PROFITOleg

Разбор Globaltrans. $GLTR (Globaltrans)

- 15 января 2023, 19:51

- |

👉Глобалтранс – это огромная транспортная компания. Перевозят грузы по железной дороге, управляют своим парком техники, насчитывающим около 72 тыс. единиц (в основном полувагоны).

65% выручки приходится на долгосрочные контракты. Глобалтранс работает с ММК, Роснефтью, Газпромнефтью, металлинвестом, ТМК и многими другими крупными компаниями.

Развития здесь почти нет. Число вагонов растёт очень медленно, нестабильно. Активы за 5 лет выросли всего на 23%. Это тупо переоценка имеющегося парка вагонов.

🛑Выходит, выручка и прибыль компании зависят только от ставки на полувагоны. Она сейчас на уровне 2460₽, что очень даже неплохо.

При такой ставке полувагонов годовая прибыль компании составляет примерно 100-110₽ на акцию. Пока ставка на этом уровне, всё будет хорошо. P/E всего 3.

Главная проблема Глобалтранса в том, что это ГДР. Я не отношусь к этому плохо при долгосрочных инвестициях.

( Читать дальше )

- комментировать

- 421

- Комментарии ( 1 )

Сбербанк $SBER

- 13 января 2023, 23:58

- |

Друзья, у меня в Сбере позиция ДОЛГОСРОЧНАЯ, так что фиксироваться я не собираюсь.

Если у вас есть краткосрочный лонг, то стоит уже начать частично закрывать позицию, так как перегретость по RSI присутствует.

Откат (ретест сопротивления) здесь очень даже логичен.

Ну а я держу дальше долгосрочную позу и наслаждаюсь ростом🤗

Подписывайтесь на блог, если еще не подписаны!

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Ваше мнение по сберу жду в комментариях!РАЗБОР Positive Technologies. $POSI (Позитив)

- 13 января 2023, 10:47

- |

Технически тут сформировался огромный треугольник с поджатием вверх. См фото👆. Такие треугольники зачастую пробиваются именно вверх.

Сейчас мы опять подходим к верхней границе треугольника. Думаю, уже очень скоро увидим пробитие вверх. Особенно учитывая то, что на рынке сейчас позитив)

Фундаментально всё отлично. Долгов почти нет, фин. показатели растут, при этом компания ещё и начала платить дивиденды в 22 году.

Да, сейчас она переоценена рынком по показателям (P/E примерно 13-15). Точно сказать не могу, так как отчёта за 4кв 22 ещё нет.

Но при таком идеальном фундаментале она имеет все шансы расти и дальше.

Так что держу дальше, с удовольствием наблюдаю за развитием❤️👍

Подписывайтесь на блог, если еще не подписаны!

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Лукойл выставил оферту миноритариям Энела по 0,48₽ за акцию

- 12 января 2023, 22:43

- |

👉Итальянская компания Enel завершила продажу своей доли в 56,43% в «Энел Россия» Лукойлу и фонду Газпромбанка. В результате чего Лукойл получил 26,9% Энела, а Газпромбанк — 29,5%.

Лукойл выкупил у фонда Газпромбанка долю в Энел и стал владельцем 56,5% компании. Источник: центр раскрытия информации.Теперь он выставляет оферту миноритариям на покупку оставшихся 43% компании по 0,48₽ за акцию (на 10% дешевле рыночной). Источник: всё тот же центр раскрытия информации.

👆Пока она добровольная, если Лукойл станет владельцем 95% компании, она станет принудительной.

Цель абсолютно понятна. Пользуясь ситуацией, дёшево выкупить и без того очень недооценённую всю компанию Энел и заработать на этом денег.

Лукойл конечно молодцы, что вовремя подсуетились, но в Энел я бы сейчас не лез (ни лонг, ни шорт). Дабы потом не отдать свои акции по 0,48₽.

( Читать дальше )

Валюта. Нефть Urals.

- 12 января 2023, 11:16

- |

🛢В блумберге 09.01 вышла новость о том, что часть Российской нефти марки Urals сейчас продаётся уже по 37,8$ за баррель.

10.01 вышла новость о том, что Индия может присоединиться к введенному странами Евросоюза и G7 потолку цен на нефть, если стоимость российского сырья превысит $60 за баррель.

Мы продаём нефть всё дешевле, а значит наши сырьевые компании за нефть получают всё меньше долларов.

👆Соответственно, меньше долларов продают. Предложение доллара падает, спрос не меняется (нет на это причин).

Рано или поздно, по законам экономики, это приведёт к росту доллара.

К тому же, поступления в бюджет РФ уменьшаются, а на этот год и так в правительстве заложен дефицит бюджета в 3 трлн.

Спасти бюджет можно только ослаблением рубля. Иначе нам придётся больше денег занимать в виде ОФЗ в 2023 году, что в дальнейшем очень плохо скажется.

( Читать дальше )

Диверсификация. Обучающая статья.

- 11 января 2023, 15:14

- |

👆Именно поэтому диверсифицировать свои вложения необходимо. Надеюсь, все это понимают.

И это должен быть не только фондовый рынок. Недвижка, физические металлы и тд. Стандартных и нестандартных видов активов много.

Если говорить конкретно о фондовом рынке, то я для себя всего выделил 3 основных вида диверсификации:

1) По компаниям. Список тут.

2) По отраслям.

3) По валютам (рубль и юань).

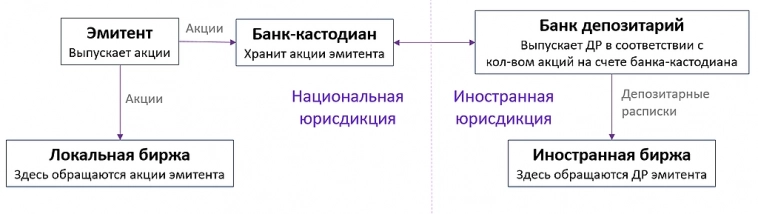

👉Многие инвесторы диверсифицируют свои портфели по странам, но я не вижу смысла покупать Американские и Европейские деп. расписки, которые могут в очередной раз заморозить.

( Читать дальше )

Список компаний, в которые я инвестирую долгосрочно.

- 11 января 2023, 11:50

- |

1) Черкизово. Компания активно развивается, ежегодно наращивает дивиденды.

2) МТС. Эту компанию стоит взять, если вам интересна доходность 15-17% годовых. Все деньги компания отправляет на дивиденды, ни о каком развитии тут речи не идёт.

3) Сегежа. Пока это компания роста, но главным акционером Сегежи является АФК Система, а значит скоро начнётся дойка дивов.

4) Positive. Эта компания занимается кибербезопасностью, выигрывает от санкций. Здесь ставка на рост в ближайшие годы.

5) Сбер. Несмотря на то, что дивиденды за 21 год отменили, долгосрочно – это отличная компания. Развивающаяся экосистема, не просто банк. Обычно они платят дивиденды в районе 50% от чистой прибыли, остальные деньги отправляют на развитие.

6)

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 16 )

Юань сильнее доллара.

- 10 января 2023, 20:54

- |

09.01, например, доллар упал на 1,6%, а юань в нуле.

👉За лето и осень юань достаточно сильно отстал от доллара.

Связано это было с ростом индекса доллара DXY (ростом влияния доллара в мире).

С ноября 2022 года мы видим падение DXY, соответственно юань к доллару укрепляется.

Что дальше?

📈Пока идёт цикл повышения ключевой ставки ФРС США, индекс бакса растёт. Этот цикл близок к своему завершению, но, когда он закончится, никто не знает. 5, 6, 7 месяцев, может год.

Однако, когда он всё-таки закончится, индекс доллара улетит гораздо ниже текущих отметок.

🛑Соответственно, в долгосрочной перспективе юань продолжит укрепляться по отношению к доллару.

Держу юань дальше 🤝

Подписывайтесь на блог, если еще не подписаны!

Оставайтесь в этом блоге и получайте обзоры компаний, обучающие посты и грамотную аналитику абсолютно бесплатно! ❤

Что делать с АДР и ГДР? Разбираемся раз и навсегда.

- 10 января 2023, 10:12

- |

У множества Российских инвесторов в портфелях зависли АДРки и ГДРки.

С какими ограничениями вы сталкиваетесь, владея деп. расписками?

👉1) Не можете голосовать. Небольшим, частным инвесторам это и не светит)

👉2) Не можете получать дивиденды.

😢После введения санкций дивиденды по распискам перестали выплачиваться, так как физически невозможно перевести деньги. Только НРД знает, кто конкретно владеет этими расписками.

Расписки сейчас стоят, естественно, дешевле. В цене заложены проблемы.

Есть два пути к возобновлению выплат дивов:

– Налаживание отношений с НРД. Это возможно только после окончания СВО.

– Переезд (редомицилирование) компаний в РФ.

👆По второму пути из всех расписок пошла только Мать и Дитя. За что менеджменту респект.

( Читать дальше )

Электроэнергетики долгосорочно.

- 09 января 2023, 22:13

- |

Компании из электроэнергетического сектора мне неинтересны от слова совсем. И вот почему:

Наша с вами задача на фондовом рынке сохранить и приумножить деньги.

👉Для того, чтобы сохранить деньги, нужно заставить их прирастать на размер инфляции.

👉Для того, чтобы их приумножить, нужно заставить деньги прирастать больше размера инфляции.

Никаких перспектив у электоэнергетиков нет, так как потребление электричества не растёт. Его выработка, соответственно, тоже.

Получается, что расти акциям не на чем, остаётся надежда на дивиденды. Однако дивиденды электроэнергетиков зачастую не превышают 5-6%🤷♂

Есть и компании из этого сектора, которые платят 10-12%. Но столько они платят только в самые жирные годы, и, если вычесть отсюда НДФЛ в размере 13%, доходность уже не кажется привлекательной.

( Читать дальше )

теги блога PROFITOleg

- Positive Technologies

- акци

- акции

- Алроса

- аналитика

- Банк Санкт-Петербург

- Башнеть

- башнефть

- биржа

- Газпром

- Газпромнефть

- ГДР

- ГМК Норникель

- Группа Позитив

- двмп

- дивергения

- диверсификация

- дивиденды

- долгосрок

- долгосрок и краткосрок

- доллар

- доллар рубль

- застройщики

- золото

- идея

- инвестирование

- инвестиции

- Индекс ММВБ

- Индекс ММВБ

- Индекс Московской Биржи

- интеррао

- Куйбышев Азот

- куйбышевазот

- Лукойл

- Магнит

- мать и дитя

- ММВБ

- мнение

- мобильный пост

- МосБиржа

- Московская Биржа

- Нефть

- НМТП

- Норильский Никель

- Норникель

- обвал

- обзор акций

- обзор рынка

- отчеты МСФО

- отчёт

- перспектива

- перспективы

- Пик

- Позитив Текнолоджиз

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- профит

- разбор

- ралли

- Распадская

- Российский рынок

- российский фондовый рынок

- рост

- ростелеком

- русская аквакультура

- рынок

- Самолет Девелопмент

- санкции

- сбер

- сбербанк

- сделка

- северный морской путь

- Сегежа групп

- Селигдар

- совет

- Совет начинающему

- Совкомфлот

- сопротивление

- сравнение

- среднесрок

- стратегия

- сургутнефтегаз

- татнефть

- Тинькофф

- Тинькофф Банк

- точка входа

- трейдинг

- усреднение

- финансы

- фонда

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- хомяк

- Черкизово

- Энел Россия

- Яндекс