NZT Rusfond

IPO IVA Technologies

- 31 мая 2024, 17:14

- |

29 мая 2024, Москва. ПАО «ИВА» (далее – Компания, IVA Technologies или совместно с дочерними обществами – Группа), ведущий разработчик экосистемы корпоративных коммуникаций, объявляет об индикативном ценовом диапазоне первичного публичного предложения (далее – IPO или Предложение) обыкновенных акций (далее – Акции), а также о начале приема заявок от институциональных и частных инвесторов на участие в IPO.

Бизнес:

Компания весьма молода, но по меркам отрасли тут уже прошли очень приличный рост и развитие:

IVA Technologies предоставляет бизнес-структурам и государственным компаниям любого размера комплексные и безопасные решения для эффективных рабочих коммуникаций. Продукты экосистемы IVA закрывают потребности заказчиков любого уровня сложности и позволяют сотрудникам находиться в едином информационном пространстве.

( Читать дальше )

- комментировать

- 3.9К

- Комментарии ( 0 )

REIT ПО-РУССКИ – РАЗБИРАЕМСЯ В НЕМ!

- 29 мая 2024, 16:58

- |

Новый ЗПИФ Рентал ПРО — первый фонд недвижимости выходит в начале июня на IPO!

https://aclass.capital/upload/iblock/1e4/su0zmlvm07fq5q7q17rpmqlxq5fim92b/ITF%20%D0%A0%D0%B5%D0%BD%D...

Сделка пройдет именно по стандартам IPO, что гарантирует высокую степень раскрытия информации. Объем фонда на этапе размещения более 25+ млрд руб. Купить паи можно у крупнейших брокеров.

Так как речь идет об инвестициях в строящиеся объекты и о повышенной доходности, паи предлагаются только квалифицированным инвесторам (сейчас 700+ тысяч таких инвесторов в РФ), спрос наблюдается и от физлиц, и от институционалов.

- Сбор заявок открылся 27 мая и продлится до 5 июня включительно.

- Начало торгов паями на Мосбирже ожидается 6 июня (торговый код – RU000A108157).

- Общее количество паев для покупки – 26,1 млн штук, цена – 986 рублей за штуку.

- Ожидается, что по результатам сделки продавец останется соинвестором фонда. Продавец и управляющая компания обязуются не осуществлять продажу и дополнительную выдачу паев в течение 90 дней с даты совершения сделки.

( Читать дальше )

МТС Банк MOEX:MBNK 1 кв 2024 МСФО

- 29 мая 2024, 12:40

- |

Обзор от 28.05.2024

Компания делится первым отчетом после IPO. Посмотрим, как компания справляется со своими обещаниями.Процентный доход растет на 61,5% к прошлому году до 20,23 млрд руб. Чистый процентный доход растет к прошлому году на 16,6% до 9,65 млрд руб.

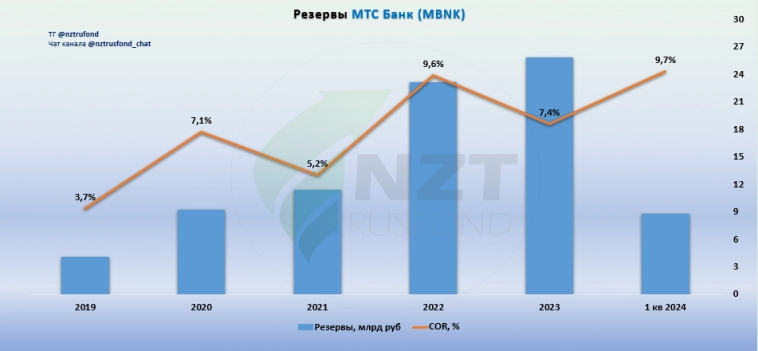

А вот резервы резко подросли к прошлому году на 48% до 8,8 млрд руб, на фоне чего чистый процентный доход после резервов падает аж на 63,5% до 0,88 млрд руб.

Стоимость риска рекордная для компании. Даже превысила показатель 2022 года. Разбираемся, в чем дело.

В 2023 году банк очень сильно нарастил кредитный портфель, бесследно пройти это не могло, в 1 квартале объем просроченной задолженности вырос на 12,8% к концу прошлого года, на этом фоне банк вынужден создавать больше резервов, плюс кредитный портфель продолжает расти, хоть уже и не такими бурными темпами, как в 2023 году. Но это нормальная ситуация для банка, просрочки растут вслед за выдачей новых кредитов.

( Читать дальше )

ГМК Норникель - нет дивидендов, но хотим Китай и Бахрейн

- 27 мая 2024, 18:11

- |

И снова ГМК решает не платить! Но хоть промежуточные выплаты были, все же можем сказать, что дивидендная машина стала работать со сбоями. Год назад мы писали материал Норникель MOEX:GMKN и мысли о бездивидендной диете, теперь все стало еще интересней. Надо написать обновление!

В прошлом обзоре по итогам 2023 мы писали «Инвестиционный цикл продолжается и будет продолжаться еще не один год, компания в пресс-релизе пишет о „неблагоприятном фоне“ как будто заранее подготавливая инвесторов к небольшим дивидендам.»

На прошлой неделе выходит новость: GMKN решил рекомендовать годовому Общему собранию акционеров не выплачивать дивиденды по обыкновенным акциям ПАО «ГМК «Норильский никель» по результатам 2023 года.

Но реакции в котировках практически нет. Что получается, компания своими заявлениями уже подготовила инвесторов, что дивидендов не будет, и рынок смирился?

На решение не платить дивиденды интересно смотреть в комплексе. Вот буквально на днях выходит новость:

( Читать дальше )

Ренессанс Страхование MOEX:RENI 1 кв 2024 МСФО

- 23 мая 2024, 18:45

- |

Ренессанс страхование 1 кв 2024

https://www.renins.ru/Media/Default/invest/RENI_Q1_24_200524.pdfhttps://www.renins.ru/Media/Default/invest/press_reliz_Q1_24_200524.pdf

Финансовый результат в 1 квартале тоже вышел еще лучше ожидания. В пресс релизе и презентации уже отметили продолжение мощного роста, который пошел еще в 4м квартале 2023.

Помимо пресс-релиза и презентации Компания провела оффлайн встречу для аналитиков и инвесторов с ТОП-менеджментом:

( Читать дальше )

ГК Элемент - ответы на вопросы к компании

- 14 мая 2024, 06:41

- |

Продолжаем тему с сектором полупроводников в России. В прошлом посте месяц назад мы смотрели на материал от КЕПТ, а тут собираем информацию о самом большом игроке - ГК Элемент. Ведь он, вероятно, скоро пойдет на IPO

Что нового произошло за месяц?

22 апреля впервые вышли цифры по МСФО ( о них ниже), а 2 мая компания опубликовала сообщение на портале раскрытия: https://www.e-disclosure.ru/portal/event.aspx?EventId=GBDRgOKNokWKkoqdIKwSnQ-B-B

2.3. Номинальная стоимость ценных бумаг (для акций и облигаций): 0,05 (Ноль целых пять сотых) рубля.

2.4. Лицо, осуществившее регистрацию выпуска (дополнительного выпуска) ценных бумаг (Банк России, регистрирующая организация): Банк России.

2.5. Способ размещения ценных бумаг, а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: открытая подписка.

2.6. Сведения о факте регистрации (отсутствия регистрации) проспекта ценных бумаг одновременно с регистрацией выпуска (дополнительного выпуска) ценных бумаг: документ, содержащий условия размещения ценных бумаг, не регистрировался, условия размещения ценных бумаг содержатся в проспекте ценных бумаг.

( Читать дальше )

Сургутнефтегаз MOEX:SNGS(P) РСБУ 1 кв 2024, детальный разбор бизнеса

- 08 мая 2024, 08:00

- |

Обзор от 08.05.2024

Сургутнефтегаз отчитался по итогам 1 кв 2024 года по РСБУ. Ранее мы внимательно следили за привилегированными акциями, пришло время также обратить внимание на обыкновенные и глубже оценить бизнес.Сначала посмотрим на операционные показатели бизнеса.

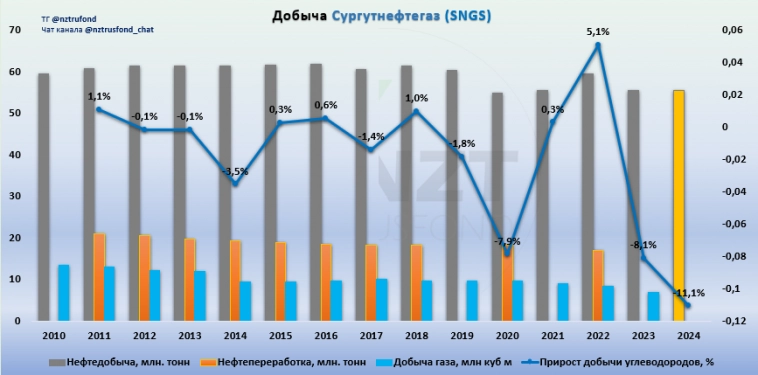

Добыча нефти стагнирует на протяжении более десятилетия, среднегодовой темп падения добычи -0,5%.

Добыча газа падает все это время в среднем на -4,7% в год. Это попутный газ, который растворен в нефти и добывается вместе с ней. Переработка нефти также медленно падает на -2% в год.

Главная заслуга компании — огромная кубышка, которая с 2018 года растет темпом по 13% в год. (Смешной факт для осознания масштаба запасов — при весе 1 купюры 100 долларов в 1 грамм, наличный запас Сургутнефтегаза весил бы около 630 тонн. Как раз увезти на 10 грузовых полувагонах).

( Читать дальше )

X5 Retail Group продолжает мощный рост

- 26 апреля 2024, 14:57

- |

X5 делится финансовыми и операционными результатами по итогам 1 квартала 2024 года.

Начнем с операционных показателей.

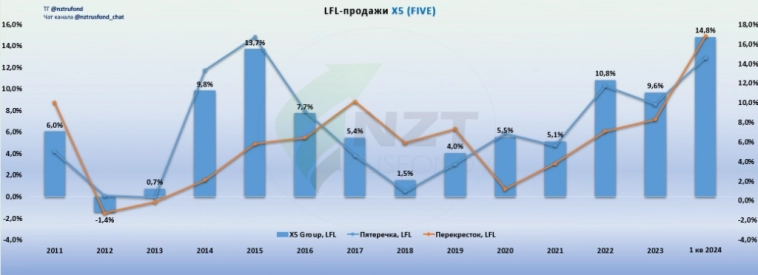

Компания за квартал добавила 412 магазинов до 24 884 магазинов. Торговая площадь приросла на 1,3% за квартал, активно развивают Пятерочку и Чижик. В 1 квартале Пятерочек открыли даже больше Чижиков. В прошлом году в 1 квартале также было замедление открытия новых Чижиков, после чего открытия значительно ускорились.

Рост сопоставимых продаж (LFL) продолжился, 14,8% за 1 квартал против 9,6% в среднем по 2023 году. Перекресток впервые с 2020 года обогнал по росту сопоставимых продаж Пятерочку.

Эффективность бизнеса сохраняется на рекордных отметках.

( Читать дальше )

IPO МТС Банк обзор

- 17 апреля 2024, 15:09

- |

МТС Банк выходит на IPO, оценим перспективы компании.

Посмотрим, что компания рассказывает про себя в презентации для инвесторов:

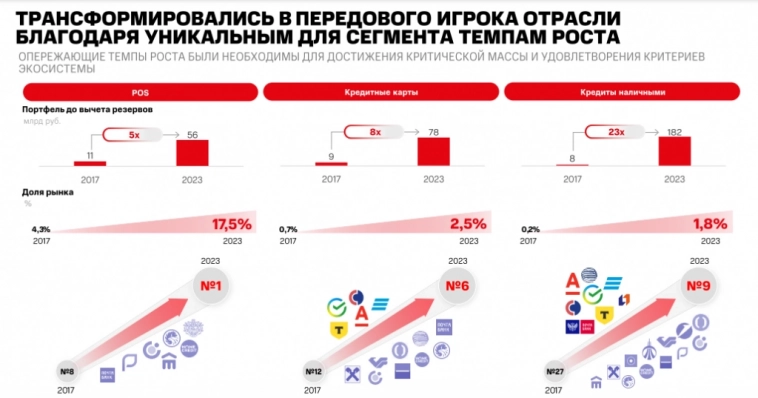

Показывают мощные темпы роста с низкой базы (хотя масштаб уже есть и в 2023 г. рост достаточно сильный: +39% по кредитному портфелю):

Показывают значительный потенциал роста, в том числе за счет базы МТС:

( Читать дальше )

Пила Индекса от NZT. Смотрим статистику

- 11 апреля 2024, 20:12

- |

В оценке статистической вероятности роста и коррекции рынка так называемая «Пила» дает идеальную визуализацию распределения вероятностей. Мы ее временно не отслеживали, когда началось СВО и был мощнейший провал, а потом не менее мощный рост. Это были статистические выбросы, и мы 2 года их пережидали.

1) Теория и График - колокол распределения всех движений индекса за последние 10+ лет.

Минимальное движение в статистике 6%, их большинство, поэтому взяли только по одному случаю, чтобы не перегружать график. Слева цифрой указано движение индекса в %, справа вероятность такого движения. Движения менее 6% не учитывались. Зеленая область на графике это текущая точка, к которой пришел рынок. Индекс вырос на 16,3% от минимума, что соответствует вероятности в 52%.

Когда рынок будет падать - область станем отмечать красным цветом.

Вот как это выглядит. Распределение вероятности оценивается здесь чисто математически. У нас есть общее количество всех движений, и мы смотрим, сколько раз рассматриваемое движение произошло относительно общей массы.

( Читать дальше )

теги блога NZT Rusfond

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- VKCO

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- Русал

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Элемент

- эталон