Блог им. MFek

IPO МТС Банк обзор

- 17 апреля 2024, 15:09

- |

МТС Банк выходит на IPO, оценим перспективы компании.

Посмотрим, что компания рассказывает про себя в презентации для инвесторов:

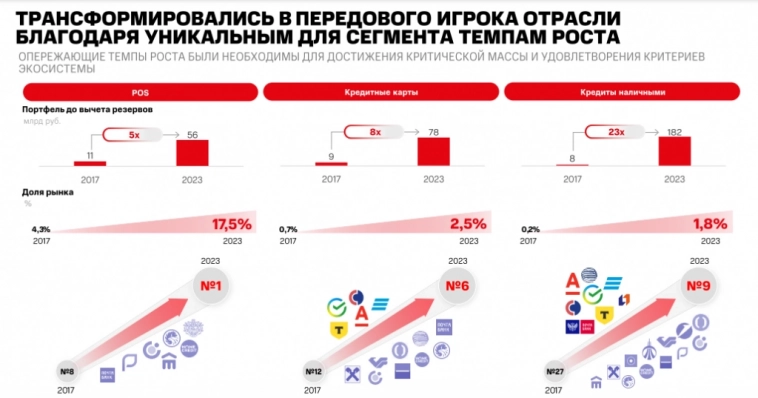

Показывают мощные темпы роста с низкой базы (хотя масштаб уже есть и в 2023 г. рост достаточно сильный: +39% по кредитному портфелю):

Показывают значительный потенциал роста, в том числе за счет базы МТС:

Рассказывают про рост эффективности бизнеса:

Среднесрочные цели амбициозные, планируют нарастить вдвое кредитный портфель и достичь рентабельности 30%.

Из общения с компанией выяснили, что данная стратегия рассчитана на 4-5 лет. Достижение 30% ROE допускают уже на 3-4 год. С учетом планов по размещению субордов, SPO на этом горизонте не ждут, хотят расти за счет собственной прибыли.

В целом выглядит интересно, но для размещения подороже в этом еще надо убедить потенциальных инвесторов! А мы приступаем к оценке бизнеса.

В графиках ниже будем приводить данные сразу с нашей оценкой перспектив на 2 года вперед.

1) Начнем с эффективности бизнеса. Он на самом деле растет, причем очень хорошими темпами, банк по эффективности приблизился к Сберу и пока продолжает наращивать операционную маржу. Мы закладываем потенциальный рост маржи, но уже значительно менее сильными темпами.

2) Посмотрим на кредитный портфель. Темп прироста портфеля кредитов в среднем высокий, может тягаться с ТКС в этом плане.

Очень важно помнить, что расти быстрее рынка банк просто так вечно не может, так как есть определенные регуляторные ограничения. С этим столкнулся и МТС Банк:

Показатель достаточности капитала Н1.0 сократился за год более чем на треть — с 16 до 10,1% (при регуляторном минимуме в 8%), следует из комментариев рейтингового агентства «Эксперт РА».

Это означает, что дальше для роста быстрее рынка надо наращивать капитал либо через субординированный долг, либо через допэмиссию, которую как раз организуют в рамках IPO.

Кроме того, будет выпуск суббордов:

“В апреле 2024 года МТС-банк планирует привлечь в состав капитала до 6 млрд рублей субординированных облигаций, что позволит поддержать достаточность капитала банка и планы его роста”, — указано в сообщении банка.

Суборд и размещение акций на бирже восполнят капитал, что позволит еще год-два расти сильно быстрее рынка, а дальше надо либо успокаиваться и расти темпами на уровне 15-20% в год, или что-то придумывать.

Удвоение кредитного портфеля за 4 года — это среднегодовой рост на 20%. По итогам 1 квартала кредитный портфель физических лиц составил 359 млрд руб., увеличившись за квартал на 5,9%. Пока что не похоже, чтобы банк резко тормозил рост, скорее всего 2024 год будет переходным в замедлении темпов роста. Тем более рост капитала после выпуска суббординированного долга и IPO даст возможность продолжить такой рост. Тем не менее закладываем осторожное торможение к целевым показателям роста.

3) Посмотрим также структуру кредитного портфеля. Основа — потребительские кредиты, на втором месте кредитные карты. Ипотека занимает незначительную долю и практически не растет, что хорошо, так как это низкодоходный сегмент кредитования. Доля сегментов последние годы +- стабильная и растет равномерно, к сожалению, компания не раскрываем процентные доходы посегментно, только в общем на весь портфель кредитов, поэтому оценить доходность каждого сегмента мы не в состоянии.

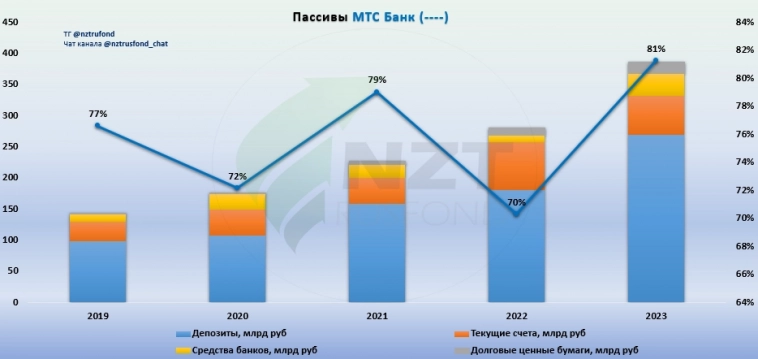

4) Посмотрим на пассивы. Банк ведет консервативную политику в плане пассивов, они тут представлены по большей части депозитами. В 2023 году на фоне высокой ставки видим переток в депозиты, а в 2024 году этот эффект может быть еще выше, что в моменте сильно нарастит процентные расходы.

5) Собираем все воедино и оцениваем, какую маржу получает банк. Чистая процентная маржа ± стабильна, в 2021 году был спад на фоне удешевления кредитов, а в 2022 году выдавали кредиты явно дешево, в то время как пришлось привлекать депозиты по высоким ставкам. Зато лихо это компенсировали в 2023 году, одновременно нарастив доходность активов и снизив расходы на пассивы к 2022 году. В будущем ждем скорее снижения процентной маржи ближе к средним значениям.

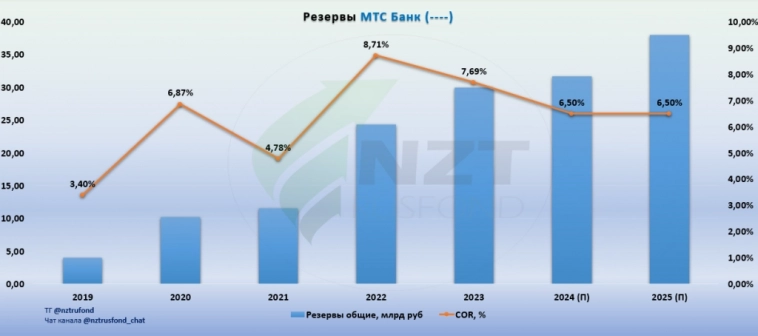

6) Смотрим резервы, здесь они относительно высокие, почти как у ТКС, но и кредитный портфель соответствует (банк ведь розничный). По большей части это необеспеченные кредиты. Что же касается стоимости риска, в 2023 году она почти не упала к 2022, тогда как все банки показали COR на уровне среднего.

Розничные кредиты, на которых специализируется банк, резервируется в момент выдачи, поэтому когда банк показывает рост с сильным опережением рынка, и показатель стоимости риска COR высокий. Это характеризует не плохое качество портфеля, а скорее масштаб новых выдач. Соответственно, когда компания перейдет к модели роста за счет собственной прибыли и будет расти с теми темпами, что закладывают в своей стратегии, резервы значительно снизятся, что мы и ждем к 2025 году и далее.

7) Непроцентные доходы у компании с растут вместе с объемом бизнеса, а их доля достаточно стабильна последние годы. По итогам 1 квартала 2024 года комиссионные доходы показывают мощный рост на 50% к прошлому году! На фоне замедления роста кредитного портфеля такая динамика может привести к росту доли непроцентных доходов в выручке компании, но пока закладываем долю в 45% на уровне близком к 2022 и 2023 году.

Чистая прибыль 1 кв 2024 года 3,7 млрд руб. или +32% год к году. Согласно нашему прогнозу чистая прибыль за 2024 год может показать даже больший темп роста, чем в 1 квартале, чему будут способствовать снижение резервирования, а также получение дополнительного капитала после IPO и размещения суборда, который принесет дополнительный доход компании в течение года.

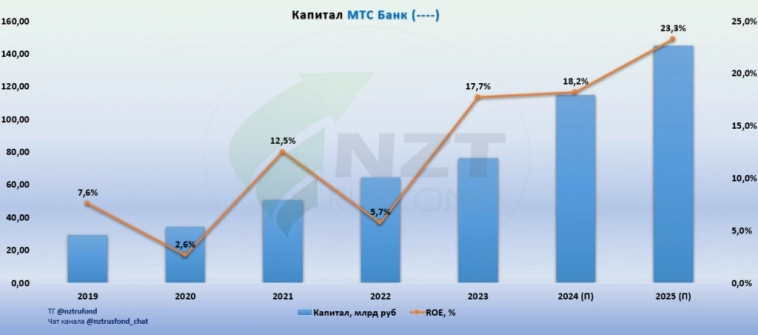

8) Капитал нам известен, потенциальную прибыль мы оценили, тогда можем посмотреть на потенциальный рост капитала, а также будущий показатель рентабельности — ROE.

Во-первых, надо заметить, что слабый ROE на фоне низкой эффективности бизнеса уже в прошлом. Сейчас эффективность только растет, плюс на горизонте 2025-2026 годов замедление темпов роста с высвобождением капитала из резервов, все это позволит банку продолжить наращивать рентабельность.

Совет директоров Компании одобрил допэмиссию максимум на 7187042 акции. Обычно компании не размещают одобренную эмиссию в полном объеме. По оценке 1-1,1 капитала, компания может привлечь около 10-12 млрд руб. Также компания размещает субординированные облигации на сумму 6 млрд руб., что также нарастит капитал. Размер капитала и ROE на графике считаем с учетом нового потенциального капитала.

Очень важно помнить, что приходящие с IPO деньги в моменте резко нарастят капитал, по итогам 2024 ROE может казаться ниже, чем мог бы быть, за счет более высоких значений капитала, но на прибыли и нашей оценке это не скажется. При этом банк не ожидает снижения ROE в 2024 году, что также подтверждают и наши расчеты.

ROE по итогам 2024 года даже с учетом нового капитала может быть на уровне 18% по нашей методике (20% по методике самого банка), то есть примерно на уровне прошлого года или чуть выше. Мы считаем ROE с учетом субординированного долга, поэтому наш ROE 2023 года ниже, чем тот, что показывает компания (считает ROE без учета суборда).

Итого:

Компания проводит активную работу, рассказывая о потенциале, чтобы продать пакет инвесторам по справедливой цене. Если смотреть средний ROE за последние годы, то складывается ошибочное впечатление, что банк слабый, тогда как надо смотреть вперед и оценивать именно потенциальные результаты, которые показывают нам, что по мере роста эффективность растет, а с ней растет и рентабельность бизнеса.

На днях в СМИ появился ориентир по цене:

«Справедливая оценка бизнеса МТС Банка, по оценкам банков-организаторов IPO, может составлять до 115 млрд рублей (1,3х к капиталу на конце 2024 года, увеличенному в результате IPO), однако сделка может пройти с некоторым дисконтом, что оставит потенциал для роста цены акции после размещения», — сказал источник.

Если верить СМИ, то компанию оценивают до 1,3 капиталов post-money. Но скорее всего, будет дисконт. Тот же Совкомбанк выходил по оценке 0,8 капитала при справедливом значении 1,2, но вряд ли тут увидим такую щедрость.

Что касается перспектив достижения стратегических целей компании, они нам видятся вполне достижимыми на объявленном отрезке времени. Уже по итогам 2025 года ROE может быть на уровне 24+%, а в 2026 году на фоне еще большего замедления роста кредитного портфеля и высвобождения резервов, а также потенциального роста эффективности и непроцентных доходов, достижение 25-26+% ROE кажется вполне возможным.

Нам кажется, что пока идет процесс роста рентабельности, рынок может постепенно переоценивать акции компании к справедливым значениям. По итогам 2026 года, когда ROE может составить 26% с потенциалом роста до 30% в следующих периодах, оценка в этот момент может достичь 1,5 капитала, что подразумевает рост капитализации к 260-270 млрд руб за три года.

Ждем конкретику по оценке банка и хоть какую-то индикацию спроса и переподписки на IPO.

теги блога NZT Rusfond

- aflt

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон