SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. MFek

МТС Банк MOEX:MBNK 1 кв 2024 МСФО

- 29 мая 2024, 12:40

- |

Обзор от 28.05.2024

Компания делится первым отчетом после IPO. Посмотрим, как компания справляется со своими обещаниями.Процентный доход растет на 61,5% к прошлому году до 20,23 млрд руб. Чистый процентный доход растет к прошлому году на 16,6% до 9,65 млрд руб.

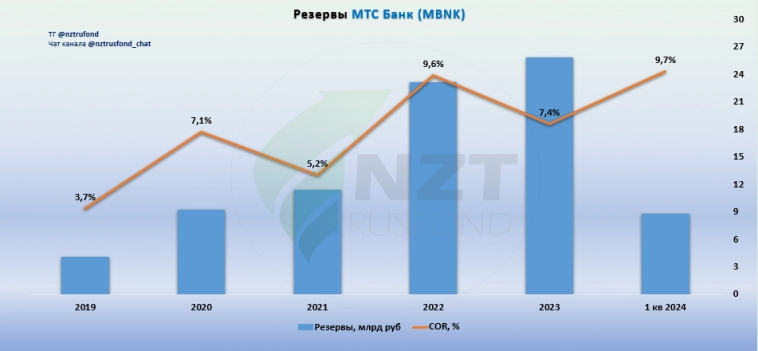

А вот резервы резко подросли к прошлому году на 48% до 8,8 млрд руб, на фоне чего чистый процентный доход после резервов падает аж на 63,5% до 0,88 млрд руб.

Стоимость риска рекордная для компании. Даже превысила показатель 2022 года. Разбираемся, в чем дело.

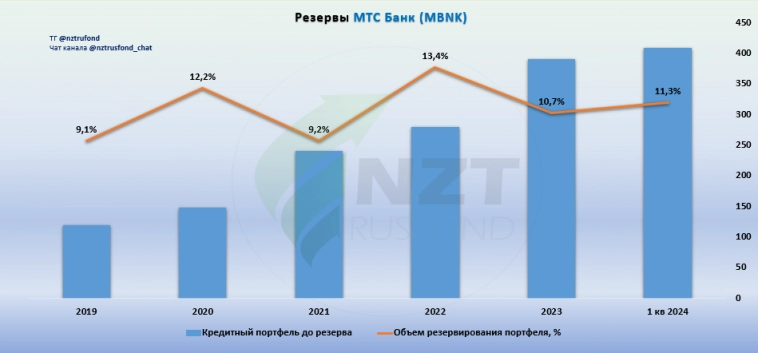

В 2023 году банк очень сильно нарастил кредитный портфель, бесследно пройти это не могло, в 1 квартале объем просроченной задолженности вырос на 12,8% к концу прошлого года, на этом фоне банк вынужден создавать больше резервов, плюс кредитный портфель продолжает расти, хоть уже и не такими бурными темпами, как в 2023 году. Но это нормальная ситуация для банка, просрочки растут вслед за выдачей новых кредитов.

Прибыль от операций с финансовыми инструментами и иностранной валютой растет на 35% к прошлому году до 1,57 млрд руб. Эта статья доходов резко выросла в 2022 году и устойчиво растет с тех пор.

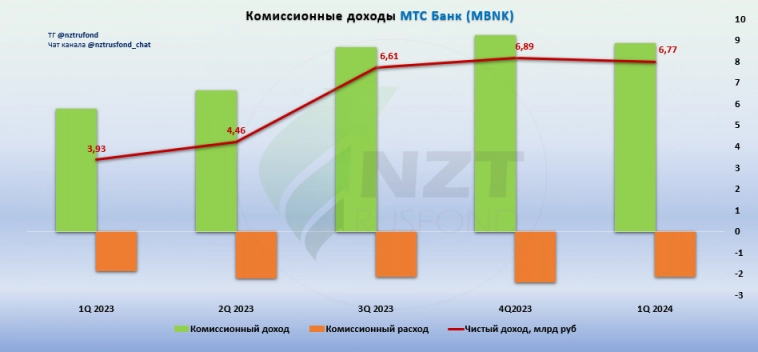

Комиссионные доходы — основной источник чистой прибыли в этом квартале, разбивки поквартально в МСФО нет, поэтому смотрим РСБУ, где эти данные почти идентичны. Приводим поквартальный срез для понимания, что комиссионные доходы у компании устойчивые и растущие. Среднегодовой прирост чистого комиссионного дохода с 2019 года 43,6%.

Итого операционные доходы банка выросли почти на 30% до 9,81 млрд руб, а чистая прибыль растет на 29,2% до 4,11 млрд руб.

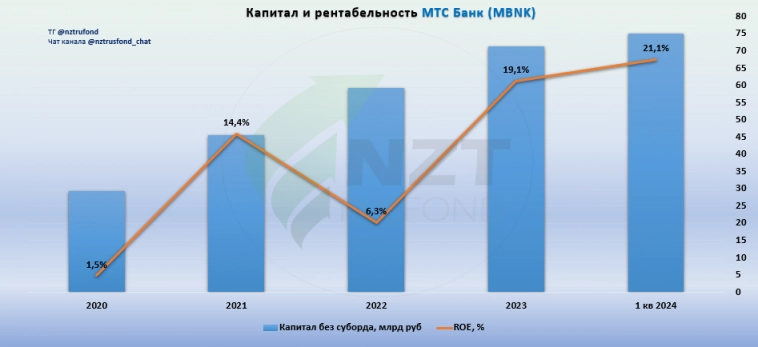

Капитал пока смотрим без учета полученных с IPO денег, как раз в отчет 1 квартала эти деньги не попали, а также без суборда, чтобы не искажать показатель ROE. Это важно для правильной оценки рентабельности, ведь банк не может моментально раздать все полученные деньги в кредиты и в первое время после получения денег с IPO будет небольшой провал ROE, а субординированный займ, хоть и попадает в балансе в раздел капитала, но им до конца не является, ведь компания платит проценты по этим облигациям. Для того, чтобы правильно оценить эффективность работы компании, надо или убирать суборд из капитала, или корректировать прибыль на размер процентных расходов по суборду.

Пока все идет стабильно, снова рекорд рентабельности, 21,1% по итогам 1 квартала 2024 года, и это на фоне рекордно больших резервов!

Банк продолжает рост, кредитный портфель показал 18,9% годовых роста в 1 квартале, а ведь это исторически слабый сезон на фоне января. Рентабельность капитала выходит на рекордные отметки и закрепляется выше 20%! Рентабельность активов тоже закрепляется на 3,2% в 1 квартале, это отличные результаты для банка, который показывает такие высокие темпы роста.

Дивидендов тут, конечно, нет, планируют только с 2025 года и это хорошо. В отличие от других компаний, банк нацелен на стратегию роста, а выплата дивидендов в угоду общей практики замедлит рост. По итогам 1 квартала коэффициенты достаточности базового капитала и капитала первого уровня составили 7,6% и 8,3% соответственно, а общего капитала — 9,4%. Эти цифры пока не учитывают прирост капитала на 11,5 млрд руб за счет IPO и 6 млрд руб от выпуска нового суборда, уже в отчете 2 квартала мы увидим существенное улучшение показателей достаточности.

Банк сохраняет приверженность своей стратегии, о чем нам рассказывали перед размещением акций и по итогам 1 квартала мы видим исполнение обещаний. Ждем, что по итогам года банк, один из немногих в отрасли, сможет показать заметный рост чистой прибыли относительно 2023 года и сохранит рентабельность выше 20%. Но идея тут более долгая, мы ждем 2025-2026 год и реализацию планов по замедлению роста, что позволит сократить резервирование и нарастит ROE до 24%.

Без учета суборда сейчас акции торгуются с мультипликатором 1 P/Bv. Для той рентабельности, которую показывает сейчас банк, это справедливое значение, но в перспективе мы ждем, что рынок по мере выхода отчетов и роста показателей увидит реалистичность ожиданий менеджмента по росту ROE и постепенно будет переоценивать акции к 1,2 капитала к 2025 году, а затем и выше, а параллельно акции будут расти за счет органики.

Итого:

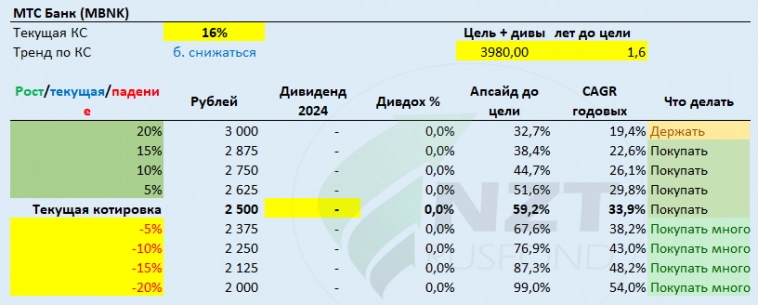

В результате мы получаем среднесрочную цель до конца 2024 года.

А также более долгосрочную цель до конца 2025 года. Лучше ориентироваться на нее, так как она снижает эффект волатильности результатов в моменте.

Достаточно высокий потенциал роста, но справедливости ради стоит отметить, что и рисков тут больше, чем в обычных банках, ведь компания работает в сегменте потребительского необеспеченного кредитовая, это высоко рисковые кредиты, а ЦБ сейчас старается ослабить рост кредитовая, вводя макропруденциальные лимиты, что может притормозить рост МТС Банка.

Прошлые обзоры:

https://nztrusfond.com/category/obzory/mts-bank-obzor-kompanii-pered-ipo/3.4К

Читайте на SMART-LAB:

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

⚙️ Как Займер использует ИИ в своей работе

Мы часто говорим, что наш сервис — высокотехнологичный, и это не пустые слова. Ранее мы уже рассказывали, как в Займере работают скоринг и...

15:05

теги блога NZT Rusfond

- aflt

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон