Блог им. MFek

IPO IVA Technologies

- 31 мая 2024, 17:14

- |

29 мая 2024, Москва. ПАО «ИВА» (далее – Компания, IVA Technologies или совместно с дочерними обществами – Группа), ведущий разработчик экосистемы корпоративных коммуникаций, объявляет об индикативном ценовом диапазоне первичного публичного предложения (далее – IPO или Предложение) обыкновенных акций (далее – Акции), а также о начале приема заявок от институциональных и частных инвесторов на участие в IPO.

Бизнес:

Компания весьма молода, но по меркам отрасли тут уже прошли очень приличный рост и развитие:

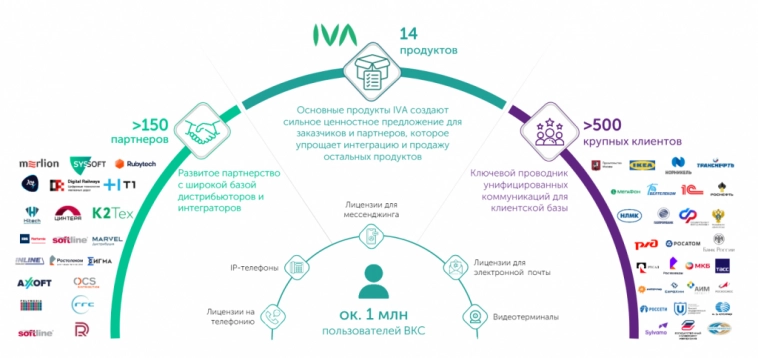

IVA Technologies предоставляет бизнес-структурам и государственным компаниям любого размера комплексные и безопасные решения для эффективных рабочих коммуникаций. Продукты экосистемы IVA закрывают потребности заказчиков любого уровня сложности и позволяют сотрудникам находиться в едином информационном пространстве.

В экосистеме компании – 14 продуктов и решений, развивающихся на основе единого суперприложения, в том числе:

корпоративный мессенджер IVA Connect,

платформа видеоконференцсвязи (ВКС) IVA MCU,

облачная платформа ВКС «ВКУРСЕ»,

бизнес-помощник на основе искусственного интеллекта IVA GPT,

система управления и мониторинга IVA MS,

сервер корпоративной телефонии IVA CS,

линейка IP-телефонов,

видеотерминалы IVA Room и IVA Largo,

пограничный контроллер сессий IVA SBС и другие.

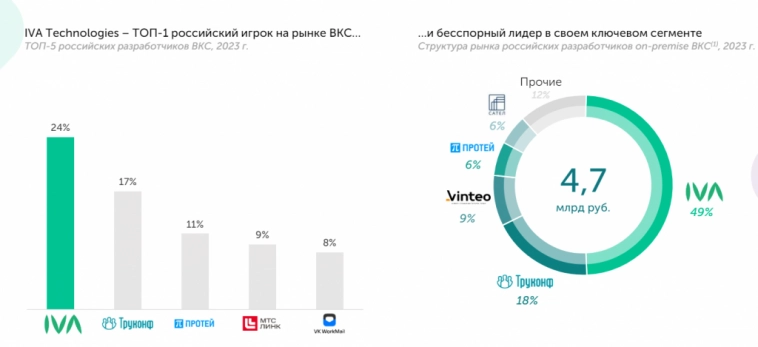

По данным Market.CNews, флагманский продукт IVA Technologies – платформа ВКС IVA MСU является лидером среди российских решений для корпоративной связи. По информации J’son & Partners Consulting, IVA MCU – лидер среди российских разработчиков ВКС.

IVA делает свои продукты, не использующие ПО с открытым кодом. Это программный комплекс на базе единого ядра собственной разработки, имеющего мультисервисную архитектуру. Продукция компании соответствует всем необходимым нормативным и законодательным требованиям для работы с государственными заказчиками любого профиля.

Станислав Иодковский, генеральный директор IVA Technologies высказал несколько интересных тезисов по отрасли во вчерашнем интервью на РБК https://reader.rbc.ru/share/S2KxfCmXhZeZB1bJ7 — смотреть с 5й минуты.

- Российский рынок покинут иностранными вендорами.

- Пошел буст российских разработчиков.

- Объем рынка колоссальный.

- Импортозамещение идет к 2030 году. Дальше рынок выйдет на плато.

- Минцифры может помочь компаниям-покупателям российского софта мерами поддержки.

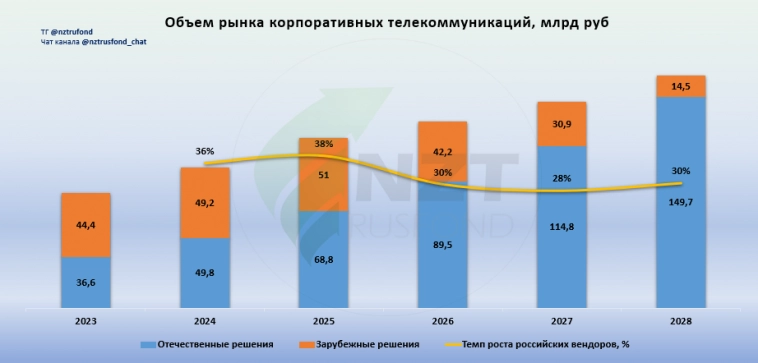

Импортозамещение выглядит вот так:

Мы спросили - насколько сложно и затратно компаниям переключаться на продукты IVA с тех аналогов, что есть у них сегодня? Какова их мотивация?

Компания дала пояснение, что переход на программные продукты, особенно облако, достаточно быстр. А вот переход на железо, с заменой телефонов на рабочих местах, «пауков» в переговорных, видеооборудования — может и полгода занять, если проект масштабный. Мотивация — надежность, безопасность, приказной порядок для госкомпаний (само собой!).

Большая часть крупных заказчиков уже импортозаместилась продуктами от IVA. Учитывая то, что через системы бизнес-связи обсуждаются важные для страны проекты, вполне очевиден переход на российские продукты:

Конкуренты, тут смотрят именно на Россию. Иностранцы — уже не в счет, учитывая вышеперечисленное.

Важный вопрос на обсуждении с компанией был - а не могут ли более богатые МТС и VK Work Mail обогнать в перспективе, отняв долю рынка? У них много финансов и ресурсов. Но тут уже отсылка к тому, что много клиентов уже настроились работать с IVA, их устраивает цена-качество. Плюс привычка персонала.

Финансы:

Страница на портале раскрытия информации https://www.e-disclosure.ru/portal/company.aspx?id=39102Проспект эмиссии ценных бумаг — при конвертации в ПАО

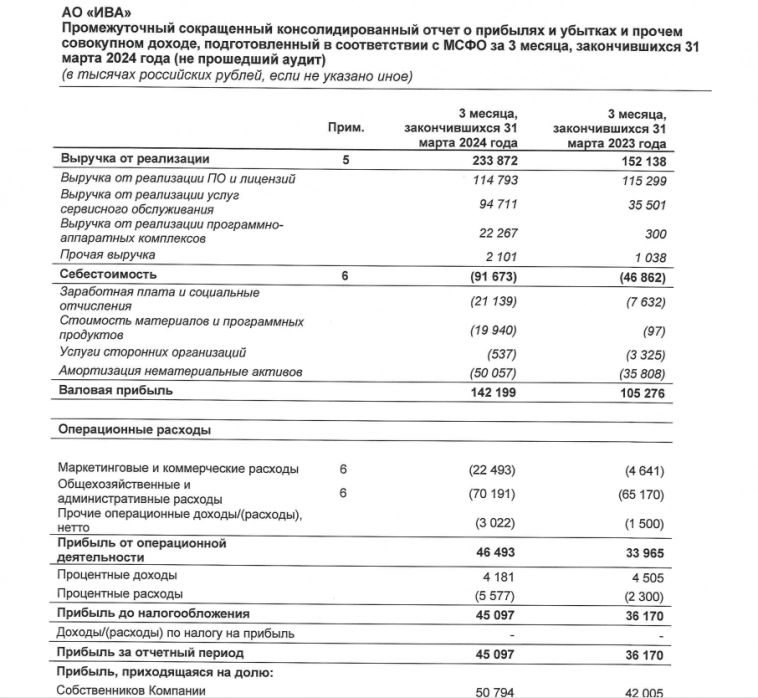

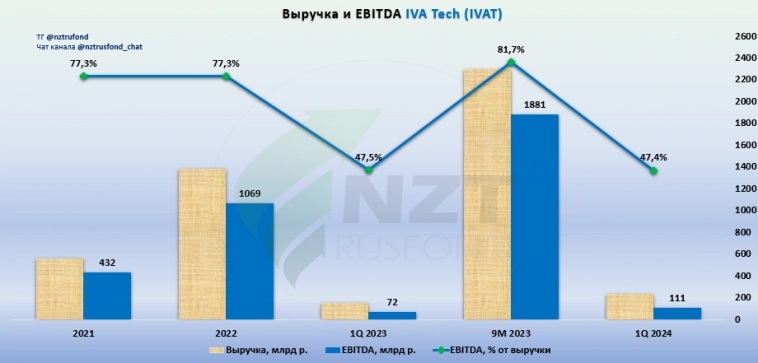

Финансовые результаты за 2023 год в сравнении с 2022-м

Выручка: ₽2,4 млрд +78% г/г

Чистая прибыль: ₽1,7 млрд +80% г/г

EBITDA: ₽1,9 млрд +77% г/г

FCF: ₽54 млн -88% г/г

Чистый долг: -₽55 млн -88% г/г

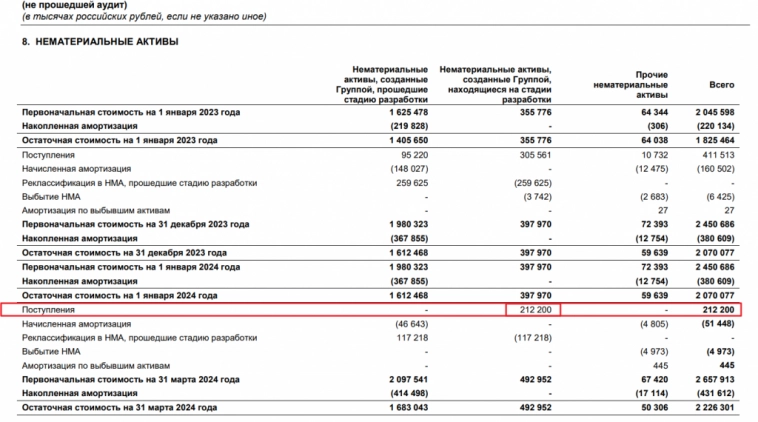

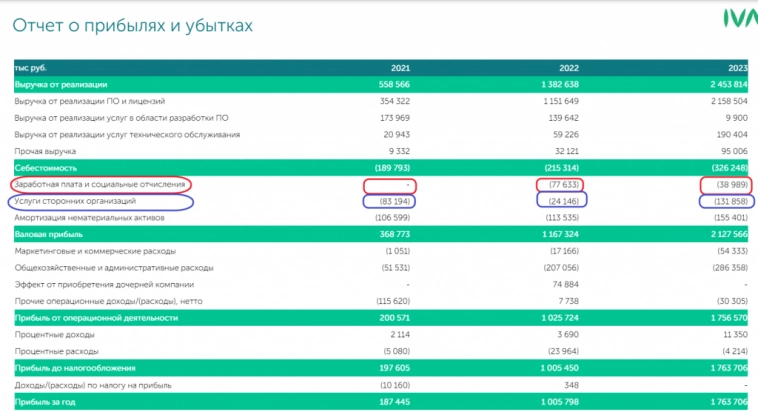

В общении с компанией уточнили - а что по строке себестоимости «зарплата», откуда волатильность? Этот момент был не очень четко прояснен. Прояснили: часть расходов — аутсорс, не все в учете отнесено в себестоимость. Также компания часть расходов на разработку может капитализировать в нематериальные активы, которые год к году стабильно растут.

У компании есть уже отчет и за 1 квартал 2024. Выручка растет за счет сервиса (ранее проданные продукты) и программно-аппаратных комплексов. А база в виде ПО и лицензий прирастает тем же темпом, что и годом ранее.

В 2024 году продолжается тренд с капитализацией большой части ФОТ.

Выручка и чистая прибыль растут очень быстрыми темпами с низкой базы. Важно, чтобы компания и дальше смогла показывать такие темпы роста для сохранения высокой оценки.

Здесь также, как и у других IT компаний есть сильная сезонность бизнеса, основная выручка и прибыль приходятся на 4 квартал, в котором проводится большая часть закрывающих документов по выполненным работам.

Рентабельность по EBITDA огромная, подобралась к 80% за 2023 год.

Операционный денежный поток стабильно растет за прибылью. В 2023 году видим просадку из-за изменений в оборотном капитале — резко выросла дебиторская задолженность. Это нормально, компания отгружает продукт преимущественно под конец года, а оплату может получать с отсрочкой уже в следующем году.

Важно отметить, что компания почти не имеет свободного денежного потока, все заработанные деньги идут в «приобретение нематериальных активов» — это своего рода капитальные затраты IT компании, расходы на разработку продуктов.

Мажоритарий платил себе дивиденды, но никогда не платил их в долг, только из FCF.

Предварительные параметры IPO:

Индикативный ценовой диапазон IPO установлен на уровне от 280 рублей до 300 рублей за одну Акцию, что соответствует рыночной капитализации Компании в диапазоне от 28 млрд рублей до 30 млрд рублей.

В рамках IPO действующие акционеры-основатели (далее – Продающие акционеры), предложат до 11 млн Акций, что соответствует 11% от акционерного капитала Компании. Средства от продажи 1 млн Акций могут быть использованы для стабилизации цены на вторичных торгах в период до 30 календарных дней после начала торгов.

После IPO действующие акционеры, которые сейчас владеют 99,1% Акций, сохранят за собой мажоритарную долю в акционерном капитале Компании. Они продолжат управлять развитием Группы: реализовывать утвержденную стратегию роста, укреплять лидерские позиции на рынке корпоративных коммуникаций.

Цену IPO Продающие акционеры установят по итогам окончания сбора заявок инвесторов, который начнется сегодня, 29 мая 2024 года, и завершится 3 июня 2024 года.

В случае завершения IPO Компания и Продающие акционеры примут на себя обязательства, связанные с ограничением на отчуждение Акций в течение 180 дней после окончания IPO.

Перед IPO Компания запустила новую программу поощрения Акциями ведущих сотрудников. В рамках этой программы основные акционеры Компании передали ключевым разработчикам 850 тыс. Акций, что соответствует примерно 0,9% от акционерного капитала Компании. Сотрудники, которые вошли в число участников программы мотивации, не будут продавать Акции в рамках IPO: на переданные им Акции наложен мораторий на продажу. Мораторий действует в течение двух лет с момента передачи и истечет в мае 2026 года. Сейчас Компания не планирует выпускать новые Акции для дальнейших программ мотивации сотрудников.

Тикер IVAT и ISIN RU000A108GD8. Старт торгов 4 июня 2024 года после объявления цены IPO.

Акции будут включены во второй котировальный список ценных бумаг, допущенных к торгам на Московской бирже.

Предложение доступно для российских квалифицированных и неквалифицированных инвесторов – для физических лиц, а также для российских институциональных инвесторов.

Важное про аллокацию!

Ожидается, что аллокация сотрудников и партнеров Компании не превысит 25% от общего размера сделки (закрытый список инвесторов для этой категории. Продающие акционеры определят до начала сбора заявок). При этом на остальной объем Продающие акционеры будут стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

Ожидается, что для целей определения аллокации розничным инвесторам:

Аллокация будет определяться независимо от того, когда была получена заявка в течение периода сбора заявок.

Инвестор, подавший более пяти заявок, не получит аллокации. Идентификация заявок инвестора будет происходить по паспортным данным.

Минимальная гарантированная аллокация одному розничному инвестору будет определяться Продающими акционерами по итогам сбора заявок.

Максимальный размер аллокации, приходящийся на одного розничного инвестора, Продающие акционеры будут определять по итогам сбора заявок.

Ожидается, что для целей определения аллокации институциональным инвесторам:

Институциональные инвесторы выставляют заявки по стратегиям доверительного управления и паевых инвестиционных фондов в биржевую книгу отдельными строками с соответствующими комментариями к заявкам.

Значения минимального и максимального размера аллокации для одного институционального инвестора не установлены и будут определяться по итогам сбора заявок.

Учитывая, что все IPO это около 11%*30 млрд = 3.3 млрд рублей на всех, на розницу будет приходиться не так и много бумаг. Да и книгу уже переподписали за 2 часа.

Сегодня утром дважды обсуждали с менеджментом вопрос аллокации и спроса — до эфира и во время. Компания сказала, что книга заявок от институциональных инвесторов в очень хорошем состоянии — все лучшие фонды на российском рынке уже поставили свои заявки.

Отдельно отметиили розничный спрос — большое количество запросов от розничных инвесторов. Десятки тысяч инвесторов уже поставили заявки, даже за несколько дней до закрытия книги. главным принципом компании будет гарантировать сбалансированную аллокацию для всех кто поверил в их историю. К переподписке компания готова и заранее опубликовала принципы аллокации, что обеспечить как можно бОльшую прозрачность.

Планы роста и оценка:

Компания опирается на аналитику J’son & Partners по потенциальному росту рынка и доли российских разработчиков на нем. Согласно оценке аналитиков, рынок российских вендоров будет расти более 30% в год до 2028 года.

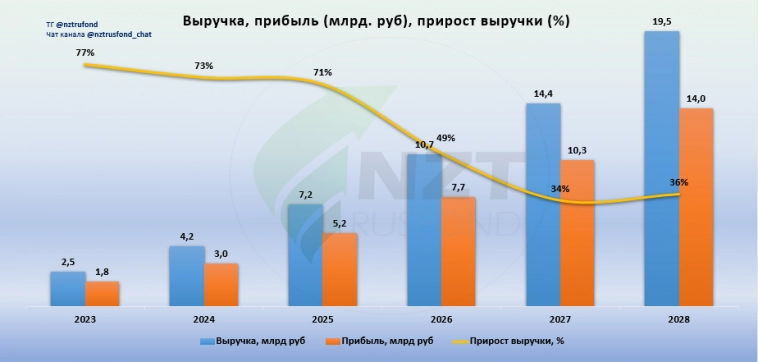

Компания же планирует не просто расти с рынком, а еще параллельно отъедать чужую долю на нем. Доля компании на рынке ВКС 24%, и она намерена сохранить эту долю к 2028 году, а другие направления в планах активно расширять. Доля компании в 2023 году на рынке телекоммуникаций 7%, компания намерена занять 13% рынка к 2028 году.

Если ожидания аналитиков и компании сбудутся, то в итоге можем получить такой трек роста выручки и прибыли (на основе средней рентабельности за последние годы). Более 70% рост в год в 2024-2025 году и далее замедление до 34-36%. В целом, это повторяет ожидания по кейсу Астры:

Продуктовая линейка бодро растет:

Оценка:

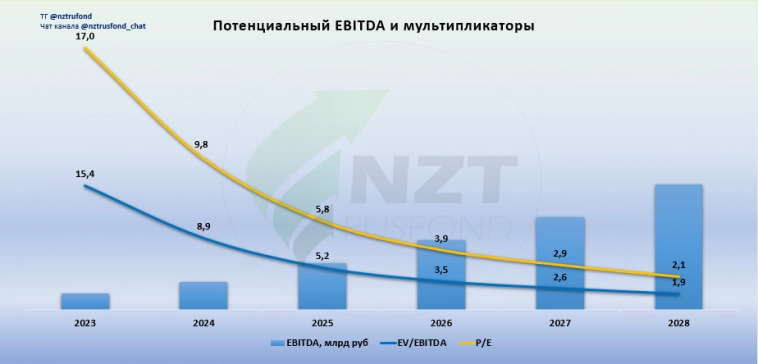

У компании нет долга, разработка и развитие идет за счет собственного операционного денежного потока. Мы не ждем, что в будущем компания будет забираться в долги, значит, EV будет примерно равен капитализации. При размещении по верхней границе за 30 млрд. руб. мы получаем такие форвардные мультипликаторы.

У компании на ближайшие 2 года соразмерные ожидания роста с позитивом и Астрой. Позитив торгуется по оценке 14,5-15 P/E 2024 года, Астра около 20 P/E. При этом не смотря на схожесть на горизонте до 2026 года, далее у Астры перспективы роста рисуются большие, чем у Позитива, так что здесь компания больше схожа с Астрой.

Предположим, что оценка приблизиться к 15-20 P/E 2024 года, тогда мы можем увидеть оценку после размещения в районе 45-60 млрд руб, что предполагает разгон акций от 50% до 100% после размещения.

Дивидендная политика закладывает разные уровни выплат с привязкой к долговой нагрузке (Net Debt/EBITDA LTM). Но тут, похоже, пока не дивидендная, а растущая история.

Риски:

Все ключевые риски ходят вокруг того роста, что закладывается через отчеты исследователей рынка. Они могут быть завышены. Прямая экстраполяция темпов прироста 2022-23гг явно может привести оценку в перегретую зону. Напомним, что по оценкам JP, рынок UC имеет объём целевого рынка 36,6 млрд руб с перспективами роста до 150 млрд руб к 2028 с среднегодовым темпом роста 32,5%.У компании достаточно много конкурентов. Стандарты связи в индустрии (SIP, E1) не уникальны, так что компании с большим ресурсом, такие как МТС и VK Work Mail обогнать IVA, отняв долю рынка. А в это время у компании ожидания по росту направлены на рост их доли рынка.

Итого:

Ну и по итогам сбора заявок примем решение — идем или нет в IPO. Книгу уже успели подписать за первые 2 часа букбилдинга, а сам объем размещения небольшой по меркам текущего рынка. Может быть потом будет SPO после роста, раз уж ведем сравнение с Астрой?Но также не стоит списывать со счетов, что компания молодая, амбиции по росту аж до 2028 года рынок может воспринять скептически и дать время компании доказать свою способность показывать такие темпы роста далее уже не с такой низкой базы, как было в 2021-2023 годах. Поэтому мы больше склоняемся к тому, что рост после размещения, конечно, будет, однако понимаем, что его темпы могут стать менее агрессивными спустя какое-то время.

теги блога NZT Rusfond

- aflt

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон