Кирилл Кузнецов

Пока другие хвалят Сегежу, мы зарабатываем на ее шорте

- 29 мая 2023, 19:43

- |

Пока другие каналы продолжают хвалить Сегежу (в частности Коган), мы зарабатываем на ее шорте

(БКС тоже перешел к рекомендации «Продавать»)

Сегежа, как мы и ожидали, ужасно отчиталась за 2023 q1

— Выручка -41.7% г/г (против -19.8% в предыдущем квартале и исторического темпа +19.6%)

— OIBDA -90.6% г/г (против -41.7% в предыдущем квартале и исторического темпа +36.9%)

— Чистый убыток 3.8 млрд руб

— Чистый долг увеличился на 8.8 млрд рублей за отчетный период (10.4% (!) от капитализации)

— FCF годовой -6.4 млрд руб (отрицательный), 7.5% от капитализации

— EV/EBITDA мультипликатор равен 15.6x

( Читать дальше )

- комментировать

- 645 | ★2

- Комментарии ( 11 )

Под европейские санкции решили спекулятивно шортануть Тинькофф

- 09 декабря 2022, 17:28

- |

Под европейские санкции (будут объявлены в пнд) решили вчера спекулятивно шортануть Тинькофф (уже в минусе на 3 с лишним процента, соответственно шорт в плюсе)

Если он будет в списке санкций (а ходили такие слухи/писал MarketTwitts со ссылкой на EU Observer), то он упадёт и за счёт этого и за счёт того что вероятно его клиенты будут вынуждены продать акции всех компаний с иностранным инкорпорированием — в частности сам Тинькофф (а на Тинькофф приходится крупная доля объема рынка; повод задуматься держать ли ГДРы уходя в выходные)

Если не будет, не ожидаем особого движения

Как вы думаете, попадет ли?

1. Не попадет, он же розничный и не связан с государством

2. Попадет как Потанинский/крупный – продам-ка его и, возможно, другие ГДРы

3. Может и попадет, пожалуй тоже зашорчу!

4. После пережитой боли я абстрагировался от оценочных суждений и акций и пью чай матэ в Тбилиси

Сегежа, как мы и ожидали, негативно отчиталась за 2022 q3

- 09 декабря 2022, 17:18

- |

Сегежа, как мы и ожидали, негативно отчиталась за 2022 q3:

— Выручка -6.1% г/г (против +13.2% в предыдущем квартале и исторического темпа +28.3%)

— EBITDA -69.9% г/г (против -26.9% в предыдущем квартале и исторического темпа +49.4%)

— Чистый убыток 5.0 млрд руб, против 3.5 млрд руб прибыли в 2021 q3

— Рентабельность по EBITDA 10.7% сократилась по сравнению с 33.4% в аналогичном квартале прошлого года

— Чистый долг увеличился на 2.3 млрд рублей за отчетный период (3.0% от капитализации)

— FCF годовой -54.4 млрд руб (отрицательный), 73.6% от капитализации

— EV/EBITDA: 6.9x, EV/annualized EBITDA:18.7х при историческом 50м перцентиле 7.9x

____________

Net Debt/annualized EBITDA уже 11.5х, что более показательно, чем LTM (4.3x), т.к. по словам менеджмента, уровень долга продолжит расти до 2023 q2 на фоне слабой EBITDA

Акции в моменте реагируют снижением на 1.7%

Генпрокуратура подала новый иск, касающийся акционеров FESCO

- 09 декабря 2022, 17:14

- |

Генпрокуратура подала новый иск, касающийся группы FESCO. Теперь ответчиками выступают не только братья Магомедовы, но и другие акционеры, в т.ч. Михаил Рабинович и Андрей Северилов (владеют 26.5% и 23.8% акций FESCO соответственно), купившие бумаги после ареста Магомедовых

Целью иска называют «обращение в доход государства» акций FESCO, оставшихся в коммерческом обороте, после того как доля Зиявудина Магомедова недавно уже была конфискована

______________

В целом это, конечно, выглядит очень негативно. Направление на Восток сейчас важное, государство может конфисковать и эти пакеты акций, посчитав их преступными В то же время, даже в ситуации если она станет государственной, компания стоит достаточно дешево: EV/EBITDA:1.8х, EV/annualized EBITDA: 1.7х, против среднего исторического 4.7х

Также это может решить проблему выплаты дивидендов – настоящие акционеры владеют бумагами через кипрские офшоры, а в случае конфискации, акции будут проданы в РФ юрисдикции

ТМК – бенефициар переориентации нефтегазовых поставок на Восток с отличной генерацией денежного потока, двузначной див. доходностью и дешевой оценкой по мультипликаторам (EV/EBITDA annualized: 3.1x)

- 25 ноября 2022, 18:27

- |

Остаемся в поиске новых идей на РФ рынке, которых осталось не так много из-за следующих факторов:

— Большинство компаний слабо отчитываются за 2022 q3

— Рубль остается крепким – негатив для экспортеров

— Многие компании/их бенефициары находятся под санкциями

— У части игроков собственники домицилированы не в РФ – существуют риски расхождения интересов собственников и миноритарных инвесторов (ГлобалТранс, Акрон, X5 и т.д.)

Но даже на таком рынке можно найти привлекательные идеи

В моменте нам нравится ТМК – крупнейший в РФ производитель стальных труб, бенефициар переориентации нефтегазовых поставок на Восток с отличной генерацией денежного потока (FCF Yield LTM >50%), двузначной див. доходностью и дешевой оценкой по мультипликаторам (EV/EBITDA annualized: 3.1x)

1. Не подвержена санкциям, т.к. ~95% продаж исторически приходилось на РФ и СНГ (поставки в СНГ не прекратились). Европейский дивизион ТМК также работает полностью в автономном режиме

( Читать дальше )

FESCO, как мы и ожидали, сильно отчитался за 2022 H1

- 29 августа 2022, 15:22

- |

FESCO, как мы и ожидали, сильно отчитался за 2022 H1:

— Выручка +76.5% г/г (против +90.7% в предыдущем полугодии и исторического темпа +42.4%)

— EBITDA +115.2% г/г (против +443.1% в предыдущем полугодии и исторического темпа +84.4%)

— Рентабельность по EBITDA 44.3% увеличилась по сравнению с 36.3% в аналогичном квартале прошлого года

— Чистый долг сократился на 15.1 млрд рублей за отчетный период (16.1% от капитализации)

— FCF годовой +11.5 млрд руб (положительный), 12.3% от капитализации

— EV/EBITDA мультипликатор равен 1.6x при историческом 50м перцентиле 5.1x

— Потенциал роста значительно вырос и остался >200%

Операционные показатели:

— Перевалка контейнеров в ВМТП -5% г/г на фоне ухода из РФ крупных международных линейных операторов

— Перевалка генеральных грузов и нефтепродуктов в ВМТП -5% г/г

— Интермодальные перевозки +10% г/г

— Международные морские перевозки +10% г/г

— Каботажные морские перевозки +9% г/г

Сегежа, как мы и ожидали, негативно отчиталась за 2022 q2

- 28 августа 2022, 13:38

- |

Сегежа, как мы и ожидали, скорее негативно отчиталась за 2022 q2:

— Выручка +13.2% г/г (против +95.6% в предыдущем квартале и исторического темпа +31.8%)

— EBITDA -26.9% г/г (против +133.8% в предыдущем квартале и исторического темпа +61.4%)

— Рентабельность по EBITDA 21.4% сократилась по сравнению с 33.2% в аналогичном квартале прошлого года

— Чистый долг сократился на 0.2 млрд рублей за отчетный период (0.1% от капитализации), при этом г/г вырос на 75.7 млрд руб (64% от капитализации). Net Debt/EBITDA: 3.5х

— FCF годовой -59.1 млрд руб (отрицательный), 49.9% от капитализации

— EV/EBITDA мультипликатор равен 7.0x при историческом 50м перцентиле 8.2x

— EV/EBITDA annualized: 9.9x

EBITDA значительно снизилась г/г даже с учетом консолидации НЛХК и Интер Форест Рус еще в 3q и 4q 2021 соответственно, на которые ушло ~50 млрд руб. К тому же в последние 12 месяцев была реализована инвест. программа на сумму 20.9 млрд руб

Более того, в 2q 2022 европейские санкции действовали не в полной мере, только с 10 августа экспорт лесопромышленной продукции в ЕС был полностью

( Читать дальше )

Нарастили спекулятивно долю в Фосагро

- 13 августа 2022, 00:29

- |

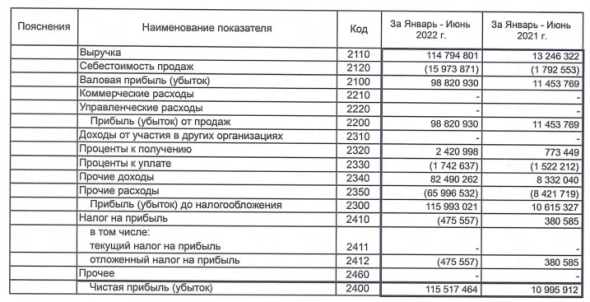

— Фосагро круто отчиталась по РСБУ, чистая прибыль за 2е полугодие 2022 составила 116 млрд руб, по мультипликатору P/annualized Earnings стоит всего 4.1х

— Общались с IR-департаментом Фосагро, говорят, что дальнейшие перспективы компании с точки зрения санкций и общей конъюнктуры стали понятнее – позитив

— Позитивная конъюнктура: цены на продукцию находятся на 10.4% выше относительно последних 12 месяцев (LTM). За 5 месяцев 2022 года объем экспорта вырос на 15-20%

— 18 августа опубликует отчет по МСФО за 1H 2022 (что уже позитивно) и проведет СД, на котором, вероятно, будет рассмотрен вопрос выплаты дивидендов по итогам 2021 года и нераспределённой прибыли за 1H 2022

— Фосагро – экспортоориентированная компания, поэтому выигрывает от роста курса доллара, де факто это валютная экспозиция без инфраструктурных рисков, а мы скорее склоняемся, что рубль будет ослабевать

Идея для спекулятивного шорта в Сегеже

- 12 августа 2022, 20:51

- |

Сегежа — российский вертикально интегрированный лесопромышленный холдинг

Отчет за 2й квартал 2022 (25-26 августа), вероятно, будет очень слабым:

— Негативная конъюнктура: цены на продукцию находятся на 50.5% ниже относительно последних 12 месяцев (LTM)

— Сокращение продаж из-за санкций: с 10 августа экспорт лесопромышленной продукции в ЕС запрещен – 28% выручки всей группы в 2021 шло из EC; США ввели 35%-пошлину на импорт РФ пиломатериалов (задействовано около 4% поставок группы)

— Расходы на логистику выросли чуть ли не в два раза, страдают сегменты пиломатериалов (~31% выручки 2021) и бумаги/упаковки (~43% выручки), которые в основном поставлялись в Китай, на внутренний рынок и страны ближнего зарубежья

Кроме высокой инфляции, логистика дорожает на фоне того, что в РФ порты практически не заходят иностранные суда, а жд. перевозки очень дорогие и сильно перегружены, т.к. являются единственным способом доставки за рубеж более важных и дорогих товаров других компаний

( Читать дальше )

FESCO (ДВМП)— супердешево стоит по мультипликаторам, ставки на морские перевозки в дальневосточных портах выросли на 100%+

- 25 июля 2022, 13:49

- |

В моменте нам нравится FESCO (ДВМП) — супердешево стоит по мультипликаторам, ставки на морские перевозки в дальневосточных портах выросли на 100%+ т.к. иностранные суда в РФ практически не заходят – предложение ограничено

ДВМП — контейнерный оператор, управляющий Владивостокским морским торговым портом, предоставляет комплексные 3PL услуги. Выигрывает от перенаправления торговых потоков на Восток

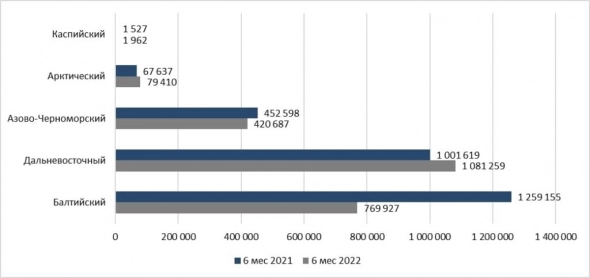

1. Контейнерооборот портов Дальневосточного бассейна в января-июне вырос на 8.0% г/г (в июне +https://eninvs.com/company.php?name=FESH) на фоне выгодного географического расположения вблизи Китая, против снижения РФ рынка на 15.4% г/г.

2. Ставки фрахта на контейнерные перевозки в июне выросли на

( Читать дальше )

теги блога Кирилл Кузнецов

- amazon

- BELU

- BHP Billiton

- Cisco

- daqo new energy

- ebay

- EMC

- Fesco

- FESH

- globaltrans

- h&r block

- Henderson

- IPO

- mail.ru group

- Micron Technology

- Microsoft Corp

- OFS Capital

- S&P500

- S@P500

- SaaS

- SGZH

- SNGSP

- tal education group

- TCSG

- Vipshop Holdings

- X5 Retail Group

- Акрон

- акци

- акции

- Акции РФ

- Алексей Пономарев

- Алроса

- афк система

- Белуга

- Белуга Групп

- Биннофарм Групп

- втб

- газпром

- ГДР

- ДВМП

- Детский мир

- дивиденды

- Евротранс

- идея

- идея для позиции

- иис

- инвеси идеи. инвестиции

- инвест идея

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- лента

- м.видео

- мечел

- миллиард

- ММК

- Налоги

- налогообложение на рынке ценных бумаг

- НЛМК

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- полиметалл

- прогноз по акциям

- Ренессанс Страхование

- РСБУ

- русагро

- сбербанк

- сделки M&A

- Сегежа

- Сегежа групп

- СМЗ

- сургут преф

- сургутнефтегаз

- Сургутнефтегаз прив

- США

- татнефть

- технологии

- Тинькофф

- тинькофф банк

- ТМК

- ТМК ао

- торговые сигналы

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- фосагро

- ФРС

- ЦБ РФ

- Черкизово

- эталон

- ЮМГ