SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

БИРЖЕВОЙ МАКЛЕР

🇪🇺 Дайте мне рычаг и точку опоры, и я переверну Европу!

- 16 октября 2023, 13:39

- |

Архимед не предупреждал, что рычаги могут ломаться.

🏭 Часто спрашивают о судьбе Газпрома: когда котировки восстановятся, стоит ли усреднять и т.п. Мне никогда не было интересно «национальное достояние» ввиду закулисных игр с подрядчиками, высокой политизированности компании, использования ее как рычага воздействия, не говоря уже о чехарде с дивидендами в 2022 году и инсайдерской торговле. Тем не менее, до сих пор это одна из самых популярных бумаг в портфеле инвестора, а значит заметка о компании необходима на канале. Это будет длинный пост, но каждый абзац тут важен.

Тот, кто владеет цифрами, ясно видит ценность и цену.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 27 )

Титан ссутулил плечи.

- 13 октября 2023, 15:10

- |

🥇 Мне нравятся компании-лидеры рынка, особенно если говорить о мировом рынке. ВСМПО Ависма – такая компания. Она занимает 30% рынка авиакосмического титана. Это ракето- и самолетостроение, двигатели, химическая промышленность, судостроение, медицинское оборудование. Титан довольно широко применим в различных сферах. Да, многие отказались от покупок продукции Ависмы, а не так давно США включили компанию в Entity-list. Это не накладывает блокирующих санкций, а лишь подвергает сделки особому контролю. Экспорт на авиакосмическую отрасль составлял половину выручки компании. Но на них мир не сошелся.

📉 За последний месяц котировки упали на 21%. Стоит посмотреть, может подбирать пора такую уникальную компанию? У нас нет информации за полный 2022 год. В конце сентября вышел отчет МСФО за 1п23, в нем скудно все разъяснено, но мы попробуем.

🟢 Выручка увеличилась на 4% г/г до 54.4 млрд рублей. В долларах выглядит лучше – увеличение на 11%. Тем не менее, с 2018 года выручка примерно одна и та же, лишь преодолели ковидную яму. Отсутствие падения показывает, что пока проблем со сбытом нет.

( Читать дальше )

Что по ВДО?

- 09 октября 2023, 13:09

- |

Подборка отличных ВДО в портфель, за которые я точно буду спокоен как минимум год.

1️⃣ Энергоника 001Р-04 — RU000A106R79 Дата погашения: 10.08.28 Эффективная доходность к погашению 17.6%. Купон фиксированный 39.89 рублей. Выплата 4 раза в год, 16% от номинала. Номинал 1000 рублей. Текущая цена 98.6%, тем самым текущая доходность 16.2%. Сильный денежный поток позволяет компании справляться с долговой нагрузкой. ND/Ebitda 3.9, к. Покрытия 1.5. Рейтинг Эксперт РА: ВВ+ позитивный. НКР: ВВВ- Стабильный.

2️⃣Сибстекло БО-П03 — RU000A105C93 Дата погашения: 12.10.25 Эффективная доходность к погашению не посчитать из-за амортизации и неизвестных купонов – в январе 2024 обязательно нужно проверить доходность новых купонов и при неудовлетворительном размере продать/подать на выкуп по оферте. Купон фиксированный 13.97 рублей. Выплата 12 раз в год, 17% от номинала. Номинал 1000 рублей. Текущая цена 100.4%, тем самым текущая доходность 16.7%. ND/Ebitda 2.9, к. Покрытия 1.9. На текущий момент весь долг компании – долгосрочный, что резко снижает риски по компании. Рейтинг АКРА ВВ- Стабильный.

( Читать дальше )

1️⃣ Энергоника 001Р-04 — RU000A106R79 Дата погашения: 10.08.28 Эффективная доходность к погашению 17.6%. Купон фиксированный 39.89 рублей. Выплата 4 раза в год, 16% от номинала. Номинал 1000 рублей. Текущая цена 98.6%, тем самым текущая доходность 16.2%. Сильный денежный поток позволяет компании справляться с долговой нагрузкой. ND/Ebitda 3.9, к. Покрытия 1.5. Рейтинг Эксперт РА: ВВ+ позитивный. НКР: ВВВ- Стабильный.

2️⃣Сибстекло БО-П03 — RU000A105C93 Дата погашения: 12.10.25 Эффективная доходность к погашению не посчитать из-за амортизации и неизвестных купонов – в январе 2024 обязательно нужно проверить доходность новых купонов и при неудовлетворительном размере продать/подать на выкуп по оферте. Купон фиксированный 13.97 рублей. Выплата 12 раз в год, 17% от номинала. Номинал 1000 рублей. Текущая цена 100.4%, тем самым текущая доходность 16.7%. ND/Ebitda 2.9, к. Покрытия 1.9. На текущий момент весь долг компании – долгосрочный, что резко снижает риски по компании. Рейтинг АКРА ВВ- Стабильный.

( Читать дальше )

Per aspera ad. Astra...

- 06 октября 2023, 11:53

- |

Всегда рад появлению новых компаний на рынке, особенно из IT сектора. У нас на рынке мало бумаг роста и я очень бы хотел, чтобы оценка акций отошла от формулы Х=дивиденд/ставка ЦБ.

Чтобы было понимание вопроса расскажу основное по компании:

1️⃣Продукт: Операционная система Astra Lunix с экосистемой софта для решений в информационной инфраструктуре компаний. Иначе говоря, на существующую операционную систему ставится система управления базами данных, резервное копирование, биллинг облачных сервисов и еще многое того, что я не понимаю, но специалистам это нужно, чтобы приложения уровня пользователя работали. Это создает полноценный продукт, который можно поставить и почти сразу пользоваться. Решения разных разработчиков могут конфликтовать с системой, тут же решена эта проблема закрытием потребностей клиентов своими решениями. Компания продает лицензии и пока не работает по подписке. С одной стороны, это лишает постоянного денежного потока с клиента за ОС, но с другой позволяет проще внедрить свои решения, на базе которых уже развивать свои экосистемные продукты, которые уже могут быть по подписке. Все-таки, присутствует некоторая инертность в смене привычного Windows на непривычный Lunix.

( Читать дальше )

Деньги в бетон для нищих.

- 04 октября 2023, 13:45

- |

📈 Для диверсификации портфеля интересно добавить туда 10-20% недвижимости. Это придаст ему устойчивости к различным рыночным поворотам. Если вы не можете позволить себе купить торговый центр и получать с него рентный доход, купите себе паи торгового центра. Все же просто. Ну почти.

🏢 Здесь пройдемся по ЗПИФ от УК «Парус» — вторая по величине активов УК в недвижимости после Сбера. Компания предлагает инвестиции в офисную и складскую недвижимость. Совсем скоро можно будет рассмотреть и паи ТРЦ «Весна!». На данный момент всего 5 фондов. За каждым фондом прикреплен конкретный объект недвижимости, владельцем и получателем арендного потока с которого становится владелец ПИФа. Компания покупает объект в кредит, а после эмиссией паев частично его закрывает. Частичное закрытие позволяет оставить кредитный рычаг, с помощью которого объект может приносить дополнительные пару процентов на вложенный капитал.

Фонды, эмиссия паев которых пока больше не планируется:

🟣 ЗПИФ Парус-СБЛ RU000A104172.

( Читать дальше )

🏢 Здесь пройдемся по ЗПИФ от УК «Парус» — вторая по величине активов УК в недвижимости после Сбера. Компания предлагает инвестиции в офисную и складскую недвижимость. Совсем скоро можно будет рассмотреть и паи ТРЦ «Весна!». На данный момент всего 5 фондов. За каждым фондом прикреплен конкретный объект недвижимости, владельцем и получателем арендного потока с которого становится владелец ПИФа. Компания покупает объект в кредит, а после эмиссией паев частично его закрывает. Частичное закрытие позволяет оставить кредитный рычаг, с помощью которого объект может приносить дополнительные пару процентов на вложенный капитал.

Фонды, эмиссия паев которых пока больше не планируется:

🟣 ЗПИФ Парус-СБЛ RU000A104172.

( Читать дальше )

💰 Сделка на миллиард долларов в год.

- 29 сентября 2023, 10:21

- |

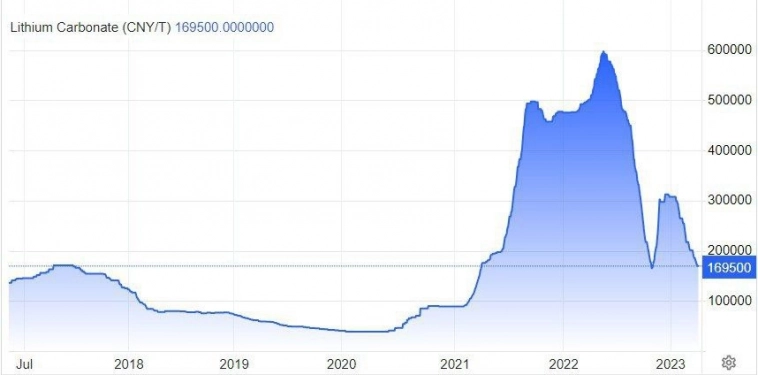

🏭 Именно так можно охарактеризовать совместное предприятие «Норникеля» и Росатома «Полярный литий», которое будет осваивать крупнейшее в России Колмозерское литиевое месторождение. Проект позволит выпускать 45 000 тонн карбоната и гидроксида лития в год. Капекс может превысить 650 млн долларов. Начало добычи ожидается не раньше 2028 года, выход на проектную мощность к 2030 году. Проект может занять 10% мирового рынка лития. Поставлять литий планируется на Калининградскую гигафабрику для производства литий-ионных аккумуляторов.

🧮 Если предположим, что совместное предприятие будет в равных долях, то на ГМК Норникель будет приходиться $500 млн выручки по текущим ценам на карбонад лития в $23000 и $325 млн капекса. Выручка за 2022 составила $16.9 млрд, а капекс $4.3 млрд. Другими словами, проект принесет 3% выручки при затратах 7% годового капекса.

🎈 Самое интересное, что объявляли проект в начале этого года при ценах на литий в $70000 и выручка должна была бы быть в 3 раза больше. Теперь же ажиотаж сдувается, и литий может еще уполовиниться от текущих цен. К тому же, если на рынок попадет еще 10% предложения. Интересно, в свое ТЭО они какую цену лития писали?

( Читать дальше )

С 1 октября будут действовать экспортные пошлины с привязкой к курсу доллара:

- 29 сентября 2023, 10:16

- |

🔴 0% — при курсе доллара ниже ₽80.

🔴 4% — при среднем значении курса от ₽80 до ₽85;

🔴 4,5% — при курсе от ₽85 до ₽90;

🔴 5,5% — при курсе от ₽90 до ₽95;

🔴 7% — при курсе более ₽95;

Подробнее можно прочитать здесь.

‼️ Стоит понимать, что под «снижением Ebitda» следует читать «недополученный эффект от девальвации рубля». У экспортера тонна продукции подорожала на 25% в рублях из-за курсовой переоценки, поскольку в 1п23 средний курс был 77 рублей за доллар, стал 96. Пошлина составила 7%, что на 7% снизило стоимость продукции. При этом возможно у экспортера были затраты в валюте – например, логистика или долги. Они остались на прежнем уровне и маржинальность сократилась. Это совсем не линейные величины и разные компании перенесут пошлины по-разному. Отсюда такой разброс во влиянии на Ebitda, однако считать стоит от того, сколько компания бы заработала при текущем высоком курсе. Теоретически – относительно первого полугодия все в выигрыше, хоть и не в таком большом, как хотелось бы.

( Читать дальше )

Золотая лихорадка.

- 28 сентября 2023, 12:06

- |

🌟 После 50% роста Селигдара чувствуется перегретость компании и близкая справедливая оценка. На этом фоне Полюс вновь кажется не такой уж и дурной затеей. В июле отказался от него в пользу Селигдара из-за сомнительного байбека, но с отчетом за первое полугодие пришла пора вновь пересмотреть потенциал компании.

🟢 Выручка выросла на 30% г/г до 186 млрд рублей. Сказалось увеличение объемов реализации до 1261 тысяч унций. Всего за 2023 год компания прогнозирует производство 2.8-2.9 млн унций, что на 12% выше прошлого года. Надеюсь, столько и продаст. В текущий период было произведено 1448 тыс унций, разница с продажами отправилась на склад.

🟢 Ебитда выросла на 33% г/г до 132 млрд рублей. Снижение себестоимости ввиду увеличения объема продаж увеличили маржинальность бизнеса.

🔴 Чистая прибыль сократилась на 58% г/г до 42.4 млрд рублей из-за курсовых разниц и убытка от производных финансовых инструментов. Но в случае с Полюсом совсем неинтересен этот бумажный показатель, поскольку дивидендная политика исходит из Ебитда.

( Читать дальше )

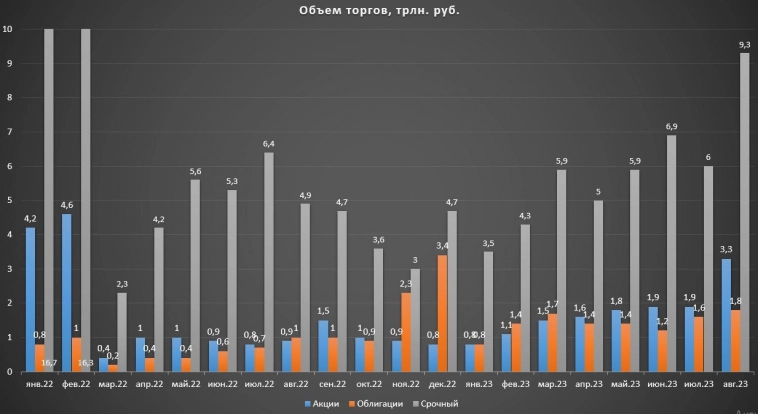

🪙 В казино выигрывают лишь владельцы казино. И инвесторы, которые не называют Мосбиржу казино.

- 26 сентября 2023, 12:40

- |

теги блога БИРЖЕВОЙ МАКЛЕР

- Aalibaba Group

- agro

- ALRS

- etf

- globaltrans

- GMKN

- IPO

- IPO 2023

- IPO 2024

- IPO Genetico

- IT

- MTSS

- petrochina

- PHOR

- S&P500

- SMLT

- TATN

- TRMK

- UPRO

- Whoosh

- X5

- акции

- Акции РФ

- алроса

- анализ

- анализ акции

- аналитика

- афк система

- банки

- Газпром

- гарант-инвест

- Генетико

- Глобалтранс

- ГМК Норникель

- Группа Позитив

- Делимобиль

- дивиденды

- доллар рубль

- Евротранс

- займер

- застройщики

- золото

- ИПО

- ИСКЧ

- КарМани

- Китай

- лукойл

- м.видео

- Маклер

- Макро

- макроэкономика

- Мечел

- ммк

- мобильный пост

- мосгорломбард

- Московская Биржа

- МТС

- МТС банк

- МТС-банк

- нефтегазовый сектор

- Нефть

- нкнх

- Норникель

- обзор рынка

- облигации

- отчеты МСФО

- отчёт

- полюс золото

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- Россия

- русагро

- русал

- Русснефть

- РФ

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- сибстекло

- совкомфлот

- СПб Биржа

- татнефть

- тгк-1

- Тинькофф

- тинькофф банк

- тмк

- транснефть

- трасса

- трейдинг

- форекс

- ФосАгро

- экономика России

- экономический дайджест

- ЭЛ5-Энерго

- ЮГК Южуралзолото

- Юнипро

- Яндекс