FZF

Инвестирование постоянной суммой

- 10 сентября 2020, 15:06

- |

1.

Рассмотрим простой случай долгосрочного инвестирования в один финансовый инструмент без использования плеча.

Допустим, у нас выделена на инвестирование в выбранные акции (А) сумма М=1000 денежных единиц.

На начальном этапе мы покупаем акций (А) на всю сумму М, и устанавливаем период для ребалансировки (Т). Целесообразно (Т) выбрать в пределах от 3 месяцев до 1 года.

Наши следующие действия будут по окончании периода (Т), к концу которого мы подойдем с каким-то из трех вариантов: (цена А вырастит; цена А упадет; цена А не изменится). Наши действия будут зависеть от той ситуации, которая сложится на конец периода (Т).

Если цена А не изменилась, то ничего не предпринимаем, и ждем окончание следующего периода (Т).

Если цена А выросла, то продаем такое количество акций, чтобы сумма вложенная в них снова стала равна М=1000 денежных единиц.

Если цена А упала, то покупаем такое количество акций, чтобы сумма вложенная в них снова стала равна М=1000 денежных единиц.

( Читать дальше )

- комментировать

- 6.1К | ★20

- Комментарии ( 25 )

Что думают о трейдинге люди в разные этапы своейц жизни

- 13 июня 2020, 17:34

- |

«меня ждет дождь из денег»

После 10 лет торговли:

«Это жестокая война за бабло»

( Читать дальше )

Страдания по грядущему кризису

- 25 апреля 2020, 17:18

- |

9 Что было, то и будет; и что делалось, то и будет делаться, и нет ничего нового под солнцем.

10 Бывает нечто, о чём говорят: «смотри, вот, это новое»; но это было уже в веках, бывших прежде нас.

11 Нет памяти о прежнем; да и о том, что будет, не останется памяти у тех, которые будут после.

Екклесиаст 1 глава – Библия: bible.by/syn/21/1/

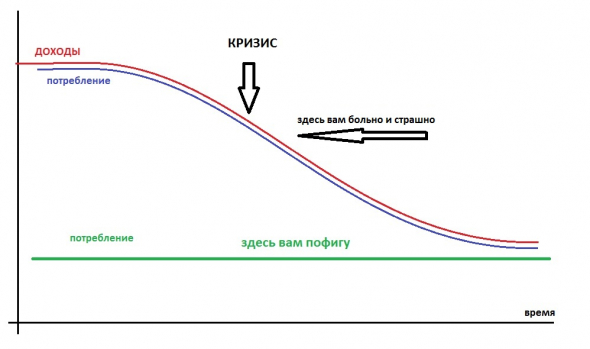

Причина страданий по кризису, лежит в самих людях и их действиях. Вернее, в их неразумном отношении к тем ресурсам которые они имеют. Большинство людей пытаются прожрать все ресурсы, которые попали в их распоряжение, и еще сверху набрать кредитов.

Вся суть разных подходов в одной картинке:

( Читать дальше )

Как посчитать цену опциона на отрицательном страйке.

- 22 апреля 2020, 12:33

- |

1. Принимаем текущую цену базового актива за ноль (относительно этой точки будем считать)

2. Принимаем текущие цены на центральном страйке за «правильные»

или рассчитываем

Кол+Пут= ATR(Н1)*КОРЕНЬ(N)*0,5, где N количество торговых часов до экспирации.

как описано здесь smart-lab.ru/blog/474365.php3. Считаем стоимость опционов принимая за Х расстояние на которое страйк удален от текущей цены базового актива, как описано здесь

smart-lab.ru/blog/532275.php

Есть более точная формула, но мне тоже хочется зарабатывать. :)))

Добавил, чтоб было в основном тексте:

Если нужно более красивую формулу, которая лучше ложиться на рынок,

то надо в показатель степени вставить коэффициент =1,068

Е^(-1.068*abs(X)/2/Q)

А еще , на опционах можно зарабатывать такими стратегиями.

- 17 апреля 2020, 17:51

- |

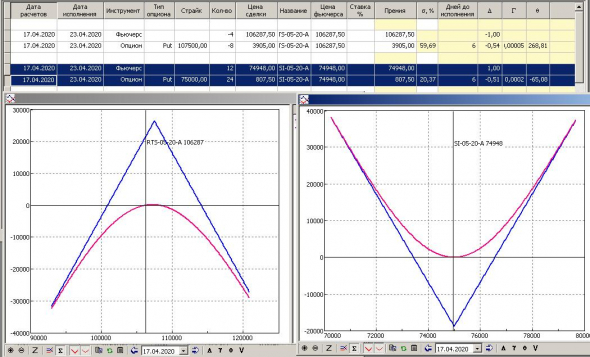

Сегодня сделал извращение на волатильностях Si и RTS. Это были недельные опционы с экспирацией 23/04/2020. На центральном 107500 страйке RTS волатильность была 60 , а на центральном 75000 страйке Si волатильность опустилась до 20.

Волатильность Si я купил, а RTS продал. Сделал я это через стредлы.

Пропорции выбирал следующим образом. Фьючерс RTS в рублях стоит 158709 руб., а фьючерс Si =75000 руб. На один RTS приходится 2,116 Si .

Поскольку Si я покупал, а RTS продавал, то пропорцию взял с запасом 1:3

Дальше подразумевалось дельтахеджирование по следующим правилам:

Когда у RTS дельта становится 1, выравнивать ее в ноль, и в этот же момент выравнивать в ноль позицию Si. Ведущей должна быть проданная позиция.

Позицию я сделал в 12:30, а к 16:20 волатильности немного сошлись. Закрыл позицию с прибылью 5400 руб.

Ждать не стал, поскольку у меня нет математического описания для таких позиций. Делаю я так редко и по интуиции. Но если в рублях выразить центры стредлов, то Si примерно на 18-19 тыс. руб. дешевле, чем RTS. Так что, 5 тысяч мне для получения удовольствия вполне хвалило. Жадничать не надо.

Фантазии на тему «Как Америка всех кинет со своими долгами»

- 10 апреля 2020, 13:34

- |

В глобальной информационной помойке появились очень забавные вбросы.

США хотят подать в суд на Китай за то, что китайцы скрыли часть информации про коронавирус, и теперь у американцев от этого вируса большие проблемы. И предъявить китайцам к оплате они хотят 20 триллионов долларов. (не плохие такие желания)

С такими заявлениями очень хорошо увязываются те факты, что пандемия еще только начинается, а Трамп уже объявил об ожидаемых больших жертвах. Так же на улицах городов демонстративно появились холодильники для трупов. По умному, можно использовать промышленные холодильники для хранения продуктов, или хотя бы, парковать их за городом, а не на виду у всех. Получилась своеобразная демонстрация трагедии.

Теперь, года декорации подготовлены, нужно дождаться массовых потерь населения (такие ходы для правительства США не впервой), и приступать к следующему этапу.

Судить китайцев будут либо сами США, либо международная компашка из США и их вассалов. (интересно бы сделать анализ, кто еще задолжал китайцам, а потом сопоставить судей и должников).

( Читать дальше )

Опционы – это игры богов

- 04 марта 2020, 21:20

- |

Некоторые любители линейного рынка иногда позволяют себе негативно отзываться о торговле опционами. Со стороны это выглядит не очень умно, когда человек высказывает свое упёртое мнение по вопросу, в котором совершенно не разбирается.

Для наблюдателей со стороны попробую объяснить некоторые особенности этой ситуации.

На линейном рынке (акции, фьючерсы), даже самые продвинутые трейдеры могут оперировать только двумя измерениями ( ценой и волатильностью). При этом до понятия волатильности многие еще не дошли. То есть, мы имеем среду обитания из двух координат. Это как если бы мир был не трехмерным, а двухмерным на плоскости. И в этом двухмерном мире живут и действуют (отнимают друг у друга деньги) двумерные существа. Если вдруг появиться существо из трехмерного мира, и начнет играться с двумерным миром, используя доступное ему третье измерение, то оно не только будет иметь преимущество, но и его действия будут непонятны и не предсказуемы для двухмерных существ. По сути, трехмерное существо для двухмерных является богом (Куклом).

( Читать дальше )

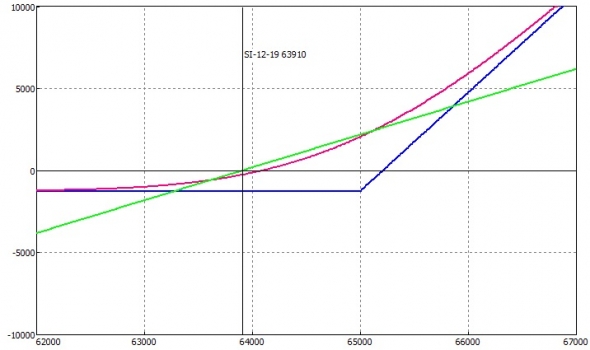

Классическая неудача направленной торговли опционами (продолжение «опционы против фьючерса»)

- 12 декабря 2019, 19:13

- |

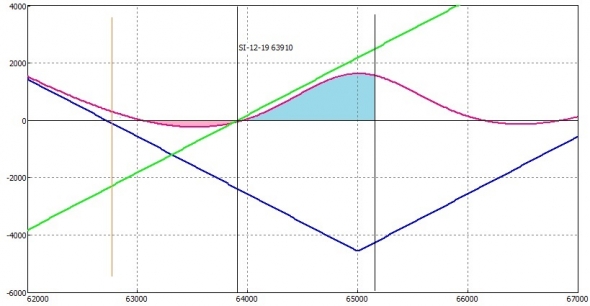

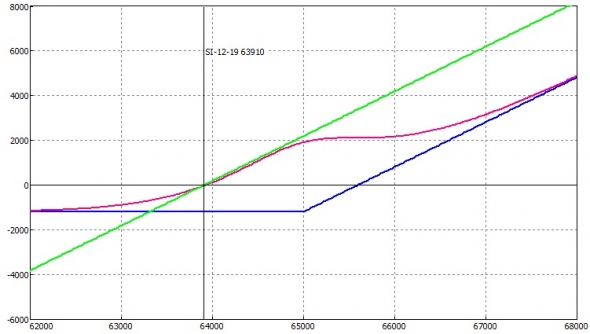

22 ноября я описал направленную позицию из опционов. smart-lab.ru/blog/576360.php

Тогда я мечтал о росте доллара.

Ожидалось получить прибыль при цене в районе 65000. Но события развивались не так как хотелось:

( Читать дальше )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

теги блога FZF

- акции

- биржа

- богатство

- вероятности

- война

- волатильность

- Газпром

- глобализация

- глобальное потепление

- грааль

- дед мороз

- дивиденды

- Долги США

- долгосрочное инвестирование

- долгосрочные инвестиции

- долгосрочные инвесторы

- жизнь

- защита капитала

- золото

- Ивестиции

- инвест идеи

- инвестирование

- инвестиции

- исследования

- календарный спрэд

- капитал

- ковид-19

- КОНКУРС

- конкурс отчёт

- конкурс портфельных инвесторов

- Коррупция

- кризис 2020

- математиика

- методика расчета

- Мотивация в трейдинге

- Налоги

- направленная торговля

- наследство

- облигации

- общество

- опрос

- Оптимизация портфеля

- опцины

- опцион

- опционы

- оф-топ

- офтоп

- офф топ

- оффтоп

- оценка активов

- пенсии

- политика

- портфель инвестора

- портфельное инвестирование

- Праздник

- прогноз

- продажа опционов

- психология

- психология трейдинга

- развлечения

- Риск

- риски

- рынки

- самодисциплина

- самоконтроль

- Санакции

- санкции

- Сатира

- сохранение капитала

- технологии

- трейдиг

- трейдинг

- троллинг

- Тэта

- управление

- филосифия трейдинга

- философия

- фондовый рынок

- ЦБ

- чёрный лебедь

- экология

- экономика

- юмор