Денис Масленников

Инсайдеры сливали акции на максимумах S&P500

- 23 ноября 2018, 12:42

- |

Если зайдет, то видео превратится в еженедельные новостные видео-обзоры по инсайдерским транзакциям.

В новостной ленте смарт-лаба будет приоритетная публикация текста обзора.

www.youtube.com/watch?v=DUeW5T_WgqA&t=103s

Оставляйте в комментариях тикеры компаний, на которые вы хотели бы получить обзор.

- комментировать

- 1.9К | ★2

- Комментарии ( 4 )

Netflix: тот момент, когда подписчики решают судьбу вашего депозита

- 16 октября 2018, 13:45

- |

Компания раскроет пресс-релиз по итогам Q3/2018 во вторник (16 октября) после окончания основной торговой сессии в США.

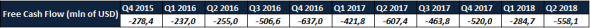

Netflix, Inc. (NFLX) – еще один пример компании, стоимость которой обеспечивается авансом и верой инвесторов в золотое будущее.

Netflix относительно молодая медиа корпорация и отрицательный свободный денежный поток пока еще можно списать на высокие издержки, связанные с расширением бизнеса и покупкой прав на киногероев.

К слову о капитальных вложения: чего только стоит лизинг огромного 13 этажного строящегося здания в Голливуде, которое станет штаб-квартирой компании в 2020 году.

Поэтому во вторник (в среду для России) инвесторы в очередной раз больше будут сосредоточены на показателях роста аудитории, нежели на выручке, или, уж тем более, на денежном потоке компании.

Логично, что объемы предложение контента – прямой путь увеличения аудитории стримминговой сети. Тут у Netflix не все однозначно.

( Читать дальше )

Dollar General vs Dollar Tree. Что выбрать?

- 30 августа 2018, 14:05

- |

Dollar General и Dollar Tree Inc это прямые и непримиримые конкуренты с сопоставимой капитализацией, примерно одинаковым количеством магазинов и идентичными поставщиками.

Примечательно, что в 2015 году Dollar General и Dollar Tree одновременно вели переговоры с Family Dollar (еще одна дисконт сеть) о её покупке, и, несмотря на более щедрое предложение Dollar General ($9,2 млрд. против $8,5 млрд.), акционеры Family Dollar выбрали Dollar Tree.

В этот сезон отчетности компании также синхронизировали даты публикации отчетности: оба эмитента опубликуют пресс-релиз по итогам Q2/2018 в четверг (30 августа) до начала основной торговой сессии в США.

Мои личные симпатии ранее были на стороне Dollar General. И вот почему:

По итогам первого квартала менеджмент DG озвучил грандиозные планы на 2018 ф.г., ожидая повысить продажи сети на 9% относительно прошлого года. Для сравнения представители Dollar Tree ждут только 3,5%. Для ясности: гайданс Dollar General очень смелый (если не сказать авантюрный), так как оценки большинства ритейлеров лежат в диапазоне 1%-3% ( 0,5% у Macy’s или 2% у Walmart например).

( Читать дальше )

Китай забанил Micron Technology, Inc. (MU). Время волноваться?

- 04 июля 2018, 18:18

- |

И этому есть причины. За два последних года средняя ежемесячная доходность Микрона составила 6,64%

Инвесторы любят бумагу за ее великолепный перфоманс, посмотрим на основные достижения компании:

- Рост выручки за последние двенадцать месяцев превысил 8,6%. Средний рост выручки TTM за последние два года 10,2%. Для сравнения рост продаж другой звезды полупроводниковой отрасли Applied Material (AMAT) за последние двенадцать месяцев 6,6%.

- Долговая нагрузка компании снизилась за три последних квартала на 34%(с $11,1 млрд. до $7,3 млрд.).

- В конце мая компания объявила о начале программы по выкупу акций на сумму в $10 млрд. (при текущих ценах это эквивалентно почти 17% обращающимся на рынке бумагам, результаты выкупа отразятся на показателях на акцию уже в 2019 финансовом году)

( Читать дальше )

Таргет по Target Corporation (TGT)

- 23 мая 2018, 17:25

- |

Самое время обратить внимание на Target и определиться с таргетом по бумаге. Торговая сеть интересна солидными результатами по итогам предыдущего квартала (Q4/2018).

Три месяца назад сравнение Target с бенчмарком розничной торговли Walmart (WMT) по продажам в сопоставимых магазинах (comps*), т.е. по одной из самых информативных метрик в отрасли, было не в пользу последнего:

*- Comps рассчитывается как разница между чистыми продажами за отчетный и предыдущий период деленная на продажи за предыдущий период. В расчет не попадают результаты открытых или закрытых точек за два последних периода.

Основной вопрос на сегодня: сможет ли перфоманс компании быть таким же убедительным как три месяца назад и побить как гайданс менеджмента, так и результаты Walmart?

( Читать дальше )

Потеря прибыли на 30%, так ли это плохо для Walmart?

- 17 мая 2018, 17:43

- |

Во вторник «неважную» отчетность опубликовали представители сети магазинов товаров для дома The Home Depot, Inc. HD растерял темп роста выручки за двенадцать последних месяцев (TTM) относительно предыдущих более чем в полтора раза и является наиболее перекупленным по мультипликаторам P/S и P/E среди крупнейших ритейлеров США.

Напротив, вчерашний отчет Macy's, Inc. (M) по итогам первого квартала нового фин. года показал возросшую (хотя все еще низкую по отраслевой мерке) рентабельность операционной прибыли (4,3% против 4,1% годом ранее) и солидный рост операционного денежного потока (до 322 млн. против 237 млн. годом ранее).

Сегодня рынок оценивает результаты первого фк. 2019 г. лидера и бенчмарка ритейла США (речь про Walmart). По основным метрикам Walmart Inc. (WMT) стартовал год неплохо.

- ·Общая выручка увеличилась на 4,4% относительно первого квартала прошлого года (до $122,7 млрд.)

- ·Представители Walmart отмечают рост продаж в каждом из трех бизнес сегментов

- ·Свободный денежный поток составил $1,127 на акцию, что инлайн с предыдущими значениями показателя

( Читать дальше )

$100 за Micron Technology, Inc. (MU). Это реально?

- 22 марта 2018, 11:35

- |

Акции Micron Technology, Inc. (MU) - производителя динамической и статической памяти, а также иных полупроводниковых решений, сейчас как красная тряпка на корриде в преддверии отчетности и срочного пересмотра прогнозов по бумаге несколькими финансовыми институтами.

В 2017 г. акции Micron были одними из самых доходных из всего индекса S&P500. За год бумаги дорожали более чем на 125%. Цифры доходности могли бы быть и более впечатляющими, если бы не негативная риторика в сторону полупроводниковых компаний от аналитиков Morgan Stanley в конце ноября прошлого года. Пересмотр мнений аргументировался ожиданиями снижениями спроса на NAND (флэш память), которая в структуре выручки Micron Technology занимает 32% (по итогам 2017 г.)

В начале марта, после двухмесячного даунтренда (спасибо Моргану) стоимость акций MU превысила свои ноябрьские максимумы, и теперь, кто знает, может быть на пути к своему историческому максимуму семнадцатилетней давности на уровне около $100 за бумагу.

Буквально несколько дней назад явный интерес к Micron Technology проявили несколько воротил финансового мира. В частности, Джон Питцер, аналитик Credit Suisse, пересмотрел целевой уровень по бумагам с $60 до $70, что на 12,6% выше текущей рыночной. Более щедрый гайданс за бумагой закрепили сотрудники Nomura Holdings передвинув «таргет прайс» с $55 до $100.

( Читать дальше )

Почему General Electric растет на слабой отчетности

- 24 января 2018, 18:10

- |

В течение ближайших пяти дней публикуют отчетность ряд компаний из аэрокосмической и оборонной отрасли (Aerospace & Defense). В частности, в четверг (25.01) — Northrop Grumman Corporation (SPB: NOC) и Raytheon Company (SPB: RTN), в пятницу — Rockwell Collins, Inc. (SPB: COL) и, наконец, в понедельник (29.01) — Lockheed Martin Corporation (SPB: LMT).

Судя по реакции рынка на уже отчитавшийся General Electric Company (SPB: GE) рынок готов хватать любые компании оборонки, а отчетность – это лишь предлог, чтоб обратить свое внимание на этих эмитентов.

Акции General Electric, одни из аутсайдеров прошлого года по развитию динамики стоимости, демонстрирует на американском премаркете рост в 2% после публикации слабой отчетности.

По трем из семи бизнес сегментов General Electric получил отрицательные темпы роста выручки. Сильно контрастирует с общими результатами достижения в нефтегазовом сегменте (Oil & Gas): по этому направлению (во многом благодаря покупке Baker Hughes) выручка за год увеличилась на 34% (до $17,2 млрд.).

Основным поворотным моментом в отчетности, склонившего мнения спекулянтов в «зеленую» сторону служат итоговые цифры по сегменту, непосредственно относящегося к оборонной промышленности: по «Авиация» (Aviation), продажи возросли на 4% до $27,37 млрд.

А поворотным этот момент как для GE, так и для вышеперечисленных компаний является по причине очередной инициативы Дональда Трампа. «Покупай американское» — так звучит новый слоган программы господдержки производителей оборонки США. Как именно Трамп собирается стимулировать продажи военной техники за рубежом пока не сообщается. Но это должно быть что-то по-настоящему серьезное, ведь один из камней преткновения в недавних дебатах между республиканцами и демократами, из-за которых Конгресс США не смог вовремя утвердить годовой бюджет (причина остановки работы Правительства), явилась именно статья расходов на поддержку оборонных предприятий.

Таким образом, Northrop Grumman Corporation (SPB: NOC), Raytheon Company (SPB: RTN), Rockwell Collins, Inc. (SPB: COL) и Lockheed Martin Corporation (SPB: LMT) сейчас являются лакомыми кусками, и, как часто это бывает на рынке США, не за реальные успехи, а за призрачные надежды на рост выручки в будущем.

Материалы представлены с учетом ситуации на момент выхода обзора и носят исключительно ознакомительный характер. Они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. ПАО «Санкт-Петербургская биржа» и её авторы не берут на себя ответственность за действия, предпринятые на основе представленной информации.

Обзор фондового рынка США: Micron просто красавчик

- 20 декабря 2017, 16:47

- |

Dow Jones Industrial Average (-0,15%) снизился до 24 754,75 пунктов, Nasdaq Composite (-0,44%) и S&P500 (-0,32%) отступили после заигрывания с круглыми уровнями, как итог 6963,85 и 2692,71 пункта соответственно.

В вашингтонском Капитолии сегодня состоится финальное голосование по налоговому Законопроекту, выдвинутому на рассмотрении сторонниками Трампа, завтра будут опубликованы финальные данные о ВВП США в третьем квартале. Эти причины служат основными препятствиями на пути преодоления американскими индексами новых рекордов. Массовые закрытия позиций трейдерами перед Рождеством с последующим сбором чемодана перед вылетом на Гавайи – дополнительная причина вчерашнего отката.

По итогам вторника самым зеленым в секторальной карте фондового рынка был сектор Consumer Staples (Потребительские товары повседневного спроса +0,18%). В лидерах роста сектора оказался как крупнейший ритейлер Wal-Mart Stores, Inc. (SPB: WMT +0,92%) и амбициозная сеть аптек CVS Health Corporation (SPB: CVS +0,89%), так и, собственно, сами производители товаров повседневного спроса: Kimberly-Clark Corporation (SPB: KMB +0,77%), Altria Group, Inc. (SPB: MO +1,72%) и Colgate-Palmolive Company (SPB: CL +1,16%).

( Читать дальше )

теги блога Денис Масленников

- AAP

- AAPL

- ABBV

- AbbVie

- Advanced Micro Devices

- ALB

- ALGN

- AMAT

- AMD

- American Airlines

- AMZN

- Apple

- Applied Materials

- ATVI

- BA

- BAC

- biib

- BMY

- cmcsa

- CNC

- COST

- Costco

- CRUS

- CVS

- DAL

- de

- Delta Air Lines

- DIS

- Dollar Tree

- EA

- FB

- FIZZ

- gap

- GE

- GILD

- goog

- GOOGL

- GPS

- HLT

- INTC

- Intel

- JPM

- KO

- Kroger

- levi

- Macy's

- Micron Technology

- MSFT

- MU

- netflix

- NFLX

- NVDA

- NVIDIA

- OSUR

- RTN

- S&P 500

- S&P500

- S&P500 фьючерс

- Samsung

- sbux

- Smart Money

- SPB exchange

- SPBExchange

- Spirit AeroSystems

- spx

- star wars

- Target

- tesla

- TGT

- tsla

- TSN

- Tyson Foods

- UNH

- ups

- walmart

- WMT

- авиакомпании

- акции

- американские акции

- Баланс ФРС

- банки

- бэта

- Дефолт

- дивиденды

- Инвестиции

- коронавирус

- коррекция

- корреляция

- кризис

- литий

- обучение

- обучение CFA

- оценка

- рецессия

- Санкт-Петербургская биржа

- сипи

- сиплый

- торговые сигналы

- ФРС

- фундаментальный анализ