Блог портфельного управляющего

⭐️ Разбор компании 🇷🇺 ОАО ФосАгро ($PHOR)

- 22 декабря 2022, 18:46

- |

Подписывайтесь на основной канал t.me/pmb_public

1. Фундаментальный анализ:

Сектор: Обрабатывающая промышленность

▪️ Рыночная капитализация: 801млрд. руб.

▪️ Цена/прибыль: 4,95 (6,88 — отрасль)

▪️ Цена/объем продаж: 1,75 (2,17 — отрасль)

▪️ Цена/балансовая стоимость: 4,67 (4,57 — отрасль)

▪️ Маржинальность: 30%

▪️ Дивидендная доходность: 8,49%

ФосАгро занимается производством и поставками минеральных удобрений, фосфоритной руды и пр. из отрасли перерабатывающей промышленности. Маржинальность такого бизнеса очень высока, поэтому акционеры получают отличные дивиденды (официальная страница для изучения дивидендной политики тут), а конкурентов в этой области небольшая из-за высокого порога для входа и сложности производственного процесса. Разбирая конкретно данную компанию в фундаментальном плане можно заметить, что за последний год ФосАгро непропорционально увеличила размер активов, таким образом отношения обязательств к активам снизилось с 62% до 57% г/г. Продолжая рассматривать балансовую отчетность мы видим увеличение краткосрочного долга в моменте (с 15млрд. руб. в 2021г до 46млрд. руб. в 2022г.), размера краткосрочных инвестиций и ликвидности на счетах.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

⭐️ Прогноз по компании 🇺🇸 Intuit Inc. ($INTU)

- 15 декабря 2022, 21:45

- |

Подписывайтесь на основной канал t.me/pmb_public

1️⃣ Фундаментальный анализ:

Финансовые отчетности по годам (2016-2022гг)

Финансовые отчетности по годам (2016-2022гг)Сектор: Информационные технологии

▪️ Рыночная капитализация: $115млрд.

▪️ Прибыль на акцию: 6,66

▪️ Цена/прибыль: 62,67 (33,1 — отрасль)

▪️ Цена/объем продаж: 8,84 (9,36- отрасль)

▪️ Цена/балансовая стоимость: 7,42 (7,42 — отрасль)

▪️ Маржинальность: 1,5%

▪️ Дивидендная доходность: 0,74%

Сводка по компании. Уже немолодая технологическая компания Intuit Inc. занимается разработкой программного обеспечения для бизнеса. Данное ПО решает множество трудностей в финансовом аспекте малого и любого бизнеса. Считаю данное направление довольно перспективным и востребованным в любое время. Дивиденды компания платит стабильно, правда дивидендная доходность стремительно снижается (1% в 2016, 0,68% в 2019 и 0,60% в 2022г). По причине снижения стоимости акции с пиковой точки в 2021г почти на 40%, инвестирование в компанию среди частных инвесторов становится все привлекательнее. Данный прогноз частично строиться на убеждении, что дальнейшая перспектива технологических компаний США находится под большим давлением внешне-экономических факторов, поэтому от большинства компаний роста в ближайшее время ожидать не стоит.

( Читать дальше )

⭐️ Прогноз по компании 🇷🇺 Лукойл ($LKOH)

- 14 декабря 2022, 19:45

- |

Подписывайтесь на основной канал t.me/pmb_public

1️⃣ Фундаментальный анализ:

Финансовые данные по годам

Финансовые данные по годамСектор: нефтегазовая промышленность

▪️ Рыночная капитализация: 3,1трлн. руб.

▪️ Прибыль на акцию: 1185

▪️ Цена/прибыль: 3,28

▪️ Цена/объем продаж: 0,27 (0,6 — отрасль)

▪️ Цена/балансовая стоимость: 0,56 (0,5 — отрасль)

▪️ Маржинальность: 8,39%

▪️ Дивидендная доходность: 13,34% (2021г)

Разберем очередную нефтегазовую компанию, на сей раз российскую — Лукойл — вторая после «Газпрома» по объёмам выручки компания в России. Для начала ознакомимся с общей финансовой сводкой по компании, затем перейдем на более детальный разбор данных. Маржинальность для такой крупной компании из нефтегазового сектора маленькая — всего 8,39%, здесь Лукойл сильно отстает от американских и даже российских конкурентов. Дивиденды компания платила (и довольно большие, особенно в 2021г), но по причине текущей сложной ситуации в стране, в этом году их не объявляли. Балансовая отчетность компании отличное — невысокий в процентом соотношении показатель долга к активам (34%). Компания постепенно наращивает активы, при этом сохраняет хорошие показатели, проблем со срочной ликвидностью не обнаружил.

( Читать дальше )

⭐️ Прогноз по компании 🇷🇺 Ozon Holdings ($OZON)

- 13 декабря 2022, 17:17

- |

Подписывайтесь на основной канал t.me/pmb_public

1️⃣ Фундаментальный анализ:

*Финансовые данные по кварталам

*Финансовые данные по кварталамСектор: Розничная торговля

▪️ Рыночная капитализация: 153млрд. руб.

▪️ Прибыль на акцию: -274 руб.

▪️ Цена/прибыль: -2,23 (85 — отрасль)

▪️ Цена/объем продаж: 0,61 (6,08 — отрасль)

▪️ Цена/балансовая стоимость: -18,56 (7,76 — отрасль)

▪️ Маржинальность: 33% (+0% YoY)

▪️ Дивидендная доходность: не платит дивиденды

Делаю на канал уже второй анализ ритейл компании, на этот раз менее крупная и относительно молодая (по выходу на биржу) — Ozon Holdings. Сама компания является посредником для заключения сделок купли-продажи в собственном интернет магазине. Данное направление, как и в целом продажа подобных услуг, является довольно популярной бизнес-моделью на Западе и отлично интегрируется на внутренний рынок (пользуется спросом), так что инвестиции в компанию потенциально могут быть очень прибыльными. Сперва хотел указать на некоторые важные моменты:

( Читать дальше )

⭐️ Прогноз по компании 🇷🇺 Транснефть ($TRNFP)

- 13 декабря 2022, 17:16

- |

Подписывайтесь на основной канал t.me/pmb_public

1️⃣ Фундаментальный анализ:

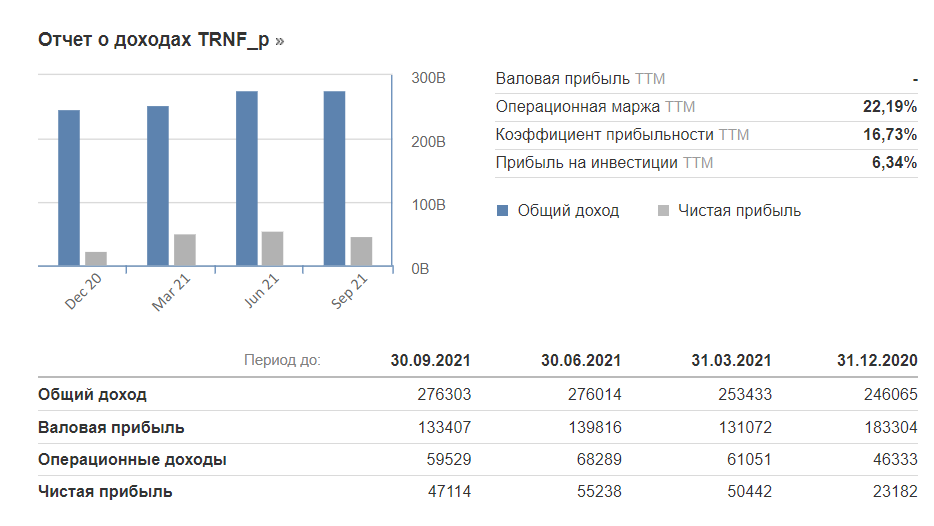

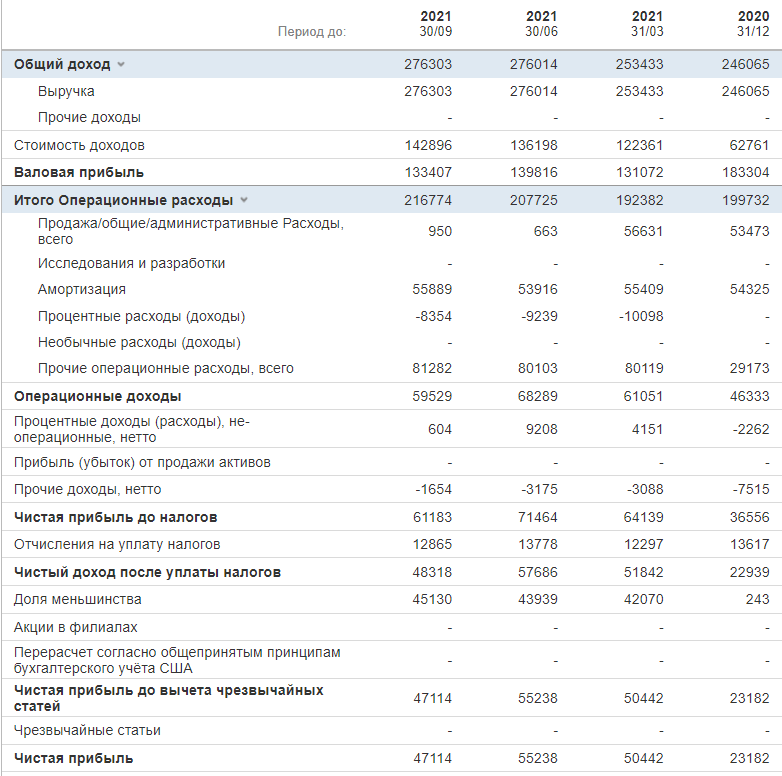

Отчет о доходах по кварталам

Отчет о доходах по кварталам

( Читать дальше )

⭐️ Прогноз по компании 🇷🇺 Магнит ($MGNT)

- 11 декабря 2022, 10:32

- |

Подписывайтесь на основной канал: http://t.me/pmb_public (анализ акций США и РФ, статьи и рекомендации)

1️⃣ Фундаментальный анализ:

Сектор: Розничная торговля

Сектор: Розничная торговля▪️ Рыночная капитализация: 456млрд. руб.

▪️ Прибыль на акцию: 563 руб.

▪️ Цена/прибыль: 7,96

▪️ Цена/объем продаж: 0,2 (0,49 — отрасль)

▪️ Цена/балансовая стоимость: 2,11 (-0,35 — отрасль)

▪️ Маржинальность: 2,59%

▪️ Дивидендная доходность: 5,41%

Компания занимает определенно лидирующую (монопольную) позицию на рынке розничной торговли в России. Сам бизнес развивается довольно стабильно, хоть и небольшими темпами, в среднем темпы роста ежегодных финансовых показателей ниже, чем целиком по фондовому рынку РФ. Балансовая отчетность компании плохая: отношение долга к активам — 85%, коэффициент срочной ликвидности — 0,23. Довольно большой краткосрочный долг компании (12,5% от общего долга) и отсутствие достаточной ликвидности для покрытия срочных обязательств резко негативно повлияли на цену акций. По этой причине мы видим -65% с 2015г. Хочу отметить, что балансовая отчетность — далеко не единственный негативно влияющий фактор, тем не менее сразу хоронить компанию не стоит,

( Читать дальше )

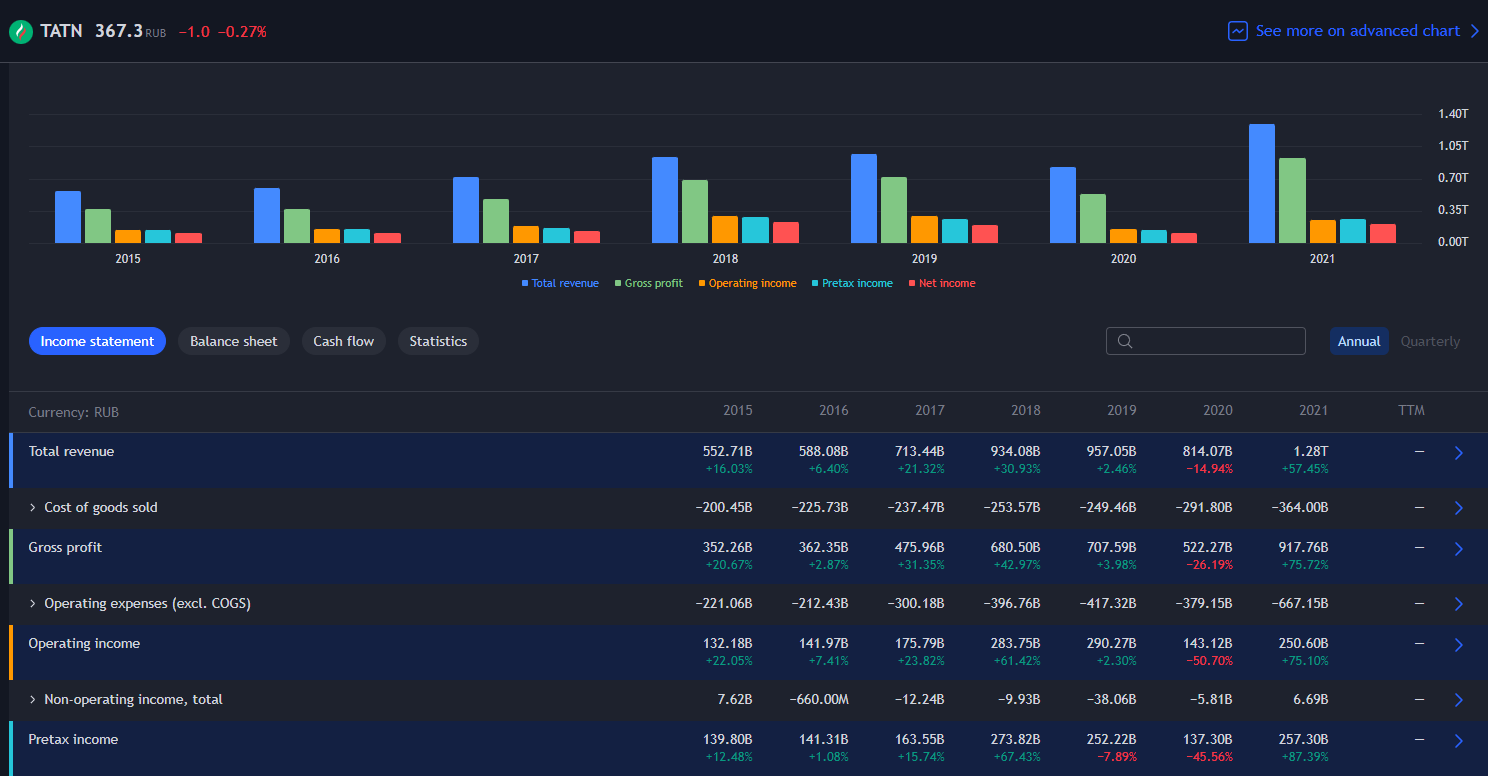

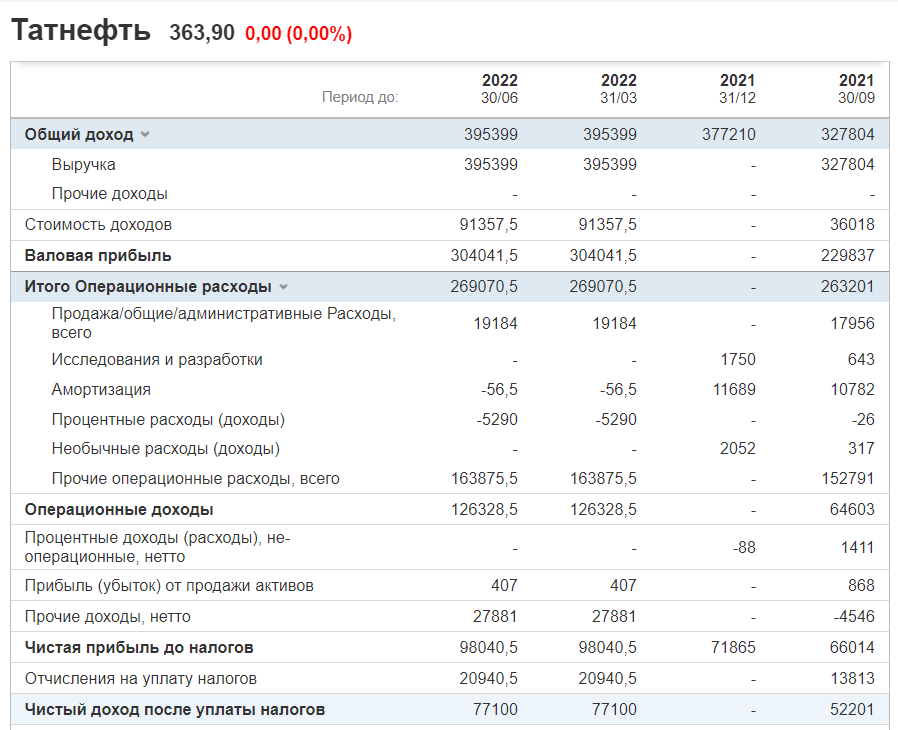

⭐️ Прогноз на компанию 🇷🇺 Татнефть ($TATN)

- 06 декабря 2022, 21:20

- |

1️⃣ Фундаментальный анализ:

Сектор: Добыча и нефтепереработка

( Читать дальше )

⭐️ Прогноз на компанию 🇺🇸 AirBNB, inc ($ABNB)

- 06 декабря 2022, 21:16

- |

Подписывайтесь на основной канал http://t.me/pmb_public

1️⃣ Фундаментальный анализ:

Финансовая сводка

Финансовая сводка

( Читать дальше )

⭐️ Прогноз по паре 🇺🇸🇷🇺 Доллар/Рубль ($USDRUB)

- 03 декабря 2022, 18:27

- |

1️⃣ Фундаментальный анализ:

Потолок цен на нефть, которого все боятся, на самом деле не является угрозой для рубля, т.к. данный «потолок» снижает рыночную стоимость нефти марки Urals всего на несколько рублей за баррель. Существуют также другие внешние факторы, что заставляют рубль укрепляться после сильной девальвации: например, принудительная конвертация валюты в рубли Газпромбанком для оплаты газа в Европу, но это только один их факторов.

На самом деле предсказать фундаментально, куда пойдет валюта — практически невозможно, поэтому я бы советовал просто ждать, при этом имея в портфеле как доллар, так и рубль (выигрышный расклад).

2️⃣ Технический анализ:

На текущий момент мы находимся в долгосрочном боковике. На графике мы видим модель «вымпела», теоретически указывающая на продолжение укрепления рубля в краткосрочной перспективе. После пробития данной модели в нужном направлении я ожидаю снижения до ключевого разворотного уровня — 50 руб. — нижняя граница диапазона.

( Читать дальше )

⭐️ Прогноз на компанию 🇺🇸 iRobots ($IRBT)

- 03 декабря 2022, 09:16

- |

1️⃣ Фундаментальный анализ:

Сектор: Потребительские товары

▫️ Рыночная капитализация: $1,42млрд.

▫️ EPS: -8,60

Компания занимается производством и обслуживанием роботов (пылесосов и пр.) для дома, причем делает это довольно успешно. Хоть финансовые данные последних 2-х лет оставляют ждать лучшего, долгосрочным инвесторам стоило бы присмотреться к покупке. На сильное снижение рентабельности и маржинальности бизнеса повлияли, в основном, внешние факторы: инфляция, снижение чистых среднегодовых доходов/расходов американцев и т.д. В связи с этим мы видим падение акций с пика на 65%.

При этом важно заметить, что продажи и выручка компании растет из года в год высокими темпами и показатель выручка на акцию также показывает неплохой рост (что и спровоцировало недавнее ралли). В годовом выражении выручка компании имеет следующие показатели: $1,56млрд. в 2021г против $1,43млрд. и $1,21млрд. в 2020 и 2019 — соответственно. Конечно, по итогом 2022-го данный показатель будет от силы -20-30% от этих значений, но этот факт уже давно присутствует в цене. Чистая прибыль компании станет первой отрицательной в этом году, что, безусловно, немного обнадеживает (-$128млн. в 3кв. 2022 против +$57млн. в 3кв. 2021г).

( Читать дальше )

теги блога Блог портфельного управляющего

- $AAPL

- apple

- bitcoin

- BlackRock Inc

- btc

- BTCUSDT

- GMKN

- intuit

- irobot corporation

- netflix

- Nike

- NKE

- OZON

- qiwi

- stablecoin

- stocks

- USDC

- USDT

- акции

- Акции РФ

- акции США

- Алроса

- анализ

- анализ forex

- анализ акций США

- биткоин

- биток

- валюта

- ГМК Норникель

- Графики

- доллар

- доллар рубль

- инвестии

- киви

- крипта

- криптовалюта

- лукойл

- Магнит

- Найк

- Норникель

- Прогноз

- прогноз по акциям

- разбор

- Рекомендация

- рубль

- статьи

- статьи о рынках

- Статья про биржу

- стейблкоин

- ТА

- татнефть

- технический анализ

- торговые сигналы

- транснефть

- трейдинг

- фондовый рынок

- фондовый рынок России

- форекс

- Фосагро

- фундаентальный обзор

- фундаментальная оценка

- фундаментальный анализ