Настоящая экономика

Как рост ставок центральных банков НЕ снижают инфляцию.

- 11 декабря 2025, 10:47

- |

В последние пару лет главной экономической темой в России является высокая инфляция и высокая Ключевая Ставка.

Как Банк России думает что влияет на инфляцию:

Основные инструменты денежно-кредитной политики – ключевая ставка и коммуникация. Банк России использует ключевую ставку для влияния на инфляцию. Ключевая ставка – это процентная ставка, под которую Банк России проводит краткосрочные операции с коммерческими банками, предоставляя или привлекая у них денежные средства.— ЦБ РФ

Изменение процентных ставок на различных сегментах финансового рынка влияет на готовность участников экономики заимствовать, инвестировать, сберегать или потреблять. При снижении ставок становится проще финансировать текущие расходы за счет заемных средств и менее привлекательно сберегать. При повышении ставок, напротив, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Изменение потребительской, производственной и инвестиционной активности воздействует на совокупный спрос в экономике, который в свою очередь влияет на динамику потребительских цен.— ЦБ РФ

( Читать дальше )

- комментировать

- 3.9К | ★1

- Комментарии ( 1 )

Инфляционное таргетирование.

- 13 ноября 2025, 12:24

- |

Существует мнение, что рост цен всегда был большой проблемой для экономических властей во всех странах. Из-за высокой инфляции растут цены на товары, обесцениваются сбережения, происходит бегство капитала за рубеж, снижается инвестиционная привлекательность экономики. Это, в свою очередь, замедляет экономический рост, усиливает макроэкономическую неопределенность и заставляет население сильно нервничать. Ответом на эту проблему и стало распространение режима инфляционного таргетирования.

В начале 90-х годов 7 индустриально развитых стран решили перейти к инфляционному таргетированию: Новая Зеландия и Канада, затем к ним присоединились Великобритания, Финляндия, Швеция, Австралия и Испания. С 1999г. инфляционное таргетирование использует Центральный банк Европы. В свое время Европейский валютный институт ограничил число вариантов денежно-кредитной политики в Еврозоне двумя, а именно — определением целевых агрегатов денежной массы и инфляционным таргетированием. Сегодня он используется в 36 странах.

( Читать дальше )

Российский фондовый рынок не растёт уже 6 лет.

- 03 октября 2025, 13:57

- |

Боковик на отечественном Фондовом Рынке, по мнению авторитетных экспертов, инфоцыган и простых инвесторов уж больно сильно затянулся, на целых пол года. Одновременно с этим, эти же самые эксперты и инфо-сомнительные люди с позитивом смотрят в будущее своих инвестиций. Парадокс какой-то.

Кто из этих двоих эксперт, а кто инфо-сомнительная личность каждый решит сам.

Казалось бы боковик и боковик, проблема в том, что ни эксперты-аналитики, ни инфо-сомнительные личности не говорят простым инвесторам что боковик идет не 6 месяцев, а 6 лет.

( Читать дальше )

ВТБ и Биткоин

- 26 сентября 2025, 12:17

- |

На днях, в Санкт-Петербурге, прошёл большой экономический форум «Россия зовёт!» — ежегодный международный форум, посвящённый российским и зарубежным инвестициям в экономику России. Организатором сего события являлся небезызвестный банк ВТБ, в определённых кругах являющийся, почти, эталонным знаком «качества». Масштабное и красивое мероприятие с большим количеством умных и уважаемых людей, среди которых где-то, видимо затесался Халк.

Халк? Серьёзно? Когда покажут Железного Человека? Какой зумер писал пресс-релиз этому международному форуму?

Ну да ладно, это мелочи, лучше посмотреть на инвестиционные рекомендации экспертов, форум то про инвестиции.

( Читать дальше )

RUSSELL2000 готов к снижению, SP500 приготовиться?

- 25 сентября 2025, 14:38

- |

Пока российский рынок последние 5 лет болтается в боковике, американский активно растёт, по крайней мере многие так считают. Если смотреть на СП500 или Насдак, то так и есть. Рост СП500 на 100% с хаёв 2020 года — неплохой результат.

Однако американский рынок не ограничивается одним СП500, существует и другой индекс. RUSSELL2000 -индекс фондового рынка США с малой капитализацией, который отслеживает динамику 2000 компаний в этом сегменте, его обычно считают индикатором экономики США из-за его ориентации на компании с малой капитализацией на рынке США. По состоянию на 31 декабря 2024 г, средневзвешенная рыночная капитализация компании в индексе составляет примерно $3,65 млрд, а медианная рыночная капитализация составляет примерно $0,99 млрд.

Не сказать бы что дела у него сильно плохи, но в данный момент он торгуется на уровне ноября 2021 года. Ничего не напоминает?

( Читать дальше )

Как ставка влияет на фондовый рынок.

- 17 сентября 2025, 11:20

- |

«На стоимость акций ключевая ставка тоже влияет. Если ставка снижается, то деньги дешевеют и их становится больше, инвесторы охотнее вкладывают их в рисковые активы — то есть в акции. Кроме того, при снижении ставки растет разница между доходностью облигаций и акций — доходность последних становится выше.Это тоже подстегивает спрос и помогает котировкам расти.» «Таким образом, низкая ключевая ставка положительно влияет на рынок акций» — РБК.

Если бы это работало, то инвесторы и спекулянты ФР спокойно бы зарабатывали на нём деньги, но реальность несколько иная.

А что же показывают нам исторические данные:

Кто-то скажет что отечественный ФР ненастоящий, настоящий только в США, посмотрим и его:

( Читать дальше )

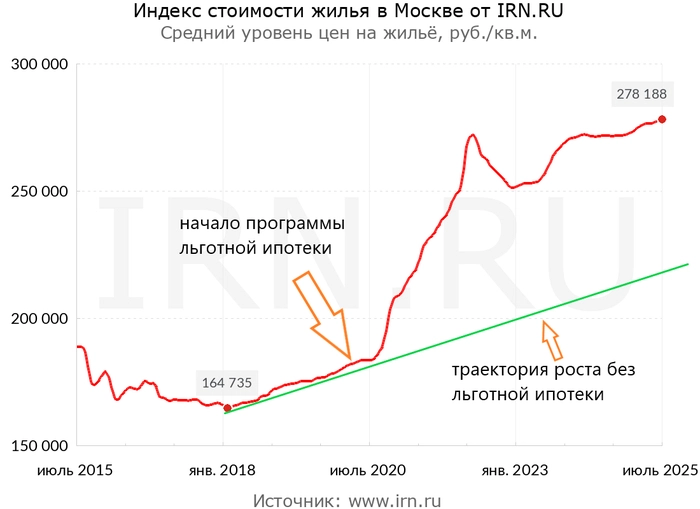

Как льготная ипотека вредит бюджету, демографии и благосостоянию граждан.

- 05 августа 2025, 13:00

- |

Льготная ипотека

В 2020 году, президент России Владимир Путин предложил запустить специальную льготную программу ипотеки со ставкой 6,5% на покупку жилья в новостройках, чтобы поддержать россиян и стройотрасль. Если действующаяс 2018 года семейная ипотека предполагала ограничения и заинтересованность покупателя жилья в рождении ребёнка, для продления льготного периода кредитования, то в условиях льготной ипотеки, 2020 года издания, нет требований к возрасту заемщика, его семейному положению и наличию детей.

И какие же результаты получила страна благодаря тщательно продуманному решению высокопрофессиональных чиновников? — Снижение благосостояния граждан и доступности жилья, катастрофа в демографии, проблемы в строительной отрасли и гигантские траты бюджета.

Доступность жилья

Вопреки логики что чем дешевле ипотека и чем больше товара, цена должна снижаться, цены на новостройки с 2020 года взлетели, почти как ракета с Байконура.

( Читать дальше )

"Кризиса в строительной отрасли в России нет", твёрдо и чётко.

- 16 июля 2025, 16:42

- |

Кризиса в строительной отрасли России в настоящее время нет, заявил в интервью РИА Новости на Петербургском международном экономическом форуме (ПМЭФ) вице-премьер Марат Хуснуллин. Годы и десятилетия идут, а чиновники никак не меняются, всё по заветам Бориса Николаевича.

От вице-премьера не отстают и другие высшие лица страны: «Совет от гендиректора «Дом рф»: покупать недвижимость лучше сейчас», Виталий Мутко считает, что падения цен на жильё ожидать не стоит. И по словам министра строительства, Ирека Файзуллина, недвижимость дешеветь не планирует, но видимо «пойманным» в расслабленном состоянии выдал очень интересные цифры: "41% стоимости квадратного метра — это расходы на его строительство: земля, подключение к сетям, финансовые услуги и прочее", т.е. прибыль застройщиков в районе 60%, пусть не за год, но это тоже немаленькая сумма. Интересно, а если прибыль уменьшить до 10-15%, как это отразиться на стоимости новостроек?

И если у чиновников всё всегда хорошо, план выполняется, страна идёт к светлому будущему(но всё никак дойти не может), то глубоко «уважаемые» эксперты, почему-то, не разделяют подобный оптимизм. После фактической отмены льготной ипотеки, кормушка сильно сократилась, а аппетиты уже выросли, почувствовали себя хозяевами жизни и незаменимыми членами общества.

( Читать дальше )

Стагфляция в России.

- 10 июня 2025, 09:36

- |

ЦБ РФ уже очень долгое время борется с различными явлениями, будто инфляция, перегрев экономики, либо завышенные инфляционные ожидания, и на мой взгляд они наконец-то достигли успеха. Всё больше и больше людей в экономической среде говорят о надвигающейся стагфляции.

Стагфляции — ситуация, в которой экономический спад и депрессивное состояние экономики(стагнация и рост безработицы) сочетаются с ростом цен — инфляцией.—

Перегрев экономики

МОСКВА, 26 июля — РИА Новости. Российская экономика в первом полугодии испытала максимальный за последние 16 лет перегрев, сообщила глава ЦБ Эльвира Набиуллина на пресс-конференции по итогам заседания по денежно-кредитной политике.—

Набиуллина напомнила, что под перегревом экономики понимается состояние, когда объем выпуска превышает потенциальный ВВП. То есть то количество товаров и услуг, который экономика может произвести исходя из имеющихся ресурсов, технологий, производственных процессов, цепочек без быстрого роста цен или раскручивания инфляционной спирали.

( Читать дальше )

Инфляция в России.

- 29 мая 2025, 11:31

- |

Инфляция (с лат. inflatio «вздутие») — устойчивое повышение общего уровня цен на товары и услуги; процесс обесценивания денег, падение их покупательной способности вследствие чрезмерного выпуска (эмиссии) или сокращения товарной массы в обращении при неизменном количестве выпущенных денег.

Несмотря на кажущуюся простоту вычисления инфляции: взять да и посчитать на сколько за год выросли цены и вот вам ответ, по этому вопросу, в нашем обществе, было сломано копий больше, чем по какому бы то ни было другому.

Ключевая ставка

ЦБ рапортует что инфляция в стране около 10%, но для такого результата ему пришлось загнать ключевую ставку на уровень 21%.

Ключевая ставка играет информационно-сигнальную роль и характеризует направленность денежно-кредитной политики. В зависимости от того, какие операции Банк России проводит по ключевой ставке, денежно-кредитная политика может быть жёсткой или мягкой. К ключевой ставке приравниваются минимальная процентная ставка на аукционах РЕПО Банка России на срок одна неделя.—

( Читать дальше )

теги блога Настоящая экономика

- 2008

- 70-е

- bitcoin

- black rock

- blackrock

- Credit Suisse

- Dow Jones

- IMOEX

- nasdaq

- nikkei индекс

- RTS

- S&P500

- SP 500 прогноз

- treasuries

- акции

- акции США

- Аргентина

- банк

- банки

- банки США

- банкроство

- биржа

- Бреттон-Вудская система

- Бреттон-Вудское соглашение

- Великая депрессия

- Великая Рецессия

- государство

- денежно-кредитная политика

- деньги

- доллар

- доллар рубль

- Доходность гособлигаций

- евро

- ЕЦБ

- ЗВР

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в Аргентине

- инфляция в России

- инфляция в США

- история

- йена

- Китай

- ключевая ставка

- ключевая ставка ЦБ РФ

- коммерческая недвижимость

- кризис

- кризис 1907

- кризис 2008

- кризис 2020

- кризис сша

- мировая экономика

- мобильный пост

- недвижимость

- недвижимость в США

- недвижимость США

- Нобелевская премия

- обвал

- Облигации

- Падение S&P

- природный газ

- прогнозы

- протесты

- пузырь

- Рей Далио

- рецессия

- Россия

- рост акций

- РТС

- Рэй Далио

- Свободная экономика

- свободный рынок

- серебро

- СПГ

- стагфляция

- США

- технический анализ

- торговые сигналы

- финансы

- фондовые рынки

- фондовый рынок

- фондовый рынок

- форекc

- форекс

- ФРС

- ФРС США

- Фунт

- фьючерс mix

- фьючерс ртс

- ЦБ

- ЦБ РФ

- экономика

- экономика Аргентины

- экономика России

- экономика США

- Экономика Японии

- Япония