Блог компании Tickmill | Заседание ФРС. Ключевая мысль.

- 18 сентября 2020, 15:34

- |

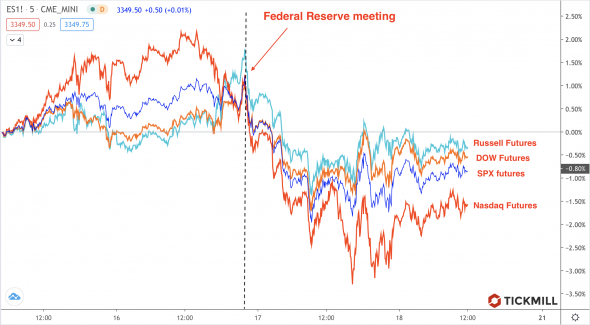

Фьючерсы на фондовые индексы в США пребывают в нерешительности, так как перспективы на фронтах экономических данных и монетарной политики заметно померкли. На заседании ФРС прозрачно намекнули, что нулевую ставку хоть и планируют держать около нуля до конца 2023, банковский сектор насыщен ликвидностью, спреды на кредитных рынках в порядке и нового смягчения ДКП не предвидится. По сути, «высокая планка» для нового смягчения и расстроила рынки (рынок закладывал и контроль кривой доходности и негативные ставки). Активней других после заседания ЦБ снижался тех индекс:

Однако разочарование, что ФРС не решился на большее, на мой взгляд, будет краткосрочным. В долгосрочной перспективе, апдейт от ФРС («нулевые ставки теперь и в 2023») должен способствовать развитию тенденции, которая довлела и до заседания — рост привлекательности акций относительно бондов (т.е. рисковых относительно защитных). Ведь ждать доходность по бондам теперь придется еще дольше.

Из важной экономической статистики.

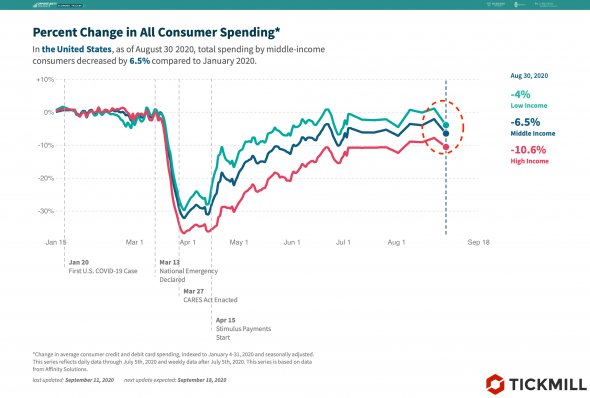

Розничные продажи за август — стали небольшой инъекций суровой реальности. Актуальные показатели не достали до прогноза, пересчитали и понизили розничные продажи и за предыдущий месяц (июль) — один из месяцев «расцвета» экономики после локдауна. Напомню розничные продажи составляют примерно половину потребительских расходов в США, а это значит, что розничные продажи хороший прокси экономического роста, поэтому рынок к ним должен быть восприимчив.

Общие потребительские расходы перешли в снижение на последней неделе августа и остаются в среднем на 6.5% ниже января 2020:

Найти оптимизм расти становится сложнее.

Первичные заявки на пособия по безработице незначительно хуже прогноза, продолжительные заявки оказались лучше ожиданий. Повторные оценки за предшествующую неделю часто отклоняются от первоначальных, поэтому мы смотрим на среднее значение за 4 недели, а оно двигается в положительном направлении (с 973К до 912К).

Кейс в пользу промежуточной консолидации рынков, который я озвучивал на прошлой неделе, на мой взгляд, укрепляется. Рассматривая SPX, вероятен прорыв ниже на некотором росте фоновой неопределенности, который подкрепляется явной технической фигурой — восходящим треугольником:

Понравилась статья и считаете данный материал полезным? Вы можете отблагодарить меня нажав лайк или сделав репост. Спасибо!

Возможно, вас также заинтересует:

$500 на счет за точный прогноз по NFP

Лучший трейдер месяца и его сделки

Новости тг-канал

Новости тг-канал