Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.69 | 0 | 2.6 | 2026-04-22 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.87 | 90.84 | 62.33 | 33.56 | 2026-04-22 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.452 | 0 | 2.6 | 2026-04-22 | |

| ОФЗ 26253 | 15.0% | 12.7 | 750 000 | 6.07 | 91.449 | 64.82 | 34.9 | 2026-04-22 | |

| ОФЗ 26245 | 15.0% | 9.7 | 750 000 | 5.49 | 87.3 | 59.84 | 36.82 | 2026-04-08 | |

| ОФЗ 26230 | 14.7% | 13.2 | 449 489 | 6.87 | 61.666 | 38.39 | 25.1 | 2026-04-01 | |

| ОФЗ 26254 | 15.0% | 14.7 | 1 000 000 | 6.37 | 91.18 | 64.82 | 34.9 | 2026-04-22 | |

| ОФЗ 26239 | 14.7% | 5.5 | 549 052 | 4.50 | 72.875 | 34.41 | 0 | 2026-01-28 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.59 | 58.267 | 35.4 | 10.89 | 2026-06-03 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.57 | 85.999 | 54.85 | 10.55 | 2026-06-24 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.05 | 86.25 | 59.84 | 11.51 | 2026-06-24 | |

| ОФЗ 26248 | 14.9% | 14.3 | 1 000 000 | 6.50 | 87.33 | 61.08 | 18.79 | 2026-06-03 | |

| ОФЗ 26251 | 15.0% | 4.6 | 500 000 | 3.58 | 83.85 | 49.19 | 40.08 | 2026-03-04 | |

| ОФЗ 26235 | 14.7% | 5.1 | 533 817 | 4.23 | 70.399 | 29.42 | 21.5 | 2026-03-18 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.32 | 87.28 | 61.08 | 21.14 | 2026-05-27 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.16 | 84.049 | 28.42 | 10.93 | 2026-05-20 | |

| ОФЗ 26225 | 15.0% | 8.3 | 497 974 | 5.75 | 65.85 | 36.15 | 13.9 | 2026-05-20 | |

| ОФЗ 26207 | 14.2% | 1.0 | 370 300 | 0.96 | 94.857 | 40.64 | 39.08 | 2026-02-04 | |

| ОФЗ 26243 | 14.9% | 12.3 | 750 000 | 6.48 | 73.779 | 48.87 | 15.04 | 2026-06-03 | |

| ОФЗ 26246 | 15.0% | 10.2 | 1 000 000 | 5.58 | 86.949 | 59.84 | 41.43 | 2026-03-25 | |

| ОФЗ 26244 | 14.9% | 8.2 | 750 000 | 5.09 | 85.262 | 56.1 | 38.84 | 2026-03-25 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.40 | 61.866 | 34.9 | 32.22 | 2026-02-11 | |

| ОФЗ 26242 | 14.8% | 3.6 | 529 357 | 2.99 | 85.6 | 44.88 | 36.25 | 2026-03-04 | |

| ОФЗ 26237 | 14.5% | 3.1 | 418 953 | 2.77 | 82.03 | 33.41 | 24.42 | 2026-03-18 | |

| ОФЗ 26221 | 14.9% | 7.2 | 396 269 | 5.13 | 70.696 | 38.39 | 25.1 | 2026-04-01 | |

| ОФЗ 29 CNY (CNY) | 5.4% | 3.1 | 12 000 | 2.85 | 102 | CNY141.37 | CNY916.49696 | 2026-03-04 | |

| ОФЗ 33 CNY (CNY) | 6.3% | 7.4 | 8 000 | 5.87 | 104.949 | CNY352.88 | CNY1069.210015 | 2026-06-10 | |

| ОФЗ 26219 | 14.4% | 0.6 | 362 077 | 0.62 | 96.384 | 38.64 | 28.24 | 2026-03-18 | |

| ОФЗ 26226 | 14.5% | 0.7 | 367 211 | 0.67 | 96.13 | 39.64 | 24.39 | 2026-04-08 | |

| ОФЗ 26224 | 14.6% | 3.3 | 446 913 | 2.95 | 81.477 | 34.41 | 11.91 | 2026-05-27 | |

| ОФЗ 26212 | 14.5% | 2.0 | 356 982 | 1.87 | 88.39 | 35.15 | 1.35 | 2026-07-22 | |

| ОФЗ 26218 | 14.8% | 5.7 | 347 608 | 4.29 | 78.079 | 42.38 | 29.34 | 2026-03-25 | |

| ОФЗ 26228 | 14.8% | 4.2 | 592 019 | 3.51 | 79.579 | 38.15 | 22.01 | 2026-04-15 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.168 | 0 | 24.47 | 2026-03-04 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.098 | 0 | 24.47 | 2026-03-04 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.179 | 40.15 | 0 | 2026-01-28 | |

| ОФЗ 52005 | 7.9% | 7.3 | 273 066 | 6.54 | 71.4 | 15.5 | 5.93 | 2026-05-20 |

-

Все боятся ОФЗ?!

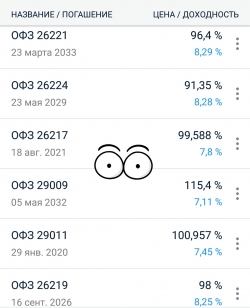

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

Николай Помещенко, Цена многих бумаг опустилась ниже номинала, поэтому выросла доходность. Для эмитента ничего не поменялось, купон остается прежний.

Oskolkov,

ну спасибо ))) да как же не изменилось?! Если я выйти из ОФЗ захочу, то с убытком. Я держал ОФЗ с августа 17 до санкций весенних. за 3 дня потерял 3% из-за роста доходности, но вышел.

Николай Помещенко, так ведь ты и не эмитент. Покупатели конечно в убытке.

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

Николай Помещенко, Цена многих бумаг опустилась ниже номинала, поэтому выросла доходность. Для эмитента ничего не поменялось, купон остается прежний.

Oskolkov,

ну спасибо ))) да как же не изменилось?! Если я выйти из ОФЗ захочу, то с убытком. Я держал ОФЗ с августа 17 до санкций весенних. за 3 дня потерял 3% из-за роста доходности, но вышел. Проститутка по имени RUONIA

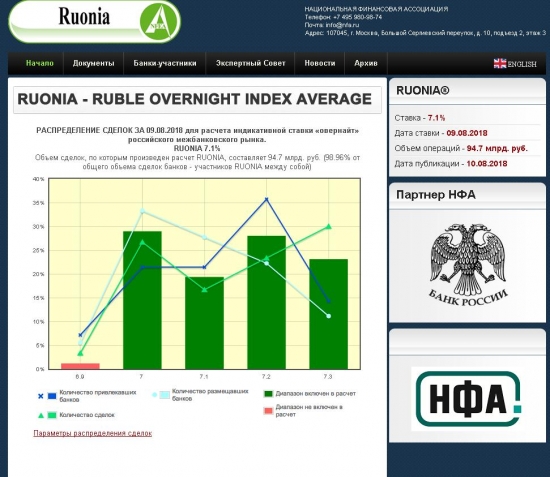

Проститутка по имени RUONIA

Автор не хотел писать больше в блог, но не удержатся...

Кто владеет ОФЗ серии 29ххх знает о таком индикаторе продажности под именем RUONIA

RUONIA® – Ruble OverNight Index Average – индикативная взвешенная ставка однодневных рублевых кредитов (депозитов), которая отражает оценку стоимости необеспеченного рублевого заимствования на условиях «overnight» стандартным заемщиком из числа российских банков с минимальным кредитным риском.

http://www.ruonia.ru/

Все уже знают как недавно ОФЗ серии 29006 и 29011 получили от этой шлюхи ставку 8,25% и 8,02% при RUONIA 7,05%.

Но что же Мы видим в условиях определения ставки: «Ставки 2-2х купонов определяются как среднее арифметическое значений ставок РУОНИА (RUONIA) за 6 месяцев до даты определения процентной ставки по 2-2х купонам соответственно (не включая указанную дату), увеличенное на ххх процентных пункта.»

Т.е. если взять средний курс Рубля за эти прошедшие 6 месяцев, посчитайте сами, сравните нынешний курс рубля и RUONIA за прошлые дни, и посмотрите что ЦЕНА этих ОФЗ к погашению обгоняет и ставку RUONIA 7,05%. и ключевую ставку 7,25%. Выходит что эта шлюха RUONIA не особо растет в цене. т.е. в банковской сфере еще писец не пришел.

читать дальше на смартлабе

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

Николай Помещенко, Цена многих бумаг опустилась ниже номинала, поэтому выросла доходность. Для эмитента ничего не поменялось, купон остается прежний. Просто покупай. И не мешай остальным. Все в отпусках просто, некому, кроме тебя. Оборот на межбанке тож никакой.

Просто покупай. И не мешай остальным. Все в отпусках просто, некому, кроме тебя. Оборот на межбанке тож никакой. Все боятся ОФЗ?!

Все боятся ОФЗ?!

Я не понимаю что происходит. Сейчас ставка ЦБ РФ 7.25% (грубо говоря, по ней РФ даёт в долг ком.банкам), а ставка по ОФЗ РФ 7.5-8% (по ней РФ берёт в долг). Где я не прав?

кстати, офз 29009 — с переменным купоном.

https://zen.yandex.ru/media/id/5b14db1cc33bcc00a9d44fe8/vse-boiatsia-ofz-rf-5b6d627f01d26900aaf7b938

Даже вклад в банке из ТОП-20 на 1 год менее выгоден. там до 7% доходность!

«Мир в экономике» в телеграмм: https://t.me/Pomeschenko

читать дальше на смартлабе Из-за чего падает рубль и как пытаются сдержать его девальвацию?

Из-за чего падает рубль и как пытаются сдержать его девальвацию?При активных покупках иностранной валюты Министерством финансов основное влияние на курс рубля стали оказывать потоки капитала и действия экспортеров.

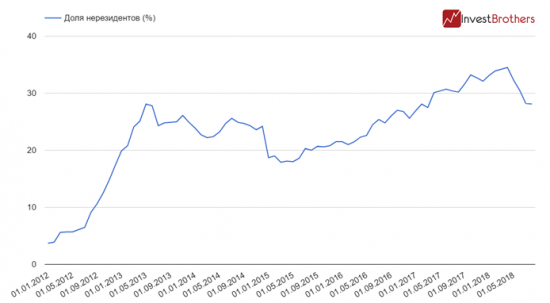

Согласно данным ЦБ, «Выход иностранных инвесторов с российского рынка суверенных заимствований замедлился, а доля ОФЗ на счетах иностранных депозитариев в НРД прекратила снижение и по итогам месяца составила 27,5%». То есть отток капитала замедлился в прошлом месяце, а доля нерезидентов в гособлигациях составила примерно 28-28,1%, что всего на 0,1-0,2 процентных пункта ниже, чем в июне.

Сдерживающим фактором для рубля являются действия экспортеров, которые продают свою выручку для финансирования своей деятельности. «За 2018 г. чистые продажи крупнейших экспортеров в нефтегазовой отрасли возросли с 8 млрд дол на начало 2018 г. до почти 20 млрд дол в июле 2018 г.» Причем самые крупные продажи пришлись на июнь — 68% всей выручки, кстати именно в первый месяц лета иностранцы вывели самую крупную сумму с рынка ОФЗ за всю его историю — 141 млрд рублей.

читать дальше на смартлабе Санкции год назад

Санкции год назад

Следует вспомнить, что происходило практически ровно год назад: smart-lab.ru/blog/411130.php Цитата: "… сегодня Конгресс и Сенат наконец-то согласовали текст законопроекта о новых антироссийских санкциях. Они предусматривают возможность введения через 6 месяцев запрета на инвестиции в суверенный долг РФ..." Дежа-вю.

читать дальше на смартлабе ОФЗ хоронят рубль.

ОФЗ хоронят рубль.Как мы писали ранее, основное влияние на падение рубля дает выход иностранных инвесторов из ОФЗ. Об этом же пишут и некоторые СМИ.

По индексу облигаций RGBITR, вероятно, вниз развивается импульс, что станет подтверждением разворота.

Отменой импульса станет пересечение уровня 472.45 по альтернативному (красному) варианту.

Смотрите также наши регулярные прогнозы по доллар/рубль.

читать дальше на смартлабе

Новости от БонДовика. Облигации

Новости от БонДовика. ОблигацииИдеи для инвесторов через ИИС. Поскольку рынок очень сильно упал, то теперь краткосрочные ОФЗ предлагают доходности, которые ещё пару месяцев назад могли обеспечить облигации крепких эмитентов второго эшелона. Напомню о базовых смыслах (разберём этот вид) Индивидуального инвестиционного счёта (ИИС). Максимальная сумма вложения 1 млн руб. Срок инвестирования минимум 3 года. Получаете налоговый вычет на 52 тысячи рублей (если вы столько с заработной платы хотя бы отчисляете налогов в год). Сейчас на рынке есть одна облигация со сроком погашения чуть больше трёх лет (ничего страшного) — серия 25083. Простая доходность к погашению по последней сделке предложения практически 7.7% годовых. Плюс она с относительной точки зрения торгуется выше своих справедливых значений. Таким образом, вы получите за три года около 28% или 9.4% годовых. Можно увеличить доход до 10% годовых за счёт покупки облигаций корпоративных эмитентов. Только не пишите, что лучше купить щас валюту. Каждому своё.

@bondovik

читать дальше на смартлабе Похоже, Банк России сдерживает падение на рынке ОФЗ

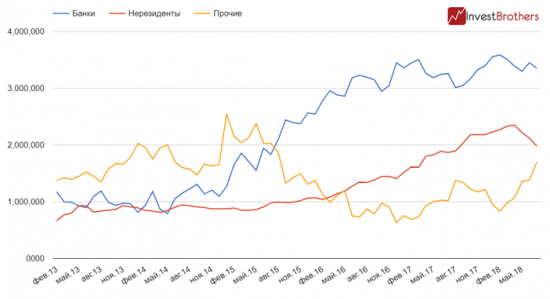

Похоже, Банк России сдерживает падение на рынке ОФЗКак отмечал Центральный банк России, иностранные инвесторы выводят свои средства из госдолга страны. Были предположения, что кредитные организации выкупают данные бумаги, оказалось не так.

По данным ЦБ, в июне банки России продали ОФЗ на сумму в 94,5 млрд рублей. Помимо кредитных организаций от гособлигаций избавлялись и нерезиденты, реализовав бумаги на 141 млрд рублей.

Покупателями выступали прочие участники рынка, в список которых могут входить крупные юридические лица, пенсионные фонды, а также Банк России.

Напомним, что Центральный банк проводит операции на рынке ценных бумаг в качестве дилера и регулятора денежно-кредитной политики. То есть, ведомство выступает маркетмейкером и может специально поддерживать спрос для создания более ликвидного рынка.Резюме

На наш взгляд, именно Банк России выступил главным покупателем российского госдолга в первый месяц лета. И делалось это в первую очередь для поддержания стабильности на рынке ОФЗ. В дальнейшем, когда ситуация вокруг санкционного давления утихнет, регулятор продаст накопившиеся у него облигации.

читать дальше на смартлабе Размещение ОФЗ + RGBI

Размещение ОФЗ + RGBI

Состоялось очередное размещение от Минфина.

Было предложено два выпуска ОФЗ, с постоянным купонным доходом ОФЗ-ПД серии 26223 в объеме 15 млрд рублей, а также с переменным купонным доходом ОФЗ-ПК серии 29012 в объеме 10 млрд рублей.

ОФЗ 26223 с погашением 28 февраля 2024 года, купон 6,5% годовых

ОФЗ 29012 с погашением 16 ноября 2022 года, купон переменный, определяется как среднее арифметическое значений ставок RUONIA за 6 месяцев до даты определения процентной ставки + 0,4%.

Итоги:

ОФЗ 26223

Спрос превысил предложение в 1,8 раза. Итоговая доходность 7,98%. Разместили 73% выпуска.

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26223 с погашением 28 февраля 2024 года составила 94,0899% от номинала, что соответствует доходности 7,98% годовых, говорится в сообщении на сайте Минфина РФ.

читать дальше на смартлабе Минфин не поверил в санкции США против российского госдолга

Минфин не поверил в санкции США против российского госдолга

В Минфине России напомнили, что прошлые инициативы американских властей по введению санкций против российского госдолга не имели развития

Благодаря спросу внутренних инвесторов государственные заимствования удастся совершить в полном объеме, сообщили в Минфине России, отметив, что в прошлом инициативы сенаторов ввести санкции против российского госдолга «не имели развития».

Подробнее на РБК:

www.rbc.ru/economics/08/08/2018/5b6b29039a794798f7c4af92?from=main

читать дальше на смартлабе Результаты размещения ОФЗ-ПК № 29012RMFS на аукционе 8 августа 2018 г.

Результаты размещения ОФЗ-ПК № 29012RMFS на аукционе 8 августа 2018 г.

Дата публикации: 08.08.2018 16:36

Минфин России информирует о результатах проведения 8 августа 2018 года аукциона по размещению ОФЗ-ПК выпуска № 29012RMFS с датой погашения 16 ноября 2022 года.

Итоги размещения выпуска № 29012RMFS:

— объем предложения – 10,000 млрд. рублей;

— объем спроса – 8,085 млрд. рублей;

— размещенный объем выпуска – 2,085 млрд. рублей;

— выручка от размещения – 2,122 млрд. рублей;

— цена отсечения – 100,1000% от номинала;

— доходность по цене отсечения – 7,76% годовых[*];

— средневзвешенная цена – 100,1536% от номинала;

— средневзвешенная доходность – 7,75% годовых*.

www.minfin.ru/ru/document/#

читать дальше на смартлабе Динамика вложений нерезидентов в ОФЗ

Динамика вложений нерезидентов в ОФЗ

По оценкам ЦБ со ссылкой на данные НРД, вложения нерезидентов в ОФЗ начали увеличиваться в июле, но второй половине месяца возобновился отток. Доля нерезидентов в ОФЗ на конец июля — 27.5%

читать дальше на смартлабе

Новости от БонДовика. Доллар, рубль. Облигации

Новости от БонДовика. Доллар, рубль. Облигации«Спасибо газете Коммерсант». Завершился аукцион серии 26223. Крупные игроки взяли облигации на размещении, как и хотели (https://t.me/bondovik/1137), однако «вброс новости о санкциях» в Коммерсанте, то есть на сайте профильных ведомств США этого не было, заставил инвесторов снизить аппетит и выставлять заявки ниже рынка. Всего продано на 11 млрд руб. То есть наш Минфин мог свободно продать весь предложенный объем в размере 15 млрд руб. при спросе около 27 млрд руб., но не захотел предоставлять большую премию в доходности. Шаг очень разумный в этих условиях, чтобы не навести панику. Тем временем рубль приостановил падение и закрепился около 64.5. Резюме, аукцион, я считаю, прошел очень удачно, а мог пройти еще лучше в отсутствие утренних новостей. Как видите, все меняется за несколько часов. Увы. Я купил (https://t.me/bondovik_ideas/172) на вторичном рынке 26223.

@bondovik

читать дальше на смартлабе Moody’s: Россия переживет любые санкции США

Moody’s: Россия переживет любые санкции США

06.08.18 07:20

В Moody’s Investors Service думают, что новые санкции США не станут для России трагедией.

С момента введения первых санкций в 2014 Россия начала принимать меры подстраховки, однако апрельские события, когда под ограничения попал ряд российских компаний, заставили российское руководство занять более активную позицию. Еще несколько месяцев назад Россия выглядела куда более уязвимой перед лицом новых американских санкций, но к настоящему времени страна радикально сократила вложения в государственные облигации США и экспозицию в долларе. Таким образом, Россия вывела из-под прямого удара более $80 млрд, а остававшиеся на начало июня вложения в гособлигации США $9 млрд также могли быть ликвидированы.

Шаг этот выглядит весьма своевременным, и в Moody’s рассчитывают, что значительные валютные резервы позволят России абсорбировать эффект любых новых санкций, даже в случае если они затронут рынок облигаций федерального займа, хотя такой сценарий в агентстве считают маловероятным.

читать дальше на смартлабе От куда ц.б. Берет деньги чтобы давать в займы? Из офз или из своих запасов или просто печатает?

От куда ц.б. Берет деньги чтобы давать в займы? Из офз или из своих запасов или просто печатает?

Сейчас получается ц.б. бает деньги банкам а они могут, банально покупать офз? 29006 сейчас дает выше 8 процентов годовых, учитывая серьезность санкций — РУОНИА вряд ли опустится сильно, а в моменте может и взмыть вверх. Как защитный актив — можно сейчас прикупить. В худшем случае — дождаться 25 года реально и получить номинал.

29006 сейчас дает выше 8 процентов годовых, учитывая серьезность санкций — РУОНИА вряд ли опустится сильно, а в моменте может и взмыть вверх. Как защитный актив — можно сейчас прикупить. В худшем случае — дождаться 25 года реально и получить номинал. ПРО САНКЦИИ США по возможному запрету на покупки гос. долга России

ПРО САНКЦИИ США по возможному запрету на покупки гос. долга России

ПРО САНКЦИИ США по возможному запрету на покупки гос. долга России. Никак не угомонятся американские сенаторы. Уже и в отпуск пора им, а нет вносят законопроект о санкциях против РФ в отношении гос. долга России. Если шанс на принятие такого решения в 2018 году? Да шансы велики. Но американские власти учитывают всегда свои интересы. Много российских ОФЗ куплено американскими инвесторами, им необходимо время на выход из них. Что сейчас и происходит, дружно покидают ОФЗ они. Перед тем как ввести запрет на ОФЗ, крупных американских держателей облигаций в ОФЗ уже не будет.Второй момент. Введут запрет на приобретение новых выпусков бондов, или же введут запрет на владение всех, включая «старые» выпуски? Похоже все решится уже в этом году. Все новые посты но моем новом канале в телеграмм t.me/pro_dengu

читать дальше на смартлабе Получил купон по ОФЗ

Получил купон по ОФЗДоброго времени суток. Как и обещал, описываю свои ощущения при получении в первый раз купона по ОФЗ. Это были ОФЗ 26212. Пересчитал процент с учетом покупок и получилось 7,13% годовых. Криво усмехнулся, подумав- а, в принципе, пойдет. В Тинькове сейчас бабки болтаются под 6% годовых, там, правда, % прилетает ежемесячно.

В общем, ощущения положительные, без эйфории. А, главное, теперь знаю когда и сколько. Буду докупать другие выпуски. Начал помаленьку разбираться.

А акции? Пока сложно даже с дивиакциями. Вчера вон даже БКС выпустил релиз о том, что рынок акций РФ стал слабопрогнозируемым.

читать дальше на смартлабе Санкции

СанкцииВАШИНГТОН, 2 августа. /ТАСС/. Американские сенаторы от обеих партий в четверг внесли в Конгресс законопроект, который ужесточает антироссийские санкции. Об этом сообщила пресс-служба сенатского комитета по иностранным делам.

Соавторами инициативы выступили Роберт Менендес (демократ, от штата Нью-Джерси), Линдси Грэм (республиканец, от штата Южная Каролина), Джон Маккейн (республиканец, от штата Аризона), Кори Гарднер (республиканец, от штата Колорадо), Бен Кардин (демократ, от штата Мэриленд), Джин Шахин (демократ, от штата Нью-Гэмпшир). Они предложили «всеобъемлющее законодательство, усиливающее санкционное давление на Россию».

Документ направлен в первую очередь на «введение обязательных санкций в рамках CAATSA, а также на применение дополнительных» ограничительных мер в отношении России. CAATSA — это закон «О противодействии противникам Америки посредством санкций», подписанный президентом Дональдом Трампом летом 2017 года и вводящий различные односторонние ограничения в отношении России, Ирана и КНДР. Нормативно-правовой акт существенно ограничил возможности главы государства отменять или смягчать такие санкции без согласия законодательной ветви власти.

читать дальше на смартлабе

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций