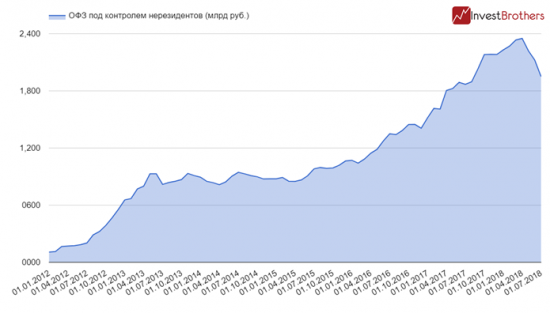

Как отмечал Центральный банк России, иностранные инвесторы выводят свои средства из госдолга страны. Были предположения, что кредитные организации выкупают данные бумаги, оказалось не так.

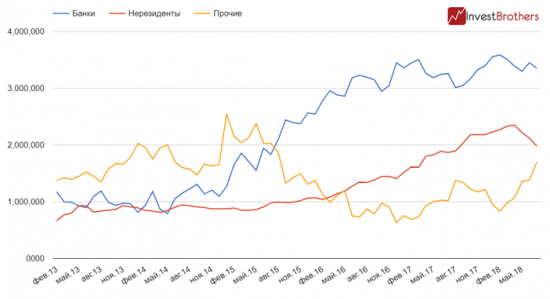

По данным ЦБ, в июне банки России продали ОФЗ на сумму в 94,5 млрд рублей. Помимо кредитных организаций от гособлигаций избавлялись и нерезиденты, реализовав бумаги на 141 млрд рублей.

Покупателями выступали прочие участники рынка, в список которых могут входить крупные юридические лица, пенсионные фонды, а также Банк России.

Напомним, что Центральный банк проводит операции на рынке ценных бумаг в качестве дилера и регулятора денежно-кредитной политики. То есть, ведомство выступает маркетмейкером и может специально поддерживать спрос для создания более ликвидного рынка.

Резюме

На наш взгляд, именно Банк России выступил главным покупателем российского госдолга в первый месяц лета. И делалось это в первую очередь для поддержания стабильности на рынке ОФЗ. В дальнейшем, когда ситуация вокруг санкционного давления утихнет, регулятор продаст накопившиеся у него облигации.

читать дальше на смартлабе

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций