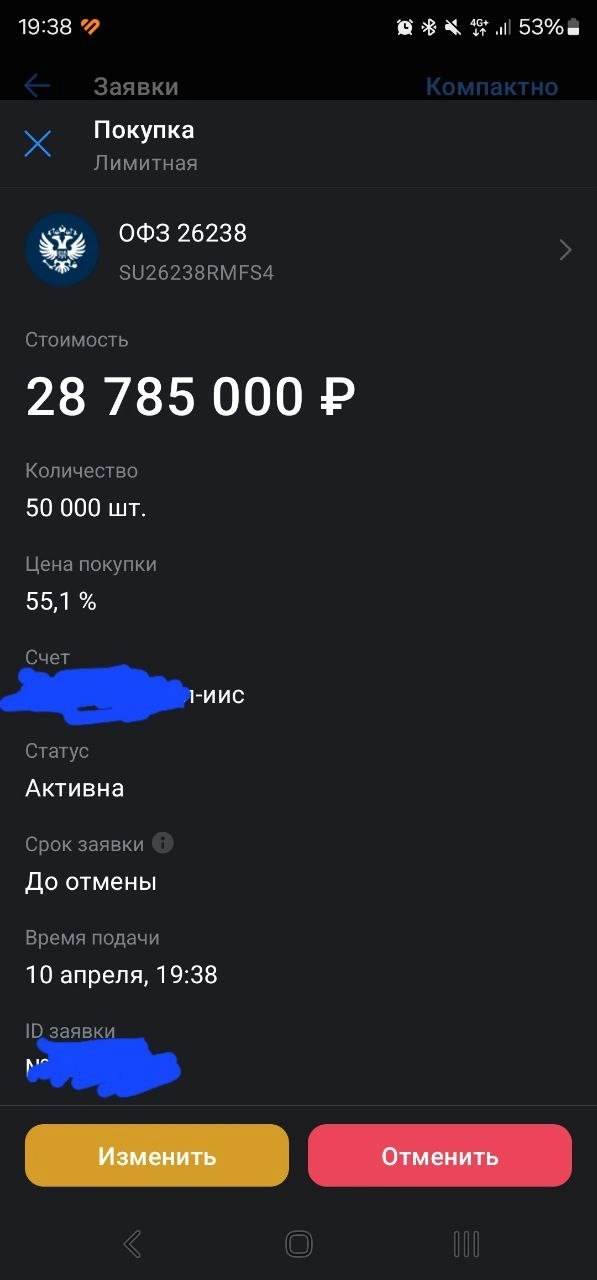

Почему ОФЗ, и почему эти?

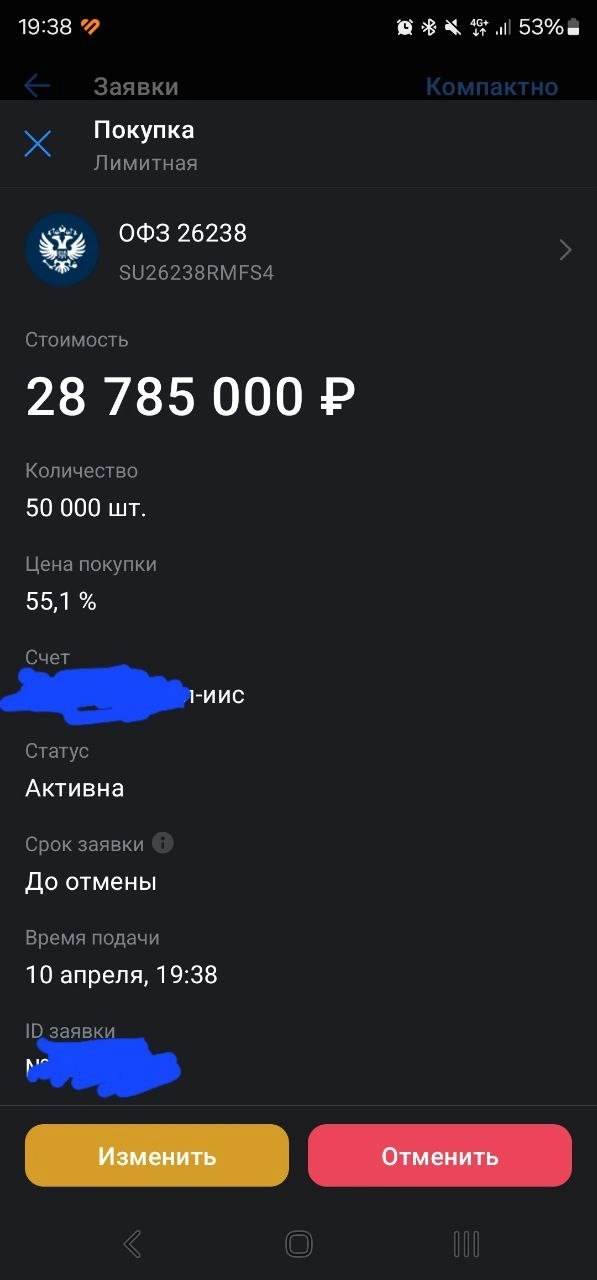

Эта облигация платит фиксированный купон два раза в год, и в конце срока гасит свой номинал.

Купон — 35,4, два раза в год… Ставка 7,08%.

Погашение 15,05,2041… Как раз буду отмечать совершеннолетие моей перелома ноги)

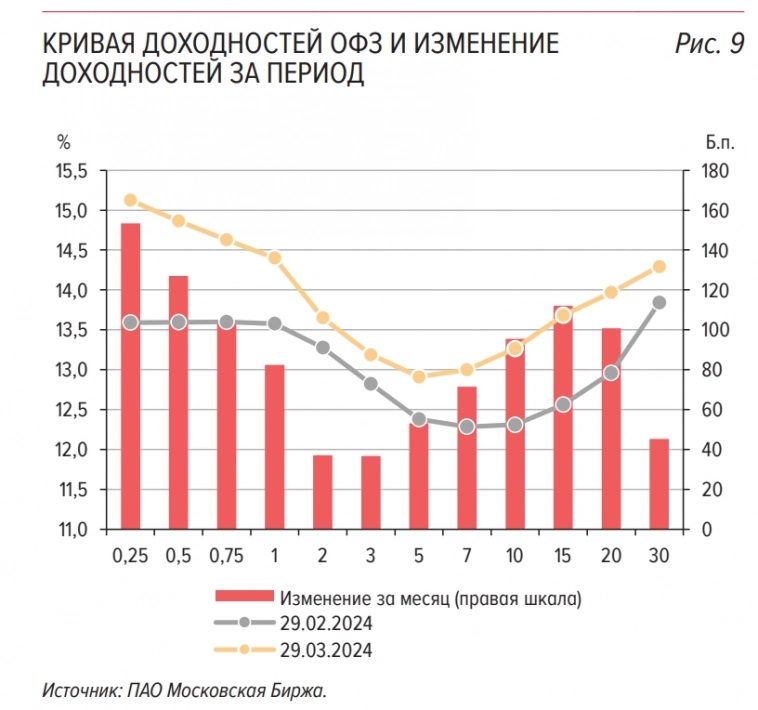

Поскольку ставка ЦБ щас 16, до и ОФЗ платят побольше, под 7% никто не купит — реальная доходностьв ыходит более высокой за счет того что тело стоит дешевле. Т.е в оригинальной задумке бумага стоит 1000р, это ее номинал. А по факту — как купят/продадут.

Вот щас она стоит 60% номинала, или 600р. Т.е. 70,8р в год вы имеете таки с более низкой базы, и доходность за счет этого выше. А еще — в конца, в 2041г вам вернут не 600р, а таки 1000.

Нафига это покупать на плечи, которые дороже? А цимес в том что у меня мало сомнений что доходность упадет в среднесрочной перспективе, это вполне диверсификация(не факт что она поможет, но есть расклад где — да), а при падении доходности будет расти тело облиги.

Я не знаю дно ли это, я готов докупать… Но уже немногок упил. Биток когда летом был 25, я думал что скорей всего еще дадут по 15, и докупал медленно лениво. Таки 20 оказалось дном.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций