Облигации ГТЛК

| Имя | Лет до погаш. |

Доходн | Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|

| ГТЛК БО-04 | 0.2 | 22.4% | 0.20 | 98.7 | 34.41 | 7.56 | 2025-03-06 | 2023-09-12 |

| ГТЛК БО-05 | 0.8 | 20.8% | 0.76 | 96.3 | 35.75 | 26.72 | 2025-01-17 | 2023-10-25 |

| ГТЛК БО-06 | 0.8 | 24.8% | 0.78 | 91.9 | 29.02 | 20.73 | 2025-01-20 | 2022-10-27 |

| ГТЛК БО-07 | 1.0 | 23.4% | 0.94 | 90.88 | 27.37 | 2.41 | 2025-03-18 | 2022-12-23 |

| ГТЛК БО-08 | 1.7 | 20.2% | 0.19 | 97.99 | 40.94 | 25.42 | 2025-03-04 | 2025-03-07 |

| ГТЛК 1P-01 | 6.7 | 4.7% | - | 137.1 | 13.45 | 1.77 | 2025-03-14 | |

| ГТЛК 1P-02 | 6.9 | 15.9% | 3.26 | 82.12 | 12.32 | 3.11 | 2025-03-03 | |

| ГТЛК 1P-03 | 7.1 | 305.1% | 0.10 | 88.52 | 52.85 | 31.95 | 2025-01-30 | 2024-02-06 |

| ГТЛК 1P-04 | 7.3 | 32.3% | 1.18 | 82.43 | 30.74 | 23.98 | 2025-01-14 | 2026-04-17 |

| ГТЛК 1P-06 | 7.7 | 28.4% | 2.30 | 92.9 | 34.99 | 5.38 | 2025-03-12 | |

| ГТЛК 1P-07 | 8.0 | 32.6% | 1.75 | 73.73 | 29.17 | 24.04 | 2025-01-10 | 2027-01-13 |

| ГТЛК 1P-08 | 8.1 | 30.2% | 2.16 | 70.99 | 28.22 | 17.68 | 2025-01-28 | 2027-07-30 |

| ГТЛК 1P-09 | 8.3 | 74.2% | 0.24 | 92 | 53.6 | 52.42 | 2024-12-27 | 2024-10-02 |

| ГТЛК 1P-10 | 8.4 | 29.4% | 0.42 | 94.76 | 33.21 | 9.49 | 2025-02-28 | 2025-06-04 |

| ГТЛК 1P-11 (USD) | 8.5 | 3.9% | - | 98.3 | $0.25 | $0.04 | 2025-03-14 | 2024-06-19 |

| ГТЛК 1P-12 | 8.9 | 32.2% | 1.70 | 71.97 | 22.69 | 9.97 | 2025-02-14 | 2026-11-18 |

| ГТЛК 1P-13 | 9.1 | 31.9% | 1.85 | 70.64 | 23.86 | 14.16 | 2025-01-31 | 2027-02-03 |

| ГТЛК 1P-14 | 9.4 | 33.5% | 1.53 | 76.06 | 28.4 | 6.24 | 2025-03-06 | 2026-09-08 |

| ГТЛК 1P-15 | 0.8 | 26.9% | 0.79 | 87.75 | 3.83 | 2.7 | 2025-01-21 | |

| ГТЛК1520 2 | 5.1 | 0.0% | - | 26.57 | 17.81 | 2025-01-24 | 2025-01-29 | |

| ГТЛК 1P-16 | 3.2 | 26.9% | 1.33 | 78.4 | 8.66 | 3.24 | 2025-02-20 | 2028-02-17 |

| ГТЛК 1P-17 | 10.4 | 32.1% | 1.34 | 75.88 | 18.55 | 6.12 | 2025-02-24 | 2026-05-28 |

| ГТЛК 1P-18 | 10.4 | 28.9% | 2.18 | 67.7 | 19.55 | 4.51 | 2025-03-05 | 2027-06-07 |

| ГТЛК 1P-19 | 10.4 | 26.0% | 2.90 | 63.61 | 19.87 | 4.59 | 2025-03-05 | 2028-06-05 |

| ГТЛК 2P-01 | 11.2 | 68.0% | 0.23 | 93.56 | 57.59 | 5.7 | 2025-03-17 | 2024-09-19 |

| ГТЛК 1P-20 | 11.5 | 130.9% | 0.21 | 87.77 | 57.72 | 8.88 | 2025-03-12 | 2024-06-17 |

| ГТЛК 2P-02 | 12.9 | 32.1% | 1.72 | 75.2 | 29.17 | 7.05 | 2025-03-04 | 2026-12-04 |

| ГТЛК ЗО25Д (USD) | 0.3 | 19.6% | 0.31 | 96.3033 | $29.75 | $1142.144732 | 2025-04-17 | |

| ГТЛК ЗО26Д (USD) | 1.2 | 13.2% | 1.12 | 91.8178 | $24.75 | $1774.185678 | 2025-02-18 | |

| ГТЛК ЗО27Д (USD) | 2.2 | 14.5% | 2.09 | 82.8 | $23.25 | $1377.889908 | 2025-03-10 | |

| ГТЛК ЗО28Д (USD) | 3.2 | 13.3% | 2.91 | 79.41 | $24 | $1612.618941 | 2025-02-26 | |

| ГТЛК ЗО29Д (USD) | 4.2 | 14.8% | 3.72 | 69.45 | $21.75 | $1449.019918 | 2025-02-27 | |

| ГТЛК 1P-21 | 4.4 | 278.4% | 0.10 | 88.86 | 52.73 | 31.29 | 2025-01-31 | |

| ГТЛК 2P-05 (CNY) | 1.5 | 15.2% | 1.38 | 91.9999 | CNY20.57 | CNY46.868106 | 2025-03-11 | |

| ГТЛК 2P-04 | 4.9 | 28.0% | 2.07 | 100.14 | 20.55 | 3.42 | 2025-01-19 | 2027-11-10 |

| ГТЛК 2P-06 | 2.9 | 0.0% | - | 0 | 19.88 | 2024-12-27 | 2026-11-19 | |

| GTLK-27 (USD) | 2.2 | 0.0% | - | 76.085 | $23.25 | $12.7875 | 2024-03-10 | |

| GTLK-28 (USD) | 3.2 | 0.0% | - | 75.5001 | $24 | $16.4 | 2024-02-26 |

-

ГТЛК представляет обзор транспортного комплекса России по итогам 1 квартала 2024 года.

ГТЛК представляет обзор транспортного комплекса России по итогам 1 квартала 2024 года.Авиация

🧍♂️Пассажирские перевозки в России выросли на 8,3% год к году. Всего за три месяца было перевезено почти 23 млн человек, 75% из которых – внутренними авиалиниями.

✈️Авиакомпании стали чаще задействовать для перелетов отечественные самолеты – их доля в общем объеме пассажирских авиаперевозок повысилась до 10,3%.

🚁За 1 квартал 2024 года российские заводы выпустили 34 вертолета (12 пассажирских и 22 грузовых), превзойдя аналогичный показатель прошлого года в 2,6 раза.

📃По итогам 2024 года ожидается рост общего объема пассажиропотока на 8% по итогам года – до 114 млн человек.

Железнодорожный транспорт

🚂Погрузка на сети РЖД снизилась на 3,1% к январю-марту 2023 года, что связано со снижением экспорта угля, нефти и нефтепродуктов и другими факторами.

🚇Эксперты прогнозируют выход на положительную динамику погрузки грузов по итогам 2024 года – до +2%.

❗️Размер задействованного в перевозках парка растет, что приводит к замедлению оборота вагонов на сети.

Авто-репост. Читать в блоге >>> ГТЛК выплатила последний купон и погасила выпуск замещающих облигаций серии ГТЛК-2024

ГТЛК выплатила последний купон и погасила выпуск замещающих облигаций серии ГТЛК-2024ГТЛК 31 мая выплатила последний купон и погасила выпуск замещающих облигаций серии ГТЛК-2024 на общую сумму 23,2 млрд рублей. Дата выплаты соответствует эмиссионной документации.

Доля замещения выпуска еврооблигаций GTLK-2024 объемом 252,1 млн долларов составила 97% от общего числа держателей, учет прав по бумагам которых осуществлялся российскими депозитариями в декабре 2023 года. Ставка последнего купона была установлена на уровне 5,125% годовых, размер выплаты по купону составил 580,2 млн рублей по курсу Банка России на 31 мая 2024 года.

«ГТЛК сохраняет устойчивую финансовую позицию и высокий уровень кредитоспособности, своевременно исполняя свои обязательства перед инвесторами. В 2024 году мы продолжим активную работу на фондовом рынке, размещая новые выпуски облигаций. Благодарим всех держателей облигаций за интерес к финансовым инструментам компании», — прокомментировал первый заместитель генерального директора ГТЛК Михаил Кадочников.

Для владельцев еврооблигаций GTLK-2024 (ISIN XS1577961516), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Авто-репост. Читать в блоге >>> ГТЛК 6 июня проведет сбор заявок на облигации объемом до ¥500 млн.

ГТЛК 6 июня проведет сбор заявок на облигации объемом до ¥500 млн.

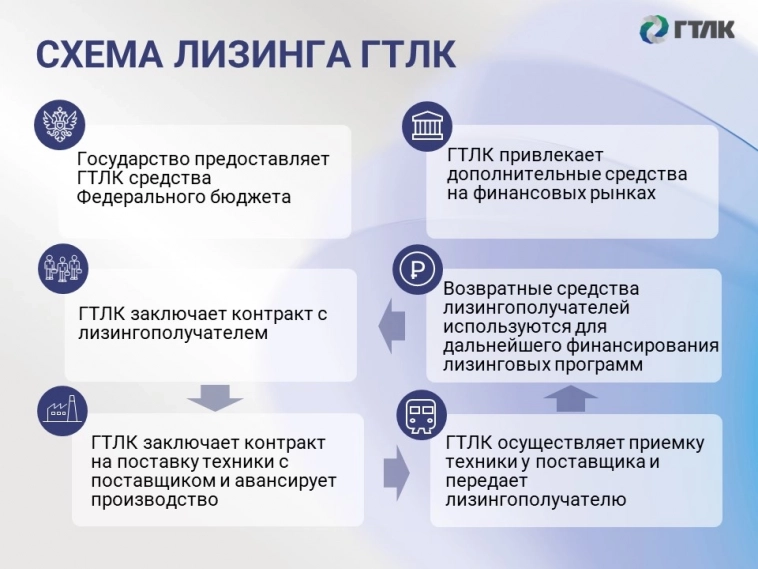

АО «ГТЛК» специализированная лизинговая компания, ориентированная на предоставление услуг финансового и операционного лизинга преимущественно транспортных средств. Являясь полностью государственной компанией.

Сбор заявок 6 июня

11:00-15:00

размещение 11 июня

- Наименование: ГТЛК-002P-05

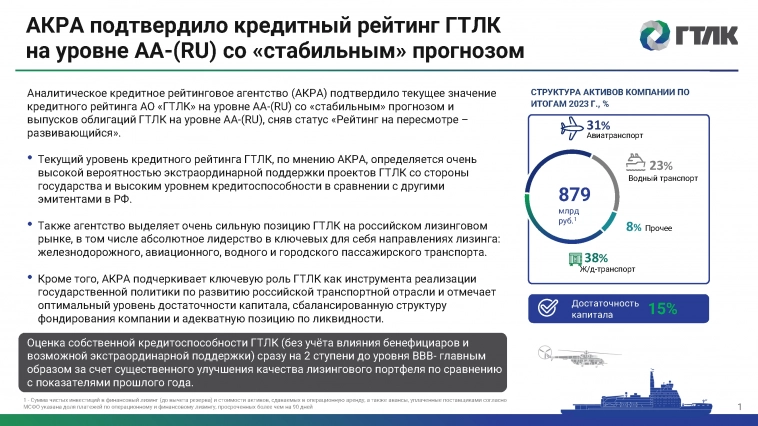

- Рейтинг: АА- (АКРА, прогноз «Стабильный»)

- Купон: 8.75% (квартальный)

- Срок обращения: 2 года

- Объем: до 500 млн.¥

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 ¥

- Организатор: Совкомбанк

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>> ГТЛК планирует открыть книгу заявок по размещению локальных двухлетних облигаций 002P-05 в юанях.

ГТЛК планирует открыть книгу заявок по размещению локальных двухлетних облигаций 002P-05 в юанях.

Планируемый объем размещения — 500 млн юаней. Купоны по облигациям будут фиксированными с ориентиром по уровню ставки не более 8,75% годовых.Привлеченные средства будем инвестировать в проекты международного бизнеса в дружественных странах.

Параллельно ГТЛК прорабатывает вопрос о возможности и целесообразности размещения в ближайшей перспективе выпуска, привязанного к долларам США.

Подробнее можно ознакомиться на официальном сайте ГТЛК.

Авто-репост. Читать в блоге >>>

ГТЛК информирует о дате выплаты последнего купона и погашения выпуска замещающих облигаций серии ГТЛК-ЗО24-Д

ГТЛК информирует о дате выплаты последнего купона и погашения выпуска замещающих облигаций серии ГТЛК-ЗО24-ДГТЛК выплатит 31 мая последний купон и погасит номинальную стоимость замещающих облигаций серии ГТЛК-ЗО24-Д. Дата выплаты соответствует эмиссионной документации.

Для владельцев еврооблигаций GTLK-2024 (ISIN XS1577961516), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона.

Авто-репост. Читать в блоге >>>

ГТЛК обновила раздел корпоративного сайта «Инвесторам»

ГТЛК обновила раздел корпоративного сайта «Инвесторам»ГТЛК опубликовала справочник с отчётностью по МСФО и ключевыми операционными показателями по состоянию на 2023 год для удобства проведения самостоятельных аналитических расчётов.

Подробнее можно ознакомиться по ссылке в подразделе «Дополнительная информация».

Авто-репост. Читать в блоге >>> ГТЛК опубликовала презентацию для инвесторов по результатам 2023 года

ГТЛК опубликовала презентацию для инвесторов по результатам 2023 годаВ ней мы рассказываем о ключевых фактах, связанных с компанией, рынке лизинга в России, финансовых и операционных показателях, результатах работы ГТЛК на долговых рынках, а также делимся нашими прогнозами и планами по масштабированию бизнеса.

Подробнее можно ознакомиться на официальном сайте.

Авто-репост. Читать в блоге >>> ГТЛК успешно разместила выпуск 5-летних облигаций серии 001P-21 на 11 млрд рублей с кредитным рейтингом АА-(RU)

ГТЛК успешно разместила выпуск 5-летних облигаций серии 001P-21 на 11 млрд рублей с кредитным рейтингом АА-(RU)ГТЛК успешно разместила биржевые облигации серии 001P-21 общим объемом 11 млрд рублей на Московской Бирже.

Срок до погашения облигаций составляет 5 лет с офертой через 3,5 года. Процентная ставка по 1 купону определена эмитентом на уровне 18,15% годовых, по купонам со 2 по 14 – на уровне КС ЦБ РФ + 2,15% годовых. Купон выплачивается ежеквартально. Выпуск биржевых облигаций включен в 1 уровень котировального списка Московской Биржи.

Также 3 мая 2024 года эксперты АКРА присвоили эмиссии 001P-21 рейтинг АА-(RU), что соответствует уровню рейтинга эмитента.

Напомним, что большинство выпусков облигаций ГТЛК включены в ломбардный список ЦБ РФ. Размещенный выпуск облигаций также соответствует требованиям ЦБ РФ по включению ценных бумаг в ломбардный список.

Авто-репост. Читать в блоге >>> Очередной набор долгов. Куда уж больше? АО «ГТЛК» на размещении

Очередной набор долгов. Куда уж больше? АО «ГТЛК» на размещенииЭкспертное мнение

АО «ГТЛК» — компания умеренно высокого инвестиционного риска на 01.01.2024 года. Финансовое состояние неудовлетворительное. Финансовая устойчивость удовлетворительная, за счёт перекладывания активов и набора долгов. Контора не развивается и всё время испытывает нехватку средств. Динамика финансового состояния нисходящая, ниже порога надёжности. Контора в большей части периодов либо убыточная, либо с минимальной прибылью, закредитованная и продолжает набирать долги. А чего, собственно, не набирать их под эгидой Минфина РФ? Набирай! если чего спасут, а не спасут, то и простят. С текущей чистой прибылью и объёмом долгов, конторе потребуется 5 тыс лет, чтобы всё погасить. Структура капитала неудовлетворительная. Бизнес построен на заёмных деньгах. Заметьте, Минфин конторе денег не даёт, контора сама их находит на бирже, а минфин только прикрывает. В контору инвестировать не рекомендуется.

Авто-репост. Читать в блоге >>> ГТЛК выплатила купон по незамещенным еврооблигациям серии GTLK-2025

ГТЛК выплатила купон по незамещенным еврооблигациям серии GTLK-2025Общая сумма выплаты составила 17,7 млн рублей. Выплата направлена через НДР владельцам бумаг GTLK-2025 (ISIN XS1713473608), не принявшим участие в замещении, но права которых учитываются в российской инфраструктуре.

Дата купона по графику – 17 апреля 2024 г., выплата произведена согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона.

Авто-репост. Читать в блоге >>> Выручка ГТЛК по РСБУ по итогам 1 квартала 2024 года выросла до 24,1 млрд рублей

Выручка ГТЛК по РСБУ по итогам 1 квартала 2024 года выросла до 24,1 млрд рублейГТЛК опубликовала промежуточную отчетность по РСБУ за 1 квартал 2024 года.

Выручка ГТЛК по РСБУ выросла на 92% до 24,1 млрд рублей г/г за счет роста объема сделок нового бизнеса в 2023 году, а также повышения уровня КС ЦБ РФ.

По итогам 1 квартала 2024 года ГТЛК получила 67,2 млн рублей чистой прибыли по РСБУ, что составляет 49% от соответствующего показателя за 2023 год.

Рост расходной части г/г обусловлен высокой КС ЦБ РФ и увеличением портфеля заимствований.

Активы компании составили более 1,1 трлн рублей, увеличившись на 45% к г/г в основном за счет старта реализации проектов, финансируемых за счет средств ФНБ, и сделок по новому бизнесу, заключенных в течение года.

В 2024 году ГТЛК продолжит работу в качестве инструмента устойчивого развития транспортной и машиностроительной отрасли в России, а также будет активно развивать лизинговый портфель и выходить на новые рынки бизнеса.

Авто-репост. Читать в блоге >>> ГТЛК закрыла книгу заявок по размещению локальных облигаций 001P-21

ГТЛК закрыла книгу заявок по размещению локальных облигаций 001P-2125 апреля ГТЛК закрыла книгу заявок на приобретение локальных пятилетних облигаций серии 001P-21 общим объемом 11 млрд рублей с офертой через 3,5 года.

В процессе маркетинга ценовой диапазон был снижен 4 раза с первоначального уровня купона КС+2,3% годовых до КС+2,15% годовых на 1-14 купоны. Купон выплачивается ежеквартально. Существенный спрос на облигации ГТЛК позволил провести размещение по нижней границе уже скорректированного диапазона и увеличить первоначально заявленный объем размещения с 10 до 11 млрд рублей.

Размещение облигаций состоится 3 мая 2024 года. Выпуск биржевых облигаций включен в первый уровень котировального списка Московской Биржи. Агентом по размещению выступает ПАО «Совкомбанк».

Привлеченные денежные средства будут направлены на развитие новых проектов ГТЛК и наращивание качественного лизингового портфеля.

Авто-репост. Читать в блоге >>> ГТЛК объявляет дату выплаты купона по незамещенным облигациям GTLK-2025

ГТЛК объявляет дату выплаты купона по незамещенным облигациям GTLK-2025Государственная транспортная лизинговая компания (ГТЛК) выплатит 27 апреля очередной купон по незамещенным облигациям серии GTLK -2025 в соответствии с Указом № 430.

Выплату получат владельцы бумаг GTLK-2025 (ISIN XS1713473608), не принявшие участие в замещении, но права которых учитываются в российской инфраструктуре.

Дата купона по графику – 17 апреля 2024 года, выплата производится согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона.

Авто-репост. Читать в блоге >>> ГТЛК открыла книгу заявок по размещению локальных облигаций 001P-21

ГТЛК открыла книгу заявок по размещению локальных облигаций 001P-21ГТЛК 25 апреля открыла книгу заявок на приобретение локальных пятилетних облигаций серии 001P-21 с офертой через 3,5 года.

Книга будет открыта 25 апреля 2024 г. до 16-00 по московскому времени. Планируемый объем размещения — 10 млрд рублей. Агентом по размещению облигаций выступает Совкомбанк.

Купоны по облигациям с первого по четырнадцатый будут переменными, ориентир по уровню ставки – значение ключевой ставки ЦБ РФ плюс премия не более 2,3% годовых. Выплаты купонного дохода будут производиться ежеквартально.

Со всеми предварительными параметрами размещения биржевых облигаций серии 001P-21 вы можете ознакомиться здесь.

Авто-репост. Читать в блоге >>> Свежие облигации ГТЛК 001Р-21 (флоатер). Покупать или нет

Свежие облигации ГТЛК 001Р-21 (флоатер). Покупать или нетВсё, последний разбор лизинговых облигаций на этой неделе, обещаю. Я же не виноват, что они все решили выехать на биржу одновременно. Только позавчера упомянул ГТЛК в своем обзоре нового выпуска РЕСО-Лизинг, а уже сегодня, 25 апреля, компания собирает заявки на свежие флоатеры с привязкой к ключевой ставке.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Евротранс, РЕСО-Лизинг, ПКБ, Новабев, ДАРС Девелопмент.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск ГТЛК!

Эмитент: АО «ГТЛК»

🚛ГТЛК — полностью государственная лизинговая компания, одна из крупнейших в РФ. Предоставляет весь комплекс услуг финансового и операционного лизинга, преимущественно транспортных средств. Единственным акционером компании является Российская Федерация в лице Министерства транспорта РФ и Министерства финансов РФ.

Авто-репост. Читать в блоге >>> Перспективы привлечения финансирования для ГТЛК в условиях высоких ставок

Перспективы привлечения финансирования для ГТЛК в условиях высоких ставокКак мы сообщали ранее, ГТЛК рассматривает возможность заимствований во всех сегментах рынка и планирует выходить на рынок локальных облигаций в 2024 г. Хотим поделиться мнениями аналитиков о перспективах привлечения финансирования для компании в условиях высоких ставок.

Аналитики с большой вероятностью отмечают проявление повышенного интереса к новым выпускам ГТЛК, так как бумаги эмитентов с сопоставимыми кредитными рейтингами характеризуются финансовой надежностью и пользуются большим спросом как со стороны профучастников, так и розничных инвесторов.

По мнению экспертов, эмитенты уже подстроились под текущую конъюнктуру и в последнее время довольно активны на первичном рынке, а высокие процентные ставки привлекают инвесторов, которым нужно инвестировать и реинвестировать свои средства.

Также аналитики отмечают важность деятельности ГТЛК для государства благодаря его поддержке текущих и будущих проектов компании.

Авто-репост. Читать в блоге >>> ГТЛК планирует новый выпуск облигаций на 10 млрд руб. с плавающим купоном. Сбор заявок планируется 25 апреля, а размещение – 3 мая - Ведомости

ГТЛК планирует новый выпуск облигаций на 10 млрд руб. с плавающим купоном. Сбор заявок планируется 25 апреля, а размещение – 3 мая - ВедомостиГосударственная транспортная лизинговая компания (ГТЛК) готовится к размещению второго выпуска облигаций на 10 млрд рублей на Московской бирже. Предстоящий выпуск будет иметь пятилетний срок и предложение о досрочном погашении через 3,5 года. Купонный доход будет выплачиваться раз в 91 день, с начальным уровнем ставки, который может быть скорректирован в процессе сбора заявок.

ГТЛК объявила о планируемом размещении в условиях благоприятной конъюнктуры на рынке. Компания привлекает долговые средства для финансирования лизинговых проектов и продолжает рассматривать возможность размещения облигаций в юанях.

Дебютный выпуск облигаций с переменным купоном на 7,5 млрд рублей ГТЛК осуществила в феврале этого года. Предыдущий выпуск имел срок погашения в 2039 году и текущий купон в размере 18,3% годовых.

Компания планирует предложить инвесторам как облигации с плавающим купоном, так и облигации с фиксированным доходом в 2024 году. Это позволит ей максимально расширить базу инвесторов и удовлетворить разнообразные потребности на рынке.

Авто-репост. Читать в блоге >>> ГТЛК проведет сбор заявок на облигации объемом 10 млрд.рублей

ГТЛК проведет сбор заявок на облигации объемом 10 млрд.рублей

АО «ГТЛК» — специализированная лизинговая компания, ориентированная на предоставление услуг финансового и операционного лизинга преимущественно транспортных средств. Является полностью государственной компанией, ГТЛК выступает как инструмент реализации государственной политики по развитию российской транспортной отрасли.

Сбор заявок 25 апреля

11:00-15:00

- Наименование: ГТЛК-001P-21

- Рейтинг: АА- (АКРА, прогноз «Стабильный»)

- Купон: КС+240 б.п. (квартальный)

- Срок обращения:5 лет

- Объем: 10 млрд.₽

- Амортизация: нет

- Оферта: да (пут через 3.5 года)

- Номинал:1000 ₽

- Организатор: Совкомбанк

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Авто-репост. Читать в блоге >>>

ГТЛК выплатила купон по замещающим облигациям ГТЛК-2025

ГТЛК выплатила купон по замещающим облигациям ГТЛК-2025Общая сумма выплаты составила 817,5 млн рублей.

Для владельцев еврооблигаций GTLK-2025 (ISIN XS1713473608), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течение 10 рабочих дней с даты купона. Точная дата выплаты будет объявлена дополнительно.

Авто-репост. Читать в блоге >>> ГТЛК выплатит 17 апреля купон по замещающим облигациям серии ГТЛК-2025

ГТЛК выплатит 17 апреля купон по замещающим облигациям серии ГТЛК-2025Дата выплаты соответствует эмиссионной документации. Для владельцев еврооблигаций GTLK-2025 (ISIN XS1713473608), не принявших участие в замещении, но права которых учитываются в российской инфраструктуре, выплата будет произведена, согласно разъяснениям Банка России, в течении 10 рабочих дней с даты купона.

Авто-репост. Читать в блоге >>> ГТЛК увеличила объем нового бизнеса до 60,5 млрд руб. за 1 квартал 2024 г.

ГТЛК увеличила объем нового бизнеса до 60,5 млрд руб. за 1 квартал 2024 г.В 1 квартале 2024 г. ГТЛК увеличила объем нового бизнеса на 17% г/г до 60,5 млрд руб. с учетом проектов ФНБ (50,6 млрд руб. без учета ФНБ проектов). Ключевыми факторами роста являются заключенные контракты в сегменте железнодорожного транспорта на сумму 45,6 млрд руб. и городского пассажирского транспорта — 13 млрд руб.

Авто-репост. Читать в блоге >>>

ГТЛК

ГТЛК форум облигацийhttps://www.gtlk.ru/

Государственная транспортная лизинговая компания (ГТЛК) — крупнейшая лизинговая компания России. Поставляет в лизинг воздушный, водный и железнодорожный транспорт, энергоэффективный пассажирский транспорт, автомобильную и специальную технику для отечественных предприятий транспортной отрасли, а также осуществляет инвестиционную деятельность в целях развития транспортной инфраструктуры России. Единственным акционером компании является Российская Федерация в лице Министерства транспорта РФ. По состоянию на 30 июня 2018 года объем лизингового портфеля ГТЛК превысил 803 млрд рублей. ГТЛК имеет кредитные рейтинги категории double B от трех ведущих международных рейтинговых агентств, а также рейтинг по национальной шкале «A (RU)» от агентства АКРА.

Миссия ГТЛК:

ГТЛК – инструмент реализации государственной политики управления и устойчивого развития транспортной отрасли России, обеспечивающий реализацию государственной поддержки транспортной отрасли, формирование эффективной транспортной инфраструктуры, привлечение внебюджетных инвестиций, поддержку отечественного транспортного машиностроения, осуществляемыми наряду с повышением инвестиционной привлекательности и операционной эффективности Общества.

Цели и задачи ГТЛК:

Реализация государственной поддержки транспортной отрасли

Привлечение внебюджетных инвестиций в развитие транспортной отрасли

Поддержка отечественного транспортного машиностроения

Повышение инвестиционной привлекательности и операционной эффективности Общества

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций