SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Доллар переживает внутренний конфликт

- 14 ноября 2014, 16:19

- |

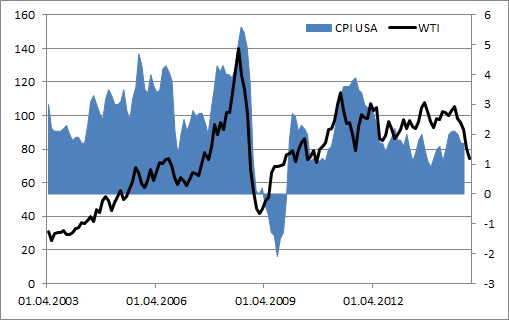

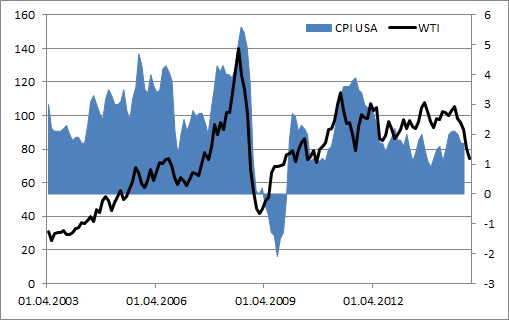

В то время как основные конкуренты доллара: евро, иена и фунт — проявляют признаки слабости, он не спешит воспользоваться этим обстоятельством, предпочитая держать паузу, прежде чем перейти к активным действиям. Рынок, как и в середине октября, будоражат слухи о том, что падение WTI до отметки $73,8 за баррель, минимальной за последние четыре года, притормозит инфляцию и внесет коррективы в планы ФРС по повышению процентных ставок. Вывести рынок из анабиоза в прошлом месяце смогло заседание FOMC, в ноябре аналогичных мероприятий не запланировано, есть ли у гринбека шансы на продолжение ралли?

Главным событием нынешней недели стал очередной обвал котировок черного золота, мотивированных опасностью пассивного поведения стран ОПЕК в ходе предстоящей 27 ноября встречи картеля и взлетом запасов в Кушинге, свидетельствующим о перенасыщенности рынка. Динамика WTI является своеобразным опережающим индикатором для инфляции, и закрывать на нее глаза, в то время как Джанет Йеллен утверждает, что ФРС требуется глубокое понимание того, каким образом финансовые рынки оказывают влияние на экономику США, было бы ошибкой.

Источник: Trading Economics.

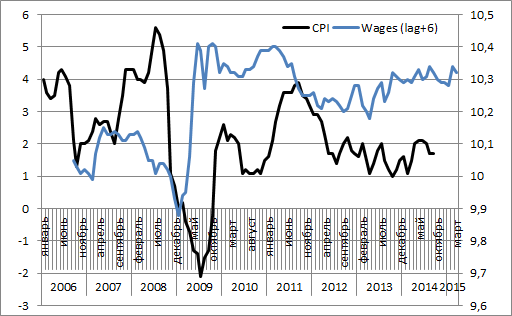

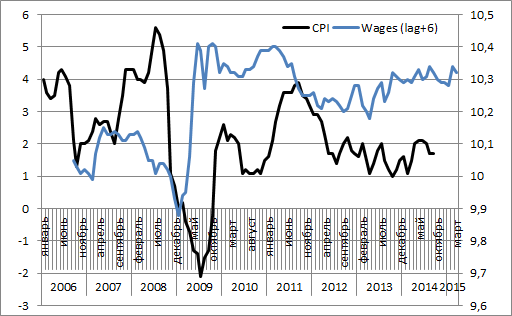

Поддержку сторонникам идеи скорого роста инфляции вопреки слабой нефти могла бы оказать динамика средней заработной платы, однако и здесь все обстоит далеко не так гладко, как хотелось бы «ястребам». Вероятнее всего, CPI будет расти и постепенно приближаться к таргету, но случится это не ранее чем через три-четыре месяца, в то время как в среднесрочной перспективе Штаты столкнутся с замедлением индикатора, чреватым усилением «голубиных» настроений относительно дальнейшей политики ФРС.

Источник: Trading Economics.

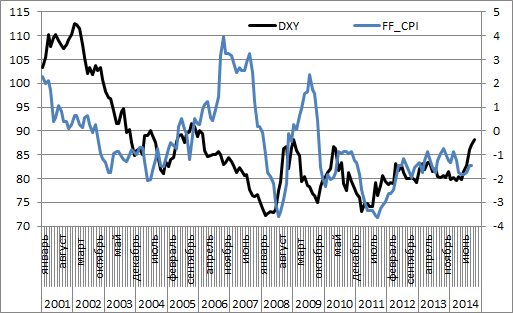

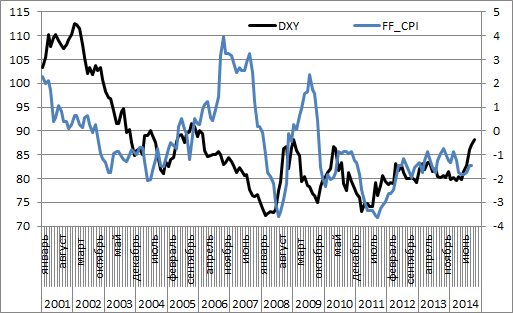

Таким образом, слабая нефть и вялая динамика оплаты труда в США сдерживают рост американского доллара из-за опасений сдвига старта монетарной рестрикции. При этом, по опросам Wall Street Journal, 74% экспертов опасаются, что Федеральный резерв будет затягивать процесс повышения ставки. В августе этого мнения придерживались 90% опрошенных. Информация достаточно актуальна с учетом того обстоятельства, что «ястребы» ФРС пугают негативными последствиями для финансовых рынков из-за несвоевременно принятого решения, а «голуби», напротив, настаивают, что преждевременное ужесточение денежно-кредитной политики подорвет восходящий импульс национальной экономики. Как бы то ни было, с точки зрения разницы между CPI и ставкой по федеральным фондам осеннее укрепление индекса доллара выглядит чересчур резвым.

Источник: Trading Economics, Reuters.

Если окончание текущей пятидневки окажется таким же вялым, как и ее большая часть, то расположение событий в экономическом календаре будущей недели ноября позволяет прогнозировать американские горки для доллара. Инвесторы наверняка сделают ставку на то, что протокол октябрьского заседания FOMC будет носить «ястребиный» характер, что чревато давлением на EUR/USD. Однако буквально на следующий день после его выхода в свет рынки ждет релиз о динамике потребительских цен за октябрь, замедление которых вернет инициативу «быкам» по основной валютной паре. Я сохраняю свое мнение о том, что дальнейшее развитие восходящего тренда по доллару США против основных мировых валют замедлится, а текущая стабилизация котировок EUR/USD дает шансы на небольшую коррекцию. В связи с этим актуальными становятся стратегии покупок на снижении от уровней 1,2365-1,2395 и 1,2285-1,2315.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, индекс доллара подошел к серьезным уровням сопротивления в зоне 88-88.5 б.п. Преодолеть сопротивления возможно, скорее всего, только при ужесточении риторики представителей Федрезерва. На текущий момент небольшая коррекция по доллару вполне реальна, но подходить к продажам американца следует с чрезвычайной осторожностью.

Оригинал: investcafe.ru/blogs/alordi/posts/46212

Главным событием нынешней недели стал очередной обвал котировок черного золота, мотивированных опасностью пассивного поведения стран ОПЕК в ходе предстоящей 27 ноября встречи картеля и взлетом запасов в Кушинге, свидетельствующим о перенасыщенности рынка. Динамика WTI является своеобразным опережающим индикатором для инфляции, и закрывать на нее глаза, в то время как Джанет Йеллен утверждает, что ФРС требуется глубокое понимание того, каким образом финансовые рынки оказывают влияние на экономику США, было бы ошибкой.

Источник: Trading Economics.

Поддержку сторонникам идеи скорого роста инфляции вопреки слабой нефти могла бы оказать динамика средней заработной платы, однако и здесь все обстоит далеко не так гладко, как хотелось бы «ястребам». Вероятнее всего, CPI будет расти и постепенно приближаться к таргету, но случится это не ранее чем через три-четыре месяца, в то время как в среднесрочной перспективе Штаты столкнутся с замедлением индикатора, чреватым усилением «голубиных» настроений относительно дальнейшей политики ФРС.

Источник: Trading Economics.

Таким образом, слабая нефть и вялая динамика оплаты труда в США сдерживают рост американского доллара из-за опасений сдвига старта монетарной рестрикции. При этом, по опросам Wall Street Journal, 74% экспертов опасаются, что Федеральный резерв будет затягивать процесс повышения ставки. В августе этого мнения придерживались 90% опрошенных. Информация достаточно актуальна с учетом того обстоятельства, что «ястребы» ФРС пугают негативными последствиями для финансовых рынков из-за несвоевременно принятого решения, а «голуби», напротив, настаивают, что преждевременное ужесточение денежно-кредитной политики подорвет восходящий импульс национальной экономики. Как бы то ни было, с точки зрения разницы между CPI и ставкой по федеральным фондам осеннее укрепление индекса доллара выглядит чересчур резвым.

Источник: Trading Economics, Reuters.

Если окончание текущей пятидневки окажется таким же вялым, как и ее большая часть, то расположение событий в экономическом календаре будущей недели ноября позволяет прогнозировать американские горки для доллара. Инвесторы наверняка сделают ставку на то, что протокол октябрьского заседания FOMC будет носить «ястребиный» характер, что чревато давлением на EUR/USD. Однако буквально на следующий день после его выхода в свет рынки ждет релиз о динамике потребительских цен за октябрь, замедление которых вернет инициативу «быкам» по основной валютной паре. Я сохраняю свое мнение о том, что дальнейшее развитие восходящего тренда по доллару США против основных мировых валют замедлится, а текущая стабилизация котировок EUR/USD дает шансы на небольшую коррекцию. В связи с этим актуальными становятся стратегии покупок на снижении от уровней 1,2365-1,2395 и 1,2285-1,2315.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, индекс доллара подошел к серьезным уровням сопротивления в зоне 88-88.5 б.п. Преодолеть сопротивления возможно, скорее всего, только при ужесточении риторики представителей Федрезерва. На текущий момент небольшая коррекция по доллару вполне реальна, но подходить к продажам американца следует с чрезвычайной осторожностью.

Оригинал: investcafe.ru/blogs/alordi/posts/46212

1 комментарий

не осилил

- 14 ноября 2014, 16:26

теги блога Антон Волков

- AUD

- Brent

- CAD

- Chevron

- CNPC

- DAX

- ETF

- EUR

- FOMC

- FTSE

- Nikkei

- NZD

- QE

- QE3

- S&P

- Shanghai Composite

- usd

- Wal-mart

- WTI

- X5 Retail Group

- Yahoo

- активы

- акции

- акционеры

- аналитика

- Арктика

- Банк Японии

- банки

- БКС

- брокеры

- валюта

- валютная пара

- ВВП

- Вебинар

- Видео

- Возрождение

- ВР

- газ

- Газпром

- депозиты

- дивиденды

- Дикси

- докапитализация

- долги

- доллар

- Доллар США

- евро

- еврозона

- Еврокомиссия

- ЕЦБ

- иена

- ИИС

- инвестиции

- ИТ

- Кипр

- Китай

- котировки

- ЛУКОЙЛ

- Луни

- Магнит

- макростатистика

- металлургия

- ММВБ

- ММК

- монетарная политика

- нефтегазовый сектор

- нефть

- НЛМК

- НОВАТЭК

- Норникель

- оборот

- отчет

- отчетность

- оффтоп

- показатели

- поставщики

- прогноз

- результаты

- рекомендации

- рецессия

- Роснефть

- рубль

- рынок

- Санкции

- Саудовская Аравия

- Северсталь

- Сланцевый газ

- СПГ

- ставка ЕЦБ

- Ставка ФРС

- США

- турецкий поток

- финансовые результаты

- финансы

- ФРС

- фунт

- ЦБ