SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

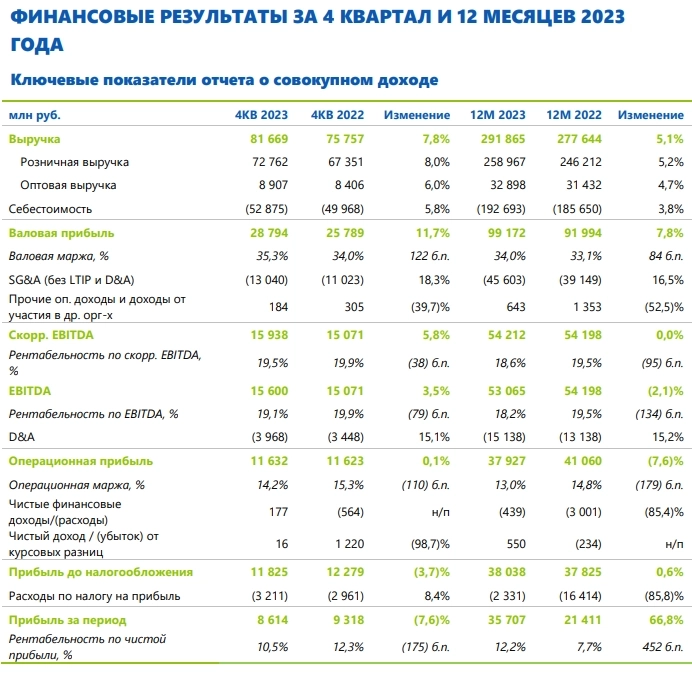

Новости рынков | Fix Price МСФО 2023г выручка 291,8 млрд руб (+5,1% г/г), чистая прибыль 35,7 млрд руб (+66,8% г/г)

- 28 февраля 2024, 09:54

- |

28 февраля 2024 года, Лимасол, Кипр – Fix Price Group PLC (LSE и MOEX: FIXP, AIX: FIXP.Y, «Fix Price», «Компания» или «Группа»), крупнейшая в России и одна из ведущих в мире сеть магазинов низких фиксированных цен, объявляет операционные и финансовые результаты на основании управленческой отчетности за 4 квартал 2023 года и аудированные финансовые результаты по МСФО за 12 месяцев 2023 года, закончившиеся 31 декабря 2023 года.

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ И ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 4 КВАРТАЛ 2023 ГОДА

• Выручка увеличилась на 7,8% г/г до 81,7 млрд рублей — Розничная выручка выросла на 8,0% г/г до 72,8 млрд рублей — Оптовая выручка увеличилась на 6,0% г/г до 8,9 млрд рублей

• В 4 квартале 2023 года динамика LFL продаж составила -0,9% г/г в связи с более сдержанным потребительским спросом на фоне сохраняющейся макроэкономической неопределенности

• Компания открыла 252 магазина (с учетом закрытий, а также включая 17 франчайзинговых магазинов); общее количество магазинов на конец отчетного периода достигло 6 414

• Общая торговая площадь увеличилась на 55,2 тыс. кв. м (+13,5% г/г) и составила 1 390,6 тыс. кв. м

• В 4 квартале 2023 года количество зарегистрированных участников программы лояльности Fix Price выросло на 0,9 млн 2 и достигло 25,7 млн человек (+17,6% г/г). Доля покупок с картой лояльности составила 60,9% от общего объема розничных продаж. Средний чек по покупкам, совершенным с картой лояльности, как и ранее, в 1,8 раза превысил средний чек покупателей, не использующих карту

• Валовая прибыль увеличилась на 11,7% г/г до 28,8 млрд рублей. Валовая маржа выросла на 122 б.п. г/г и составила 35,3% в основном за счет восстановления резерва по недостачам и потерям товаров, а также благодаря эффективной работе с поставщиками

• Отношение коммерческих, общехозяйственных и административных расходов (SG&A) без учета расходов на LTIP3 и износ и амортизацию (D&A) к выручке составило 16,0% по сравнению с 14,6% годом ранее за счет роста расходов на персонал, рекламу, банковских комиссий и прочих расходов, а также эффекта отрицательного операционного рычага, что было частично нивелировано сокращением расходов на аренду и охрану

• Скорр. EBITDA4 по МСФО (IFRS) 16 увеличилась на 5,8% г/г до 15,9 млрд рублей. Рентабельность по скорр. EBITDA за отчетный период составила 19,5%

• EBITDA по МСФО (IFRS) 16 выросла на 3,5% г/г до 15,6 млрд рублей. Рентабельность по EBITDA составила 19,1% по сравнению с 19,9% в 4 квартале 2022 года на фоне увеличения SG&A расходов (за вычетом расходов на D&A) и расходов на LTIP, что было частично нивелировано ростом валовой маржи

• Чистая прибыль за отчетный период достигла 8,6 млрд рублей. Рентабельность по чистой прибыли составила 10,5%

• Капитальные затраты значительно снизились – до 1,9% от выручки по сравнению с 8,6% в 4 квартале 2022 года на фоне сокращения инвестиций в логистическую инфраструктуру, что было связано с плановым завершением строительства распределительных центров, которое было начато в 2022 году

ОСНОВНЫЕ ОПЕРАЦИОННЫЕ И ФИНАНСОВЫЕ ПОКАЗАТЕЛИ ЗА 12 МЕСЯЦЕВ 2023 ГОДА

• Выручка увеличилась на 5,1% г/г до 291,9 млрд рублей — Розничная выручка выросла на 5,2% г/г до 259,0 млрд рублей — Оптовая выручка увеличилась на 4,7% г/г до 32,9 млрд рублей • Динамика LFL продаж составила -4,1%

• Количество чистых открытий достигло 751, включая 672 магазина под управлением Компании и 79 франчайзинговых магазинов, что соответствует прогнозу Компании по чистым открытиям на 2023 год

• Общая торговая площадь магазинов увеличилась на 165,3 тыс. кв. м до 1 390,6 тыс. кв. м

• Количество зарегистрированных участников программы лояльности выросло на 3,8 млн и достигло 25,7 млн человек. Доля покупок с картой лояльности составила 62,0% от общего объема розничных продаж

• Валовая прибыль увеличилась на 7,8% г/г до 99,2 млрд рублей. Валовая маржа выросла на 84 б.п. г/г и составила 34,0%

• Отношение SG&A расходов без учета расходов на LTIP и D&A к выручке составило 15,6% по сравнению с 14,1% годом ранее преимущественно за счет эффекта отрицательного операционного рычага и сохраняющейся высокой конкуренции на рынке труда

• Скорр. EBITDA по МСФО (IFRS) 16 осталась на уровне прошлого года и составила 54,2 млрд рублей. Рентабельность по скорр. EBITDA составила 18,6%, в связи с тем, что рост валовой маржи был нивелирован увеличением SG&A расходов (без D&A и LTIP)

• EBITDA по МСФО (IFRS) 16 составила 53,1 млрд рублей, а рентабельность по EBITDA – 18,2%

• Чистая прибыль за отчетный период увеличилась на 66,8% г/г и составила 35,7 млрд рублей. Рентабельность по чистой прибыли выросла до 12,2% по сравнению с 7,7% за 2022 год

ir.fix-price.com/upload/iblock/674/0mrt23lbxnrbpxqkz1a372l9wkj0gv57/Fix_Price_Q4_and_12M_2023_operating_and_financial_results_RUS.pdf

146 |

Читайте на SMART-LAB:

59 наиболее и 61 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги : 👉 t.me/ivolgavdo/72090

Ранжируем сравнительную...

06:29

BRENT: Война или сделка? Как ликвидация аятоллы изменит цену «черного золота»

«Черное золото» в эти выходные стало эпицентром глобального шторма. Совместная операция США и Израиля привела к ликвидации высшего руководства...

22:56

теги блога Nordstream

- CNYRUB

- IMOEX

- IPO

- OZON

- S&P500

- vk

- автопром

- акции

- Алроса

- аэрофлот

- Банк России

- банки

- валюта

- война

- втб

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- девелоперы

- депозиты

- дивиденды

- добыча нефти

- Доллар

- доллар рубль

- дональд трамп

- евро

- европа

- евросоюз

- жилье

- застройщики

- зеленский

- золото

- инвестиции в недвижимость

- Индекс МБ

- Индия

- инфляция

- ипотека

- Китай

- КНР

- кредитование

- кредиты

- Криптовалюта

- курсы валют

- Лукойл

- Мечел

- Минфин

- мирные переговоры

- Мосбиржа

- Московская Биржа

- мтс

- недвижимость

- нефть

- Новатэк

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- первичное размещение акций

- переговоры

- песков

- ПИК СЗ

- политсрач

- поставки газа

- прогноз компании

- процентная ставка

- Путин

- роснефть

- ростелеком

- рубль

- русагро

- самолет

- санкции

- сбербанк

- СВО

- сделки M&A

- Северсталь

- совкомбанк

- СПБ биржа

- СПГ

- сургутнефтегаз

- США

- Татнефть

- Трамп

- Транснефть

- украина

- учетная ставка

- форекс

- фосагро

- фьючерс mix

- ЦБ РФ

- центральный банк

- цены на нефть

- экспорт газа

- экспорт нефти

- энергетика

- юань

- яндекс