Блог компании Mozgovik | Текущая ситуация на первичном рынке корпоративных рублевых облигаций

- 27 ноября 2023, 16:44

- |

Прошедшая неделя на вторичных торгах охарактеризовалась небольшим снижением доходностей несмотря на сохранение ожиданий нового шага ЦБ РФ по ужесточению ДКП в декабре. На первичном же рынке сохраняется повышенный интерес эмитентов по привлечению нового финансирования.

Активно формировали книги заявок по своим облигациям с фиксированным купоном эмитенты 1-го эшелона. Так, Ростелеком привлек 15 млрд руб. под YTM 13,48% с дюрацией 2 г. при первоначальном объеме 10 млрд руб. и ориентире 13,92%. Альфа-банка выпуск серии 002P-25-боб разместит с доходностью 13,92% (первоначальный диапазон был: 13,92−14,03%) с дюрацией 2,5 г. на 5 млрд руб. Газпромбанк собрал книгу по своему «зеленому» бонду с доходностью 13,37% на 30 млрд руб. при маркетируемой YTM 13,65%.

Из эмитентов сегмента ВДО успешно состоялись размещения: Соби-Лизинг, Ультра, Роял Капитал и ЭкономЛизинг. Отметим, что у двух последних компаний ставки купонов представлены так называемой понижающейся «лесенкой».

Продолжаются активные размещения флоатеров. Так, ВЭБ.РФ при спросе более 135 млрд руб. привлек 40 млрд руб. Ставка купона по его бонду установлена на уровне RUONIA + 145 б. п. при ориентире не выше + 160 б. п. ХК Металлоинвест увеличил объем размещения по своему выпуску с 10 млрд руб. до 15 млрд руб., а ставка купона была установлена на уровне ключевой ставки ЦБ РФ + 120 б. п. (ориентир был не более 130 б. п.). ДиректЛизинг установил ставку 1-го купона на уровне 18%, 2−60 купоны по формуле: Ключевая ставка ЦБ РФ + 3%.

Из объявленных на текущей неделе сборов книг заявок по корпоративным размещениям заявлены прежде всего флоатеры.

У Росстети Центр ориентир по ставке 1-го купона 15,9%, 2−42 купоны: ключевая ставка ЦБ РФ + 0,9%.

Любопытным станет размещение Сегежа Групп-003Р-03R на 5 млрд руб. с ориентиром по ставке купона: RUONIA + не выше 380 б. п. На текущий момент лесопромышленный холдинг Сегежа находится в непростом финансовом положении. Поэтому его бумаги подходят только для инвесторов, толерантно относящихся к высоким корпоративным рискам. 30.11.2023 должен состояться фактический выкуп по оферте по Сегежа2P4R. Так что будем наблюдать за исполнением своих обязательств данной компанией.

Из сегмента ВДО на рынок выйдет владелец ТЗК в аэропортах – Аэрофьюэлз с выпуском на 1 млрд руб. и ориентиром по YTM 16,65−17,20% с дюрацией 2,2 г. Верхняя граница доходностей облигаций нефинансовых эмитентов близких по рейтингам и дюрации ок. 16%. Аэрфью2P01 торгуется с YTM ~16,7% и дюр. 0,8 г. Мне представляются, что доходность ниже верхнего ориентира в 17,2% будет малоинтересной с учетом кредитного качества эмитента.

Также будет представлен новый субфедеральный выпуск НовосибирскаяОбл-35023-об с ориентиром YTM: ОФЗ 2,9Y + не выше 200 б. п. (~13,5%). Данный выпуск Новосибирской области окажется самым длинным по дюрации среди бумаг субфедеральных эмитентов. Обращающийся ближайший по дюрации выпуск этого региона — Новосиб 22 торгуется с доходностью ~12%, а Москва-26074-об с дюр. 3,7 г. имеет YTM 12,3%. НовосибирскаяОбл-35023-об будет интересна для желающих разнообразить портфель региональной бумагой, при условии, что доходность будет не сильно ниже 12,8%, на мой взгляд.

Итог

Прошлая неделя была довольно активной на первичном корпоративном рублевом рынке облигаций. Успешно прошли букбилдинги/размещения флоатеров 1-го эшелона, а также ВДО в основном лизинговых компаний.

На текущей неделе также будут предложены флоатеры. Любопытным может быть сбор заявок по выпуску Сегежи, учитывая, что эмитент сейчас находится в непростом финансовом положении. Желающим диверсифицировать портфель субфедеральным бондом можно будет обратить внимание на НовосибирскаяОбл-35023-об.

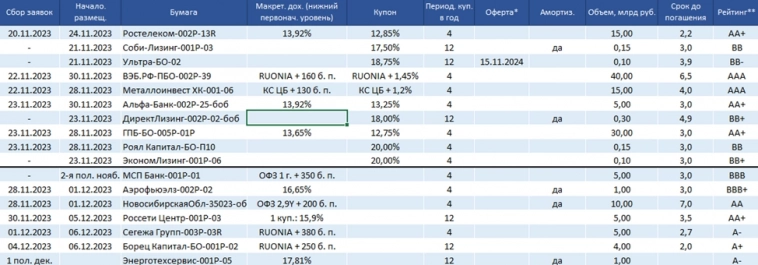

Рыночные размещения рублевых облигаций

Источники: Rusbonds.ru, собственные расчеты

* Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

*** Ориентир ставки купона и объем будут определены позднее

теги блога Андрей Севастьянов

- Fitch

- Global Ports

- азбука вкуса

- акции

- АФК Система

- Балтийский лизинг

- банки

- валютный рынок

- валютный своп

- внеочередное заседание ЦБ

- Восточная стивидорная компания

- Газпром

- доллар рубль

- инвестидея

- интерлизинг

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- комментарий

- конференция смартлаба

- новые технологии

- облигации

- офз

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- размещение облигаций

- рейтинг США

- рубль

- рубль доллар

- Самолет

- селектел

- смартлаб премиум

- ТГК-14

- торговые сигналы

- трейдинг

- форекс

- ЦБ

- ЦБ РФ

- экономлизинг

- энергоника

- юаневые облигации

Новости тг-канал

Новости тг-канал

С текущей ставкой ЦБ флоатеры, конечно, интересны. Но в момент разворота политики ЦБ ряд инвесторов начнет перекладываться в облигации с фиксированной ставкой, либо уже перекладываются сейчас в ожидании этого разворота.

Какие у Вас ожидания по флоатерам? Почему так много компаний сейчас выходят на рынок с ними — ожидают быстрого разворота по ставке и не готовы сейчас давать рынку высокий фикс?

Как сильно могут проседать по номиналу флоатеры при постепенном снижении ставки?

Как Вы (если покупаете) балансируете облигационный портфель в части фиксированных купоном и переменных? И публикуете ли Вы свой портфель/сделки? Заранее благодарю за ответы!

Алексей, То, что сейчас активно размещаются флоатеры и выпуски с купонами лесенкой, конечно говорит о том, что эмитенты с краткосрочной перспективе смотрят вниз по ключевой ставке (вернее их в этом убедили организаторы размещений). Думаю КС будет сохранятся высокой по крайней мере до 2 кв. 2024 г. И, соответственно, флоатеры могут быть интересны до лета (учитывая, что эффект высокой ставки еще некоторое время будет сохраняться в купоне в силу порядка расчета). А высокие фиксированные купоны позволяют себе сейчас в основном региональные лизинговые компании со сравнительно невысокими рейтингами.

По влиянию ставки на цены облигаций надо высчитывать модифицированную дюрацию в каждом конкретном случае. Но в любом случае особо сильно цена не будет меняться.

В ближайшее время немного ребалансирую портфель в пользу флоатеров, но не более, чем на 50%. Планирую пост об этом опубликовать.

Андрей Егоров, Это субординированные банковские облигации. С такими не работаю, т. к. по субордам есть риск списания в случае нарушения нормативов по капиталу. Правда, Тинкофф банку это пока не грозит. Есть также теоретический риск отказа от выплат по купонам. У этих облигаций имеются несколько Call-опционов.

У perp1 колы:

Ставка с 5 купона UST 5Y +7,592% (каждых 4 следующих купонов).

У perp2 колы:

Ставка с 14 купона: UST 5Y +5,15% (каждых 20 следующих купонов).