Блог им. igotosochi

Выпуск замещающих долларовых облигаций Газпром Капитал ЗО31-1-Д. Замещайка с доходностью 8,11% в USD

- 21 октября 2023, 07:48

- |

Доллар всегда растёт — именно такое мнение у всех, кто покупает доллары. Можно с этим мнением спорить, соглашаться или игнорировать его, но наличие валюты или валютных инструментов в портфеле — хорошая практика, которую не следует игнорировать.

Также хорошей практикой в России стало использование замещающих облигаций в качестве альтернативы евробондам, ну и уж тем более биржевым валютам, которые не приносят купонной доходности. Доходность по замещайкам ниже, чем по корпоративным, но она всё же в долларах. Тем более, у меня в портфеле большой объём корпоративных облигаций, и про самые интересные новые выпуски я всегда пишу, не пропустите.

Что такое замещающие облигации?

Замещающие облигации — это облигации российских компаний, выпущенные ими взамен своих же еврооблигаций. Номинал и купоны замещающих облигаций выражены в иностранной валюте, но инвесторам номинал и купоны выплачиваются в рублях по курсу ЦБ. Это позволяет выплачивать деньги без участия иностранных финансовых организаций. Номинал, ставка купона и срок погашения у замещающих облигаций такие же, как у заменяемых еврооблигаций. Цена при покупке/продаже идёт по курсу ЦБ на актуальный день.

Более 8% в долларах — это много или мало? Смотря с какой стороны посмотреть. Например, в рублёвых выпусках облигаций корпоратов с высоким рейтингом можно найти до 16%. В рублях. Если купить просто доллары, то там 0%. В долларах. Up to you.

Параметры выпуска

- Выпуск: Газпром капитал-ЗО31-1-Д (замещающие облигации до 2031 года — выпуск 1 — долларовые)

- ISIN: RU000A105JT4

- Объём: 479 122 штуки

- Дата начала размещения: 02.12.2022

- Дата погашения: 14.07.2031

- Номинал: 1 000 долларов

- Текущая цена: ~75%

- Купон: 3,5%, выплачивается в рублях по курсу Банка России на день выплаты

- Частота выплат: дважды в год

- Доходность к погашению: ~8,11%

- Валюта торгов: рубль (цена по курсу доллара в рублях)

Почему именно этот выпуск?

Я довольно долго изучал замещайки, пытаясь понять и разобраться, по каким законам они живут. Ведь они всё же не совсем валютные, хоть и привязаны к валюте. Ценник кусается, 750 долларов за одну бумагу номиналом 1 000 — приличная сумма. У меня из сопоставимых активов есть только РД и АБ7. Думал, изучал, ну и в итоге остановился на этом выпуске. Почему выбрал его?

1. Компания с высокий рейтингом AAA и государственным участием. С другой стороны, случайных пассажиров в замещайках и нет.

2. Комфортный для меня срок, на который можно зафиксировать доходность в валюте. Не слишком длинный, но и не короткий — почти 8 лет.

3. Дисконт к номиналу около 25%.

4. Размер портфеля достаточный для того, чтобы добавлять в него дорогие (относительно других бумаг) инструменты.

5. Доходность более 8% в валюте — для меня это весомый аргумент. Курсовой рост также держу в уме.

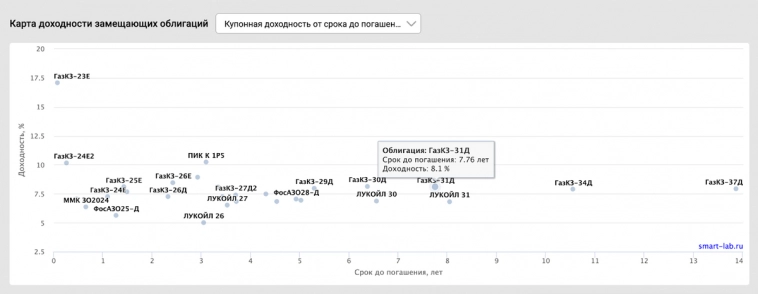

На карте замещаек она находится тут:

Единственное, что я сделал неправильно, так это не купил эти облигации раньше. Но штош. Валютная часть портфеля у меня теперь уже представлены этим выпуском, планирую не останавливаться на нём. Также в валютной части портфеля у меня есть китайские дивидендные акции, пока что в небольшом объёме, тоже планирую постепенно увеличивать их долю.

Скоро будет пост про ещё один интересный выпуск Газпром Капитал — вечный, но есть нюанс (спойлер: нифига он не вечный).

Подписывайтесь на мой телеграм-канал про инвестиции, финансы и недвижимость.

теги блога igotosochi

- ETF

- IMOEX

- IPO

- IPO 2024

- OZON

- акции

- Акции РФ

- Балтийский лизинг

- банки

- Белуга Групп

- брокеры

- бэктестинг

- валютные облигации

- ВДО

- вклады

- втб

- Газпром

- дайджест

- Делимобиль

- Депозиты

- дивиденды

- доллар

- доллар рубль

- доход

- европлан

- замещающие облигации

- зпиф

- ЗПИФН

- ЗПИФы недвижимости

- инвестиции

- инвестиции в недвижимость

- инвесторы в России

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- исследование

- итоги

- итоги года

- итоги месяца

- Итоги недели

- календарь инвестора

- КАМАЗ

- капитал

- квалифицированный инвестор

- ключевая ставка цб

- ключевая ставка ЦБ РФ

- Книги

- коммерческая недвижимость

- криптовалюта

- лизинг

- лукойл

- мемы

- МосБиржа

- Москва

- Московская Биржа

- накопления

- недвижимость

- недвижимость в Москве

- недвижимость в РФ

- недвижимость в Сочи

- недельный обзор

- нефтгеазовый сектор

- Новатэк

- обзор рынка

- Облигации

- Облигации РФ

- отчёт

- офз

- пассивный доход

- пифы

- покупки

- портфель инвестора

- прогноз по акциям

- роснефть

- Ростелеком

- рубль

- русал

- сбербанк

- селектел

- Селигдар

- скидки

- совкомбанк

- Сочи

- СПб Биржа

- статистика

- трейдинг

- флоатеры

- форекс

- фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- экономический дайджест

- эксперимент

- элемент лизинг

- юаневые облигации

- юмор

Вы доходность видите YTM, т.е. с учётом реинвестирования купонов по текущей цене. Но цена к погашению будет идти вверх. Так что и доходность снизится. К тому же после каждой выплаты купона цена уходит вверх, так что считать доходность корректнее в момент, когда НКД ближе к 0.

Кроме того, на один лишь купон купить новую облигу не получится, нужно будет будет добавить деньжат. Плюс нужно считать комиссию на покупку долларов (зависит от брокера, где-то в среднем 0.2%).

Жаль, что у других эмитентов нет таких интересных вариантов. Всё ОН — наш голубой гигант. Хочется диверсификации.