SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Cucumber

LQDT - что за зверь? Сравниваем с аналогами.

- 07 октября 2023, 11:35

- |

Суббота, а значить нужно что-то написать в свой блог.

На этой неделе я присматривался к фонду денежных средств LQDT. Поделюсь некоторыми рассуждениями со Смарт-лабом. На вопрос: «Зачем изучать как заработать всего пару процентов в месяц?» ответит этот замечательный мем.

Что такое LQDT? Это простой бизнес у «ВИМ инвестиции» и других аналогичных ребят. Евробонды в Японию гоняют. Они покупают ru000A0ZP02 оптом на рынке, куда доступ простым инвесторам не доступен. И продают его в розницу всем желающим. На «навар с яиц» и проценты с клиентов эти «финансисты» и живут.

Собственно размышления о LQDT это часть старой для меня проблемы. Что является самым лучшим безрисковым вложением для инвестора у нас в России? Возьмем 3 потенциальных кандидата:

1) Депозиты;

2) Облигации ОФЗ;

3) Фонды денежных средств (преимущественно LQDT).

Оценка показателей ликвидности

1) Понятно, что банк схавает любую сумму депозитов. Другое дело на крупных суммах есть дополнительные заморочки с заносом денег, налогами и страховкой. Но это скорее решаемые мелочи. Жду, когда вступит в силу закон о беспроцентном переводе 30 млн. руб. по своим счетам через СБП. Тогда начнется другая жизнь в работе с депозитами. Закрыть депозит и вывести деньги можно в любое время. Для топ-банков и государственных думаю проблема риска несущественна.

2) Ликвидность по ОФЗ разная. Какие-то хорошо торгуются, какие-то не очень. Так же порой приходится выжидать для лучшего входа в сделку. Но в целом широта выбора говорит об огромной ликвидности этого рынка. Но это штатный режим. В кризисе покупатели бывают не всегда. ИТ= бывает мода то на одни, то на другие бумаги. Так же есть тенденция роста ликвидности к моменту погашения бумаги. Видимо не все хотят получать тело.

3) Я поразился, увидев у LQDT в стакане триллион! Это здорово и говорит о возможностях парковать большие суммы. Но! Ограничение — размер суммы базы.

Смотрим обороты базы фонда и обороты по LQDT за три последних дня в млрд. руб. по сделкам

Пока емкость к базе (если оценивать по сделкам) находится в пределах 1-3%. Не так много по сути.

Оценка показателей риска

1) Депозит до 1,4 млн. руб. застрахован государством. Но риска в государственных топ-банках держать сумму гораздо большую я не вижу.

2) ОФЗ являются государственной ценной бумагой, и выплата гарантируется государством. Но. Был кризис, торги приостановили, и ты сидишь на жопе с пакетом ОФЗ. Это по сути дефолт рынка, — деньги вытащить нельзя. Так же плавающий курс ОФЗ добавляет рискованности неполучения дохода.

3) LQDT долгосрочно растет, но тем не менее если зайти в историю, видишь, что курс плавает. Т.е. риск потери дохода на небольших сроках имеется. Рейтинговое агентство оценивает эту бумагу в ААА|ru, т.е. вроде максимальный рейтинг. Но думаю, это рейтинг по бизнес-схеме. Инфраструктурные риски выше, чем в Депозитах и ОФЗ, ибо фонд-непонятно кому принадлежащая финансовая фирма-прокладка (раньше было ВТБ). Надо помнить, как и в случае ОФЗ при остановке торгов деньги не вытащить — т.е. есть риск дефолта рынка. Кроме того, надо смотреть в историю на аналоги, а их на рынке пока еще не так много. Например, я обратил внимание на поведение RCMM — уже забавно и отличается. Как ломанется на эту гениальную «бизнес-схему» куча другого народа, все с риском будет еще хуже.

Оценка показателей доходности

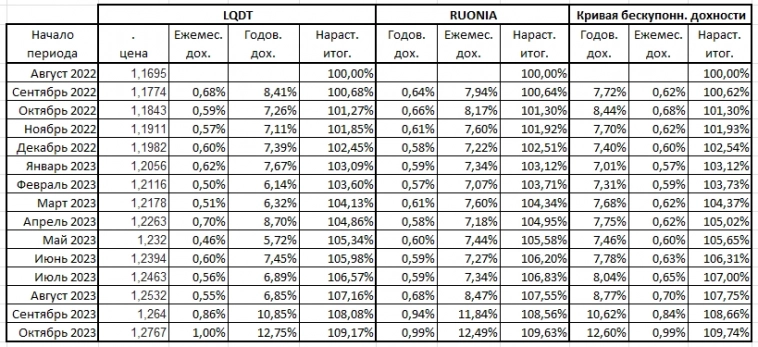

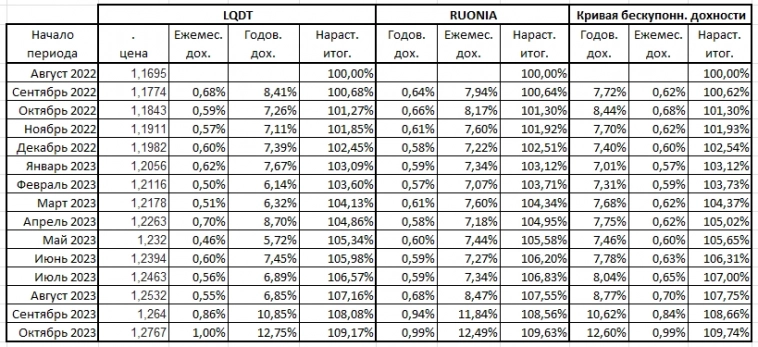

Я вытащил данные из ЦБРФ и ММВБ на первый торговый/рабочий день по доходности. Для оценки депозитов взял RUONIA, для ОФЗ — значение бескупонной доходности сроком на 1 год. Ну а для LQDT просто взял курс, при этом доходность — дельта (разница) в курсе. Период август 2022- сентябрь 2023.

Таблица показывает, что наилучшая накопительная доходность в исследуемом периоде у ОФЗ — 9,74%. Депозиты на втором месте — 9,63%. LQDT на третьем — 9,17%. Но в целом разница не столь существенная, чтобы на нее обращать внимание. Но есть нюанс. В таблице это сферические кони в вакууме. За счет различных решений доходность можно получить несколько выше чем в таблице как в ОФЗ, так и в депозитах. А вот, как сделать в LQDT доходность выше среднего я пока не понимаю.

Выводы:

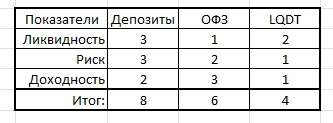

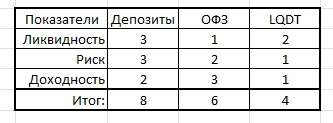

Я свел итоги рассуждений в таблицу. Лучшему показателю я присваивал 3 балла, худшему 1 балл, средняя оценка — 2 балла. Получилось так:

Как видно из рассуждения, Депозиты это наилучшее вложение из безрисковых, а LQDT проигрывает как ОФЗ, так и депозитам.

Под конец эпиграфом для поднятия настроения поставлю хорошую песню.

Всем спасибо за внимание и хороших выходных!

На этой неделе я присматривался к фонду денежных средств LQDT. Поделюсь некоторыми рассуждениями со Смарт-лабом. На вопрос: «Зачем изучать как заработать всего пару процентов в месяц?» ответит этот замечательный мем.

Что такое LQDT? Это простой бизнес у «ВИМ инвестиции» и других аналогичных ребят. Евробонды в Японию гоняют. Они покупают ru000A0ZP02 оптом на рынке, куда доступ простым инвесторам не доступен. И продают его в розницу всем желающим. На «навар с яиц» и проценты с клиентов эти «финансисты» и живут.

Собственно размышления о LQDT это часть старой для меня проблемы. Что является самым лучшим безрисковым вложением для инвестора у нас в России? Возьмем 3 потенциальных кандидата:

1) Депозиты;

2) Облигации ОФЗ;

3) Фонды денежных средств (преимущественно LQDT).

Оценка показателей ликвидности

1) Понятно, что банк схавает любую сумму депозитов. Другое дело на крупных суммах есть дополнительные заморочки с заносом денег, налогами и страховкой. Но это скорее решаемые мелочи. Жду, когда вступит в силу закон о беспроцентном переводе 30 млн. руб. по своим счетам через СБП. Тогда начнется другая жизнь в работе с депозитами. Закрыть депозит и вывести деньги можно в любое время. Для топ-банков и государственных думаю проблема риска несущественна.

2) Ликвидность по ОФЗ разная. Какие-то хорошо торгуются, какие-то не очень. Так же порой приходится выжидать для лучшего входа в сделку. Но в целом широта выбора говорит об огромной ликвидности этого рынка. Но это штатный режим. В кризисе покупатели бывают не всегда. ИТ= бывает мода то на одни, то на другие бумаги. Так же есть тенденция роста ликвидности к моменту погашения бумаги. Видимо не все хотят получать тело.

3) Я поразился, увидев у LQDT в стакане триллион! Это здорово и говорит о возможностях парковать большие суммы. Но! Ограничение — размер суммы базы.

Смотрим обороты базы фонда и обороты по LQDT за три последних дня в млрд. руб. по сделкам

Пока емкость к базе (если оценивать по сделкам) находится в пределах 1-3%. Не так много по сути.

Оценка показателей риска

1) Депозит до 1,4 млн. руб. застрахован государством. Но риска в государственных топ-банках держать сумму гораздо большую я не вижу.

2) ОФЗ являются государственной ценной бумагой, и выплата гарантируется государством. Но. Был кризис, торги приостановили, и ты сидишь на жопе с пакетом ОФЗ. Это по сути дефолт рынка, — деньги вытащить нельзя. Так же плавающий курс ОФЗ добавляет рискованности неполучения дохода.

3) LQDT долгосрочно растет, но тем не менее если зайти в историю, видишь, что курс плавает. Т.е. риск потери дохода на небольших сроках имеется. Рейтинговое агентство оценивает эту бумагу в ААА|ru, т.е. вроде максимальный рейтинг. Но думаю, это рейтинг по бизнес-схеме. Инфраструктурные риски выше, чем в Депозитах и ОФЗ, ибо фонд-непонятно кому принадлежащая финансовая фирма-прокладка (раньше было ВТБ). Надо помнить, как и в случае ОФЗ при остановке торгов деньги не вытащить — т.е. есть риск дефолта рынка. Кроме того, надо смотреть в историю на аналоги, а их на рынке пока еще не так много. Например, я обратил внимание на поведение RCMM — уже забавно и отличается. Как ломанется на эту гениальную «бизнес-схему» куча другого народа, все с риском будет еще хуже.

Оценка показателей доходности

Я вытащил данные из ЦБРФ и ММВБ на первый торговый/рабочий день по доходности. Для оценки депозитов взял RUONIA, для ОФЗ — значение бескупонной доходности сроком на 1 год. Ну а для LQDT просто взял курс, при этом доходность — дельта (разница) в курсе. Период август 2022- сентябрь 2023.

Таблица показывает, что наилучшая накопительная доходность в исследуемом периоде у ОФЗ — 9,74%. Депозиты на втором месте — 9,63%. LQDT на третьем — 9,17%. Но в целом разница не столь существенная, чтобы на нее обращать внимание. Но есть нюанс. В таблице это сферические кони в вакууме. За счет различных решений доходность можно получить несколько выше чем в таблице как в ОФЗ, так и в депозитах. А вот, как сделать в LQDT доходность выше среднего я пока не понимаю.

Выводы:

Я свел итоги рассуждений в таблицу. Лучшему показателю я присваивал 3 балла, худшему 1 балл, средняя оценка — 2 балла. Получилось так:

Как видно из рассуждения, Депозиты это наилучшее вложение из безрисковых, а LQDT проигрывает как ОФЗ, так и депозитам.

Под конец эпиграфом для поднятия настроения поставлю хорошую песню.

Всем спасибо за внимание и хороших выходных!

17.4К |

Читайте на SMART-LAB:

Финал второго этапа Альфа-Турнира 2025. Подводим итоги!

Завершился второй этап Альфа-Турнира 2025, который длился с 1 сентября по 26 декабря. Соревнование трейдеров берёт небольшую паузу, но...

17:27

Доход на волатильности: ищем интересные идеи в непростой конъюнктуре

На мировом рынке энергоносителей сохраняется сложная конъюнктура: давление на цены оказывает профицит предложения, однако геополитика,...

17:12

теги блога Влад

- COVID-19

- FIRE

- акции

- анализ

- банки

- бизнес

- богатство

- ВДО

- велосипед

- Выбор акциий

- вычет НДФЛ

- Газпром

- грааль

- демография

- деньги

- Депозиты

- дети и деньги

- дефолт

- доллар

- доходность

- жизнь

- закрытие позиции

- ЗОЖ

- иис

- ИИС-3

- инвестиции

- Инвестиции в недвижимость

- институты

- инфляция

- инфоцыгане

- история

- итоги

- итоги года

- итоги месяца

- капитал

- карьера

- книги об инвестировании

- Книги по трейдингу

- Ковид

- КОНКУРС

- коронавирус

- кредит

- Ленин

- математика

- менеджмент

- мировые финансы

- мобильный пост

- Москва

- мошенники

- на пенсию в 35

- Налоги

- Налогообложение на рынке ценных бумаг

- население РФ

- НДФЛ

- недвижимость

- недвижимость в РФ

- Нобелевская премия

- новый год

- Облигации

- обучение

- общение

- опрос

- офз

- Пенсия

- перемены

- план

- планы

- портфель

- портфель инвестора

- поэзия

- праздник

- прибыль

- провинция

- прогресс

- проценты

- рецензия

- рецензия на книгу

- Рождество Христово

- рынки

- Саморазвитие

- самосовершенствование

- санкции

- сбербанк

- СВО

- слово пацана

- смартлаб

- трейдинг

- Украина

- Уоррен Баффет

- управление

- управление активами

- философия

- Финансовая грамотность

- финансовая математика

- финансы

- цена на недвижимость

- шарп

- эволюция

- экономика

- экономика России

MadQuant, конечно разные

в офз и депозитах еще можно фиксануть саму ставку на период

а вот можно ли фиксануть текущую высокую ставку в LQDT? — явно нет

1.5 месяца нужно было котлету подержать — самое оно, с офз ещё м потерял бы

а я влез в офз в июне… сижу в минусах по уши)

astray, а чего после покупки облиг RBZ3 не продали, «залочив» таким образом доходность и пилюя на котировки ОФЗ? В июне он стоил 13000 в начале октября — 11600. Заработали бы 12%.

По сравнению со стандартным накопительным счетом у LQDT доходность хорошая, ну и фактически отсутствует риск контрагента.

А вот какие риски есть у LQDT понятно никто не написал.

smart-lab.ru/blog/949169.php

шикарный разбор

плюсую и забираю в избранное )

Цены на этот фонд полетают ...

Кто обязан у вас купить акции паи этого фонда?

Когда народ получил проблемы с ФИНЕКС начали говорить — где найти Владимира Кренделя?

До сих пор ищут.

Именно, например у SBMM который всюду сбербанковский, а на самом деле — «Услуги по доверительному управлению оказывает АО УК «Первая». Денежные средства в управление получает АО УК «Первая», а не ПАО Сбербанк. ПАО Сбербанк и АО УК «Первая» являются разными лицами с самостоятельной ответственностью, не отвечающими по обязательствам друг друга.»

Вы по сути покупаете каждый раз новую годовую бумагу

Бронетемкин Поносец, ну вот разрешили переводить и...

… чета инфляции в 1000% я не вижу...![]()