SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov

ММК. Фундаментальный анализ. Дивиденды.

- 10 мая 2023, 09:12

- |

История:

31 января 1932 года была запущена первая доменная печь комбината, летом того же года дала чугун вторая домна, ещё через год — домны № 3 и 4, также были запущены четыре мартеновские печи.

Центральная электростанция комбината строилась немецкой компанией AEG, огнеупорное производство налаживалось немецкой Krupp & Reismann, а горнорудное — британской Traylor. В проектировании комбината активно участвовали специалисты американской компании А. Кана «Альберт Кан инкорпорейтед». Общее число иностранцев, работавших на стройке, составляло более 800 человек.

К середине 1970-х годов годовой объём производства достигал 15 млн тонн стали и 12 млн тонн готового проката. В 1982 году был построен и пущен в эксплуатацию цех углеродистой ленты. В 1990 году было запущено производство стали кислородно-конвертерным методом.

Сегодня…

Магнитогорский металлургический комбинат находится под санкциями всех стран Евросоюза, США и Украины.

💡Производство:

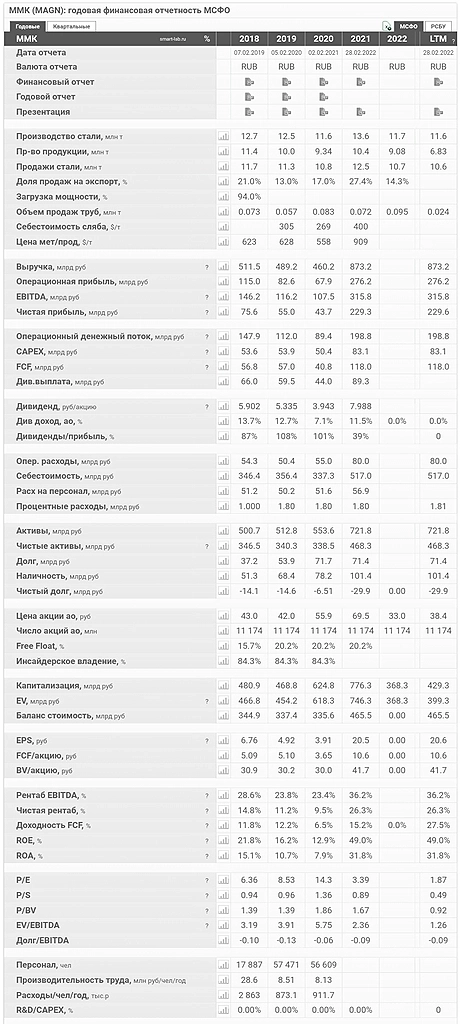

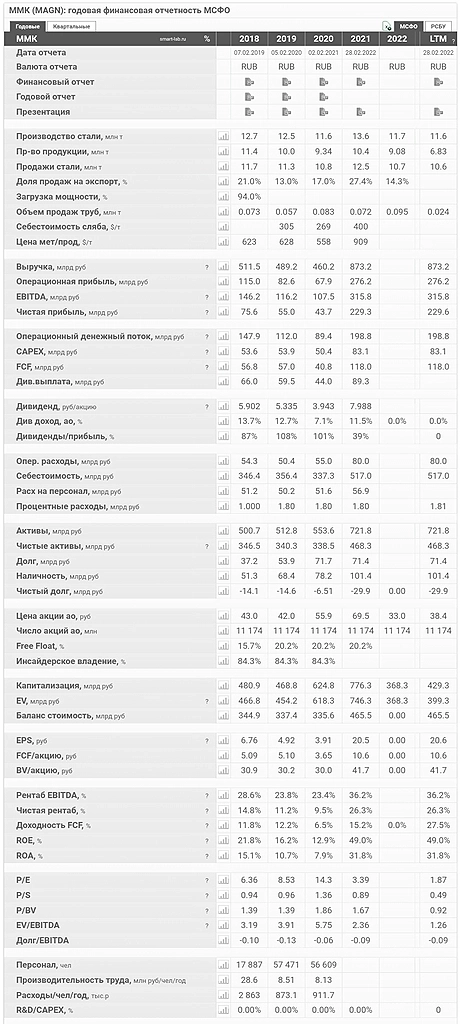

Производство стали за 5 лет сократилось с 12,7 до 11,7 млн тонн ( показатели ниже, чем у НЛМК, но выше, чем у Северстали).

Производство другой стальной продукции снижалось с 11,4 до 6,8 млн тонн.

Доля продаж на экспорт — 27 — 14 процентов, то есть компания в большей степени ориентирована на внутренний рынок ( в отличие от НЛМК и Северстали). В условиях санкций это плюс.

Финансовые показатели текущие нам не известны, как и по остальным металлургам.

🍎Выручка, прибыль:

До 21 года был значительный рост выручки — в 1,7 раза за 5 лет ( 511 — 873 млрд).

Чистая прибыль же выросла с 75 до 229 млрд рублей ( почти в 3 раза). Рост прибыли и выручки в значительной степени связан с ростом цен на сталь.

Отсюда и высокие дивиденды, в 21 году — 11,5 процентов. Платили достаточно много — от 39 до 108 процентов от прибыли ( с 2017 до 2021 года).

🍏Политика:

Компания планирует платить 100% свободного денежного потока по МСФО при условии, что коэффициент «чистый долг/EBITDA» не будет выше значения 1.0х. Если долг выше, то выплаты снижаются до 50 процентов. В принципе политика такая же как у Северстали и НЛМК.

Обычно долг у компании отрицательный, отсюда и высокие дивиденды.

🍏Начало 23 года. Смотрим отчёт.

t.me/otchet30/312

Объем продаж товарной металлопродукции ММК за 3 месяца 2023 года сократился на 4,3% до 2,76 млн тонн.

Доля продукции с высокой добавленной стоимостью снизилась на 1,6 п.п. до 42,5%. Объём производства стали сократился на 3,5% до 3,058 млн тонн, а чугуна увеличился на 4,4% до 2,345 млн тонн. Производство угольного концентрата выросло на 1,8% до 0,857 млн тонн, а объём производства железорудного сырья сократился на 1,6% и составил 0,477 млн тонн.

В целом всё не так уж и плохо.

🍎Отчёт за 22 год.

t.me/otchet30/218

2022 г. по сравнению с 2021 г.:

— Производство стали 11 687 тыс. тонн (-14%);

— Производство чугуна 9 078 тыс. тонн (-12,9%);

— Производство угольного концентрата 3 512 тыс. тонн (+1,9%);

— Продажи товарной металлопродукции 12 480 тыс. тонн (-14,2%).

В производстве почти везде минус. Скорее всего финансовые показатели за год ещё хуже.

🍎ММК пока не планирует возвращаться к выплате дивидендов, заявил основной владелец и председатель совета директоров компании Виктор Рашников.

«У нас же, ну вы говорите, акционеры и все остальное — они же зарубежные и так далее, внутри мы там что-то еще сможем сделать, а так… Мы не сможем платить. И не надо этого делать, и не собираемся, сейчас слишком много вопросов своих», — пояснил бизнесмен.

🍎В целом все так же как и остальных, но есть своя специфика:

— Компания ориентирована больше на внутренний рынок, в меньшей степени зависит от санкций.

— Цены на сталь снизились со своих максимумов в 2021 году примерно в 2 раза.

— Рост стоимости логистики, укрепление рубля, то есть негатив есть и его достаточно.

— Снижение производства в 22 году.

— Рост конкуренции на внутреннем рынке.

🍏Но при этом…

— Российские производители стали на фоне общего оживления в секторе в марте 2023 года нарастили экспорт продукции в Европу по ж/д путям на 44% по сравнению с февралем.

— Загрузка металлургических предприятий высокая.

— Уровень долга, у компании он исторически низкий, в чистый долг даже отрицательный.

— Думаю что дивиденды платить могут, иностранных инвесторов не так много.

Оптимистичный сценарий — компания сможет повторить результат 18 — 20 годов. То есть свободный денежный поток будет в районе 40-57 млрд рублей.

Получаем 3,6 — 5,1 рубля на акцию. По текущим ценам это 9,4 — 13 процентов див доходности.

🍏Что пишут аналитики?

Доход — 3,2 рубля за 3-4 кв 23 года или 8,4 %.

Прогнозы по остальным металлургам.

Северсталь. 11 процентов.

НЛМК. 6-9 процентов.

Естественно это всё предположения и прогнозы, картина будет понятна после того как компании начнут публиковать финансовые отчёты.

Посты про Северсталь, НЛМК.

t.me/pensioner30/4902

t.me/pensioner30/4906

На Смартлабе. 👍

smart-lab.ru/blog/900977.php

smart-lab.ru/mobile/topic/901291/

Спасибо за внимание.

Успешных инвестиций.

#ммк #конкурс #смартлабконкурс

31 января 1932 года была запущена первая доменная печь комбината, летом того же года дала чугун вторая домна, ещё через год — домны № 3 и 4, также были запущены четыре мартеновские печи.

Центральная электростанция комбината строилась немецкой компанией AEG, огнеупорное производство налаживалось немецкой Krupp & Reismann, а горнорудное — британской Traylor. В проектировании комбината активно участвовали специалисты американской компании А. Кана «Альберт Кан инкорпорейтед». Общее число иностранцев, работавших на стройке, составляло более 800 человек.

К середине 1970-х годов годовой объём производства достигал 15 млн тонн стали и 12 млн тонн готового проката. В 1982 году был построен и пущен в эксплуатацию цех углеродистой ленты. В 1990 году было запущено производство стали кислородно-конвертерным методом.

Сегодня…

Магнитогорский металлургический комбинат находится под санкциями всех стран Евросоюза, США и Украины.

💡Производство:

Производство стали за 5 лет сократилось с 12,7 до 11,7 млн тонн ( показатели ниже, чем у НЛМК, но выше, чем у Северстали).

Производство другой стальной продукции снижалось с 11,4 до 6,8 млн тонн.

Доля продаж на экспорт — 27 — 14 процентов, то есть компания в большей степени ориентирована на внутренний рынок ( в отличие от НЛМК и Северстали). В условиях санкций это плюс.

Финансовые показатели текущие нам не известны, как и по остальным металлургам.

🍎Выручка, прибыль:

До 21 года был значительный рост выручки — в 1,7 раза за 5 лет ( 511 — 873 млрд).

Чистая прибыль же выросла с 75 до 229 млрд рублей ( почти в 3 раза). Рост прибыли и выручки в значительной степени связан с ростом цен на сталь.

Отсюда и высокие дивиденды, в 21 году — 11,5 процентов. Платили достаточно много — от 39 до 108 процентов от прибыли ( с 2017 до 2021 года).

🍏Политика:

Компания планирует платить 100% свободного денежного потока по МСФО при условии, что коэффициент «чистый долг/EBITDA» не будет выше значения 1.0х. Если долг выше, то выплаты снижаются до 50 процентов. В принципе политика такая же как у Северстали и НЛМК.

Обычно долг у компании отрицательный, отсюда и высокие дивиденды.

🍏Начало 23 года. Смотрим отчёт.

t.me/otchet30/312

Объем продаж товарной металлопродукции ММК за 3 месяца 2023 года сократился на 4,3% до 2,76 млн тонн.

Доля продукции с высокой добавленной стоимостью снизилась на 1,6 п.п. до 42,5%. Объём производства стали сократился на 3,5% до 3,058 млн тонн, а чугуна увеличился на 4,4% до 2,345 млн тонн. Производство угольного концентрата выросло на 1,8% до 0,857 млн тонн, а объём производства железорудного сырья сократился на 1,6% и составил 0,477 млн тонн.

В целом всё не так уж и плохо.

🍎Отчёт за 22 год.

t.me/otchet30/218

2022 г. по сравнению с 2021 г.:

— Производство стали 11 687 тыс. тонн (-14%);

— Производство чугуна 9 078 тыс. тонн (-12,9%);

— Производство угольного концентрата 3 512 тыс. тонн (+1,9%);

— Продажи товарной металлопродукции 12 480 тыс. тонн (-14,2%).

В производстве почти везде минус. Скорее всего финансовые показатели за год ещё хуже.

🍎ММК пока не планирует возвращаться к выплате дивидендов, заявил основной владелец и председатель совета директоров компании Виктор Рашников.

«У нас же, ну вы говорите, акционеры и все остальное — они же зарубежные и так далее, внутри мы там что-то еще сможем сделать, а так… Мы не сможем платить. И не надо этого делать, и не собираемся, сейчас слишком много вопросов своих», — пояснил бизнесмен.

🍎В целом все так же как и остальных, но есть своя специфика:

— Компания ориентирована больше на внутренний рынок, в меньшей степени зависит от санкций.

— Цены на сталь снизились со своих максимумов в 2021 году примерно в 2 раза.

— Рост стоимости логистики, укрепление рубля, то есть негатив есть и его достаточно.

— Снижение производства в 22 году.

— Рост конкуренции на внутреннем рынке.

🍏Но при этом…

— Российские производители стали на фоне общего оживления в секторе в марте 2023 года нарастили экспорт продукции в Европу по ж/д путям на 44% по сравнению с февралем.

— Загрузка металлургических предприятий высокая.

— Уровень долга, у компании он исторически низкий, в чистый долг даже отрицательный.

— Думаю что дивиденды платить могут, иностранных инвесторов не так много.

Оптимистичный сценарий — компания сможет повторить результат 18 — 20 годов. То есть свободный денежный поток будет в районе 40-57 млрд рублей.

Получаем 3,6 — 5,1 рубля на акцию. По текущим ценам это 9,4 — 13 процентов див доходности.

🍏Что пишут аналитики?

Доход — 3,2 рубля за 3-4 кв 23 года или 8,4 %.

Прогнозы по остальным металлургам.

Северсталь. 11 процентов.

НЛМК. 6-9 процентов.

Естественно это всё предположения и прогнозы, картина будет понятна после того как компании начнут публиковать финансовые отчёты.

Посты про Северсталь, НЛМК.

t.me/pensioner30/4902

t.me/pensioner30/4906

На Смартлабе. 👍

smart-lab.ru/blog/900977.php

smart-lab.ru/mobile/topic/901291/

Спасибо за внимание.

Успешных инвестиций.

#ммк #конкурс #смартлабконкурс

4.3К

5 комментариев

+1

По размеру дивиденда сошлись с мной практически👍

- 10 мая 2023, 16:11

+2

Да сказал же Рашников, что не будет бабок. Да и Мартынов вас кинет на призовые бгггг

- 10 мая 2023, 16:40

+1

ValeraShelomov, посмотрим.

- 10 мая 2023, 21:23

Думаю можно начать анализировать дивы за 2025 год. Во втором полугодии 2028 года снимут санкции. Поэтому в 2032 в третьем квартале дивдоходность составит 3,8%

- 10 мая 2023, 18:30

Писец, даже не думал, что все построено американцами/британцами/немцами

- 17 мая 2023, 17:27

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

EUR/NZD: Тень фигуры нависла над попыткой роста

Кросс-курс EUR/NZD тестирует ключевую зону поддержки, одновременно пытаясь закрыть день моделью «бычьего поглощения». Покупатели не оставляют...

23:13

теги блога 30-летний пенсионер

- итоги дня

- пенсия

- США

- IMOEX

- IPO

- IPO 2024

- OZON

- Softline

- SPO

- Whoosh

- X5

- акрон

- акции

- алроса

- Астра

- банк санкт-петербург

- банки

- Белуга Групп

- брокеры

- ВИМ Ликвидность

- вклады

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- Депозиты

- диверсификация

- дивиденды

- доллар рубль

- Дональд Трамп

- заблокированные активы

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- мирные переговоры

- ММК

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- национализация активов

- НДФЛ

- нлмк

- Новатэк

- Новости

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- ПИК СЗ

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- роснефть

- Россети Центр

- русагро

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- СПб Биржа

- Т-Банк инвестиции

- татнефть

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- экономика России

- Элемент

- Яндекс