Блог им. Kitten

Промежуточные выводы

- 15 декабря 2022, 21:32

- |

— Блок данных США.

Розничные продажи и производственный индекс ФРБ Филадельфии вышли провальными.

Порадовали только первичные заявки по безработице, но рынок труда замедляется в последнюю очередь, когда рецессия бушует в полном разгаре.

Реакция рынка на провальный блок данных США была на уход от риска, фонда упала, т.к. инвесторы поняли, что обещания Пауэлла о замедлении темпа повышения ставок связаны с ожиданием рецессии, не говоря о том, что Пауэлл вчера завил, что если в случае рецессии инфляция останется высокой, то приоритет ФРС будет на обретении контроля над инфляцией, т.е. в текущей ситуации при рецессии рынки могут не дождаться от ФРС помощи в виде снижения ставок.

Страх рецессии на фоне продолжения ужесточения политики ФРС или просто отсутствия снижения ставок дает двойной негатив.

— Заседание ВоЕ.

Было полностью голубиным.

Невзирая на повышение ставки на 0,50% 2 члена ВоЕ проголосовали за сохранение ставки неизменной, т.к. считают, что уже сделанных повышений ставок было достаточно для возвращение инфляции к цели.

В указаниях по ставкам в сопроводительном заявлении было указано, что может потребоваться дальнейшее повышение ставки, но существуют значительные неопределенности в отношении перспектив.

Глава ВоЕ Бейли заявил, что первые отчеты указывает на то, что падение инфляции может быть сильнее прогнозов, хотя риск ошибки ещё высок.

Единственным позитивом стало повышение прогноза по росту ВВП Британии в 4 квартале до -0,1%квкв против -0,3%квкв ранее.

Фунт упал с пробитием ключевой поддержки, хай перед значительной длительной коррекцией вниз оформлен.

— Заседание ЕЦБ.

ЕЦБ повысил ставку на 0,50%, что было достаточно голубиным решением с учетом ожиданий повышения ставки на 0,75%.

Но указания по дальнейшей траектории ставок и новые прогнозы ЕЦБ были ястребиными.

Также ЕЦБ принял решение о начале QT с начала марта 2023 года в ежемесячном размере 15 млрд евро до конца второго квартала 2023 года, потом темпы QT могут быть пересмотрены.

ЕЦБ заявил, что намерен продолжать повышать ставки «значительно и устойчивыми темпами», Лагард заявила, что данную формулировку нужно воспринимать как единое целое и она означает, что ставка на следующем заседании будет повышена на 0,50% и послеследующем заседании может быть повышена на 0,50% и на третьем от сегодня заседании также может быть повышена на 0,50%, после чего ЕЦБ может взять паузу.

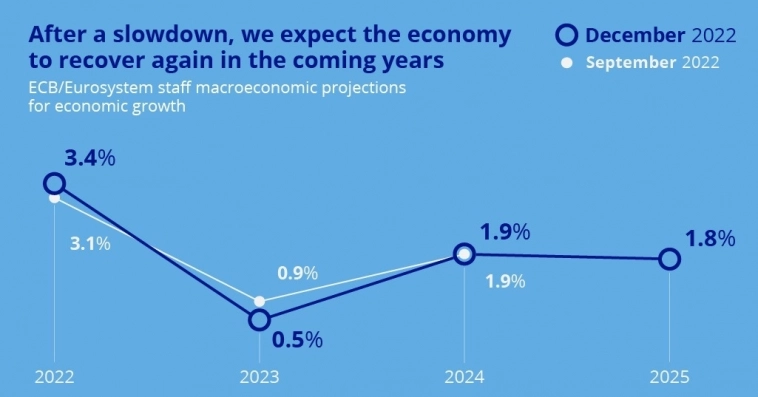

Прогнозы по росту ВВП и инфляции в Еврозоне с учетом планов ЕЦБ по ставкам и QE смотрятся оптимистично по росту ВВП и нереально по росту инфляции, ибо в Еврозоне, в отличие от США, спрос низкий и нет давления инфляции со стороны сектора услуг.

Очевидно, что планы ЕЦБ убьют экономику Еврозоны на долгие годы и, скорее всего, приведут к новому долговому кризису.

К тому же маловероятно, что с учетом почти завершения цикла ужесточения политики ВоС и ВоЕ с ожиданиями по снижению инфляции, ЕЦБ выполнит свои намерения по ставкам в полном объеме.

Понятно, что решение ЕЦБ чистый негатив для фондового рынка Европы, да и всего мира, ибо операции кэрри на евро будут сворачиваться, что приведет к падению аппетита к риску.

Но сворачивание кэрри на евро должно привести к росту евро, ибо рост евродоллара от лоя года почти на 14 фигур хоть и отражает данный процесс, но явно не полностью с учетом того, что кэрри на евро длилось десятилетие.

Тем не менее, евро не может устойчиво расти при приближении рецессии в США (блок данных США сегодня), ибо падение спроса в США будет означать падение экспорта Еврозоны и погружение блока в свою рецессию, которая будет более сильной, нежели в других странах мира с учетом цен на энергию.

А рост доходности ГКО проблемных южных стран Еврозоны приводит к страху долгового кризиса, в результате инвесторы опасаются покупать активы блока.

К тому же, евро не может расти при падении фунта (может, но очень краткосрочно, пока есть «запас» хода в еврофунте), а фунт уже оформил свой хай.

В целом, евродоллар может быть лучше рынка при восходящих коррекциях по фунту и на фондовом рынке США, но истинное пробитие ключевой поддержки в виде низа канала будет означать, что хай по евродоллару сформирован как минимум до 1,02й фигуры, а как максимум евродоллару предстоит падение на перелоу 2022 года.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Публикация еженедельных обзоров пока не запланирована.

Информация копируется в два канала Телеграм: приватный для подписчиков «Конференции» и открытый канал Аналитика Omega:

t.me/analitycs_omega

Ответы на вопросы открыты лишь для тех подписчиков, у кого был оплачен форум на момент 24.02.2022, также продолжается поддержка приватных клиентов, у которых не закончилась подписка на 24.02.2022 года, для всех форумчан и приватных клиентов период будет бесплатным до указанного неопределенного времени.

как же так?

вы же говорили, что — «Если данные США выйдут сильными – это приведет к уходу от риска на фоне роста доллара»

Да, но при этом я всегда говорю, что сие временно, в любом случае на рецессии корреляция будет тоже на уход от риска с ростом доллара.

Если Вы читали мои комменты в Телеграм с конференциях начиная с ФРС, то Вы знаете, что мое мнение, особенно после ФРС, что падение фонды и рост доллара будут при хороших или плохих данных США.

Я не ожидала, что рынки перед Рождеством отреагируют правильно, даже взяла время для окончательного вывода, чтобы удостоверится в этом.

В целом, Вы, если читали все ведение ситуацию мною, то были в курсе моих мыслей, если нет — попыталась объяснить.

Ваш коммент тошнотворный, мой, надеюсь, под стать.

и такие «совпадения» через раз — по сути угадайка, хотя с точки зрения логики вы все правильно пишете, вот только логика на рынке своя… чаще иррациональная, чем логичная

Рынки сейчас сложные, они всегда сложные в декабре.

Рекомендуется применять вместе и ФА и сезонность и ТА и быть готовыми к изменению сценария.

Тем не менее, мой опыт позволяет делать правильные выводы, сильных отклонений по сценарию ВА не видела, хотя шипы выше логичного ВА с учетом взбрыков рынка на этой неделе (виною позиционирование в опционах) были, но они не влияют на общие выводы никак.

А придираться к словам о том, что сначала рынки могут интерпретировать плохие данные США на рост аппетита к риску из-за Рождества и тупизма на Пауэлле, но потом все равно рецессия на рост доллара с падением фонды до голубиного разворота ФРС — это упорство, не нужно в трудные время для рынка брать все коррекции, стойте глобально вниз по фонде, как и писала, или продавайте евродоллар на росте. А игра на данных при таком шипообразном рынке со стопами — оно давно себя не оправдывает

Кстати, не забудьте пожаловаться в Белый дом на полеты рынков во все стороны с вторника.

Думаю, это тоже неправильно.

Пришлете петицию — подпишусь

Белый дом не поможет — это чистый лохотрон)))