Блог компании Mozgovik | Х5 обзор компании и перспективы удвоения

- 14 июня 2022, 12:34

- |

Котировки нидерландской компании Х5 до сих пор не могут надежно закрепиться на каком-то уровне, продолжая погружаться вниз периодически отскакивая на 5-10%.

С точки зрения финансовых результатов, компания чувствует себя неплохо: инфляция дует в паруса, выручка растет двузначными темпами. Виновником такого падения является именно прописка компании.

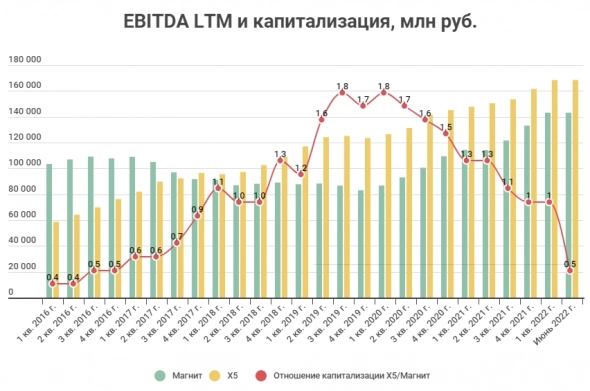

В отличие от других иностранных компаний, работающих в России, которые находятся в схожих обстоятельствах, у X5 есть прямой конкурент, с которым идет перманентная война за долю рынка, и в разное время кто-то из них вырывается вперед по капитализации. Это компания Магнит, капитализация которого за последние несколько месяцев, после падения котировок X5, оказалась вдвое выше.

X5 и Магнит — это очень близкие по финансовым результатам компании, поэтому такое расхождение в капитализации может стать интересной возможностью, если не боятся рисков иностранной компании и возможных санкций.

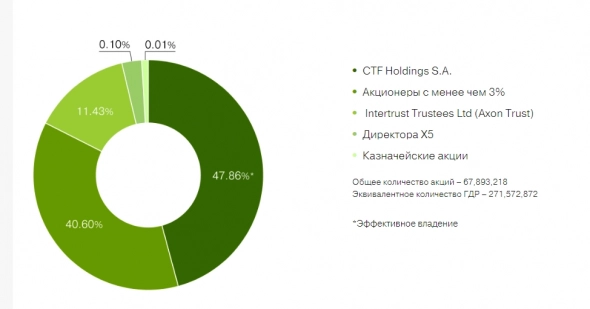

Основной акционер X5 — CTF Holdings, которой принадлежит 47,9% компании Х5. CTF Holdings — принадлежит Альфа Групп, которой владеет ABH Holdings, до недавнего времени основным акционеров ABH Holdings был Михаил Фридман, после выхода двух миноритариев, им стал Андрей Косогов. У Фридмана также осталась доля 32,9%, у Петра Авена 12,4%. То есть эффективная доля контроля над Х5 у подсанкционных людей около 22% и вероятность введения каких-то санкций можно оценивать как низкую.

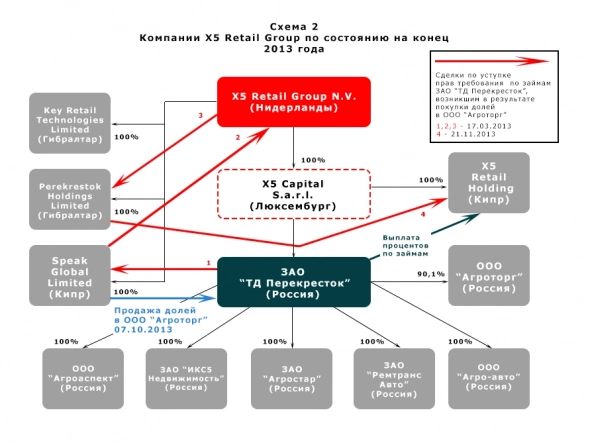

С точки зрения структуры холдинга Х5, сегодня она выглядит также намного проще, чем это было около 10 лет назад.

Было так, основные российские дочки принадлежали Х5 не напрямую:

Источник

Сегодня структура упростилась и все российские дочки принадлежат нидерландскому холдингу напрямую.

Это может упростить возможную смену юрисдикции компании, но пока об этом ни слова. До всех последних событий Х5 не раз давал комментарий, что делать этого не планируют. Новости о том, что Михаил Фридман пытается сменить гражданство и перерегистрировать активы едва ли окажет влияние конкретно на X5 по той причине, что если и будут проходить какие-то сделки, то скорее всего они будут проходить внутри цепочек конечных кипрских бенефициаров.

Бизнес компании

Наглядно в каких форматах работает компания

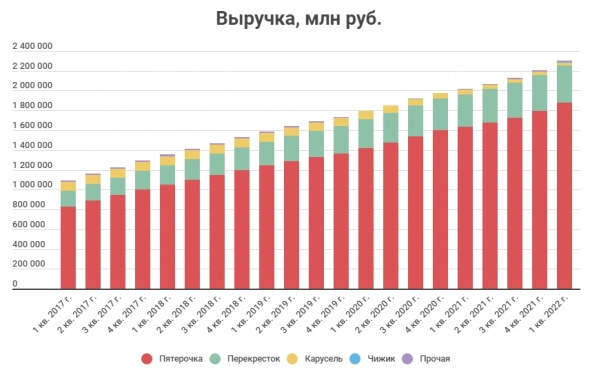

Основной формат — это Пятерочка — магазин у дома, он составляет 80% выручки. Пятерочка — самый рентабельный формат, который зарабатывает около 150 млрд EBITDA в год.

Второй по размеру — Перекресток, на него приходится 17% выручки, у него рентабельность ниже (6,9% против 8,1% у Пятерочки).

Остальные 3% выручки нерентабельные Карусель и разные цифровые бизнесы. Ситуация с Каруселью любопытная, уже не первый год многие Карусели ребрендят в Перекресток, а недавно вышла новость, что компания планирует полностью отказаться от этого бренда и возможно продать магазины. Когда-то Карусель занимала 15% от выручки, но как я уже упоминал в прошлых обзорах, гипермаркет — формат с худшими операционными и финансовыми показателями последние годы. Сегодня это меньше 1% выручки, поэтому закрытие особой роли не сыграет.

Доля рынка

Х5 — это крупнейшая торговая сеть с долей рынка в 12,5% в офлайн формате, а также один из крупнейших игроков в онлайне.

В своих презентациях X5 указывает, что доля Магнита в 2021 году была 9,5%, сам Магнит считает 11,5% и это больше похоже на правду, так как с покупкой Дикси у Меркурия показатели выручки максимально приблизились. За 1-ый квартал у Х5 выручка была выше на 10%.

Один из основных трендов последних 10 лет — это консолидация рыка. На 10 крупнейших сетей в 2012 году приходилось 22% рынка, сегодня около 40%. Причем эта консолидация произошла преимущественно из-за Х5 и Магнита. Если в 2012 году их доли составляли по 5,6% и 5,1% соответственно с ближайшим конкурентом с долей в 3%, то сегодня ближайший конкурент — это 5,9%.

Продуктовый ритейл — это X5 с Магнитом и все остальные.

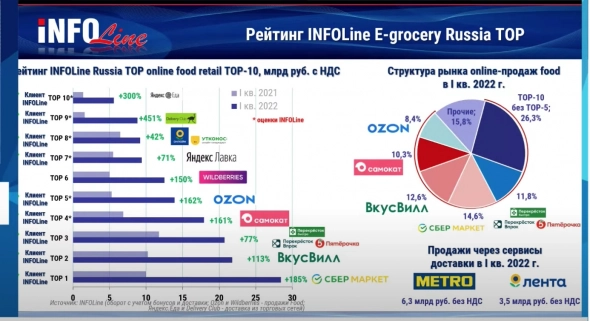

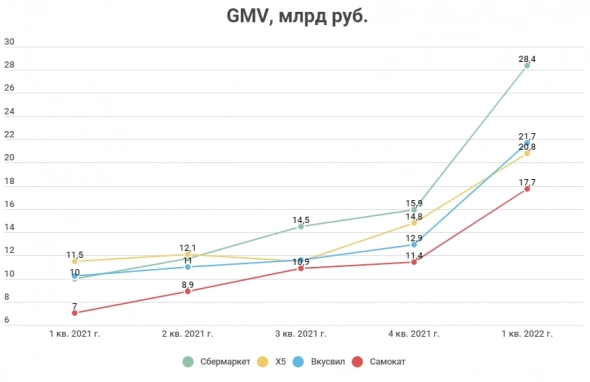

Онлайн

В онлайн-сегменте ситуация иная. Во-первых конкуренция плотная и пятерка игроков близка по доле рынка друг к другу. Во-вторых — это гигантские темпы роста. Если на конец 2021 года Х5 делил 2-ое место с Вкусвилом, то в 1-ом квартале уже начал отставать и рискует проиграть Озону с Самокатом, хотя они и конкуренты частично (основной противник Х5 в онлайне — Вкусвилл).

В онлайне такая ситуация, что если у тебя темпы роста выручки ниже 100% — ты проигрываешь рынок.

Источник

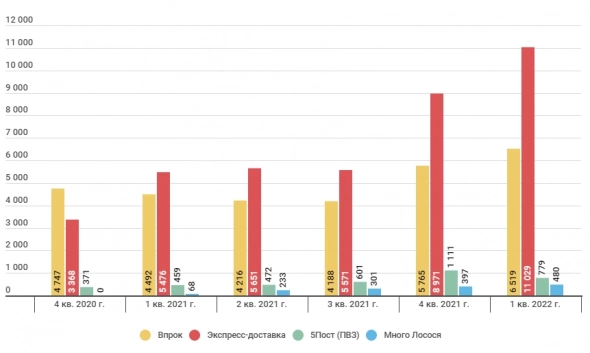

Цифровые сервисы X5 состоят из нескольких частей:

«Впрок» — доставка в течении нескольких часов продуктов. Здесь большой чек — это замена полноценного похода в гипермаркет.

Экспресс — доставка из ближайшего магазина в течении часа через партнеров, с меньшим средним чеком

5Post — выдача заказа от партнеров, например, заказывая на Алиэкспрессе, можно забрать заказ из пятерочки.

Много Лосося — фудтех, доставка готовой еды в течении 30 минут.

Основной рост в цифровых сервисах — экспресс доставка, Впрок в 1-ом квартале вырос на 45%, экспресс на 100%, суммарно цифровые сервисы прибавили 79% и занимают только 3% от суммарной выручки Х5, одна из стратегических целей компании довести долю до 5% в 2023 году.

Про эти 3% от текущей выручки год назад было много разговоров о его дальнейшей судьбе. Был вариант IPO, даже давали предварительно оценку в 3-4,5 млрд долларов. Сегодня это капитализация всей X5 и, конечно, уже ни о каком IPO в ближайшей перспективе речи нет. Были разговоры о продаже Сберу «Впрок» и о привлечении партнера в развитие. Это все также пока осталось в прошлом году.

Найти партнера здесь — вероятно самый логичный шаг, так как бизнес на стадии роста генерирует только убытки (в отчетах их замешивают с результатами Карусели, вместе с ней там около 4,4 млрд отрицательной EBITDA за год).

Финансовые и операционные показатели

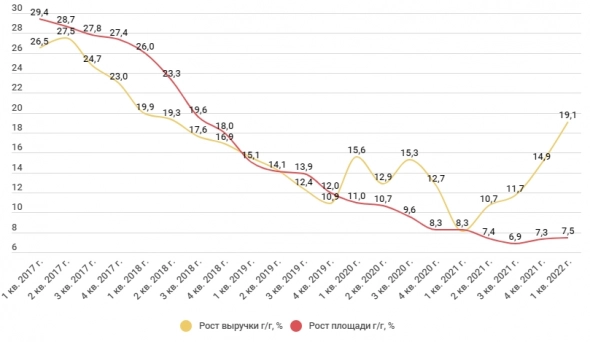

Показатели X5 устойчиво растут. Выручка у большинства ритейлеров растет примерно всегда, здесь ключевое — темпы роста и то как она растет относительно инфляции и роста торговой площади.

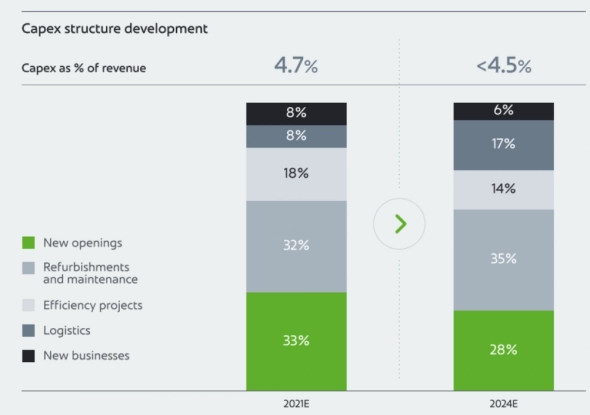

По росту выручки последние годы она в меньшей степени растет из-за роста торговых площадей, а больше из-за роста эффективности. До 2020 года больше половины всех капзатрат были шли на открытие новых площадей, сегодня это около трети. При этом объем капзатрат остался примерно на том же уровне, половина капекса на открытие перешла в обновление магазинов, IT и инфраструктуру.

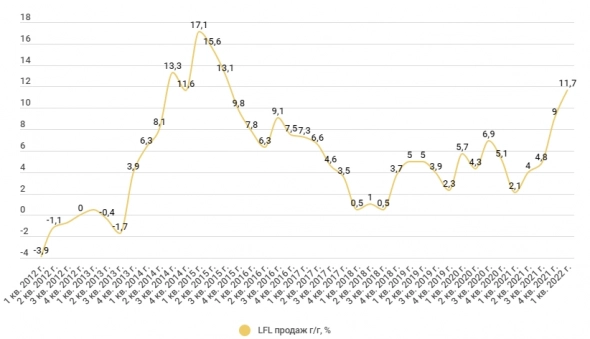

Сопоставимые продажи (рост выручки без учета открытий новых торговых точек) были в отрицательной зоне последний раз в 2013 году. Единственный ритейлер с подобным результатом.

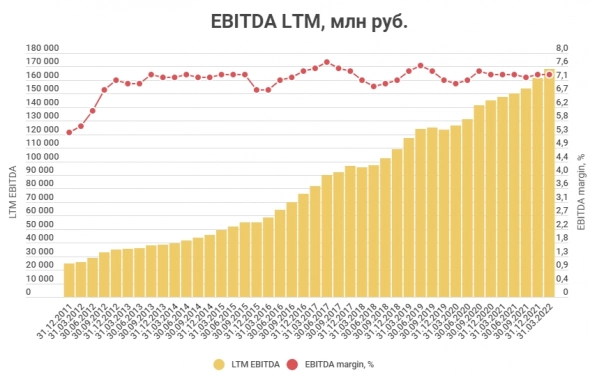

Вместе с выручкой, растет EBITDA, без особой волатильности в маржинальности. Среднесрочная цель компании держать уровень выше 7% до 2024 года (для зрелых бизнесов выше 8%).

В отличие от EBITDA, с прибылью все не так однозначно. Она растет, но из-за опережающего роста амортизации и финансовых расходов, рентабельность в 1-ом квартале снизилась.

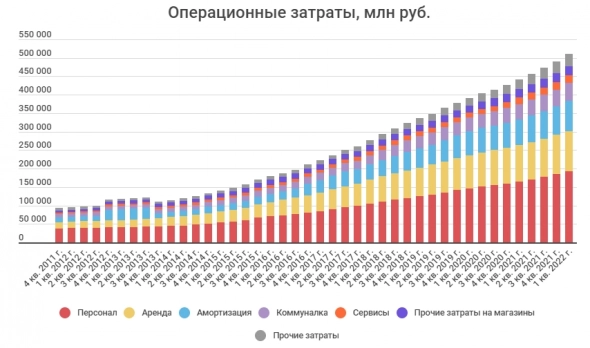

Структура операционных затрат:

Основная часть — персонал 37,6%; аренда — 21,2%; амортизация — 16,3%; коммунальные услуги 9,3%.

Последние годы растет доля амортизации, которая возвращается в EBITDA. А растет из-за высоких капитальных затрат последние годы. В год тратится 90-100 млрд рублей. Для сравнения, Магнит за 2021 год потратил 60 млрд, если не считать Дикси.

Свободный денежный поток выглядит так:

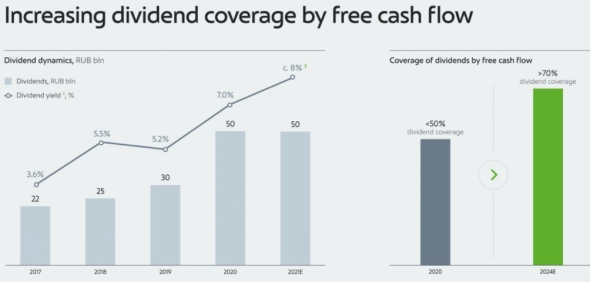

Компания только третий год существует со стабильным положительным денежным потоком, но платить дивиденды начали, когда он еще был отрицательным, распределяя по 50 млрд рублей на дивиденды в год. Ожидаемые дивиденды от компании, когда/если решат проблему расписок и юрисдикций дают к текущим котировкам доходность 23,5%.

Несмотря на опасения, что дивиденды в придачу к отрицательному свободному денежному потоку могут стать проблемой в платежеспособности, этого не случилось. Рост долговой нагрузки из-за дивидендов компенсировался ростом EBITDA, а в последний год свободный денежный поток просто начал покрывать этот размер и компания начала откладывать деньги на депозиты. Ситуация с отказом от дивидендов в 2022 году вероятно приведет к дальнейшему снижению долговой нагрузки, а соотношение Чистый долг/EBITDA опустится к единице.

Один из аспектов стратегии компании, которую принимали осенью 2021 года основывается на снижении доли капзатрат в выручке и росте свободного денежного потока, который покрывает выплату дивидендов.

Стратегия для роста выглядит достаточно просто: Снижаешь долю капекса в выручке.

В прогнозе компания закладывала ежегодный рост дивидендов на 10%. Но вышло так, что за 2021 год выплатили не 50, а только 20 млрд.

X5 против Магнита

Как уже писал это две схожие по результатам, но разные по капитализации компании.

Причем, исходя из показателей, я бы давал премию для X5 так как компания чуть больше по размерам.

Капитализация Х5 222,5 млрд рублей, у Магнита 416,7 млрд рублей.

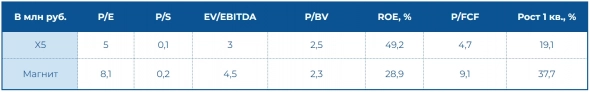

Полный список основных показателей:

FCF без оборотного капитала — показатель, который исключает влияние недавнего приобретения Дикси у Магнита в таблицу добавил для наглядности, что компании генерируют близкий по объемам свободный денежный поток без вмешательства инвестиций в оборотный капитал и приобретение других компаний.

По всем мультипликаторам X5 стоит дешевле. По P/BV примерно одинаковые, но рентабельность собственного капитала у X5 выше, поэтому это оправдано. Данный дисконт X5 может быть компенсирован более высокими темпами роста у Магнита по итогам 1-ого квартала. Но рост Магнита замедлится во втором полугодии, так как закрытие сделки по Дикси произошло 22 июля — момент, когда Магнит начал консолидировать результаты. Без Дикси темпы роста в 1-ом квартале составляли 18,8%, то есть в чистом виде компании даже растут одинаково.

Если ориентироваться на мультипликаторы Магнита, справедливая оценка X5 проходит на уровне 436 млрд рублей или 1600 рублей за расписку (+97% к текущим котировкам).

Доходный подход

Как уже писал выше, стратегия компании заключалась в снижении доли капзатрат относительно выручки с генерацией бОльшего объема свободного денежного потока. Таргет компании по рентабельности EBITDA выше 7%.

Продуктовый ритейл — это тот сегмент в розничной торговле, который в меньшей степени подвержен рискам снижению потребительской активности. Люди всегда ходят в магазин.

Продуктовая инфляция последний год находилась стабильно выше общей корзины. Этому есть логичное объяснение: на простого человека проще переложить рост издержек, чем, например, на Газпром, продавая ему трубы.

В тоже время, можно заметить любопытную тенденцию, что в период замедления инфляции, в продовольственном сегменте этот процесс происходит также быстрее.

Что это значит для X5? Низкая инфляция им не выгодна, так как издержки растут быстрее, чем доходы. Учитывая, что ЦБ таргетирует именно низкую инфляцию — это может стать предпосылкой для низких темпов роста, в 2024 году (год, когда ЦБ таргетирует 4%).

На высокий поток в 2021 году повлияло высвобождение оборотного капитала на 32,2 млрд рублей, не стоит удивляться такому снижению в 2022 году.

С использованием ставки дисконтирования в 15% (высокое значение), можно получить оценку компании в 516 млрд рублей, 1900 рублей за расписку (+130% к текущей цене).

В 2022 году ФАС должен ослабить контроль. Раньше нельзя было покупать конкурентов, если доля рынка в регионе была выше 25% — это сильно ограничивало возможности развития. Но данная мера касается только случая покупки иностранных конкурентов. Загвоздка в том, что иностранные конкуренты еще в 2014 году поняли, что в России они не могут развиваться и конкурировать с гигантами, игроки постепенно уходили. Крупные игрок вроде Ашан или Метро каждый год теряют долю рынка, но все равно сообщили после 24 февраля, что с рынка они не уйдут. 3-ий крупный иностранный игрок был Билла, но его уже купили в прошлом году. Были слухи еще в прошлом году, что Призма хочет продать бизнес в России, но это 8 млрд выручки. Поэтому какого-то значимого эффекта от таких ослаблений ждать не стоит. С другой стороны, есть Окей — деюре компания Люксембурга у которой 190 млрд выручки, поэтому это может быть вариантом для поглощений. Но даже если пролезут слухи о переговорах, стоит ждать комментария ФАС, потому что Х5 с ними пересекаются по ключевым рынкам и в предыдущем варианте ограничений съесть ее было нельзя. С точки зрения стратегии могут возникнуть вопросы к подобной сделке: Х5 отказался от формата гипермаркета (закрыла Карусели, чтобы потом купить гипермаркет?

Выводы

X5 все еще неплохо растет по финансовым показателям, инфляция дует в паруса и EBITDA с выручкой выросли на 20% в 1-ом квартале. Но я бы не ждал, что подобные темпы сохранятся до конца года, из-за низкой ожидаемой инфляции во 2-ом полугодии.

Компания генерирует около 45 млрд свободного денежного потока (без разовых влияний), в прошлом выплачивала по 50 млрд рублей дивидендов в год с планами увеличивать размер на 10% ежегодно. В этом году вероятно дивидендов не будет и мы увидим значительное снижение долговой нагрузки к 1х EBITDA (было 1,4х).

50 млрд дивидендов в год — это доходность 23,5%. Но не стоит забывать, что дивиденды шли из Нидерландов, если остается прежняя структура и дивиденды можно будет платить, то это ведет к двойному налогу из-за денонсации налогового соглашения. Поэтому эти 23,5% без налогов становятся 17,4%.

Риск мажоритария, на мой взгляд, несущественный. Михаил Фридман владеет X5 через цепочку посредников, в которых он не единственный акционер. Более того, в Альфа Групп уже не он акционер с бОльшей долей. Если Фридман будет выходить из российских активов, он будет продавать свою долю в Альфа Групп. По аналогии как Олег Тиньков просто продал компанию, которая держит акции TCSG.

По всем мультипликаторам X5 оценена практически вдвое ниже, чем прямой аналог и конкурент Магнит. Апсайд в 100% росте акций заключается только в одной смене юрисдикции (1600 рублей за расписку). Магнит стоит вдове дороже, хотя компании имеют практически идентичные финансовые результаты.

Если оценивать компанию исходя из прогнозных денежных потоков — то справедливая оценка при достаточно высокой ставке дисконта в 15% проходит на уровне 1900 рублей (+130% к текущей цене).

В тоже время не стоит забывать, что смена юрисдикции — достаточно длительный процесс. По опыту уже проведенных редомициляций у Эн+ и Ленты в обоих случаях с момента решения до начала торгов локальными акциями прошло примерно полтора года. Поэтому есть риск зависнуть здесь на пару лет для того чтобы данный апсайд реализовался.

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- Цифровые привычки

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс

Новости тг-канал

Новости тг-канал

Если бы голландская компания владела в РФ только АО «ТД Перекресток», которая бы уже владела всеми российскими дочками, то редомициляцию было бы проще сделать.

А так шансов на редомициляцию меньше, так как юридически это гораздо сложнее

Интересно, как это может упростить?

Твои мысли?

Надо бы жирным было выделить, а у тебя затерялось где-то в тексте

Я бы данную таблицу все же транспонировал

(Так принято)

Очень интересная, полезная, информативная статья. спасибо большое. Очень жаль, что компанию так нещадно слили, но риски держания расписок сейчас — существенные. Предполагаю, что именно из за этих рисков, скорее всего, Х5 и не будет лучшей!