Блог им. hep8338

Состояние денежного рынка США и долларовой ликвидности

- 08 октября 2021, 10:50

- |

Все-таки Конгресс пришел к соглашению о временном повышении потолке госдолга на 480 млрд долларов, по расчетам Минфина этих денег хватит до начала декабря и за это время Конгресс должен принять бюджет на следующий год, в котором согласован пакет на 1 трлн долларов инфраструктурных проектов.

Периодическое шоу с потолком госдолга происходит и каждый раз кажется, что Госдолг на волоске от дефолта, как им это удаются…одним словом «Голливуд».

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) сократился на 16 млрд долларов

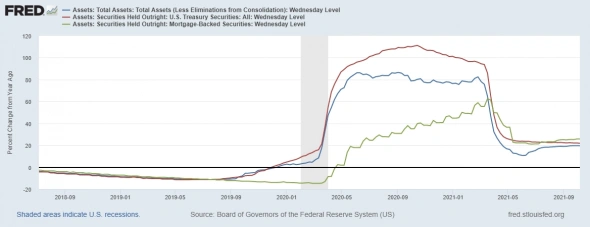

Синяя линия — баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что выкуп ипотечных облигаций идет более высокими темпами, чем выкуп трежерис.

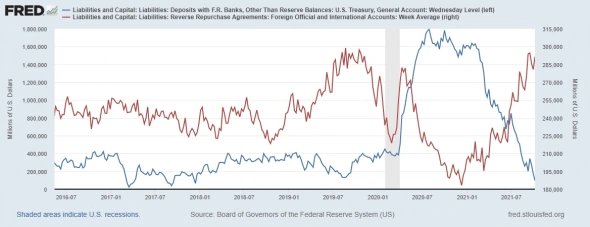

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет сократился на 78 млрд долларов. Минфин продолжает «наливать» ликвидность, что должно бы оказать давление на доллар, но рынок занят ожиданиями.

Красная линия – дневные РЕПО для нерезидентов, и на прошлой неделе спрос на доллары со стороны нерезидентов продолжил выросли, и объёмы снова подошли к максимумам.

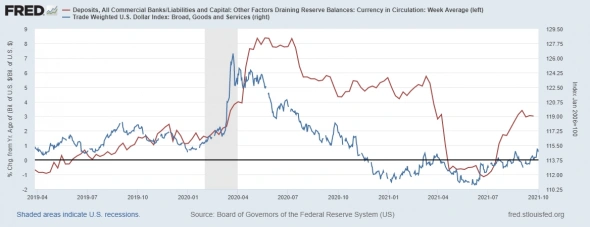

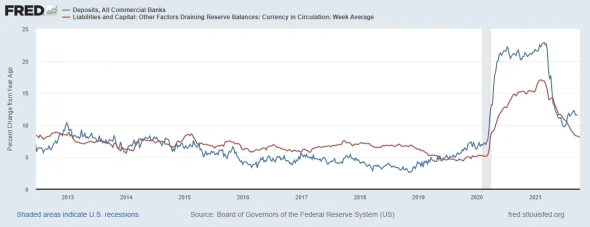

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались следующим образом: депозиты в коммерческих банках сократились на 41 млрд долларов, а наличка выросла на 2 млрд долларов

Красная линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Синяя линия – показатель депозитов в финансовой системе США, в годовой динамике показатель остается в боковике, и несмотря на высокую базу прошлого года держится на достигнутом уровне.

Такая ситуация с динамикой вышерассмотренных показателей позволяет доллару оставаться на достигнутых уровнях

Красная линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель сократился, но остается на годовых максимумах. Что должно поддержать доллар (синяя линия) на долгосрочном отрезке.

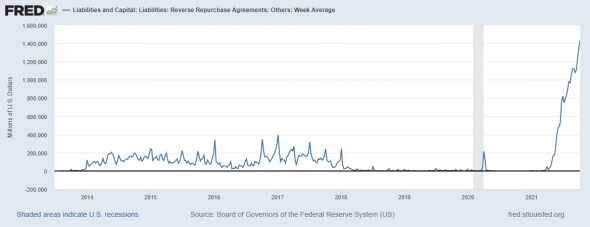

Отток избыточных резервов в систему ФРС продолжает расти, и средняя за неделю составила чуть более 1,4 трлн

Именно избыточные резервы вызывают риск монетарной инфляции, поэтому можно сказать, что ФРС уже ужесточила монетарную политику, вытягиваю ликвидность на себе, с помощью роста процентной ставки по резервам еще летом.

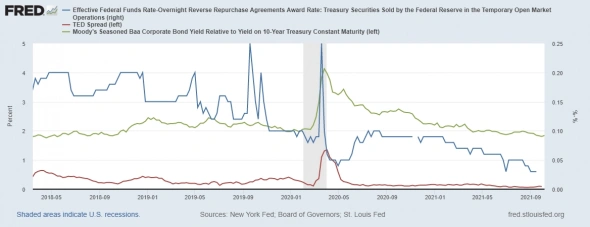

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель продолжает оставаться на 5-летних минимумах, сигнализируя о мягких кредитных условиях.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель на прошлой неделе немного вырос, что говорит о повышенном спросе на доллары на международном рынке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга также остается мягкой.

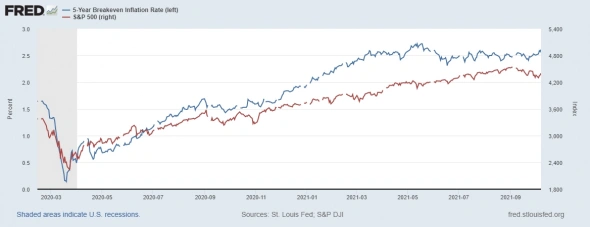

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель продолжает расти, и уже на подступах к максимумам.

Красная линия – индекс S&P500, мы наблюдаем неплохую корреляцию между показателями, т.к. фондовый рынок детерминировал рефляционной политикой ФРС, и на неделе фондовый рынок получил поддержку со сторону инфляционных ожиданий.

К месту сказать, ФРС ожидает снижение ожидаемой инфляции, что явно не в пользу роста фондового и товарного рынков, и в пользу роста доллара.

ВЫВОД

Мы видим, что текущие условия на денежном рынке остаются крайне мягкие – это обеспечивается расходами Минфина и вливанием ФРС, что явно отпечатывается на динамике ставок и поддерживает инфляционные ожидания.

Но мы знаем, что ФРС планирует сворачивать QE с ноября и это подавит инфляционные ожидания на длинных горизонтах. При прочих равных, это должно оказать поддержку доллару и оказать давление на фондовые и товарные рынки.

Вопрос со счетом Казначейства остается открытым, т.к. выделанная Минфину сумма не предусматривает накапливания объёма ликвидности на счету, да и не в пользу роста объемов аукционов. Эти факторы со стороны правительства не должны оказать дополнительную поддержку доллару и ставкам длинных трежерис, которые я ожидал осенью. Похоже, что эти процессы переносятся на зиму.

----------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.

- 08 октября 2021, 18:32

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика