Блог им. Mixashow

Результат инвестиций за 3 года

- 05 сентября 2021, 01:35

- |

Всем привет! Вот и прошло ровно три года с того момента, как я купил свои первые акции — две расписки ленты по 280 за штуку :)

Правда потом я подумал, что подсолнух на логотипе — достаточно слабая причина для вложений в компанию и скинул их по 260

Начинал я с 20 тыс рублей, поэтому могу поспорить с адептами «без миллиарда в инвестициях делать нечего»

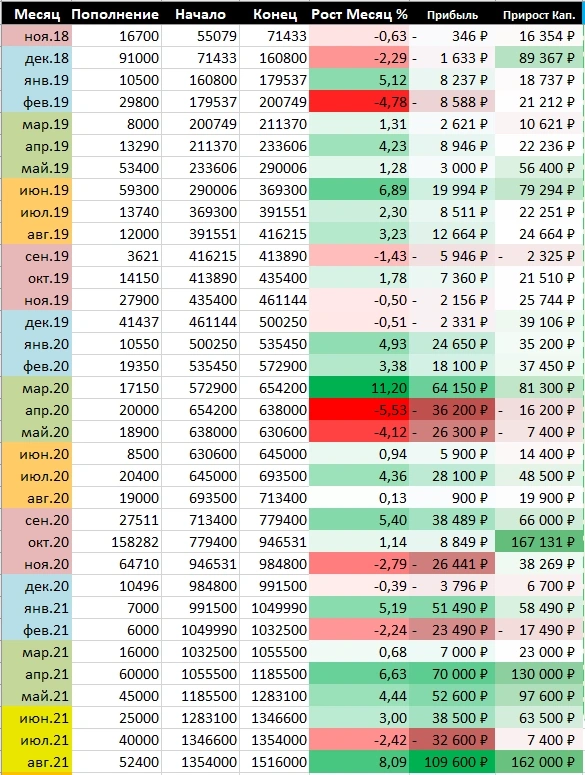

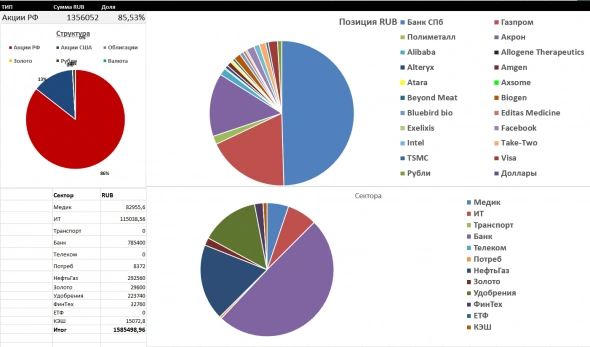

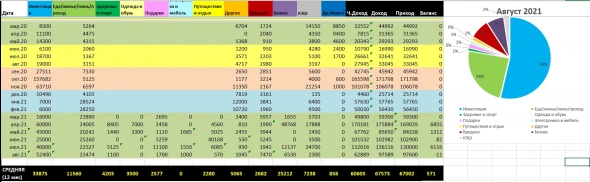

Результаты по месяцам и пополнения портфеля:

По прибыли август 2021 оказался рекордным, но надеюсь, что в течении года рекорд может быть перебит. Хотя сначала нужно, наверное, переписать рекорд по убытку с апреля 2020.

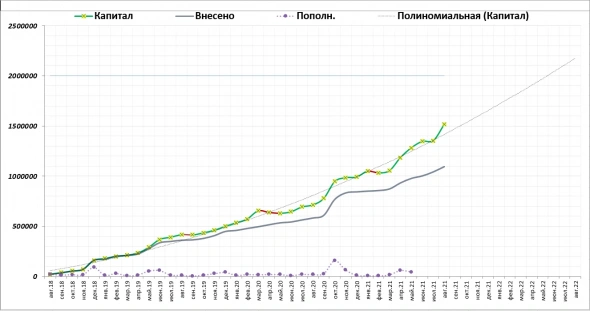

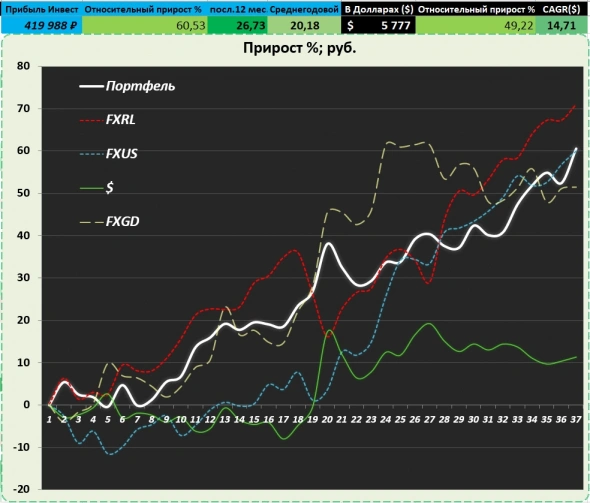

Общая доходность за 3 года 60,5%. За последние 12 месяцев 26,7%, а среднегодовой 20,1% в рублях. В долларах прирост общий 49,2% или 14,7% среднегодовой.

Российский рынок по доходности не обошел, отстал пока на 11%, однако по волатильности показатель портфеля прилично ниже, поэтому соотношение риск/доходности у портфеля лучше. Более того, инвестиции в отдельные акции, которые более менее понятные, для меня более спокойные, ЕТФ же не готов покупать, так как не понимаю, что происходит со всей той мешаниной, что у него внутри. Также греет душу обратная корреляция доходности портфеля и индексов, в промежутки их падения. Шорты не использую, просто так сложилось.

Результат — капитал

Фактически результат, это не просто 420 тыс. прибыли, а собственно сам капитал. Если бы я не инвестировал бабки, а пропил бы их за гаражами, то ни капитала бы не было, ни здоровья :) Написал недавно пост про свое отношение к инвестициям Инвестировать или жить в кайф?

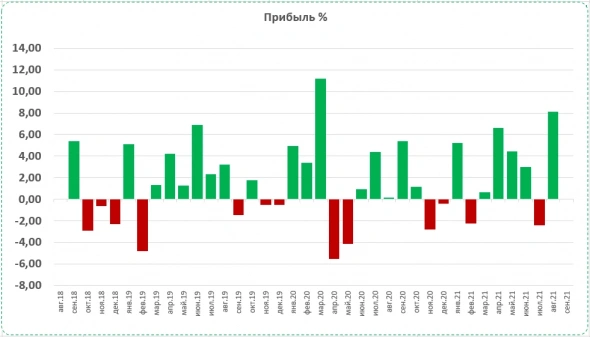

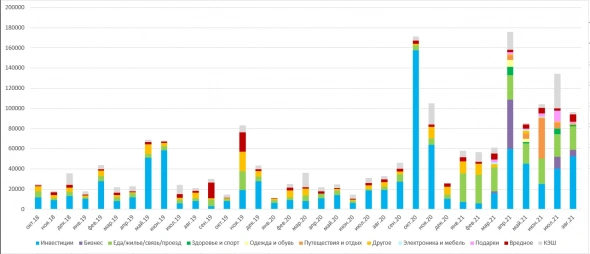

Еще картинки по прибыли и доходности:

Радует, что зеленых столбиков в процентах прибыли по месяцам больше, да и длиннее они :)

Не смотря на то, что большинство в 2020 год закупилось на самом дне, я момент профукал и втарил обратно акции только после выборов в США. Поэтому 12 месячный отрезок в 2020 самый худший, ну хоть не убыточный — тоже хорошо.

Номинально прибыль растет хорошо, глаз радуется. Хейтеры же скажут — «когда же вас детей бычьего рынка всех смоет?!»

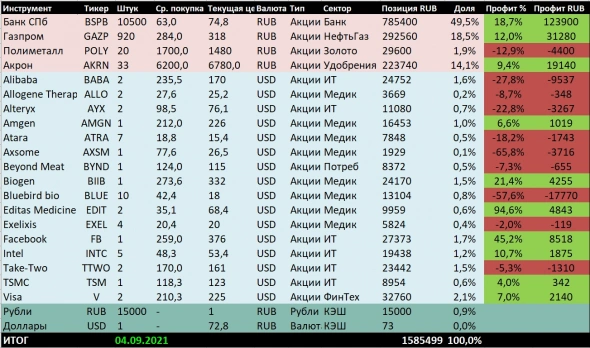

Портфель:

Да, отстойный. Зачем я держу Axsome на 0,1% при -65% по позе? — как напоминание, что бывает, когда втариваешь акции по обзорам инвест-гуру из ютуба, самостоятельно в бизнесе не разбираясь. Собственно весь портфель США почти такой, он для меня как квази-ЕТФ стал. В основном профит идет с РФ, рынок домашний, плюс-минус понятно, кто-где-кого может кинуть, а где не может. Поэтому так.

По позициям — БСП, Газпром, Акрон рассказал тут

Да и писал по ним посты на СЛ, если интересно, можно поискать

Расходы:

Надеюсь, на уровень отчислений в 60к, получится выйти с сентября. Ранее планировал выйти на этот уровень в июне, но лето-отдых все деньги разлетелись. Ну ничего, сейчас вновь 9 месяцев без солнца, тратить особо не куда.

Если тут есть трейдеры/инвесторы, которые любят успокоить нервы вязанием плюшевых игрушек — можете писать :) Собственно это то, что под графой «Бизнес» — закупаем и продаем с сестрой плюшевую пряжу. Не основная деятельность, просто прикольное занятие и даже чистая прибыль уже больше, чем зарплата у некоторых охранников. А чистая маржа так вообще 20% месяц. Собственно на свои 100к начального капитала, сейчас имеем 400к заемного под ~12% годовых (заняли у друзей и родственников с условием ежемесячных процентов, ну и как обеспечение в случае чего — мой портфель)

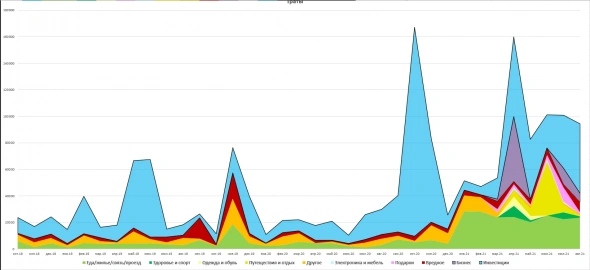

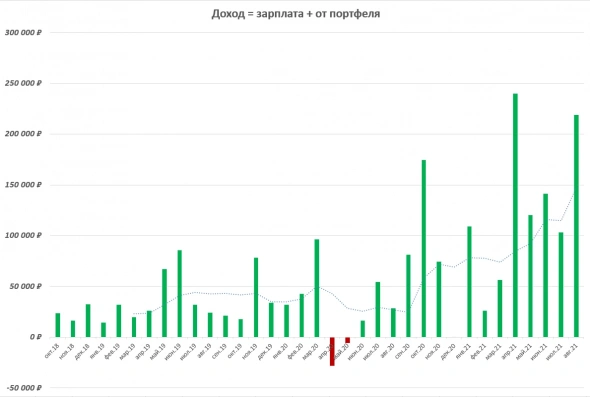

Последняя картинка — общий доход (зарплата + подработка + портфель)

Среднескользящая за 6 месяцев. За три года вырос, выходит, с 25к до почти 120-150к, хотя на работе не очень высокая зарплата. Общий доход тут — с работы 55к + подработка ~51к + доход от портфеля (~25к за последние 12мес). Пряжу я в доход пока никак не вписываю, ее учет живет пока своей жизнью. Из триггеров роста, это на работе должны еще десятку накинуть + бонусы, особенно если Газпром на 400 натянут, на подработке тоже до 60 в скором времени добью, ну и доход портфеля растет вместе с портфелем.

А так про доходы, что, чем занимался, писал в той же статье

На этом пока все, всем удачных инвестиций и торговли!

теги блога Михаил Titov

- aflt

- AGRO

- AKRN

- AQUA

- bspb

- FXCN ETF

- fxgd

- FXRU

- FXTB

- gazp

- GCHE

- gold

- LKOH

- LSNG

- python

- quik

- S&P500

- short squeeze

- SIBN

- UPRO

- Акрон

- акции

- альфа банк

- анализ

- аэрофлот

- Банк Санкт-Петербург

- банки

- Брокер

- брокеры

- БСП

- вирус

- вопрос

- Газпром

- Газпромнефть

- денежная масса России

- Депозиты

- доллар

- доллар рубль

- жизнь

- Заработок

- золото

- иис

- инвестиции

- Инвестиции в недвижимость

- инфляция

- инфляция в США

- история

- итоги

- Калита

- ключевая ставка

- КОНКУРС

- коронавирус

- кризис

- кризис 2008

- Куйбышев Азот

- КуйбышевАзот

- курс для инвесторов

- ЛСР

- Лукойл

- макро

- ММК

- мобильный пост

- мошенники

- МРСК Волги

- мэа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- НЛМК

- Новости

- обзор рынка

- Облигации

- опек+

- офз

- Пик

- помогите

- портфель

- портфель акций

- Портфель инвестора

- результаты

- результаты инвестиций

- Роснефть

- Российский рынок

- РТС

- рубль

- Русагро

- русская аквакультура

- сбербанк

- Совкомфлот

- ставка ЦБ

- статистика

- строительный сектор

- татнефть

- трейдинг

- форекс

- ФРС

- фьючерс ртс

- ЦБ России

- экономика России

Почему домашний портфель отличается от рабочего?

А да повеселило, «пробухать за гаражами» — 1,5 ляма это же сколько в Боярышнике, а Херес за гаражом это моветон.

Я бы ещё понял пол портфеля Сбера, но банк СБП это жёстко.

Сергей Суханинский, Крайне низкой оценкой для бизнеса своего качества, наличие оферты на обратный выкуп удерживает котировки в случае падения рынков. Привлекательной дивидендной доходностью и ясной стратегией, которую они нормально опережают. Даже если он при текущей прибыли переоценится с PE 2,5 до PE 5, вроде как все равно дешево, а рост капитализации в 2 раза

Это при загоризонтном

Про белость ЗП вы не ответили.

Не напрашивается ли для вас вывод, что купить индекс для Вас лучше?

Нет, отдельные истории мне держать комфортней, а индекс — просто мешанина компаний, что со всеми происходит — не ясно. Более того если смотреть не только на доходность, а принимать во внимание волатильность, то у меня риск портфеля в 2 раза ниже почти, чем индекс рф, а доходность ниже всего на 10%

Индекс позволяет не платить налоги, это важно.

Да, при переходе в «пенсионный» режим, портфель потребуется перестроить.

Это мое мнение личное, возможно особенности вашей или нашей психологии делают мнение каждого правильным только для него.

У меня план — 20% годовых, пока идет все по плану. Остальное — какой индекс где, на самом деле параллельно. Ведь эти индексы обгоняют сами себя. По факту инвестируя в индекс сша, вы отстали от индекса РФ, инвестируя в РФ, отстали от какого-нибудь японского индекса. Какой из индексов будет перформить лучше — никто не знает, поэтому все это хумера про отстать/не отстать от индекса

Вам не страшно с вашими 20% когда индекс даст 40%?

Ни биток, ни золото, ни валюта не являются бизнесом, активом генерирующим прибыль. Колебания их стоимости в основном зависят от внешних факторов. А Сбербанк или Газпром генераторы прибыли, изменение их стоимости результат работы Сбера и Газпрома, в основном.

Смысл капитализма и капитала заставить других людей работать на вас, кто на вас работает в золоте...?

Владимир, На горизонте лет 10+, да, вероятно, такая теория имеет место быть. Однако, на дистанции 1-3 года, несмотря на то, что биток или золото не генерит добавочной стоимости, это не мешает показывать рост котировок из-за дисбаланса спроса и предложения.

В том же битке такая же тема, предложение битка снижается, а спрос на крипту растет — вот и рост 100500%, при том, что добавочной стоимости там не производится

Так же вопрос в акциях и индексах — не сильно ли много вы платите за то, чтобы люди на вас работали? Например, Аэрофлот сейчас стоит 170 ярдов, да, там летают пилоты, сидят диспетчеры и т.д. однако в бизнесе в доковидные годы, можно было рассчитывать на 10-15 млрд чистой прибыли (и стоил он ~100 ярдов), теперь же там огромная дырень убытков — вы платите 170 ярдов за то, чтобы люди ходили на работу и генерировали вам убыток. Для государства тема норм, оно переживет, да и безработных меньше, а вот инвестору, думаю, что не норм.

Покупая индекс, вы по определению некоторую часть денег размещаете в таких же какахах. Мне вот от этого не комфортно, поэтому я за отдельные акции

Про биток не хочу с вами спорить, найдите бизнес модель битка, общественную полезность, сделайте ему анализ фундаментала и если вас результат устроит тарьте на всю котлету

Вы купили его в 2008 году по 360.

Как инвестиция? Доходность не жмет?

Поэтому то, что кто-то там в нем сидит 10 лет в просадке — причина не в бизнесе газпрома, а в том, что кто-то не считал оценку акций, когда тарил в 2007-8 году

А так да, иметь мозги инвестору желательно.

А так хороший пост, спасибо, что делитесь резульатом

Данила Овечкин, да, уже сложение доходностей по месяцам вносит эффект погрешности, надо бы сесть и сделать нормальней учет. Загружал недавно данные в интелинвест, он вообще показал 22% годовых, когда у меня 18% было по таблице![]()

60% — это просто сумма по месяцам столбца (Рост месяц%)

А среднегодовой — среднее значение по всем месяцам * 12

Нужно перейти на переумножение, иначе 60% — это результат на первые деньги, без учета реинвестирования выходит. Тоже самое по индексам, если их постепенно было бы докупать, а не просто считать как профит за 3 года, то результат другой должен быть

Мне вот сейчас куда важнее то, на сколько правильно я понимаю ситуацию и соответственно какие делаю выводы, а когда придёт время проверить себя. Тут даже не столько страшно недополучить доходность, сколько осознать что доход твой скорее случайность/удача, чем твоё понимание ситуации. Во всяком случае так вышло у меня, доход есть, но при этом осознаю, что мне сильно повезло в ряде случаев (к примеру вовремя вошёл в бумагу сам того не осознав тогда при покупке). В общем учиться, учиться и ещё раз учиться :).

Андрей, Я думаю, что в качестве ориентира лучше всего использовать инфляцию — если результат выше нее, то уже круто.

Удачи, несомненно случаются сами собой, главное минимизировать количество неудач.

инфографика отличная!

Эксель рулит

60,5% за 3 года — это ж среднегодовая 17% (1,17*1,17*1,17 и будет1,60)

При этом долларовая среднегодовая у вас верно посчитана.

В долларе сразу формула CAGR записана

Анастасия К, Пересчитал через умножение, 77% общей результат, среднегодовой 20,9%.![]()

Да, так нормально

Тогда бы и пост хорошо исправить. В воскресенье утром пока не заметили :) А то народ подтянется читать и увидит ошибку

Анастасия К, Так это самое трудное — табличку перерисовывать![]()

Тем более выходит в посте результат занижен, обычно любят в другую сторону ошибаться)

Вероятно, на неделе или следующих выходных исправлю, будет повод написать пост про то, как отличается учет при сложении и преумножении доходностей)

keylsd, Если чистая маржа выходит 20% в месяц, то почему бы не взять деньги под 1% в месяц)

Так представитель только одного из турецких брендов сказал, что только 3 крупных заказчика в РФ берут у них 50 тонн, я так понял в год