Блог им. hep8338

ДЕНЕЖНЫЙ РЫНОК США

- 18 октября 2019, 16:24

- |

https://t.me/khtrader

Вашему вниманию представляю обзор денежного рынка США.

Продолжаю обозревать тенденции и вектор ФРС, так как от действий американского регулятора зависит благополучие экономики.

На прошлой неделе денежная масса (широкие деньги, «почти» деньги) прибавила 40 млрд. долларов, при этом баланс ФРС прибавил 17 млрд. долларов.

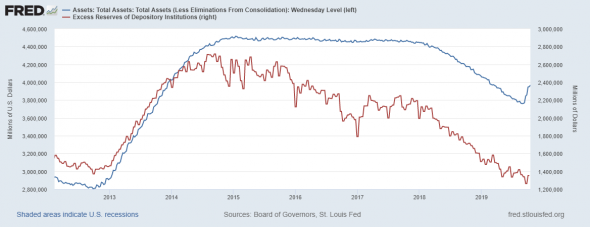

Как видим, наращивание баланса ФРС опережает рост избыточных резервов, правда показатель по избытку запаздывает на пару недель. В следующую пятницу увидим реальное положение дел. Локально, предоставление ликвидности не достаточное, из-за чего снова начали «плыть» ставки в финансовой системе США.

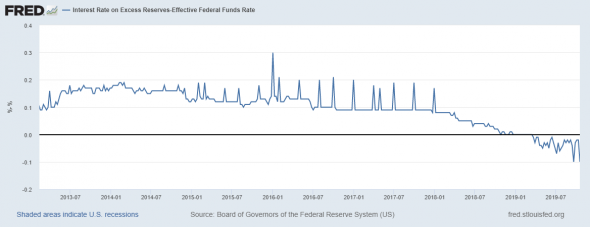

На картинке ниже иллюстрации дифференциала ставок по избыточным резервам и эффективной ставки фондирования.

Ставка по избыточным резервам, это фиксированная ставка, назначаемая ФРС и которую платит регулятор за избыточную ликвидность, т.е. она статична. А ставка по федеральным фондам, это рыночная ставка по избыточной ликвидности которую банки предоставляют друг другу. Мы снова на минимумах, это значит, что ставка по фондам растет относительно ставки по резервам, т.е. ликвидность дорожает, а значит, ее не хватает.

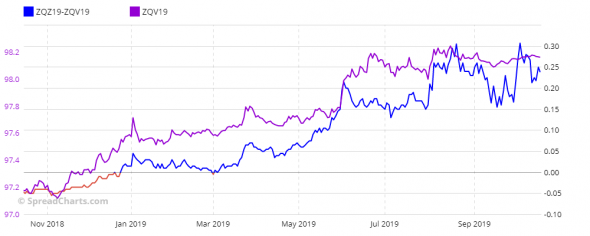

Далее посмотрим на рыночные ожидания уровня ставок. Анализ строится на основании форвардной кривой на фьючерсы на 30-дневные векселя (денежный рынок), торгуемые на Чикагской товарной бирже.

О чем говорит график.

Показатель спреда (синяя линия) немного снизился, а значит, декабрьские фьючерсы немного подешевели относительно октябрьских, т.е. рынок ожидает снижение стоимости 30-дневных векселей и умеренный рост ставок. Скорее всего, это больше похоже на ожидание коррекции на рынке облигаций.

При этом октябрьский фьючерс на 30-дневные облигации (сиреневая линия) остается высоко, так что ожидания мягкой ДКП от ФРС на заседании в конце месяца продолжаются.

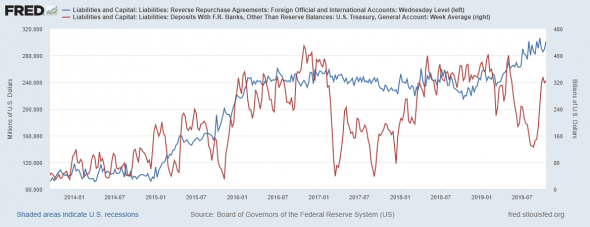

Следующая иллюстрация, это «страшный сон» ФРС.

Счет Казначейства продолжает оставаться на высоких уровнях (красная линия), это значит, что Казначейство США забирает ликвидность с рынка и переводит ее в разряд сбережений. Из-за этого, понадобилось вливать ликвидность.

Также, рост обратных сделок РЕПО от нерезидентов, вероятней всего в рамках керри-трейда, продолжается. Синей линией изображен спрос на доллар со стороны нерезидентов. Конечно, соотношение риск\прибыль по американскому долговому рынку в мире наилучшее.

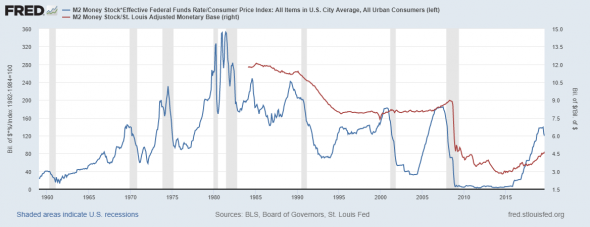

Закроем обзор денежного рынка последней картинкой, которая иллюстрирует зависимость скорости обращения денег и банковского мультипликатора.

Немного теории.

Скорость обращения денег важный показатель «здоровья» финансовой системы, т.е. он отображает, сколько раз в экономике используется один доллар. На картинке нанесен синей линии. Этот показатель связан с понятием банковского мультипликатора, который нанесен на график красной линией, и отображает процесс создания денег в экономике.

Эти два индикатора эффективности финансовой системы носят прогностический характер, если обратить внимание на поведение показателей перед кризисами, которые на картинке изображены затемненными вертикальными полосами, то перед кризисом, показатели взлетают, и падают до или в момент кризиса.

С чем это связано? Это связано с динамикой процентных ставок. Скорость обращения и создания денег, зависит от уровня процентной ставки, чем она выше, тем банки работают эффективней.

ФРС вошла в цикл снижения ставок, и мы видим по иллюстрации, что показатели обращения денег и банковский мультипликатор начали разворачиваться, что в свою очередь сигнализирует о скором наступлении кризиса.

ВЫВОД

Многие аналитики ждут наступления кризиса через год, полтора, на мой взгляд, если судить по данным «здоровья» финансового сектора в США, это может наступить уже весной. Единственное что может отсрочить наступление скорого кризиса, это более агрессивное расширение денежной массы от ФРС. Регулятор, в своей риторике этого не исключает.

Телеграмм-канал автора https://t.me/khtrader

теги блога khtrader

- Brent

- cfd

- cl

- dx

- eur

- forex

- fx

- gdx

- GLD

- Gold

- NASDAQ

- QE

- S&P500

- UKOIL

- Urals

- USOIL

- WTI

- XAU

- австралиец

- акции

- аналитика

- биржа

- биткоин

- брент

- брент лонг

- валюта

- валютный рынок

- валюты

- газ

- Госдеп

- деловой цикл

- Денежная база

- денежная масса

- денежная масса. денежная база

- денежный рынок

- Деньги

- долговой рынок

- доллар

- Доллар рубль

- доллар. валюты

- драгметаллы

- евро

- ЕЦБ

- золото

- инвестиции

- инфляция

- йена

- канадец

- кредитный цикл

- кризис

- криптовалюта

- кросс-курсы

- лайт

- ликвидность

- М0

- М2

- макроэкономика

- межрыночные связи

- межрыночный анализ

- ММВБ

- монетаризм

- монетарная политика

- Нефть

- Облигации

- опционы

- реальная ставка

- ртс

- рубль

- сипа

- сишка

- СМЕ

- спекуляции

- ставки

- США

- технический анализ

- товарный рынок

- товары

- торговые идеи

- торговые сигналы

- трединг

- трежерис

- трейдер

- трейдинг

- финансовый анализ

- финансовый прогноз

- финансовый рынок

- финансы

- фондовый рынок

- форекс

- франк

- ФРС

- фундамент

- фундаментальный анализ

- Фунт

- фьючерсы

- Халепа

- ХКТ

- ЦБ

- экономика

Даже 2900 уже будет не достичь, все начнут продавать...

Фонды набирают под завязку, как и ритейл. Хотят прокатиться на курсовой разнице от снижения ставок. Такое поведение так же предкризисное.