Блог им. Kitten

ЕЦБ. Первый на страже трехгендерного равенства. Обзор на предстоящую неделю от 07.07.2019

- 07 июля 2019, 21:20

- |

По ФА…

— Номинация Лагард на пост главы ЕЦБ

Выдвижение кандидатуры Лагард на пост главы ЕЦБ стало для рынков шоком, на всем протяжении гонки шансы Лагард варьировались от 1% до 5%, т.к. она является действующим главой МВФ и до окончания её срока работы на данном посту остается около полтора года, что делало её назначение крайне маловероятным.

СМИ сразу припомнили то, как высоко Лагард оценивала политику Драги, заявляла, что отрицательные ставки являются чистым благом для экономики и приветствовала запуск программ QE.

Отчеты МВФ этого года рекомендовали ЦБ мира отказаться от наличных денег для того, чтобы иметь возможность снижать ставки до любых отрицательных значений во времена рецессий и передавать бремя отрицательных ставок населению через девальвацию сбережений, тем самым позволяя банкам работать прибыльно.

В случае невозможности немедленного отказа от наличных денег МВФ рекомендует ЦБ ввести электронные деньги, которые будут автоматически обесцениваться при снижении ставок до отрицательных значений, при этом наличные деньги будут оцениваться с дисконтом к электронным деньгам.

Рыночные ожидания начали закладывать снижение депозитной ставки ЕЦБ на 0,20% с перезапуском программы QE, доходности ГКО Еврозоны рухнули, что привело к падению евро.

Так ли страшна Лагард как считают рынки?

Конечно, она сторонник голубиной политики ЦБ, но следует разделять МВФ как институт, одним из принципов которого является одобрение мягкой политики ЦБ, и действия Лагард на посту главы ЕЦБ с учетом, что она не имеет экономического образования и является политиком.

Плюсы назначения Лагард на пост главы ЕЦБ:

— Будущее Еврозоны.

Заслуги Драги в спасении Еврозоны во время долгового кризиса неоспоримы и Лагард в этом отношении будет достойным последователем Марио.

Если бы Германия настояла на назначении на пост главы ЕЦБ Вайдмана, то евро ждал бы резкий рост, но в последующем шансы распада Еврозоны выросли бы в геометрической прогрессии, назначение Лагард оказывает краткосрочное нисходящее давление на евро, но глобально шансы евро занять трон мировой трон резервной валюты выросли многократно с учетом, что доллар готов уйти на второй план благодаря политике слабого доллара Трампа.

Лагард будет продвигать идею образования СШЕ с введением евробондов и её политика в этом отношении будет воспринята более благоприятно, чем усилия Драги, который завоевал дурную славу в северных странах Еврозоны.

— Торговые войны.

Лагард на посту главы МВФ тесно работала с администрацией Трампа, которая настаивала на возрождении роли МВФ в качества арбитра справедливой валютной политики.

Трамп всё чаще критикует заниженный курс евро и политику Драги, но лидеры Еврозоны остаются глухи к высказываниям Трампа, что усиливает вероятность полноценной валютной войны с введением пошлин США против стран торговых партнеров, которые девальвируют свою валюту.

Лагард может использовать своё понимание конфликта для того, чтобы сместить фокус ЕЦБ с девальвации курса евро для предотвращения грядущей валютной войны.

— Фискальные стимулы.

Драги в течении трех лет повторяет о необходимости фискальных стимулов и структурных реформ, но лидеры Еврозоны остаются глухи к его словам.

Крайний отчет МВФ гласит о том, что курс евро остается недооцененным по отношению к доллару и странам Еврозоны, Германии в частности, необходим запуск фискальных стимулов, что приведет к восстановлению экономики Еврозоны и росту курса евро.

Учитывая хорошие отношения Меркель и Лагард можно ожидать достижение договоренности о запуске фискальных стимулов осенью, что приведет к росту евро.

— Мандат ЕЦБ.

Лагард в роли главы МВФ неоднократно сталкивалась с необходимостью реструктуризации госдолга проблемных стран Еврозоны и в случае с Грецией препятствием стал объем ГКО на балансе ЕЦБ, ибо по правилам Еврозоны ЕЦБ не имеет права списывать долги.

Опыт Лагард вряд ли позволит ей изменить лимиты покупок активов стран Еврозоны ради расширения программы QE и в этом должно быть её отличие от Драги, для которого закон не писан.

— Монетарная политика ЕЦБ.

Отсутствие экономического образования Лагард заставит её больше прислушиваться к мнению главного экономиста ЕЦБ Лейна, позиция которого ближе к нейтральной, в отличие от предыдущего главного экономиста Праета.

Плюс Лагард будет учитывать политическую ситуацию в Еврозоне, и она ближе к лидерам северных стран Еврозоны, т.к. южные проблемные страны пострадали от гнета МВФ в своё время.

Это отличает её от Драги, который проводил политику в первую очередь в интересах южных проблемных стран.

Проблемы северных стран очевидны, их банки, пенсионных фонды и сбережения граждан пострадали от политики низких ставок Драги.

Нет сомнений в том, что при первых признаках восстановления экономики Еврозоны ЕЦБ под руководством Лагард повысит депозитные ставки до нулевых значений.

Понятно, что все мои мысли о действиях Лагард на посту главы ЕЦБ требуют подтверждения, лакмусом станет первое выступление Лагард и её встреча с Меркель.

Следует учесть, что Европарламент должен подтвердить назначение Лагард на пост главы ЕЦБ, а т.к. она идет во франко-немецком пакете вместе с назначением Урсулы фон дер Ляйен на пост главы Еврокомиссии, чье утверждение в Европарламенте под большим вопросом, то нельзя исключать, что лидеры ЕС могут изменить своё мнение.

— Nonfarm Payrolls

Июньский отчет по рынку труда США вышел практически идеально сильным, что привело к падению рыночных ожиданий на снижение ставок ФРС.

Упреждающее снижение ставки ФРС возможно, но ни о каком цикле снижения ставок ФРС не может идти и речи.

Основные компоненты отчета по рынку труда в США за июнь:

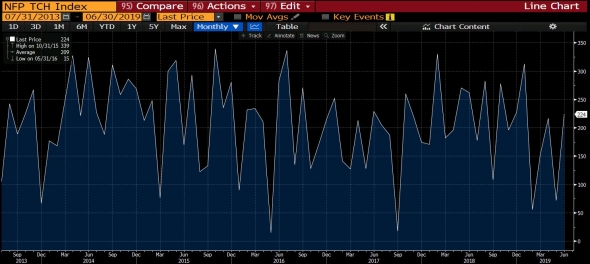

— Количество новых рабочих мест 224К против 160К+- прогноза, ревизия за два предыдущих месяца составила -11К: в апреле до 216К против 224К ранее, в мае до 72К против 75К ранее;

— Уровень безработицы U3 3,7% против 3,6% ранее;

— Уровень безработицы U6 7,2% против 7,1% ранее;

— Уровень участия в рабочей силе 62,9% против 62,8% ранее;

— Рост зарплат 0,2%мм 3,1%гг против 0,3%мм 3,1%гг ранее (ревизия вверх с 0,2%мм);

— Средняя продолжительность рабочей недели 34,4 против 34,4 ранее.

Главный плюс нонфармов – рост количества новых рабочих мест:

Рост уровней безработицы не является негативом, ибо произошел на фоне роста участия в рабочей силе.

Отсутствие роста зарплат не препятствуют снижению ставки ФРС при желании, ибо признаки перегрева рынка труда отсутствуют.

Странным является то обстоятельство, что все косвенные данные, PMI, ISM, ADP указали на замедление рынка труда, что приводит к мысли о ревизии вниз во втором чтении.

Удивительно, но члены ФРС не удосужились прокомментировать качество отчета по рынку труда после публикации, аналогичная ситуация была после майских нонфармов.

Очевидно, что члены ФРС опасаются либо не знают как комментировать данные, ибо нет единого решения в отношении возможного снижения ставки на заседании 31 июля.

Зато администрация Трампа не отказала себе в данном удовольствии, глава экономического совета Белого дома Кадлоу и экономический советник Трампа Наварро заявили, что ФРС необходимо снизить ставку, чтобы не мешать росту экономики США.

Трамп также повторил, что ФРС не ведают, что творят и ставка должна быть снижена.

Джуди Шелтон, номинант от Трампа в руководящий состав ФРС, заявила, что ФРС должна снизить ставку для того, чтобы противостоять грядущим стимулам ЕЦБ, которые приведут к девальвации евро, что равносильно повышению пошлин ЕС на импорт США.

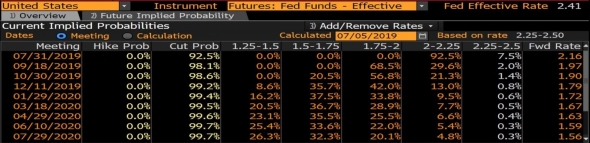

Рынки явно не знали как реагировать на столь сильный отчет США, сначала были нивелированы ожидания на снижение ставки ФРС в июле на 0,50%, к концу дня немного снизилась уверенность в снижении ставки на 0,25%:

Но рынки, как и банки, продолжают ожидания снижение ставки ФРС в июле, т.к. Пауэлл не связывал необходимость снижения ставки с фактическим замедлением экономики США и рынка труда.

Выводы по июньским нонфармам:

Рынок труда США в июне продемонстрировал сильный рост, хотя это явно противоречит всем косвенным данным, а, следовательно, логично ждать пересмотр данных в худшую сторону.

Тем не менее, о снижении ставки ФРС в июле на 0,50% речи быть не может, хотя шанс упреждающего снижения ставки на 0,25% остается в силе.

Любое снижение ставки ФРС будет чисто политическим, в худшей манере потакания желаниям рынка, что всегда плохо заканчивается.

На предстоящей неделе:

1. Протокол ФРС, 10 июля

Протокол от заседания ФРС 19 июня во многом устарел, но если исходить из акцента Пауэлла по рискам в отношении замедления мировой экономики на фоне замедления роста инфляции, что может потребовать упреждающего снижения ставок, то особых изменений нет, хотя инфляция подает признаки роста.

Сильный июньский отчет по рынку труда и рост фондового рынка США к очередным максимумам говорит о разумности подождать с решением о снижении ставки ФРС до сентября, но ФРС будет трудно противостоять чрезмерным ожиданиям рынка с учетом давления со стороны администрации Трампа.

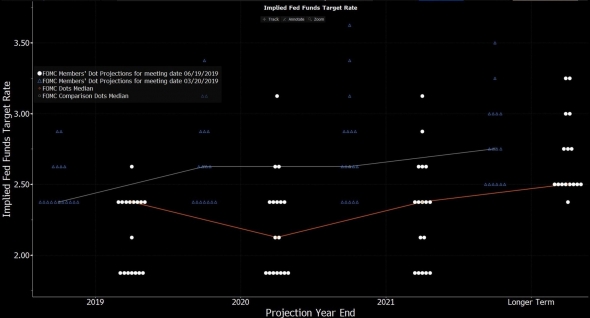

Июньские точечные прогнозы членов ФРС говорят, что 1 член ФРС выступает за снижение ставки на 0,25% в этом году, а семь членов ФРС за снижение ставки на 0,50% в этом году:

Главный вопрос в отношении протокола – кто эти люди, которые прогнозируют снижение ставки в этом году, при каких условиях они готовы понизить ставку и когда.

Если члены ФРС, прогнозирующие снижение ставки, готовы её снизить при продолжении замедления мировой экономики на фоне сохранения неопределенности по торговым войнам в результате саммита G20 – то шанс снижения ставки на заседании ФРС 31 июля на 0,25% вырастет, а доллар упадет.

Если этим членам ФРС необходимо подтверждение в виде ужесточения финансовых условий, замедления экономики США, подтверждения замедления рынка труда – рыночные ожидания на снижение ставки в ходе заседания 31 июля резко упадут, рынки охватит паника, фондовый рынок рухнет, доходность ГКО США и доллар вырастут, т.е. в результате ФРС получит к заседанию ужесточение финансовых условий, что также приведет к снижению ставки.

В связи с тем, что выступление главы ФРС Пауэлла перед Конгрессом США начнется на 4 часа раньше публикации протокола ФРС – реакции на протокол, более вероятно, не будет.

Вывод по протоколу ФРС:

Ключевым в протоколе является мнение членов ФРС о текущем состоянии экономики США, возможности упреждающего снижения ставки, драйверы, которые приведут к снижению ставки и возможные временные ориентиры снижения ставки.

Но поскольку глава ФРС Пауэлл начнет свидетельствовать перед Конгрессом США до публикации протокола ФРС – реакция на протокол ФРС маловероятна.

2. Свидетельство Пауэлла перед Конгрессом, 10 и 11 июля

Пауэлл находится под беспрецедентным давлением со стороны Трампа, его администрации, номинантов Трампа в руководящий состав ФРС и уже внедренных людей Трампа в состав ФРС, требующих снижения ставки.

Ситуация патовая, ибо стоит Пауэллу проявить смелость и объявить об отсутствии необходимости снижения ставки, ибо рынок труда продолжает рост, а фондовый рынок находится на исторических хаях, то он получит немедленное подтверждение о необходимости снижения ставок через ужесточение финансовых условий в виде обвала фондового рынка, вертикального роста доходностей ГКО США и курса доллара.

В такой ситуации Пауэллу проще сдать позиции, снизить ставку и умыть руки заявив, что снижение ставки было упреждающим, т.е. однократным или, максимум, двукратным.

И, похоже, что Пауэлл готов снизить ставку, ибо на июньской пресс-конференции он заявил, что «унция профилактики стоит фунта лечения».

Ключевые моменты выступления Пауэлла:

— Упреждающее снижение ставок или цикл.

Если Пауэлл продолжит ссылаться на внешние риски, т.е. замедление мировой экономики и торговую неопределенность, без признания замедления экономики США – то логично ожидать не более 1-2 снижений ставки.

Это всё равно приведет к росту доллара, ибо вера рынков в снижение ставки после сильных нонфармов пошатнулась.

Если Пауэлл укажет на замедление сектора промышленности, падение ISM, низкую инфляцию – доллар упадет сильнее, ибо рынки будут ожидать минимум два снижения ставки в этом году.

— Время снижения ставки.

У ФРС до начала периода тишины перед заседанием 31 июля осталось две недели для того, чтобы скорректировать ожидания рынка.

Лучшей возможности для этого, чем на предстоящей неделе, для Пауэлла может не быть.

Повторение риторики о необходимости профилактики, формулировки «лучше раньше, чем позже» будет свидетельствовать о снижении ставки на июльском заседании.

Замечание о том, что ФРС необходимо получить новые прогнозы перед принятием решения перенесет возможное снижение ставки на сентябрь, при этом доллар вырастет, а фондовый рынок рухнет.

Остальные замечания Пауэлла вряд ли имеют большое значение, ибо ситуация предельно понятна и любые заверения о том, что ФРС работает на благо экономики, а не гнется под влиянием Трампа, не выдерживают критики.

3. Экономические данные

На предстоящей неделе главными данными США станет инфляция цен потребителей.

По Еврозоне следует отследить инфляцию цен потребителей в ключевых странах Еврозоны за июнь в финальном чтении.

Глава ВоЕ Карни на уходящей неделе окончательно утопил фунт смутными рассуждениями о том, что нельзя исключать возможное снижение ставки в мире, полном неопределенностей, хотя ранее отказывался признать факт снижения ставки даже в результате жесткого варианта Брексит.

Отсутствие позитивных перспектив по Брексит на фоне признаков резкого замедления экономики Британии продолжит оказывать нисходящее давление на фунт.

На предстоящей неделе интерес представляет блок данных Британии во главе с ВВП в среду.

Китай предупредил о том, что отсутствие уступок США по Huawei приведет к отказу от переговоров, а наличие уступок позволит возобновить покупки Китаем дополнительных объемов сельскохозяйственной продукции США, что крайне важно для переизбрания Трампа.

Также Китай заявил, что торговое соглашение должно полностью нивелировать карательные пошлины США на импорт Китая.

Китай порадует инфляционным отчетом утром среды и торговым балансом в пятницу.

— США:

Вторник: вакансии на рынке труда JOLTs;

Среда: оптовые запасы;

Четверг: инфляция цен потребителей, недельные заявки по безработице;

Пятница: инфляция цен производителей.

— Еврозона:

Понедельник: индекс уверенности инвесторов Sentix;

Четверг: инфляция цен потребителей во Франции и Германии;

Пятница: инфляция цен потребителей в Испании и Италии, промышленное производство в Еврозоне.

4. Выступления членов ЦБ

На предстоящей неделе ожидается парад выступлений членов ФРС, которые до 21 июля имеют шанс для корректировки ожиданий рынка в отношении решения на заседании 31 июля.

Всё внимание будет приковано к риторике главы ФРС Пауэлла, который выступит трижды.

Выступление Джея 9 июля будет посвящено банкам и стресс-тестам, замечания по перспективам политики ФРС маловероятны, но в ходе свидетельствования перед Конгрессом 10-11 июля рынки имеют все шансы получить ответы на интересующие их вопросы, т.к. на пресс-конференциях Пауэлл может юлить, но перед конгрессменами принято говорить правду.

Драги примет участие в заседании Еврогруппы в понедельник, но, как правило, с этих заседаний до ушей рынка не доносится ни слова.

После промежуточного заседания ЕЦБ в среду возможны инсайды.

Протокол ЕЦБ будет опубликован в четверг и на сей раз он представляет интерес, инвесторы изучат его вдоль и поперек в поисках намеков на состав предстоящего пакета стимулов, размер снижения ставки и вероятность перезапуска программы QE.

Инсайд прошлой недели от ЕЦБ гласил, что на заседании 25 июля оглашения стимулов не будет, ЕЦБ подождет до сентября, но «руководство вперед» может быть изменено в части неотвратимости будущих стимулов.

---------------------------------

По ТА…

Евродоллар в очередной раз дает основание задуматься о возможности ложного пробоя сопротивлений на дейли.

Пока более вероятен как минимум коррект евродоллара вверх от трендовой поддержки:

При этом низ пробитого канала и сопротивление могут ограничить рост евродоллара до выступления Пауэлла.

При перелое 1,110Х придется вернуться к старому, слегка модифицированному, варианту с падением в 1,09ю фигуру перед разворотом вверх:

---------------------------------

Рубль

Запасы нефти продолжили падение, хотя и в гораздо более скромном темпе, отчет Baker Hughes сообщил о падении количества активных нефтяных вышек до 788 против 793 ранее.

Нефть слабо отреагировала на решение о продлении соглашения о сокращении добычи нефти ОПЕК+вне ОПЕК на 9 месяцев, хотя это решение было на верхней границе диапазона ожиданий рынка.

Нефть слабо реагирует на максимальные с 2014 темпы сокращения добычи нефти ОПЕК, падение спроса психологически давит на нефть, но основная реакция будет в ближайшее время на ход переговоров США и Китая, большая ясность должна наступить в ближайшую неделю.

По ТА без изменений:

Перехай 75 просится по ТА, но он зависит от договоренностей США и Китая и от решения ФРС по ставке, т.е. от динамики курса доллара.

Глава ЦБ РФ Набиуллина заявила о высокой вероятности снижения ставки на заседании 26 июля и не исключила возможность снижения ставки на 0,50%.

Все ЦБ мира пытаются противостоять росту доллара при возможном снижении ставок ФРС и ЦБ РФ не исключение.

Долларрубль вряд ли пойдет по прямой вверх с учетом ожидаемого снижения ставки ФРС, но сильный отчет по рынку труда США указывает на то, что снижение ставки ЦБ РФ будет сильнее, чем снижение ставки ФРС, хотя это слабый аргумент для падения рубля с учетом сравнения доходностей ГКО США и ОФЗ РФ.

Тем не менее, по ТА альтернативы росту долларрубля нет, весь вопрос в скорости:

---------------------------------

Выводы:

В краткосрочной перспективе ФА не дает направления.

На текущий момент из имеющейся фактической информации можно сделать вывод, что доллар будет расти в краткосрочной перспективе, но деньги на это ставить опасно.

Фондовый рынок на хаях, июньский отчет по рынку говорит об отсутствии угрозы рецессии в США, что нивелирует вероятность начала цикла снижения ставок ФРС.

Экономика Еврозоны продолжает падение, рынки ждут стимулов ЕЦБ, а назначение Лагард воспринимается как крайне голубиный сигнал для перспектив политики ЕЦБ.

И всё же ситуация неоднозначная.

Хрупкое торговое перемирие США и Китая не может поддерживать дальнейший рост фондового рынка и любое желание членов ФРС скорректировать ожидания рынка в сторону отсутствия необходимости снижения ставок приведет к обвалу фонды США и ФРС придется вмешаться через снижение ставок.

Трамп явно готов к валютным войнам и если ФРС ему не поможет, то он попытается внести изменения в законодательство с возможностью повышения пошлин на импорт стран, девальвирующих свои валюты посредством монетарной политики, что приведет к отвесному падению доллара.

Любое интервью Лагард с замечанием о необходимости фискальных стимулов в странах Еврозоны может привести к изменению мнения рынков в отношении перспектив политики ЕЦБ и росту евро.

Экономика США не может выдержать дальнейший рост доллара, в связи с этим нужно остерегаться покупать доллар на росте.

В среднесрочной и долгосрочной перспективе доллар обречен, евродоллар уйдет вверх либо с околотекущих уровней либо после перелоя в 1,09ю фигуру.

С другой стороны, причин для роста палками у евродоллара в краткосрочной перспективе нет и до заседания ЕЦБ 25 июля можно продавать евродоллар на корректах вверх.

На предстоящей неделе внимание участников рынка будет сфокусировано на выступлениях членов ФРС, в частности свидетельстве Пауэлла перед Конгрессом, и возобновлению торговых переговоров США и Китая, пока в телефонном режиме.

Торговые переговоры США и Китая в любом случае будут длительными и не смогут противостоять текущему замедлению мировой экономики.

Риторика Пауэлла станет ключевой для всех рынков, попытки Пауэлла перенести решение о необходимости снижения ставки на сентябрьское заседания приведут к бегству от риска на фоне роста доллара, подтверждение необходимости упреждающего снижения ставок ФРС в сочетании с переговорами США и Китая приведут к падению доллара и росту фондовых индексов США с обновлением исторических максимумов, но фондовый рынок представляет собой пузырь и обвал неминуем.

----------------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций.

Намерена присматриваться к лонгам с целью корректа евродоллара вверх.

После завершения восходящей коррекции в начале-середине 1,13й фигуры возможен переворот в шорт в зависимости от ФА и ТА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Удивительно сильные данные с учетом, что все косвенные слабые, что тоже редкость по единогласию.

Но жизнь сие подправит

Пошлины США на импорт ЕС обрушат евро, так и остается.

А вот торговая война США и Китая уже воспринимается как повод для начала цикла снижения ставок ФРС, после очередного разворота ФРС весь негатив воспринимается как повод для снижения ставок, что, в конечном итоге, уронит доллар.

Всё стало сложнее)

Не исключено, хотя Пауэлл должен понимать, что отказ от снижения ставки в июле обрушит фонду и Пауэлл вряд ли готов к тому, чтобы стать козлом отпущения у Трампа

Не может исполнительный директор переступить через решения учредителей

ФРС подчиняется мандату, который устанавливается Конгрессом.

Трамп вообще мимо) Ну, по логике.

На самом деле Трамп спускает на ФРС собак.

Когда премьер Британии Мэй обвинила парламент Британии в препятствовании Брексит, на парламентариев началась охота населения, их жизнь была в опасности.

Трамп призывал к суду Линча над ФРС, это не шутки, он прямо говорит — народ, ваша бедность — заслуга ФРС.

Это очень опасная ситуация

Я не люблю теорию заговора, это уделов понтов в разговорах на кухне, никак не поможет торговле и познанию)

у штатов самый оптимальный путь (отодвигают свою смерть, но самый «долгожитель» ) повышать ставку.....

у них «паттовая» ситуация становиться … повышать или не повышать… все равно дорога в пропасть, только одна дорога просто по «длиннее будет» ?

Куда там повышать ставку.

На фонде пузырь, просто рухнет всё.

Хотя рухнет в любом случае, вопрос лишь во времени

что «утку» по миру запустили, типа понижение ставки(да локально может, когда до сентября временно прекратили вливать деньги по миру....

понижение, еще хуже не только рухнет, а волна двадцатиэтажного дома" и вдобавок инфляция запускается неконтролируемая и еще кучу всего…

)))

Моя ты радость)

Ну, просто не в тему было, но с этим просто нужно смириться)

Ну, насчет «коротко» многие бы поспорили)

Спасибо!

Еще можно было бы добавить про объявленную реструктуризацию Дойче Банка как бычий сигнал для евро, предотвращение «нового Леман Бразерс». Ожидаемое поражение Ципраса как второй сигнал.

И обезвреживание бомбы около здания ЕЦБ как третий сигнал))

www.rbc.ru/rbcfreenews/5d221c329a79472038b1adfe?from=newsfeed

Мы по Италии позитив не учли, а по Греции и так давно всё понятно.

По Дойче банк тоже тема с продолжением, ибо это влияние негативных ставок ЕЦБ

Сегодня действительно как-то особенно классно получилось.

Возможно, настроение к прочтению задала картинка. Я с минуту, наверное, пялился: Лагард или не Лагард?)))

Оно, Кристин)

Спасибо, солнышко!)

)))

ТА гласит, что альтернативы есть всегда, это правда)

Но я не вижу возможностей для падения долларрубля ниже указанных поддержек, поэтому считать за личное мнение, как и всё остальное)

Так уже)

А зачем и почему — это к Европе)