Блог им. Krojter

Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 15 июня 2016, 12:50

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 21:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 21:30 состоится пресс-конференция Джанет Йеллен.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit, а также слабый отчет по рынку труда США пока давят на ФРС.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие. Следует отметить, что в первом квартале наблюдалось некоторое ослабление экономической ситуации в США. Согласно второй оценке, рост ВВП составил 0,8% после 1,4% кварталом ранее. Во втором квартале ситуация могла улучшиться. Согласно оценкам сайта Marketwatch, по итогам текущего квартала ВВП может прибавить 2,5%.

• Рынок труда – пожалуй, основной фактор, на который в текущих условиях ориентируется Фед. Ситуация на рынке труда в мае несколько ухудшилась. Ключевой отчет от BLS производит неблагоприятное впечатление. Количество рабочих мест, созданных вне с/х секторе, составило лишь 38 тыс., что оказалось самой слабой цифрой с 2010 года (прогноз: 164 тыс.). Уровень безработицы снизился до 4,7% — минимума с ноября 2007 года — с 5% а апреле (прогноз: 4,9%). Неплохая цифра, судя по всему, обусловлена особенностями расчета показателя. Дело в том, что уровень участия населения в рабочей силе сократился, и часть американцев перестала считаться безработными. Речь идет о 664 тыс. граждан, покинувших состав рабочей силы. Вполне возможно, что бизнес обеспокоен политической ситуацией в США в преддверии президентских выборов и не спешит расширять штат.

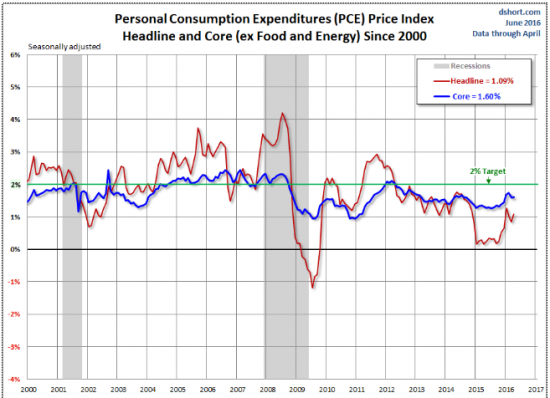

• Инфляция – все еще низка. Это связано со сравнительно дешевой нефтью и замедлением глобальной экономики. В целом инфляционные показатели находятся ниже таргета ФРС в 2%. Так, рост любимого Федом ценового индекса потребительских расходов в апреле г/г составил лишь 1,09%. Базовый индекс потребительских цен (без учета еды и энергии – волатильных компонент) вырос на 1,6% относительно аналогичного периода прошлого года. Очевидно, ФРС надеется на то, что в среднесрочной перспективе инфляция в полной мере достигнет 2%-го порогового значения.

• Влияние доллара. Не секрет, что сильный доллар не выгоден для экспортеров США. В последние месяцы американская валюта ослабевала, так что фактор не столь очевиден. Тем не менее, если Фед будет спешить с монетарным ужесточением, то учитывая сверхмягкую политику многих мировых ЦБ, доллар может возобновить укрепление.

• Оценка рисков. По итогам прошлого (апрельского) заседания ФРС отметила, что внимательно мониторит глобальные экономические и финансовые события. Сейчас подобные риски нарастают. Прежде всего, речь идет о проблеме Brexit. Напомним, что референдум касательно членства Великобритании в ЕС намечен на 23 июня. Так называемый Brexit может больно ударить по экономике Британии в частности и еврозоны в целом, под особым давлением может оказаться банковский сектор страны. Как результат, пострадают финансовые активы на глобальном уровне.

• Прогноз по монетарной политике – вероятно, самый важный момент. Согласно апрельскому стейтменту, денежно-кредитная политика останется гибкой после первого повышения ставок, тем самым поддерживая дальнейшее улучшение условий на рынке труда и возвращение к 2%-ной инфляции. По данным сегмента деривативов на ключевую ставку, участники рынка с вероятностью свыше 50% (58%) ожидают увеличения fed funds rate лишь в декабре; возможно, оно будет единственным в этом году. В качестве проблемы, затрудняющей монетарное ужесточение в США в ближайшие месяцы, отметим президентские выборы, запланированные на ноябрь и способные вызвать турбулентность мировых финансовых рынков. Впрочем, FOMC может попытаться подготовить инвесторов к скорому повышению ставок, чтобы в случае реализации подобного сценария рынки не были бы шокированы.

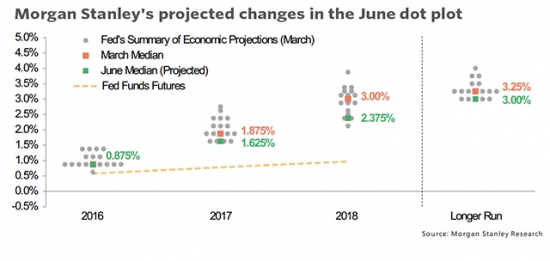

• Цифровой прогноз по экономике и процентным ставкам. Может дать определенное представление относительно дальнейшего вектора монетарной политики в США. Посредством специальной диаграммы рассеяния ФРС обозначит прогнозы каждого участника по ключевой ставке. Ранее на 2016 год FOMC спрогнозировал рост ключевой ставки на 0,5 п.п. (два этапа повышения). Возможно, мы не увидим и этого. Тем не менее, по мнению Morgan Stanley, данный прогноз будет оставлен, однако оценки ключевой ставки на 2017 и 2018 года будут снижены, предполагая по три увеличения в каждом году. В свою очередь, Deutsche Bank считает, что прогнозы на 2017 и 2018 года останутся неизменными, давая Феду возможность в нужной мере повысить ставки в случае необходимости.

• Конференция Джанет Йеллен. Вполне возможно, что достаточно гибкий подход Йеллен к монетарной политике получит свое отражение и в сегодняшней речи. После весьма слабого отчета по рынку труда за май, Йеллен сказала в своей речи в Филадельфии, что цифры по занятости за май были «разочаровывающими», но попыталась сгладить впечатления инвесторов, отметив, что средняя почасовая заработная плата увеличилась на 2,5% за последние 12 месяцев — немного сильнее, чем в последние годы. Более того, она заявила, что «по-прежнему считает, что ставка по федеральным фондам, вероятно должна постепенно расти в течение долгого времени, чтобы обеспечить ценовую стабильность и максимальную устойчивую занятость в долгосрочной перспективе». При этом прозвучавшая ранее фраза о ближайших месяцах касательно по повышения ставок была опущена.

Подводя итоги, хотелось бы еще раз подчеркнуть всю важность сегодняшнего мероприятия, которое способно предопределить дальнейшую динамику финансовых активов. В случае появления неожиданных мер и формулировок итоги заседания способны всколыхнуть рынки, также нельзя исключать и волатильность.

Если комментарии Феда, учитывая возможные риски финансовой системы, будут достаточно «голубиными», то это может снизить доллар и привести к укреплению акций и облигаций. Большая жесткость или чрезмерный пессимизм регулятора способны ухудшить ситуацию на рынках.

БКС Экспресс

- 15 июня 2016, 13:27

- 15 июня 2016, 14:18

теги блога BCS

- Amazon

- Apple

- Bank of America

- Berkshire Hathaway

- Bitcoin

- Brent

- Brexit

- buyback

- Cisco

- Citigroup

- Deutsche Bank

- DJIA

- Dow Jones

- EIA

- Emerging Markets

- ethereum

- FOMC

- Goldman Sachs

- IBM

- Intel

- JPMorgan

- Microsoft

- Morgan Stanley

- Nonfarm Payrolls

- QE

- S&P500

- Societe Generale

- Tesla

- Treasuries

- TSLA

- vix

- Warren Buffett

- Wells Fargo

- WTI

- акции

- банки

- Баффет

- биткоин

- В мире

- в России

- ввп

- Великобритания

- волатильность

- Выборы США

- гиперинфляция

- дивиденды

- Дональд Трамп

- евро

- Еврозона

- Европа

- ЕС

- ЕЦБ

- Илон Маск

- инвестидеи

- инвестиции

- инфляция

- Италия

- Китай

- КНР

- кризис

- криптовалюта

- криптовалюты

- медь

- ММВБ

- Мнения

- МЭА

- недвижимость

- нефть

- нефтяной рынок

- Новости

- облигации

- опек+

- отчетности

- пузырь

- пузырь недвижимости

- развивающиеся рынки

- Ралли

- рецессия

- Риски

- Роснефть

- Россия

- рынок нефти

- Рынок США

- рынок труда

- сланцевая нефть

- среднесрочные тренды

- ставка

- США

- Трамп

- фед

- Федрезерв

- фондовый рынок

- ФРС

- Хиллари Клинтон

- черные лебеди

- черный лебедь

- Япония