Блог им. MFek

Макро - газохимия в России. KEPT и не только.

- 28 ноября 2024, 19:06

- |

Раз уж мы посмотрели на отчет самого важного игрока в нефтегазохимии в России, то надо покопать макро. С прошлого августа, когда мы общались с отраслевыми специалистами, рассматривая Нижнекамскнефтехим MOEX: NKNH и бонусом Казаньоргсинтез MOEX: KZOS прошло немало времени.

Нефтегазохимия по сложности понимания отрасли немногим уступает микроэлектронике. Органическую химию и оргсинтез, прямо скажем, большая часть инвесторов сначала не поняла в школе, а потом и благополучно забыла. Если кто-то ностальгирует или хочет побороться с риском Альцгеймера — тут есть цикл лекций от МГУ в видео.

Самое важное — сбыт в условиях санкций, что сейчас происходит в рынке.

1) ПРОИЗВОДСТВО — что производим в России?

Почитали свежую аналитику Kept по нефтегазохимии. На самих процессах останавливаться не видим смысла. Мы же хотим понять спрос, лимиты производства и сбыта. Ну и экономику продаж. Одной красивой схемы нам будет достаточно:

Развитие нефтехимической отрасли является одним из стратегических приоритетов РФ на перспективу до 2035 года. Ожидается, что совокупный объем производства в России базовых полимеров – полиэтилена и полипропилена – в ближайшее десятилетие увеличится более, чем вдвое: с 5,4 млн тонн в 2023 году до 12,9 млн тонн в 2035 году.

В 2018–2023 годах российские производители значительно увеличили производственные мощности и объемы выпуска продукции. Мы как раз упоминали это в разборе в прошлом году. В настоящее время абсолютным лидером по объему установленной мощности производства ПЭ и ПП в России является ПАО «СИБУР Холдинг», на которое приходится около 80% всех мощностей в России. Совокупная доля ПАО «ЛУКОЙЛ», ПАО «НК «Роснефть» и ПАО «Газпром» в разы меньше и составляет около 20%.

Крупнейший проект на российском рынке за этот период – ЗапСибНефтехим.

Мощности производства мономеров включают:

- производство по переработке ШФЛУ (ЦГФУ) мощностью 8,3 млн т в год;

- пиролиз мощностью 1,5 млн этилена и 500 тыс. т пропилена

- производство дегидрирования пропана мощностью 540 тыс. т в год;

- производство малеинового ангидрида (МАН) мощностью 45 тыс. т в год;

- производство парков хранения, отгрузки сырья и готовой продукции.

Пиролиз мощностью 1,5 млн т этилена и 500 тыс. т пропилена.

Установка пиролиза такой мощности в настоящее время единственная в России и входит в топ-5 в мире. Печи пиролиза – основное оборудование, где происходит термическое разложение углеводородного сырья на компоненты. Происходит этот процесс при температуре 850 °С. На «ЗапСибНефтехиме» работают девять печей пиролиза (восемь рабочих и одна резервная).

Полученный на печах пиролиза пирогаз поступает в ректификационные колонны, где происходит окончательное выделение целевых продуктов – этилена и пропилена, а затем подача сырья на производства полиэтилена и полипропилена. Высота каждой колонны получения товарного пропилена – 106 м, диаметр – 6,5 м, вес – 917 т. Высота колонны получения товарного этилена – 64 м, внутренний диаметр – 6,5 м и вес – 501,4 т.

Мощность – 1,8 млн т полиэтилена в год.

Производство включает:

- четыре технологические линии полимеризации (две по производству различных марок полиэтилена высокой плотности проектной мощностью 43,7 т в час каждая и две по выпуску линейного полиэтилена низкой плотности проектной мощностью 50 т в час каждая);

- пять линий экструзии: четыре линии предназначены для выпуска продукта натурального цвета, отдельная пятая линия – для выпуска черной трубной марки РЕ100 с добавлением технического углерода.

СИБУР на «ЗапСибНефтехиме» использует две наиболее распространенные в мире технологии производства полиэтилена – газофазную и суспензионную, сочетание которых позволяет комплексу выпускать широкую линейку продукции.

Совокупная мощность – 1,2 млн т полипропилена в год. В составе производства работают две установки с разной технологией получения целевого продукта.

Ожидается, что в отрасли игроки продолжат инвестировать в расширение мощностей по производству полиэтилена и полипропилена.

Самыми мощными проектами в среднесрочной перспективе являются:

Амурский ГХК – совместное предприятие «СИБУР Холдинг» и китайской Sinopec Corp. с заявленной мощностью производства 2 700 тыс. тонн полиэтилена и полипропилена в год;

Балтийский Химический Комплекс, проект с участием Газпрома в Ленинградской области с заявленной мощностью производства 2 900 тыс. тонн полиэтилена в год.

К 2030 году, после окончания строительства и выхода на полную мощность этих и других крупнейших проектов, объем потребления этана в нефтехимии России увеличится в 6 раз. А он как раз является наиболее эффективным сырьем для производства этилена и его производных.

Итого: Простыми словами — производства у нас хватает, но важно — куда это добро девать. С одной стороны, активно будет развиваться внутреннее потребление в РФ, а реализация крупных проектов внутри страны может дополнительно подстегнуть спрос. С другой – конкурентное положение российских производителей по себестоимости производства открывает неплохие перспективы для экспорта.

2) СПРОС — куда продавать?

СМИ пишут:

МОСКВА, 28 ноября. /ТАСС/. Российские предприятия нефтегазохимии имеют перспективы увеличения поставок на внутренний рынок и экспорта благодаря доступу к сырью, господдержке и запуску новых крупных проектов, а неэффективные заводы в Европе и Азии могут закрыться из-за роста мощностей в Китае. Об этом говорится в исследовании консалтинговой компании Kept по рынку нефтехимии России, которое имеется в распоряжении ТАСС.

Текущий низкий уровень доходности в мировой нефтехимической отрасли создает предпосылки для ее рационализации, сказано в документе. Под угрозой закрытия из-за наращивания мощностей Китаем находятся наименее эффективные производители с наиболее высокой себестоимостью как в самой КНР, так и в Японии, Южной Корее, на Тайване и в Западной Европе. Рационализация должна помочь мировой отрасли вновь перейти к циклу роста доходности, которая сегодня находится на относительно низких уровнях.

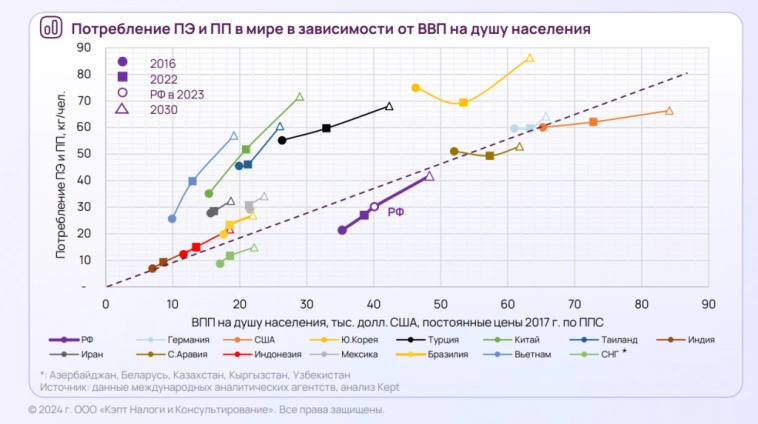

Спрос на внутреннем рынке за последние 6 лет значительно вырос за счет расширения сферы применения пластиков. Потребление полиэтилена и полипропилена в России на душу населения в 2023 году достигло 30 кг/ чел. Крупнейшие участники рынка направляют значительные ресурсы в разработку новых продуктов, замещающих импорт. По оценке Kept, потребление полиэтилена и полипропилена на душу населения в России будет расти опережающими темпами по сравнению с ВВП и достигнет 42 кг/ чел. в 2030 году и 48 кг/ чел. в 2035 году, выйдя на уровень развитых стран.

Про закрытие — иллюстрация из отчета Kept:

Основной спрос на полимеры в России обеспечат:

- упаковочная промышленность (упаковка для e-commerce)

- строительная отрасль (трубы для воды и газа, теплоизоляция)

- автомобилестроение (интерьер салона, бамперы, баки и др.)

- медицинский сектор (стерильная упаковка, оборудование)

Российский внутренний рынок обладает значительным потенциалом для роста за счет увеличения потребления ПЭ и ПП на душу населения до 42 кг/чел. к 2030 г. с CAGR 2023-2030 гг. – 4,4% и 48 кг/чел. к 2035 г. с CAGR 2023-2035 гг. – 3,5%, опережая рост ВВП в 1,5-1,8 раза в соответствии с общемировым трендом и с учетом компенсации исторического отставания по объемам потребления на душу населения.

А что с экспортными рынками? В 2022–2023 годах российские производители уже переориентировали экспорт полипропилена и полиэтилена из стран ЕС в Турцию, Китай и ЮВА, а также страны СНГ, которые продолжат оставаться ключевыми рынками и в дальнейшем. Если в апреле 2022 года аналитика по отрасли выглядела грустно, то сейчас перестройка рынка в самом разгаре. И аналитика дает шансы отскока в базовом сценарии:

По оценке ОЭСР, потребление продукции нефтехимии в мире к 2040 году увеличится на 70%. Самые быстрые темпы роста ожидаются в странах с развивающейся экономикой, в первую очередь в странах Африки и Азии.

Итого: Спрос то есть, в развивающихся странах апсайд потребления всех типов продуктов хорош. Важна логистика и расчеты, а то конкуренты из США не спят, у них тоже есть нефтегазохимия и доступное сырье, и надо продавать больше.

3) Экономика отрасли.

Поскольку тут есть привязка к нефтегазу, плюс длинные проекты с CAPEX на годы, отрасль является циклической. Со всеми плюсами и минусами этого факта.

Пример спреда с бенчмаркингом к сорту Brent очень нагляден. Спред в каждом отдельном случае отражает одновременно и сложность получения продукции более высоких переделов, и ситуацию с балансом спроса-предложения на отдельно взятом рынке. Отрасль подвержена влиянию как энергетических (сырьевых), так и экономических (бизнес) циклов.

Российские нефтехимические компании традиционно занимают более выгодную позицию по сравнению со среднемировыми аналогами за счет доступа к ресурсам на домашнем рынке, а также благодаря государственной поддержке, включая обратный акциз на сырье для нефтехимической промышленности.

Про эффект обратного акциза мы уже писали ранее: в экономике проектов важен обратный акциз, он существенно поддерживает затраты на закупки нафты. Степень поддержки государством нефтегаза даже выше, чем нефтехимиков. Идет стимуляция продукции более высокого передела. При этом стоит отметить, что ставка обратного акциза не индексируется, и в будущем ее эффект размоет инфляция.

Россия занимает первое место в мире по запасам природного газа и восьмое место по запасам нефти, что будет обеспечивать стабильную сырьевую базу углеводородов в долгосрочной перспективе. Предложение попутного нефтяного газа (ПНГ) – важного источника сырья для нефтехимии – в России продолжит расти на фоне стабильной добычи нефти и роста «газового фактора» (соотношения ПНГ к объему добытой нефти).

Положение России на мировой кривой затрат уже привычно сильное (даже без учета эффекта обратного акциза)

Так что даже в слабое время цикла наши производства нормально живут.Итого: сейчас мы видим фазу сжатого спреда маржи между продукцией нефтехимии и сырьем с перспективой прохода малодоходной части цикла, передела рынка и отвоевания себе места под солнцем вопреки санкциям. Технологически решается вопрос с импортозамещением по оборудованию для работы. В прошлом году по сложным проектам 80% деталей импортозаместили (сейчас может и больше — прошло более года), а остальное покрывает или Китай, или идет реверс инжиниринг.

теги блога NZT Rusfond

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- VKCO

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- инвестиционная идея

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- Русал

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон