SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ValeriyVlasov

Диверсификация. Зачем она нужна?

- 18 сентября 2024, 15:37

- |

💡Диверсификация активов – инвестирование средств в различные ценные бумаги для защиты портфеля и капитала от неопределенности на рынке.

Основные функции диверсификации: снижение рисков, освоение новых направлений для получения большей прибыли.

Есть мнение что диверсификация убивает доходность. В какой-то степени это действительно так, ведь приходится распылять свой капитал по разным направлениям: например вместо одной самой доходной компании мы покупаем 10, тем самым падает общая доходность…

При этом надо понимать, что идеальный портфель создать практически невозможно. Такой «идеальный портфель» должен обладать сразу многими взаимоисключающими чертами: высокая доходность, высокая надежность, стабильность… При этом он должен расти в любой момент времени. Чаще всего высокая доходность подразумевает высокий риск ( например акции растущих компаний), высокая надежность – низкая прибыль ( например ОФЗ).

Плюс к этому нужно добавить рыночную неопределенность, компании которые вчера росли могут в один день потерять свою конкурентное преимущество. Примеры: пандемия и фарм компании, которые заработали огромные деньги… В 22 году пандемия «резко» закончилась и вакцины стали не нужны, зато начали зарабатывать компании, которые производят вооружение.

Кто мог это предугадать? Так же может произойти какой то глобальный финансовый кризис ( как это было в 2008 году) и пострадать могут сразу несколько отраслей ( недвижимость, финансовый сектор, промышленность…).

Чтобы этого избежать и компенсировать риск снижения доходности одних активов ростом других, мы и распределяем наш капитал по разным активам ( разные компании, классы активов, валюты, страны и т.д).

🍏Можно ли диверсифицировать портфель бесконечно?

Есть разные мысли на этот счет.

— Чрезмерная диверсификация дает нам ложное чувство безопасности, иногда оно нас слишком сильно расслабляет.

— Снижается качество управления портфелем из-за постоянной покупки новых активов. Растут расходы. Может уменьшится доходность.

— Сложнее следить за таким портфелем, может не хватить времени следить за новостями, читать отчеты.

— В портфеле могут появиться не очень ликвидные бумаги.

🍏А если верить Хулиномике и Алексею Маркову, то…

«Если найти 10 тысяч разных независимых доходных активов, риск портфеля можно снизить практически до нуля: ведь его стандартное отклонение уменьшится в корень из 10 000 — в 100 раз! — то есть станет очень-очень маленьким. Поэтому, если такие активы постоянно искать, риск можно снизить очень заметно. Это базовый принцип диверсификации портфеля. Именно этим должны заниматься портфельные менеджеры по всему миру. Всё время.»

«НО ПУСТЬ У НАС И НЕ ИДЕАЛЬНЫЕ УСЛОВИЯ, НО СТРЕМИТЬСЯ К МОДЕЛЬНОЙ ДИВЕРСИФИКАЦИИ ВСЁ РАВНО НУЖНО.»

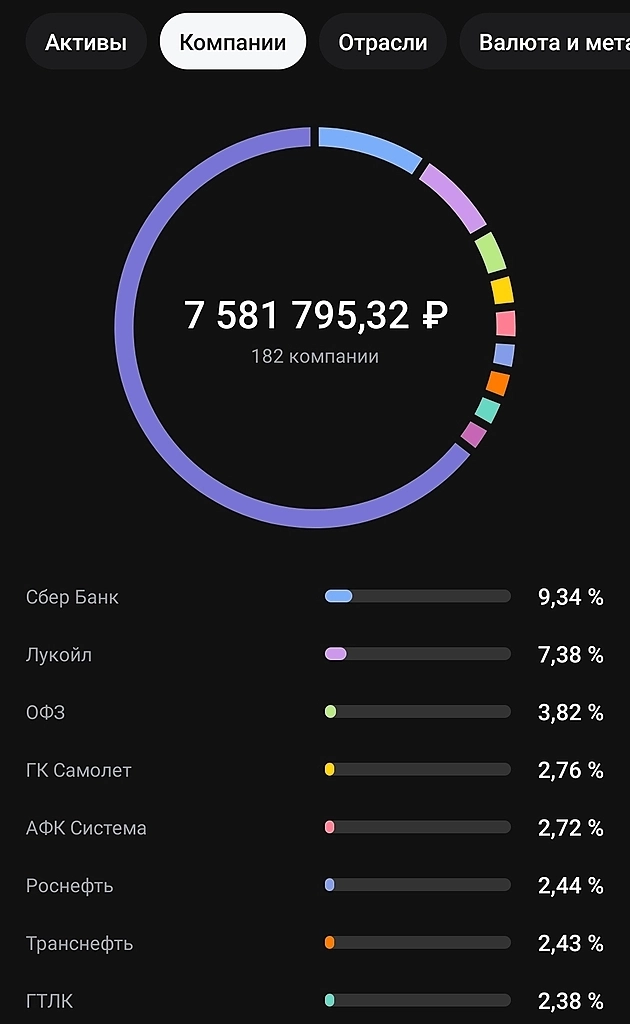

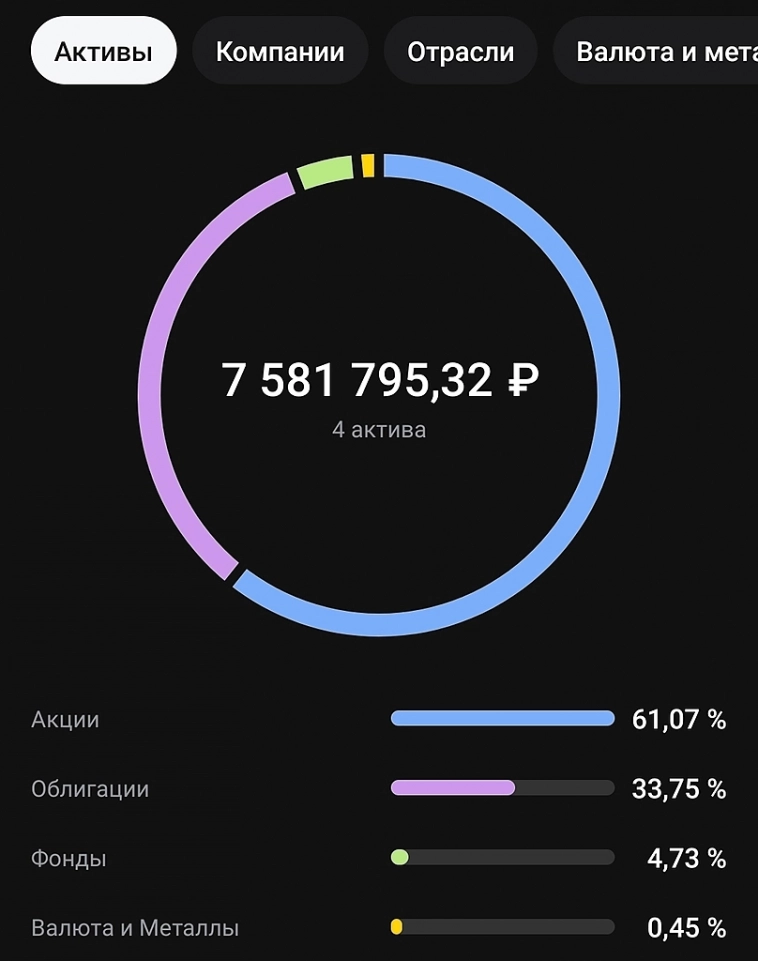

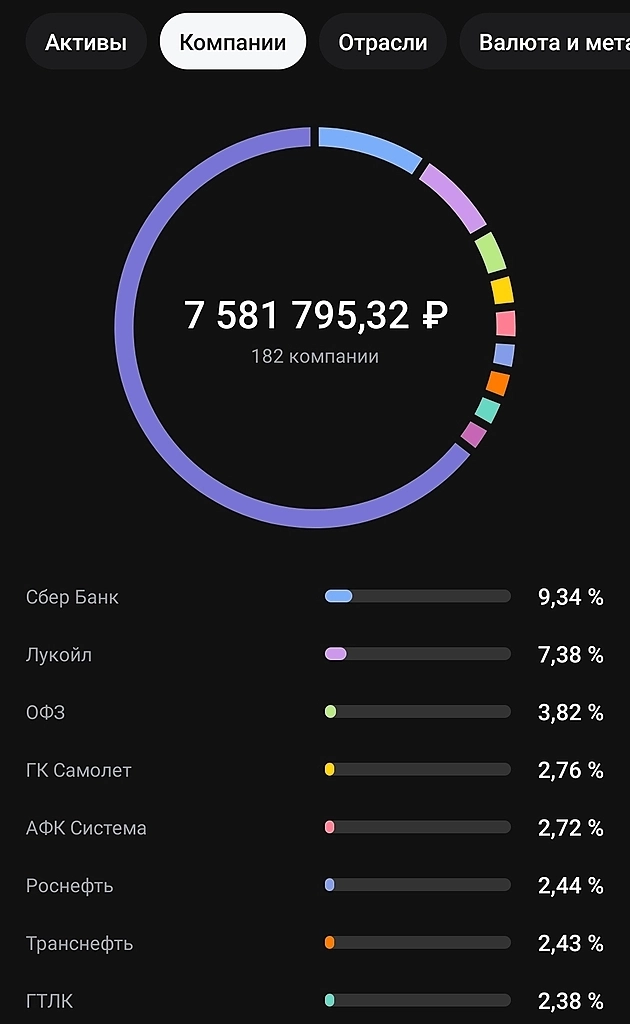

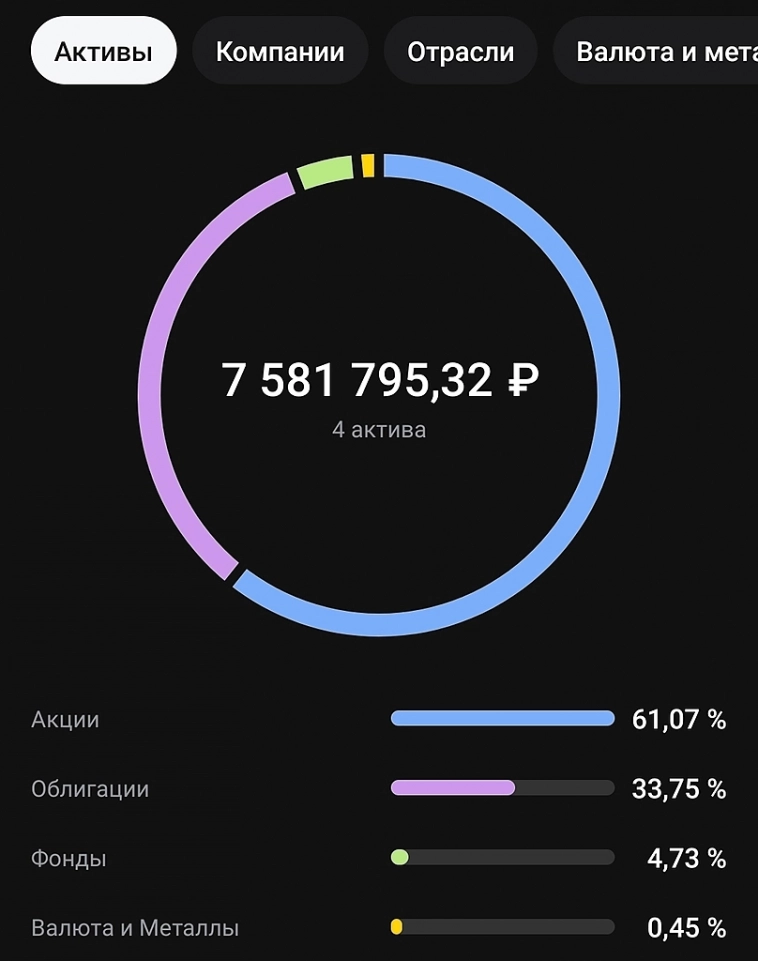

То есть к диверсификации стремиться нужно, главное не переборщить. Обычно рекомендуют держать от 3-10 до 30 бумаг в портфеле. Скорее всего держать 100 и более компаний в портфеле для новичка и даже продвинутого инвестора избыточно. У меня например в разные моменты в портфеле было 100 и более бумаг. Если к этому добавить еще и тот факт, что часть активов – это замороженные фонды, то диверсификация вообще получается дикая.

Нужно ли оно вам? Скорее всего нет. Но такой портфель может быть достаточно стабильным, правда и доходность может страдать.

А сколько у вас бумаг в портфеле? Стремитесь к повышению диверсификации или нет?

Успешных инвестиций.

t.me/pensioner30

#диверсификация #инвестиции #финграмотность

Основные функции диверсификации: снижение рисков, освоение новых направлений для получения большей прибыли.

Есть мнение что диверсификация убивает доходность. В какой-то степени это действительно так, ведь приходится распылять свой капитал по разным направлениям: например вместо одной самой доходной компании мы покупаем 10, тем самым падает общая доходность…

При этом надо понимать, что идеальный портфель создать практически невозможно. Такой «идеальный портфель» должен обладать сразу многими взаимоисключающими чертами: высокая доходность, высокая надежность, стабильность… При этом он должен расти в любой момент времени. Чаще всего высокая доходность подразумевает высокий риск ( например акции растущих компаний), высокая надежность – низкая прибыль ( например ОФЗ).

Плюс к этому нужно добавить рыночную неопределенность, компании которые вчера росли могут в один день потерять свою конкурентное преимущество. Примеры: пандемия и фарм компании, которые заработали огромные деньги… В 22 году пандемия «резко» закончилась и вакцины стали не нужны, зато начали зарабатывать компании, которые производят вооружение.

Кто мог это предугадать? Так же может произойти какой то глобальный финансовый кризис ( как это было в 2008 году) и пострадать могут сразу несколько отраслей ( недвижимость, финансовый сектор, промышленность…).

Чтобы этого избежать и компенсировать риск снижения доходности одних активов ростом других, мы и распределяем наш капитал по разным активам ( разные компании, классы активов, валюты, страны и т.д).

🍏Можно ли диверсифицировать портфель бесконечно?

Есть разные мысли на этот счет.

— Чрезмерная диверсификация дает нам ложное чувство безопасности, иногда оно нас слишком сильно расслабляет.

— Снижается качество управления портфелем из-за постоянной покупки новых активов. Растут расходы. Может уменьшится доходность.

— Сложнее следить за таким портфелем, может не хватить времени следить за новостями, читать отчеты.

— В портфеле могут появиться не очень ликвидные бумаги.

🍏А если верить Хулиномике и Алексею Маркову, то…

«Если найти 10 тысяч разных независимых доходных активов, риск портфеля можно снизить практически до нуля: ведь его стандартное отклонение уменьшится в корень из 10 000 — в 100 раз! — то есть станет очень-очень маленьким. Поэтому, если такие активы постоянно искать, риск можно снизить очень заметно. Это базовый принцип диверсификации портфеля. Именно этим должны заниматься портфельные менеджеры по всему миру. Всё время.»

«НО ПУСТЬ У НАС И НЕ ИДЕАЛЬНЫЕ УСЛОВИЯ, НО СТРЕМИТЬСЯ К МОДЕЛЬНОЙ ДИВЕРСИФИКАЦИИ ВСЁ РАВНО НУЖНО.»

То есть к диверсификации стремиться нужно, главное не переборщить. Обычно рекомендуют держать от 3-10 до 30 бумаг в портфеле. Скорее всего держать 100 и более компаний в портфеле для новичка и даже продвинутого инвестора избыточно. У меня например в разные моменты в портфеле было 100 и более бумаг. Если к этому добавить еще и тот факт, что часть активов – это замороженные фонды, то диверсификация вообще получается дикая.

Нужно ли оно вам? Скорее всего нет. Но такой портфель может быть достаточно стабильным, правда и доходность может страдать.

А сколько у вас бумаг в портфеле? Стремитесь к повышению диверсификации или нет?

Успешных инвестиций.

t.me/pensioner30

#диверсификация #инвестиции #финграмотность

теги блога 30-летний пенсионер

- итоги дня

- США

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- OZON

- QIWI

- Softline

- SPO

- Whoosh

- X5

- акции

- алроса

- Астра

- аэрофлот

- банк санкт-петербург

- банки

- башнефть

- Белуга Групп

- брокеры

- ВТБ

- Газпром

- Газпромнефть

- гк «сегежа»

- ГМК Норникель

- Группа Позитив

- диверсификация

- дивиденды

- доллар рубль

- заблокированные активы

- инвестиции

- Индекс МБ

- Интер РАО

- Итоги года

- итоги месяца

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- конкурс

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- МВ ФИНАНС

- металлурги

- ММК

- мобильный пост

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- НДФЛ

- нлмк

- Новатэк

- Новости

- Норильский Никель

- ОАК

- обзор рынка

- облигации

- обмен заблокированными активами

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- полиметалл

- Полюс Золото

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- редомициляция

- рецензия на книгу

- роснефть

- Россети Урал

- Россети Центр

- русагро

- Русгидро

- Самолет

- санкции

- санкции США

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- СПб Биржа

- сургутнефтегаз

- татнефть

- Татнефть преф

- тинькофф банк

- тинькофф инвестиции

- тмк

- Транснефть

- трейдинг

- форекс

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Яндекс

А как будет выглядеть диверсификация на Титанике?

Вкладываться в музыкантов или в кочегаров?