Блог им. guccislash

📱 МТС. Высокая ставка ставит дивиденды под угрозу?

- 10 сентября 2024, 09:25

- |

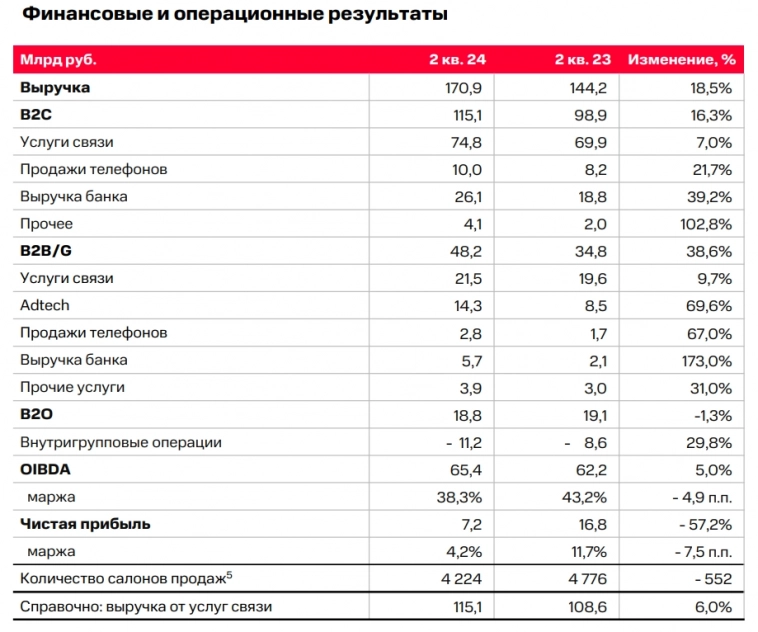

Недавно один из подписчиков канала попросил сделать аналитический разбор компании МТС, которая продолжает оставаться ТОП-дивидендной фишкой рынка и недавно представила финансовые результаты по итогам II квартала 2024 года. Традиционно начинаем с ключевых показателей:

— Выручка: 170,9 млрд руб (+18,5% г/г)

— OIBDA: 65,4 млрд руб (+5,0% г/г)

— Чистая прибыль: 7,2 млрд руб (-57,2% г/г)

— Чистый долг/OIBDTA: 1,8x

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 Во II квартале МТС показал динамику выручки выше ожиданий, а именно +18,5% г/г, что обусловлено ростом доходов по ключевым бизнес-направлениям:

— Выручка от услуг связи: +6,0% г/г;

— Рост доходов от рекламного бизнеса (Adtech): +69,6% г/г;

— Рост доходов от банковских услуг: +52,5% г/г;

— Рост доходов от розничной торговли: +29,4 г/г.

📈 В то же время, успехи по вышеперечисленным сегментам бизнеса положительно сказался и на росте OIBDA на 5% г/г. Такой скромный рост связан с расходами на рекламу и маркетингом экосистемы. Также не будем забывать и про кикшеринговый сервис МТС Юрент, который продолжает развиваться высокими темпами.

❗️ Капитальные затраты группы в отчетном периоде выросли на 55,9% на фоне инвестиций в развитие, а чистая прибыль упала на 57,2% из-за давления процентных расходов. Учитывая, что в течении 1,5 лет МТС нужно рефинансировать порядка 330 млрд руб. долговых обязательств под высокие процентные ставки, подобные действия с ростом капитальных затрат выглядят по меньшей мере странными. Что касается уровня долговой нагрузки, он остался на прежнем уровне и составил ND/OIBDA = 1,8x, что в целом немало.

–––––––––––––––––––––––––––

Сможет ли МТС сохранить дивиденды?

Новая дивидендная политика МТС в 2024-2026 годах предполагает выплату дивидендов в размере 35 рублей на одну акцию на ежегодной основе. Выплаты действительно высокие, а дивдоходность по текущим ценам составляет порядка 17,8% — одна из самых высоких ДД на рынке.

Здесь отмечу, что FCF (свободный денежный поток) компании в 1П2024 показал снижение и составил 17,3 млрд рублей, а дивидендные выплаты его существенно превышают и предполагают около 70 млрд руб (35р. на акцию). Таким образом, можно сделать вывод, что у МТС нет собственных средств, дабы выплачивать дивиденды за свой счёт. Однако исходя из былой практики можно предположить, что МТС снова будет платить их в долг, поскольку не может отказаться от дивидендов из-за необходимости оплачивать свои расходы.

–––––––––––––––––––––––––––

Итого:

МТС продолжает оставаться интересной бумагой для пенсионного портфеля. Важно подчеркнуть, что это не компания роста, а исключительно дивидендная фишка, но уже сопряженная с ещё большими рисками из-за высоких процентных ставок. В последующие 1,5 лет МТС столкнется с рефинансированием крупных долговых обязательств, а закредитованность продолжит увеличиваться. Очевидно, что дивиденды по итогам 2024 года будут выплачены в долг и даже такие успешные бизнес-направления, как МТС Банк и МТС Юрент не могут помочь группе в разрешении этой проблемы.

При этом отмечу, что МТС постепенно диверсифицирует свой бизнес и делает это довольно успешно. Повторюсь, что на долгосрочном горизонте свыше 3х лет МТС выглядит хорошим активом для пенсионного портфеля, особенно если оптимистичный сценарий с понижением ставки с 2025 года будет постепенно реализовываться.

На мой взгляд, акции МТС могут подойти долгосрочному инвестору с соответствующим риск-профилем. Лично мне данная история пока неинтересна даже на фоне привлекательной годовой дивдоходности, поскольку на рынке можно найти альтернативы с меньшими рисками.

- 10 сентября 2024, 09:45

- 10 сентября 2024, 09:46

теги блога Фундаменталка

- Fix Price

- IPO

- IT-компания

- IT-сектор

- M&A

- Positive Technologies

- Sber

- Softline

- SPO

- Whoosh

- X5

- X5 Group

- X5 Retail Group

- айтишники

- акции

- Астра

- АФК Система

- банки

- банковский сектор

- ВУШ

- Вуш Холдинг

- Газпром

- Газпромнефть

- Группа Позитив

- Диасофт

- дивиденды

- долговая нагрузка

- долгосрок

- долгосрочная идея

- долгосрочный взгляд

- допэмиссия

- драйверы роста

- Европлан

- застройщики

- золото

- идея

- Инарктика

- инвест идея

- инвестидея

- инвестиции

- инвестиционная идея

- инфляция

- ключевая ставка

- ключевая ставка цб

- Лента

- ЛУКОЙЛ

- льготная ипотека

- Магнит

- масложировой сегмент

- мать и дитя

- металлургический сектор

- ММК

- Мосбиржа

- МТС

- нефтегаз

- нефтегазовый сектор

- нефтяной сектор

- НЛМК

- обзор результатов

- операционные результаты

- отчеты МСФО

- Полюс

- Полюс Золото

- потенциал роста

- прогноз по акциям

- программное обеспечение

- продуктовый ритейл

- пятерочка

- разработка ПО

- редомициляция

- Ренессанс Страхование

- ритейл

- Роснефть

- РусАгро.AGRO

- Самокаты

- самолет

- Сбер

- сбербанк

- Северсталь

- Селигдар

- Совкомбанк

- Совкомфлот

- Соллерс

- Софтлайн

- стратегия развития

- страховые компании

- т-банк

- Тинькофф Банк

- транспортный сектор

- Финансовые результаты

- фондовый рынок

- фондовый рынок РФ

- целевая цена

- Чижик

- чистая прибыль

- чистый долг

- эталон

- ЮГК

- юнипро

- Яндекс