Блог им. Investovization

МТС (MTSS). Отчет за 1Q 2024. Дивидендная машина?! Долги. Перспективы.

- 20 июля 2024, 06:47

- |

Приветствую на канале, посвященном инвестициям! 11.07.24 вышел отчёт за первый квартал 2024 г. компании МТС (MTSS). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

МТС – это ведущий мобильный оператор страны. Кроме мобильной связи МТС предоставляет услуги фиксированной телефонии, широкополосного доступа в интернет и цифрового кабельного телевидения.

Компания владеет МТС банком, что позволяет ей оказывать банковские и финансовые услуги. К слову, в апреле состоялось IPO МТС банка, объем размещения составил 11,5 млрд.

Кроме России, МТС представлена в Беларуси, где у неё 5,7 млн клиентов. А в начале года компания закрыла сделку о продаже «МТС-Армения».

Структура акционерного капитала на 31.03.24:

- 42% акций МТС принадлежит компании АФК Система.

- 8% акций МТС принадлежит её дочкам или находятся на балансе самой компании.

- 50% акций в свободном обращении.

Из последних новостей: во втором квартале МТС выкупила с дисконтом у нерезидентов 1,3% своих акций на сумму 2,5 млрд.

Текущая цена акций.

С начала года акции МТС упали примерно на 10%. Но большая часть падения пришлась на недавний дивидендный гэп. И если учесть эти выплаченные дивиденды, то общий результат пока всё-таки в плюсе. На данный момент котировки находятся на локальных минимумах с декабря 2022 года.

Операционные результаты.

- Телеком – основной бизнес компании по предоставлению услуг связи. Абонентская база 81,3 млн абонентов (+2% г/г). Выручка от услуг связи +7,9% г/г за счет роста тарифов.

- Ритейл. Количество салонов 4330шт (-17% г/г). Выручка от продажи телефонов 13,3 млрд (+25% г/г).

- Финтех. Выручка МТС Банка 29,6 млрд (+56% г/г). Это 18% от всей выручки.

- Adtech. Рекламный бизнес ускоряет темпы роста за счет расширения продуктового портфеля и увеличения клиентской базы. Выручка 11,2 млрд (+53% г/г).

- Медиа. Приносит 3,5% выручки, но бурно растёт. Платных ТВ пользователей 13,2 млн (+14% г/г). Основной актив — онлайн кинотеатр KION.

- Экосистема. Подписчиков 14,7 млн чел (-3% г/г). Снижение объясняется объединением программ MTS Cashback и МТС Premium.

Структура LTM выручки: 73% телеком, 15% Банк, 9% Ретейл, 6% Adtech, 4% Прочее. Также отмечу снижение выручки квартал к кварталу по всем сегментам кроме «Банка».

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 1Q 2024:

- Выручка 161,3 млрд (+18% г/г);

- Себестоимость 62,4 млрд (+29% г/г);

- Коммерческие и общехозяйственные расходы 34,2 млрд (+14% г/г);

- Операционная прибыль 33,2 млрд (+16% г/г);

- OIBDA (операционная прибыль + амортизация) 59 млрд(+5% г/г);

- Финансовые расходы 20,8 млрд (+66% г/г);

- Прочие доходы 12 млрд (год назад убыток -0,8 млрд);

- Прибыль от прекращенной деятельности (продажа «МТС-Армения») 19,7 млрд;

- ·истая прибыль (ЧП) 39,5 млрд (+3х г/г);

Основной рост выручки обеспечил «Финтех» +11 млрд, и 8 млрд прибавил «Телеком». ЧП взлетела в 3 раза, но половина прибыли приходится на разовые факторы (продажа «МТС-Армения») и Прочие доходы (бумажные переоценки ценных бумаг и валют). Т.е. ЧП скорр = 7,8 млрд.

На квартальной диаграмме видим, что выручка на 4% ниже квартал к кварталу. OIBDA стабильна последние 4 года. А реальная скорректированная ЧП в два раза меньше, чем в прошлом квартале.

Баланс.

- Чистые активы 17,7 млрд (+26% с начала года). Т.е. на такую сумму активы превышают обязательства.

- Денежные средства 81 млрд (+10% с начала года).

- Краткосрочные фин вложения 33,6 млрд (-15% с начала года).

- Суммарные кредиты и займы 573 млрд (+3% с начала года). 14% долга номинирована в валюте.

Таким образом, чистый долг 459 млрд (+4% с начала года). Это без учета арендных обязательств, которые составляют еще 131 млрд. ND/OIBDA = 1,9. Долговая нагрузка высокая. Текущие процентные средневзвешенные ставки почти 13%, что не так уж и много на фоне ставки Центробанка. На обслуживание долга компания тратит порядка 75 млрд в год. Но учитывая, что до конца 2025 года нужно будет рефинансировать 425 млрд, очевидно, что процентная ставка должна будет существенно подрасти.

Чистые активы также вышли в плюс. И находятся на максимуме за последние 3 года. Но в любом случае, это низкое значение, а после выплаты дивидендов, капитал снова станет отрицательным.

Денежные потоки.

- операционная деятельность 11,8 млрд (-2,4х г/г). Именно столько денег поступило в компанию за квартал. Снижение из-за корректировки на 19 млрд от продажи Армянского бизнеса. А также роста более чем в 1,5 раза выплат по процентам.

- инвестиционная деятельность -21 млрд (+10% г/г). Капитальные затраты составили 29,4 млрд (+14% г/г).

- финансовая деятельность +13,4 млрд. Положительное значение из-за роста долговой нагрузки.

В итоге, свободный денежный поток второй квартал подряд отрицательный. МТС это аргументирует увеличением капитальных затрат из-за интенсивных закупок оборудования и ростом прочих инвестиций.

Дивиденды.

В апреле была утверждена новая дивидендная политика до 2026 года. Периодичность выплат — раз в год. Целевая доходность не менее 35₽ на акцию. А в июне утвердили дивиденды в размере тех же 35₽ за 2023 год. Отсечка была 16 июля.

Таким образом, несмотря на большую долговую нагрузку, компания продолжает выплачивать дивиденды. Причем в размерах, превышающих чистую прибыль. Например, на дивиденды за прошлый год направлено 128% от чистой прибыли (с учетом казначейских акций) и 200% от свободного денежного потока. Именно из-за этого растет долг, и собственный капитал регулярно опускается ниже ноля.

Главная причина таких щедрых выплат – это компания АФК Система, которой принадлежит 42% акций МТС. АФК Системе нужны деньги для покрытия своих долгов и наращивания инвестиций. Таким образом, из МТС она выжимает по максимуму.

К слову, дивидендная доходность МТС около 16% уже не кажется очень высокой на фоне текущих ставок по вкладам.

Перспективы.

Последние годы выручка компании растет темпами ниже инфляции. Среднегодовой темп роста выручки за последние 5 лет около 6%. А OIBDA и ЧП практически на одном уровне.

Текущая стратегия компании CLV 2.0 (Customer Lifetime Value 2.0 ) связана с развитием цифровых продуктов и экосистемы на базе сильного телекоммуникационного бизнеса.

На данный момент главный драйвер роста – это увеличение тарифов. В апреле МТС снова уведомила абонентов об очередном росте цен.

Риски.

- Споры с ФАС. Федеральная антимонопольная служба регулярно оспаривает повышение тарифов. В частности, в мае в отношении МТС было снова возбуждено дело в связи с последним ростом тарифов.

- Конкуренция в телекоме. Причем рост абонентской базы уже исчерпан.

- Импортное оборудование. Из-за геополитики могут возникнуть трудности с импортом необходимого оборудования. Правда, в МТС заявили, что планируют ежегодно выпускать 10-20 тысяч базовых станций.

- Рост долга. МТС платит высокие дивиденды за счет роста долговой нагрузки. Бесконечно эта ситуация продолжаться не может. Для уменьшения долга МТС рассматривает продажу своего башенного бизнеса.

- Рост ставки. ЦБ проводит жесткую ДКП. Из-за чего растут процентные расходы, долговая нагрузка увеличивается. И ещё снижаются темпы кредитования у МТС Банка.

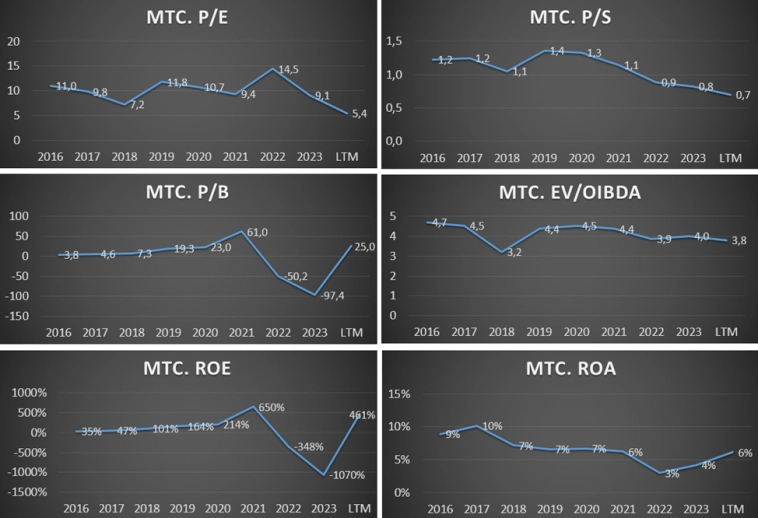

Мультипликаторы.

По мультипликаторам МТС оценивается ниже относительно средних исторических значений:

- Капитализация = 441 млрд (цена акции = 220 ₽);

- EV/OIBDA = 3,8;

- P/E = 5,4; P/S = 0,7; P/B = 25;

- Рентаб. OIBDA 38%; ROA = 6%.

Практически по всем мультипликаторам, кроме P/E, МТС дороже Ростелекома. Но и по P/E текущий результат лучше в основном из-за разовых факторов. Ещё у МТС выше дивиденды, но как мы видели, это из-за того, что компания выплачивает их за счет роста долговой нагрузки. Если бы МТС выплачивала их из того же расчета, что и Ростелеком, то размер дивидендов был бы сопоставим.

Выводы.

МТС – это ведущая компания в России по предоставлению услуг мобильной связи.

Операционные и финансовые результаты в целом неплохие.

У компании высокая долговая нагрузка. Капитальные расходы подросли, в итоге, свободный денежный поток отрицательный последние два квартала.

Компания платит стабильно высокие дивиденды. Текущая доходность 16%. Но из-за этого растёт долг и бесконечно так продолжаться не может.

Перспективы связаны с развитием экосистемы и ростом тарифов.

Но пока среднегодовой темп роста финансовых результатов МТС ниже инфляции. Риски сопряжены с действиями ФАС, конкуренцией и ростом ключевой ставки.

По мультипликаторам компания оценивается ниже своих средних значений. Акции находятся чуть ниже середины исторического боковика. И по моим расчетам оценены справедливо.

Мои сделки.

В мае 2023 года я продал акции МТС с небольшой прибылью. Плюс получал достойные дивиденды. К слову о всех своих сделках пишу в нашем телеграм канале. Текущая дивидендная доходность уже не так интересна по сравнению с вкладами и облигациями. И главное, что напрягает – это растущий долг. Если котировки опустятся ниже 200 рублей, то возможно, буду заново формировать позицию.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

после дивидендного гэпа папирка отросла ожидаемо, перепроданность на 4ч и днёвка еще сохраняется..

на 243 сильное сопротивление, могут и на 190 сводить где однозначно «покупаем».

по ценам на сейчас входить ради пару% ?

спекулятивно ставим стопы, двигаем за ценой..

в обе стороны!