Блог им. Rich_and_Happy

Больно ли сидеть в облигациях с доходностью 16% годовых?

- 16 июля 2024, 21:23

- |

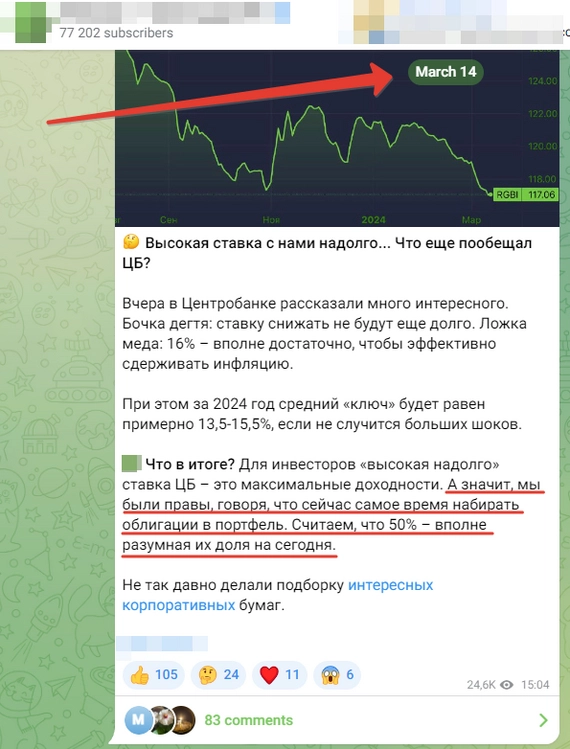

Наткнулся тут на пост в крупном ТГ канале про облигации (пальцем показывать не буду. Просто пример очень яркий), ребята рассуждают, что сидеть в облигациях на просадке не больно, ведь доходность 16% годовых (рис 1).

Заметная смена риторики, раньше (с прошлого года) регулярно рассуждали, что «вот сейчас можно на треть портфеля уже заходить в облигации», т.е. когда годовая доходность ещё была в районе 10%.

Активно зазывать перестали, где-то после 14 Марта (рис 2). Когда решили, что и 50% уже норм. Напомню, что в Марте доходность ОФЗ была в районе 13% (смотря какой выпуск).

Сейчас рассуждают про 16%, но кто-то сидит по их советам в длинных ОФЗ с прошлого года с доходностью 10%.

• «Сам-то про облигации регулярно пишешь»

Напомню, что у автора максимальная доля портфеля на облигации — 5%, на все вместе 5%, а не на отдельный выпуск 5%.

Так же регулярно повторяю, что облигации, это не про долгосрочное инвестирование, а про припарковать кэш на время. Поэтому набирали с прошлого года мы их с осени от коротких к длинным с упором на максимальную купонную доходность. Так как короткие намного медленней падают в цене.

Аналогично и с фондами денежного рынка, максимальный вес — 5%.

В начале года (23 января) писал:

«Возьмём какой-нибудь мало вероятный риск. К примеру, новый виток инфляции. Только не лайт версия которая у нас была в прошлом году, а „Турецкий вариант“ или „Аргентинский вариант“, т.е. такие варианты, где инфляция „Хорошо за 50%“.

<....> Что будет с портфелем, где облигации занимали более половины?

Его разорвёт в клочья ещё на подлёте этого события. Так как упадёт в цене тело облигаций. А купоны и погашенный в перспективе номинал станут копейками. Сами деньги никуда не пропадут, но вот купить на них можно будет мало что (так как покупательная способность денег сгорела в инфляционном огне)».

Тогда про «разорвёт в клочья на подлёте» многим показалось преувеличенным.

Посмотрим, что изменилось за полгода.

Популярные ОФЗ 26238 $SU26238RMFS4 «где можно зафиксировать доходность на годы» с 23 Января подешевели на 22%, эффективная доходность в этот день была 12%, а купонная 10,6%. И это всё при текущей инфляции всего в 8,59% + небольшое ускорение последние пару месяцев (рис 3)

Шутка в том, что купленные тогда ОФЗшки действительно зафиксировали доходность на годы, но вот выйти из них можно только с большими убытками сейчас.

• «Сейчас точно дно по облигациям!»

Возможно, а возможно и нет. В конце прошлого года все (и автор тоже) ждали скорый разворот ставки, а в итоге у нас рекорд по продолжительности с высокой ставкой, и этот рекорд мы ещё побьём.

Ставить ли на то что сейчас действительно дно у ОФЗ значимую часть портфеля? — Дело вкуса. Хорошо бы осознанного. Безмерно верю в наше ЦБ, но хватит ли политического веса довести дело до конца вопрос открытый. Один только «переставленный» курс рубля на 5-10% это новый инфляционный виток.

• «Так больно ли сидеть в облигациях с доходностью 16% годовых?»

Если у нас инфляция будет под контролем и ЦБ её победит доведя до 5-7% ближайший год, то совсем не больно. НО если инфляция уйдёт выше 10%, то ОФЗ с постоянным купоном в этом плане полностью беззащитный актив. И заходить в него долгосрочным портфелем и с большой аллокацией в портфеле история не однозначная.

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» (есть в Тинькофф и БКС). Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- RGBI

- SPO

- акции

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- ВДО

- вклады

- Владимир Путин

- ВТБ

- Газпромнефть

- девелоперы

- денежно-кредитная политика

- дефицит бюджета

- дивиденды

- доллар рубль

- Дональд Трамп

- доходы бюджета

- Европлан

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- иран

- итоги дня

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мать и дитя

- мем

- мемы

- Минфин

- мирные переговоры

- мобильный пост

- МосБиржа

- Московская Биржа

- мсфо

- недвижимость

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчет цб

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- Ростелеком

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- ставка

- сша

- тинькофф банк

- трейдинг

- Украина

- форекс

- Фосагро

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор

И под 10% сидят и не рыпаются и в ус не дуют, номинал погасят, купоны стригут. В длинные если ток кто вляпался по глупости, те да быстро не вытащить, но туда же не последние вгоняют.

Облиги вообще лучше акций считаю.

Если облигаций немного то велик шанс продавать подешевевшие от безысходности.

Облиги варятся отдельно, докупаются на купоны. Ипотеку плачу с зарплаты, с досрочкой (жаба давит дарить 95% от платежа банку :-) )

мне не понравилось где и что сейчас строят новое. Дом где купил я знаю, сам живу там 10 лет. я прикинул что если пару лет ждать пока сдадут, да вложиться в ремонт, то на эти пару лет (с учётом ремонта, более высокого первоначального взноса, съёма где-то жилья на это время) по деньгам получается одинаково, по крайней мере на первые несколько лет.

в ценах офз заложена СУПЕРСТРАХОВКА риска от заморозки торгов дивидендов закрытия бирж денежной реформы и т д и т п

т е выплаты по офз прекратят последними ..-дальше ядерный взрыв

плюс ЕСТЬ СРЕДНЯЯ инфляция за 10- 20-30лет и никуда от средней цены не денутся… вообще…

на переговорах-а они неминуемы до конца года-главным бенефициантом будут облигации

а СРОК-так вам тоже полгода 2022 говорили -вот начнется вот начнется все сидели не верили

сейчас ОЧЕВИДНО что переговоры на носу… и срок такой же, идут утечки -а обдолбыши опять не верят, там их прокатили и тут прокатят

Дивиденды — премия.

Зарплата покрывает постоянные расходы.

Это нормально

В моем понимании, если налога не будет, то 20% годовых — очень неплохой вариант, чтобы зафиксировать доходность на 5-15 лет (при условии, я-то нет других идей куда вложить деньги)

Их тоже сейчас закатали в днище.