Блог им. ZERODD1971

Про рынок 27,05

- 27 мая 2024, 08:07

- |

По традиции с новостей!

ЕС принял решение передать Украине доходы от замороженных активов Банка России. ЕС не собирается просить Украину продлить соглашение о транзите российского газа, которое истекает в конце года — Еврокомиссия. Давление на РФ продолжает расти…

24 апреля Сенат США одобрил законопроект, который включает передачу Украине замороженных активов России.

Наш ответ последовал почти через месяц.

ПРАВКОМИССИЯ БУДЕТ ВЫЯВЛЯТЬ ПРИНАДЛЕЖАЩЕЕ ЛИЦАМ США ИМУЩЕСТВО, ВКЛЮЧАЯ ЦЕННЫЕ БУМАГИ, КОТОРОЕ МОЖЕТ БЫТЬ ИСПОЛЬЗОВАНО ДЛЯ КОМПЕНСАЦИИ УЩЕРБА. ПУТИН ПОДПИСАЛ УКАЗ О ПОРЯДКЕ КОМПЕНСАЦИИ УЩЕРБА РОССИИ И ЦЕНТРОБАНКУ РФ ОТ НЕДРУЖЕСТВЕННЫХ ДЕЙСТВИЙ США. ПУТИН РАЗРЕШИЛ ИСПОЛЬЗОВАТЬ АМЕРИКАНСКОЕ ИМУЩЕСТВО В РОССИИ ДЛЯ КОМПЕНСАЦИИ УЩЕРБА ОТ ИЗЪЯТИЯ ИМУЩЕСТВА РФ В США.

Вполне адекватный ответ, только возникает резонный вопрос — у кого замороженных активов больше, у «них», или «у нас». Грабеж средь бела дня процветает, и далеко не факт, что РФ окажется в конечном счете в плюсе!

Напомню, что Euroclear заявил клиентам, что не сам не участвует в выкупе замороженных активов иностранцами у российских инвесторов и дал понять, что выкуп может происходить «на свой страх и риск», и предупреждают инвесторов, что у них могут возникнуть проблемы, которые могут привести к блокировки выкупленных активов (https://www.forbes.ru/investicii/513203-vedomosti-uznali-ob-otkaze-euroclear-ucastvovat-v-obmene-zablokirovannymi-aktivami?ysclid=lwlthvcr2g931781034)

=

Сырьевой рынок и мои действия на нем.

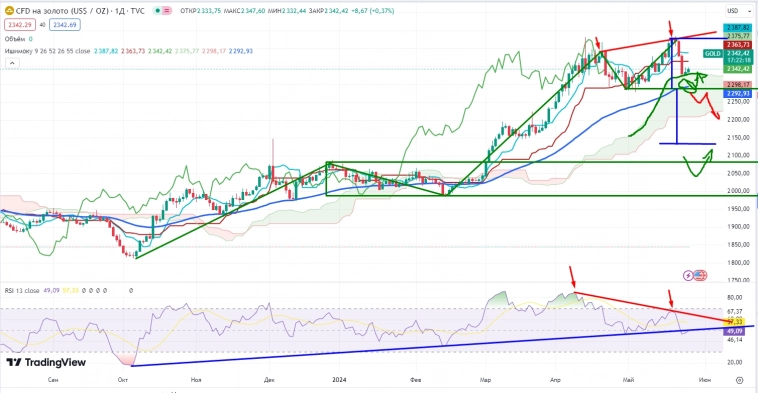

Основная для меня проблема — это сочетание технического анализа с эмоциями. И ТА пока одерживает верх! Я отмечал аномальность роста металлов и не исключал коррекции, как говорится — «получите, распишитесь» — она происходит!

На недельном и дневном графиках в золоте я вижу конкретные дивергенции в V-ых волнах роста, наблюдается пока коррекция, но при проходе что на недельном, что на дневном графиках уровня $2280 (+55ЕМА на днях)-$2300 (лоу по месячному графику) можно ждать дальнейшего снижения с мишенью на дневном графике $2145±.

В серебре картина иная, спорный вопрос, есть ли дивергенция на хаю (в зоне перекупленности дивергенция может не работать), цена ОДНОЗНАЧНО выше предыдущего хая $28,85±, там пока однозначный лонг!

Напомню, что золото (да и вообще все драгметаллы) традиционно считается защитным активом, и оно, как минимум, слабее падало на коррекции «бумажного» рынка. Я также понимаю, что большинство банков вкладывалось в золото и другие драгметаллы! Вопрос — а что они будут скидывать в случае рецессии? Ответ, на мой взгляд, очевиден — именно золото! Кстати, и в 2008 году перед ростом оно в моменте проседало почти на 25%. И ВОЗМОЖНО ЭТО ПОВТОРИТСЯ СНОВА, ПРИЧЕМ ЭТО КАСАЕТСЯ ВСЕХ РЫНКОВ!

Но, тем не менее, мое отношение к металлам остается «бычьим», инфляция выходит на новый виток, а значит и металлы будут в конечном итоге продолжать рост.

В золоте для меня ситуация стала немного напряженной. Все-таки теханализ работает даже на панике, все логично. Была дивергенция на днях, я ее проигнорировал. Купил квартальный колл-опцион на GOLD-6.24, страйк 2400, буду докупать ниже на поддержке $2285+.

Риски всегда есть, особенно на эмоциональном рынке, а в условиях растущей инфляции рынок металлов особенно им подвержен. Но как бы там ни было времени до экспирации еще много, и не факт, что все потеряно.

В случае продолжения снижения я буду пытаться «спасать» оставшиеся от премии деньги, но снова пытаться покупать квартальные колл-опционы на GOLD 9-24.

В серебре все остается как и прежде — есть поддержка на $28,85, коррекцию тоже буду откупать, и тоже через квартальные колл-опционы на SILV-6.24…

Опционы я использую для торговли в случае локальной уверенности в своей правоте.В них нет вариационной маржи и убыток ограничен премией продавцу опционов, а в случае правильного понимания ситуации прибыль может измеряться трехзначной прибылью от потраченных средств, так что соотношение прибыль/риск для меня более чем удовлетворительное.

На нефтяном рынке пока нисходящая пила. МИНИСТЕРСКАЯ ВСТРЕЧА ОПЕК+ ПРОЙДЕТ 2 ИЮНЯ В ФОРМАТЕ ВИДЕОКОНФЕРЕНЦИИ — ОПЕК. Если ОПЕК все-таки отменит пролонгацию сокращения нефти — то она может быть под давлением. У меня взгляд по ней на нейтральный, но от продажи все равно торговать не буду!

Но в целом, как и писал ранее — по большому счету пила. На днях пока в нисходящем локальном канале, с намеком на локальный проход вверх, но цена ниже 55ЕМА и облака Ишимоку. Все это в рамках глобального боковика.

Теперь к нашему рынку, и новостям локально нашего характера.

Министр финансов Антон Силуанов выступил на парламентских слушаниях по вопросу совершенствования налогового законодательства в РФ. Основные тезисы.

Антон Силуанов рассказал, что министерство готово обсуждать с бизнесом отмену курсовых экспортных пошлин в связке со справедливым увеличением налога на прибыль.

Минфин поддерживает предложение Госдумы и бизнеса не поднимать ставку НДС.

Министр рассказал, на какие цели пойдут доходы, полученные от изменения налоговой системы.

Министерство предлагает оставить на прежнем уровне уровень НДФЛ на доходы в виде процентов по депозитам.

Налог на прибыль компаний будет платиться с меньшего размера налогооблагаемой прибыли.

Вроде все здраво, придраться пока не к чему, но это пока законодательно не утверждено!

НАЛОГОВЫЕ ПОПРАВКИ БУДУТ ВНЕСЕНЫ В ГОСДУМУ В ВЕСЕННЮЮ СЕССИЮ ДЛЯ РЕАЛИЗАЦИИ ПОРУЧЕНИЙ ПРЕЗИДЕНТА — СИЛУАНОВ.

Депутаты Госдумы предложили установить нижний порог для прогрессивной шкалы НДФЛ исходя из дохода — не менее чем двукратный размер среднемесячной номинальной заработной платы по России (https://tass.ru/ekonomika/20908119).

Самое интригующее для меня это действие регулятора со ставкой!

Годовая инфляция в РФ с 14 по 20 мая ускорилась до 8,03% с 7,91% неделей ранее — Минэкономразвития.

7 июня заседание нашего ЦБ по ставке. Уже начинают ходить слухи, что ставку не только не будут понижать, но и могут даже повысить.

Я миллион раз говорил в прошлом и продолжаю держаться своего мнения — подъемом ставки проблему с инфляцией не решить. Вообще не стоило повышать ее, пусть бы мы жили некоторое время в условиях растущей инфляции, но при этом развивать собственное производство и независимость от «западных технологий» было бы значительно проще. Но таков наш ЦБ — мне его логика действий не понятна, и поэтому исключать все-таки подъема ставки полностью нельзя!

Если это произойдет, то ЦБ полностью утратит доверие населения, и самое главное — проблему с инфляцией подъем ставки не решит, а только ухудшит состояние экономики. Конкретный пример — Пауэлл! Давно пора признать силу инфляции, нужно снижать ставку, пусть даже и с ростом инфляции в моменте. Но монетарные власти думают по другому, они скорее всего думают о своих немаленьких зарплатах и нежеланием что-то кардинально менять!

Решил проанализировать возможное повышение ставки. Одним из главных плюсов повышения ставок является снижение инфляционных ожиданий. Высокие процентные ставки делают заемные средства более дорогими, что ограничивает потребление и инвестиции. Это может привести к снижению спроса на товары и услуги, что в свою очередь снижает инфляцию.

Еще одним плюсом повышения ставок является увеличение доходности сбережений. Высокие процентные ставки делают банковские вклады и другие инструменты сбережений более привлекательными для инвесторов.

Однако, повышение ставок также имеет негативные моменты. Во-первых, оно может замедлить экономический рост. Высокие процентные ставки делают заемные средства дороже, что может ограничить инвестиции и потребление. Это может привести к снижению производства и увеличению безработицы.

Во-вторых, повышение ставок может увеличить долговую нагрузку на домашние хозяйства и предприятия. Высокие процентные ставки делают выплаты по кредитам и займам более дорогими, что может привести к финансовым трудностям для заемщиков. Это может снизить спрос на товары и услуги, что может негативно сказаться на экономическом росте.

При этом количество закредитованных людей тоже увеличится, будут новые ужесточения со стороны ЦБ по рефинансированию кредитов — а это удар по банковскому сектору.

Также, повышение ставок может вызвать нестабильность на финансовых рынках. Инвесторы могут начать выводить свои средства из рискованных активов и инвестировать в более безопасные активы, что может привести к снижению цен на акции и другие рискованные инструменты. Это может вызвать панику на рынке и повысить волатильность.

И это уже происходит. Банки начинают поднимать ставки по депозитам после сигнала ЦБ о возможном росте ключевой — FM (https://frankmedia.ru/165140). Банк России установил (https://cbr.ru/press/pr/?file=638521460550183576macroprudential_limits.htm) более строгие ограничения на кредитование заемщиков с высокой долговой нагрузкой. 😱

Валютный рынок.

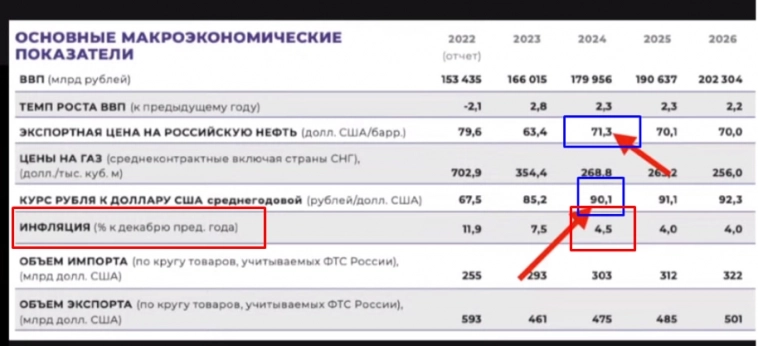

Постоянно говорю про бюджет, не поленился, и снова взялся за калькулятор. Писал на неделе на эту тему - мнение не меняется. Я раньше выкладывал свои мысли про бюджет. В бюджет на 2024 год зашита цена на нефть ($71,3) и курс 90,1. Умножаем одно на другое = 6424 рубля за бочку нефти. Это минимум для бюджета, выше — хорошо, ниже — плохо. Запоминаем это число!

Смотрим, что делается сейчас (на момент написания поста) = 69,53*89,52 = 6224 рубля за бочку нефти. Т.е. в минус. Но я не учел, что была заложена инфляция в 4,5% и не учел высокую ставку! Которая, скорее всего, сохранится, как минимум, на ближайшее время. В текущих условиях бюджет испытывает давление не только со стороны нефти (цену на которую мы не контролируем), но и эффект растущей инфляции внутри страны.

Повторюсь — нелогичность нашего рынка после начала СВО продолжает удивлять. Бюджету нужны деньги, полностью нарушена корреляция нефть-рубль — нефть не растет, а рубль укрепляется. Манипуляция чистой воды, но логика жизни должна взять свое рано или поздно, РФ — сырьевая страна и основной доход в бюджет — нефтяной!

Но как бы там ни было, повторюсь: «Теханализ по валютным парам не работает, тут нужна глобальная уверенность! Я верю в девальвацию рубля, а значит буду удерживать нал, USDT и покупать (докупать) квартальные колл-опционы на SI-6,24 (пирамидить опционы тоже можно), чуть позже на SI-9,24 и SI-12,24. Можно, конечно, и потерпеть локальный убыток, т.к. государство — главный валютный спекулянт на рынке, но я остаюсь по валюте «быком». График даже не выкладываю, т.к. он на мой взгляд не информативный. Докупил квартальный колл-опцион на SI-6.24 со страйком 90000.

И наконец самое непростое на мой взгляд — «Бумажный» рынок.

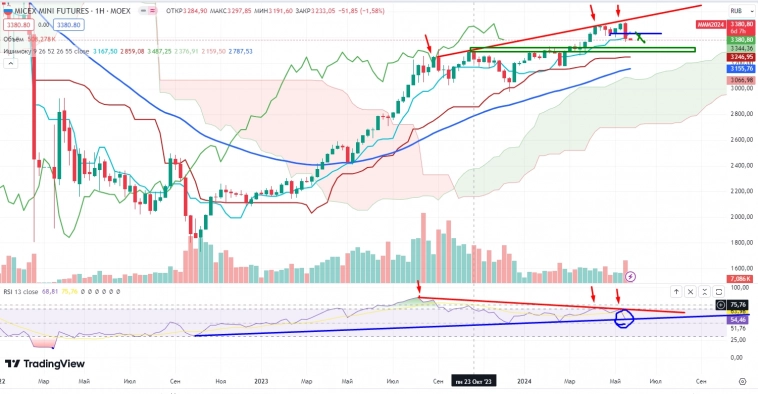

Под конец недели вырисовывается более отчетливо локальный слом восходящего тренда по недельному фьючерсу на Индекс ММВБ, сверху тройная дивергенция и пробивается уровень поддержки 3433-. Ближайшая зона поддержки на 3284-3299.

Во фьючерсе на Индекс ММВБ на днях происходит пробой канала 3417-3507, мишень от пробоя вниз =3327± . Сверху конкретная дивергенция! ПРОХОД И ЗАКРЕПЛЕНИЕ НИЖЕ 55ЕМА = ПОТЕРЯ ПРЕИМУЩЕСТВА У БЫКОВ! RSI пробивает дивергентный тренд. «Запаздывающая» подтверждает пробой вниз. Происходит локальный слом восходящего тренда, правда цена в облаке Ишимоку... Уровень 3417- возможно станет зоной сопротивления!

Рынок остается неоднородным и индекс не информативный, поэтому локальные идеи! Драйверов для общего роста нет (даже ротации капитала не наблюдаю)! Стратегические лонги можно прикрывать!

По поводу этого размышлял постоянно в последнее время. Ничего перспективного в нем пока я не вижу. Потеря газового рынка Европы и попытка заменить его азиатским (=китайским) рынком сбыта пока носит чисто гипотетический характер. И конечно Китай понимает нахождение нашей страны в положении «сырьевого придатка», и поэтому будут требовать особенных условий и скидок.

Да и у самого Китая дела могут идти не так хорошо, как хотелось бы. Передел мира — дело не быстрое, и без боя США не отдадут ему пальму первенства, так что впереди исключать эскалации китайско-тайваньского конфликта полностью нельзя, а продолжение торговой войны США-Китай точно нельзя, причем при любом президенте США!

Конечно, бумага была с «низкой базой», но стоит помнить, что дважды он стоил 360 рублей, но при долларе в 30 рублей и в районе 73. Т.е. относительно роста валюты и снижению рублевой стоимости вложения в бумагу пока сомнительно.

Государство с Газпрома итак много имеет в отличии от тех-же нефтяников, т.е. это «дойная корова». Затраты огромные, и если бы не госкомпания — то и до дефолта недалеко.

Из разряда конспиралогических идей — я понимаю, что Газпром просто убит. Но компания не платит дивиденды — не за что бороться, и возможно термин «бумага с низкой базой» уже может не работать...

При этом надо понимать, что если эти деньги будут пущены по назначению (развитие трубопроводов в Азию, газификацию страны и т. д.) — компания со временем может стать интересной с точки зрения даже инвестиций. Но это все в будущем…

Мне искренне жаль инвесторов, которые поверили в очередной раз в свои иллюзии по поводу дивидендов. Лишнее доказательство моей поговорки - «Лучше быть реалистом, чем оптимистом в «розовых очках». С точки зрения торговли бумага локально потеряна для торговли!

Стало интересно — почему Газпром считался бумагой с «низкой базой». Да он всегда таким был — с 2009 по 2019, в 2021 году он оттолкнулся от поддержки и вылетел вверх (на фоне ввода в эксплуатацию «Северного Потока»), а потом с началом СВО он пришел снова вниз… Честно говоря, ненавижу эту бумагу. Ну «какое наше все», тот же Лукойл или Сбер показывает восходящую динамику, а эта «помойка» в глобальном плане — нет!😱

Несколько вопросов про Газпром? При таком падении — сколько его осталось в «народном портфеле»? Где «золотой миллиард»?

Не могу обойти акции Газпром с точки зрения торговли, она убита и даже формируют вроде как дивергенцию на лоу на часах и в плане реверсной торговле возможен отскок вверх, возможно даже сильный. Но стоит помнить, что куча инвесторов осталась отсеченной, до последнего верив в лучшее, и в случае отскока они будут выходить из бумаги, основная тенденция вниз, драйверов для роста пока точно нет!

Поэтому не рекомендую ей торговать от лонга! От шорта же — пока шок не прошел, нет проторгованных зон = нет четких уровней = нет четких стопов, тоже пока нельзя!

Писал, что в случае невыплаты дивидендов Газпромом — это может стать триггером для снижения всего рынка в целом, пока ее нет, согласен, но все с чего-то начинается!

Рынок остается неоднородным, поэтому локальные идеи.

Самой сильной бумагой из первого эшелона остается Сбер. Он по большому счету сдерживает падение. Но при этом возникают много вопросов — за счет чего?

Переток средств из Газпрома в Сбер в моменте может укрепить бумагу, но тем самым надув очередную порцию воздуха и в без того надутый пузырь в нем. Впереди возможное повышение ставки, банки уже начинают повышать ставки по депозитам, и при нынешней дивидендной доходности в Сбере на уровне 10,3% выглядят откровенно смешными. Вот что делает с рынком отсутствие нерезидентов и отсутствие ликвидности.

Я вижу относительную стойкость Сбера и других бумаг относительно Газпрома. По идее падение в Газпроме должно было обрушить рынок, но этого пока не происходит. Объяснение для меня достаточно очевидное — а именно ротация денег из Газпрома в Сбер. Но возникает справедливый (на мой взгляд вопрос) — а что, Сбер показывает что-то сверх позитивное? НЕТ! Банально люди снова мечутся, перекладываясь в «типа пока» сильную бумагу. Но это очередной пузырь, который по логике должен когда-нибудь лопнуть.

Но как бы там ни было из-за отсутствия возможности инвестирования в западные активы «наши инвесторы» просто вынуждены искать бумаги внутри страны… Печально.

При этом не факт, что государство не обратит внимание и на него (напомню, Сбер единственный банк, который был избавлен от поборов в прошлом)!

Что до графиков. Чисто по технике — в Сбере на днях рисуется такая картина — ожидаемой ротации капитала из Газпрома я не вижу, есть локальный канал 320,6-324 (рассчитанная мишень) с конкретной дивергенцией на хаю (=двойной хай), проход ниже = локальное снижение до мишени 317,2± .

Есть «типа» уровень 315-315,4, сформированный на объявлении дивидендов + тренд, возможно там и надо откупать, но рост будет ограничен 320,6-.Ниже в зоне 304,6-309,3+- крайняя поддержка (+55ЕМА и облако Ишимоку), но снова процесс роста будет сопряжен с наличием еще большего количества сопротивлений текущих, и возможно появлению новых...ПРОХОД И ЗАКРЕПЛЕНИЕ НИЖЕ 304,6- = ВХОД В DOWNTREND!

Правда честно сказать пока не вижу четких уровней-подтверждений на часах для четкости стопов, буду надеяться, что они появятся в ходе торгов. Пила вокруг 55ЕМА и облака Ишимоку вносит свои плоды, и лучше пропустить первую сделку, чем потом либо «спасать» ее пирамидой, либо крыться с убытком! При этом не исключаю даже продолжения роста, главное ничего нельзя отрицать. Хотя «одной» бумагой рынок вытянуть будет очень сложно… Но на нашем тонком и манипулируемом рынке все возможно!

Теперь к бумаге №2 в народном портфеле — Лукойл.

Писал ранее — от скорости закрытия дивидендного гэпа во многом будет зависеть и состояние рынка и сохранения растущего тренда в целом.

55ЕМА и облако Ишимоку остановило падение в Лукойле на днях… Но портит картину дивидендный гэп, который возможно пока не закрыт (если по ценам закрытия, если учитывать шип — то закрыт). Для спекуляций только локальные идеи и стоит все-таки учитывать 55ЕМА на днях (на данный момент это 7692). При проходе этого уровня вопрос с закрытием гэпа будет НАМНОГО проблематичнее…

Честно говоря возникают противоречия между дневным и часовым графиками. 55ЕМА и облако Ишимоку на днях ниже текущих цен, а на часах выше. Что победит в итоге не знаю, но локальная идея такая — в Лукойле на часах Лукойле на часах пробит канал 7792-7861, мишень = 7723± , там можно шорт прикрывать (RSI формирует потенциальную дивергенцию), + зона поддержки, отскок = шорт под 7792- (реперный уровень 1-ой волны снижения +55 ЕМА) со стопом 7815+. Но снова вмешивается тонкость и возможное манипулирования нашим рынком, исключать ничего нельзя, как роста, так и продолжение падения, либо продолжение пилы на хаях (рынок неоднородный и индекс неинформативный).

В понедельник отсечка в НЛМК (дивиденды 25,43, цена отсечки 255,44, т.е. дивидендная отсечка 9,95%). Снова математика = 25,43 — налог 13%-15% в зависимости от суммы — буду брать по минимуму = 13% = 22,12, минус цена закрытия = 233,3±.

Смотрю на график = эта цена примерно совпадает с 55ЕМА и зоной поддержки 222,6-229,7, возможно буду пробовать откупать на стратегический счет, но снова (как и в Лукойле) я не буду ждать повтора хая, а чисто на отскок с желанием заработать на реверсной торговле 4-6%.

Но опять-же — надо смотреть, в случае продолжения падения растущий тренд может быть под угрозой, и НЛМК — не Лукойл, и если Лукойл пока не закрывает свой дивидендный гэп — то НЛМК может это сделать намного за более долгий срок!

Нужно понимать, что т.к. рынок неоднороден, многие бумаги приходят на свои поддержки, и отскок в них возможен, причем сильный, и исключать торговлю от лонга в них я бы не стал!

=

Итоги недели и мысли на следующую! Суммарно за неделю прибыль +0,52%. Прибыль с 06.12.2023 абсолютных(!) ⚡️+11,33% ⚡️ причем БЕЗ ПЛЕЧЕЙ! Из всего срока ведения канала за этот срок у меня пока четыре убыточные недели.

Докупил квартальный колл-опцион на SI-6.24 со страйком 90000. Это на другой (опционный) счет. Вопрос веры!

Теперь о неприятном. В золоте для меня ситуация стала немного напряженной. Все-таки теханализ работает даже на панике, все логично. Была дивергенция на днях, я ее проигнорировал. Купил квартальный колл-опцион на GOLD-6.24, страйк 2400, буду докупать ниже на поддержке 2285+.

Риски всегда есть, особенно на эмоциональном рынке, а в условиях растущей инфляции рынок металлов особенно им подвержен. Но как бы там ни было времени до экспирации еще много, и не факт, что все потеряно.

Тоже самое касается и валюты — локальный угар возможен, но я по валюте остаюсь быком. Не удастся в этом квартале — удастся в следующем. А от локальных убытков никто не застрахован!

Закрыл полностью стратегический лонг в Лукойле — на стратегическом счету прибыль +3,73% по цене.

Отскальпировал BTC и в DOGE (+5,86%) и в TON (+7,09%), докупил BTC. Продолжаю быковать в крипте. Я тоже хочу обогнать инфляцию…

=

Неделя выдалась нервной. Один Газпром чего стоит с его интригой. Толпа верила в чудо, его не случилось, пожинаем плоды доверчивости. Я раньше писал, что если «Газпром» снова «кинет» на дивы (а это уже происходило в прошлом), то это может стать тем «спусковым крючком» для начала сильнейшей коррекции. Пока ее нет, согласен, но все с чего-то начинается!

Повторю — ротация капитала на нашем тонком рынке возможна, но это не из-за экономических показателей той или иной компании, а банально из-за «запертости» наших инвесторов и спекулянтов внутри страны.

В стране происходит хаос на рынке, такого никогда не было в моей практике. После начала СВО нарушены принципы, на которых строилась моя успешная торговля в прошлом. Полное отсутствие корреляции нефть-рубль, отсутствие общего тренда, разделение бумаг на «сильные», «неопределившиеся» и «слабые» даже внутри секторов…

Популизм государства, все ради воплощения идеи Путина о восстановлении нашего рынка к 2030 году… Но просто так, «по щелчку» его не восстановить!

Такого никогда не было, а это значит надо продолжать торговать локальные идеи… Исключать спрэды тоже нельзя! Да и вообще отсутствие общей, однородной тенденции может говорить о возможности как продолжения роста, продолжения коррекции или снова возврат в боковик! ИСКЛЮЧАТЬ НИЧЕГО НЕЛЬЗЯ — ВОТ МОЙ ПРИНЦИП ТОРГОВЛИ! И пусть бывают локальные убытки, я к ним отношусь спокойно — НЕ БЫВАЕТ БЕЗУБЫТОЧНЫХ ТРЕЙДЕРОВ!

Я не говорю про надвигающееся падение, но слом растущего тренда для меня очевиден. Очень показателен Лукойл, писал ранее — от скорости закрытия дивидендного гэпа может зависеть сила рынка — так закрытие гэпа возможно еще не произошло… Ранее на это хватало порядка месяца…

Нежелание платить дивиденды, нелогичное поведение бумаг на хорошие отчетности, тонкость рынка (типа на очередные «вербальные» интервенции бумаги могут выноситься аномально сильно (ВТБ).

Рынок превращается в скопление коротких локальных идей, главное с конкретными стопами. Такая неоднородность больше говорит за попытки «дожать» инвесторов — любителей, чем за однородный рост. Плюс — при существующей системы отчетностей компаний, которым правительство разрешило так отчитываться после начала СВО, тоже не добавляет уверенности в лонге. Ну и, конечно, отсутствие нерезидентов! Многие «частные инвесторы» продолжают слепо верить в «кота в мешке», а придет расплата или нет — покажет только время. Но это произойдет только в будущем!

Впереди дивидендные отсечки в НЛМК и в Сбере (я специально беру отсечки с доходностями 10+%), и не факт, что и они быстро закроют свои дивидендные гэпы…

Особенно если ЦБ «поможет» с повышением ставки… В этом случае депозиты снова станут более популярными для физических лиц. При этом количество закредитованных людей тоже увеличится, будут новые ужесточения со стороны ЦБ по рефинансированию кредитов — а это удар по банковскому сектору.

Многие продолжают верить, что «золотой» миллиард нас всех спасет. Но еще раз повторю - «БОЛЬШИЕ ДЕНЬГИ ЭТО УМНЫЕ ДЕНЬГИ», и не факт, что они в моменте не расступятся! Газпром — очень хороший тому показатель!

Короче говоря сомнений полно, вопросов тоже, а ответов намного меньше!

Предсказывать рецессию дело неблагодарное, ее может и не быть, но в 2008 году так все и происходило, надували пузырь во всем, никто не верил (как и сейчас) — как результат = многие потеряли все! И в этом плане все очень похоже складывается и сейчас!

Рынок крайне непростой, его однозначно невозможно проанализировать. Хаос, а в хаосе одно из основных принципов выживания — это диверсификация средств. Не все идеи конечно срабатывают, и поэтому не стоит влезать «на все» в одну идею. Нужно быть готовым к локальным убыткам, я живой человек, и не избавлен тоже от ошибок, но они возможны, и я это понимаю.

Моя диверсификация — вклады, валюта (нал. и USDT), плюс квартальные колл-опционы на валюту, квартальные колл-опционы на металлы (с желанием докупать еще), торговля от лонга на крипторынке… Главное правильно рассчитывать риски и возможные потери! В противном случае — просто держать деньги на депозите, но мне это не подходит!

=

P.S. Я не читаю комментариев под постами, но я всегда в телеграмме готов ответить на них.

🔥 Присоединяйтесь к бесплатному телеграм-каналу t.me/scalpon и получите доступ к актуальной аналитике, сигналам и обучающему контенту для успешного трейдинга на ММВБ!

Я предлагаю:

— Ежедневные обновления о состоянии рынка и перспективных акциях ММВБ;

— Полезные советы и рекомендации от опытного трейдера для улучшения вашей стратегии;

— Возможность общаться с единомышленниками и обмениваться опытом.

Удачных торгов! Тренд — наш друг!

теги блога Дмитрий Касьяненко

- ALRS

- BRZ3

- bz

- CHMF

- CNY

- CNYRUB

- CRM

- DAX

- DJI

- DXY

- ES

- ES E-mini

- ES futures

- eueusd

- EUR USD

- gazp

- GAZP Газпром

- Gazprom

- GMKN

- Gold

- ibove

- Ibovespa

- IMOEX

- LKOH

- magn

- Magnit

- MGNT

- micex

- MMM

- mtlr

- MTSS

- NASDAQ

- ng

- NLMK

- NVTK

- Ozon

- PA

- PIKK

- PLZL

- POLY

- RASP

- RGBI

- RIM 2

- ROSN

- RTS

- RTSI

- rual

- RUB

- S&P

- S&P500

- S&P500 фьючерс

- Sber

- SBERP

- Si

- SIBN

- SiH3

- Silver

- SiM2

- Siu2

- SIU3

- SIZ2

- sngs

- SP

- sp500 mini

- spy

- TATN

- TTF

- urals

- usd

- usd rub

- USD-RUB

- USDCNY

- USDRUB

- VTBR

- yndx

- акции

- Газпром

- доллар рубль

- Индекс МБ

- Итоги недели

- коронавирус

- Лукойл

- Нефть

- Новости

- обзор рынка

- облигации

- оффтоп

- прогноз по акциям

- роснефть

- сбербанк

- Северный поток

- технический анализ

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фьючерс mix

- Яндекс