Воронов Дмитрий

❓ 40% годовых: много это или мало?

- 06 ноября 2021, 13:34

- |

Добрый день, друзья!

В марте сего года мной была опубликована инвестиционная идея по компании Arista Networks (Изучаем отчёт 8-K компании Arista Networks), на примере которой я показал применение динамического метода оценки конкурентоспособности и методики анализа отчётов 8-K для принятия инвестиционных решений.

👉 Прошло почти 8 месяцев. Самое время для того, чтобы оценить эффективность динамического метода оценки конкурентоспособности эмитентов.

Суть идеи заключалась в следующем. До последнего времени компания Arista Networks испытывала сложности с продажами, которые снижались несколько кварталов подряд. Однако в 4 квартале 2020 г. компании удалось преодолеть эту негативную тенденцию и её выручка показала рост на 17% к АППГ. Это послужило поводом, чтобы взять эмитента на заметку.

В своём отчёте 8-K руководство Arista Networks спрогнозировало в дальнейший прирост выручки на 20-24 % к АППГ, на основании чего мною было сделано предположение, что после достижения указанной цели акции компании вырастут.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 49 )

⭐️ Американские эмитенты: компания Encore Wire

- 31 октября 2021, 16:33

- |

Добрый день, друзья!

Декарбонизация, о которой грезит всё прогрессивное человечество в надежде на спасение от потепления климата, основана на отказе от двигателей внутреннего сгорания углеводородов и «зелёном» переходе на электрическую тягу.

Основным способом передачи электроэнергии в ближайшие десять лет останется электрокабель. Поэтому встречайте одного из бенефициаров грядущей декарбонизации – компанию Encore Wire (WIRE), которая производит медные и алюминиевые электрические провода и кабели. Компания основана в 1989 году.

📊 Компания отчиталась за третий квартал 26 октября и опубликованные финансовые результаты превзошли ожидания аналитиков: рентабельность продаж составила 25%, рост выручки к АППГ составил 111% (!!!), а коэффициент текущей ликвидности вырос до 6,1х (подробнее с отчетностью можно ознакомиться здесь).

( Читать дальше )

⭐️ Американские эмитенты: компания Steel Dynamics

- 24 октября 2021, 16:02

- |

Добрый день, друзья!

Общеизвестно, что в условиях инфляции в первую очередь растут котировки сырьевых компаний. Поэтому последние три недели (https://smart-lab.ru/blog/728141.php) я внимательно изучал сектор commodities и нашёл несколько весьма интересных эмитентов, о которых начинаю рассказывать сегодня.

Компания Steel Dynamics (STLD) является одним из крупнейших производителей стали в США. Основана в 1993 году.

📊 Компания отчиталась за 3 кв. 2021 г. на прошлой неделе и опубликованные финансовые результаты превзошли ожидания аналитиков: рентабельность продаж выросла до 20 %, прирост выручки к АППГ составил 118%, а коэффициент текущей ликвидности составил 2,9х. (с отчётностью компании можно ознакомиться здесь).

( Читать дальше )

🦄 Яндекс-доставка: троянский конь в стане розницы

- 17 октября 2021, 16:29

- |

Добрый день, друзья!

Совсем недавно я обращался к Смарт-Лабовцам за помощью в толковании любопытного феномена, который нам демонстрирует Яндекс (Яндекс-доставка: экономическая загадка).

❓Напомню, что суть вопроса состояла в том, кто и с какой целью финансирует доставку продуктов из розницы?

Забегая вперёд, подчеркну, что мой интерес к этому вопросу носит не умозрительный, а вполне прикладной характер. Я пытаюсь понять, сохраняет ли Яндекс потенциал дальнейшего роста, либо пора фиксировать прибыль по его акциям, которые находятся в российской части моего инвестиционного портфеля.

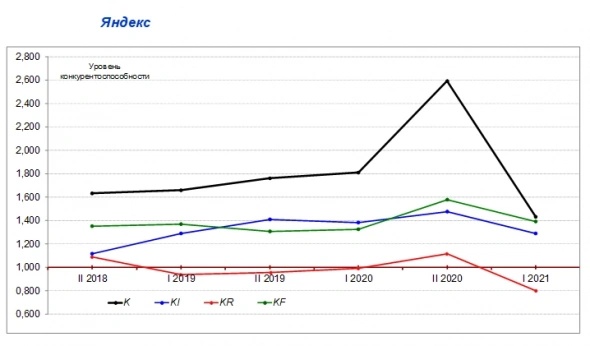

Дело в том, что по моим индикаторам во II полугодии прошлого (2020) года наметился тренд на повышение конкурентного потенциала Яндекса (см. график), благодаря чему котировки акций компании показали неплохой рост.

( Читать дальше )

Завершение инвестиционного эксперимента

- 14 октября 2021, 20:26

- |

Добрый вечер, друзья!

После публикации отчёта по статистике в США завершаю свой инвестиционный эксперимент и вновь откупаю свой инвестиционный портфель.

Подробнее о результатах эксперимента – в выходные.

P. S. Пост создан в качестве хронологической закладки об окончании эксперимента.

❓ Финансовая головоломка для продвинутых инвесторов

- 12 октября 2021, 20:53

- |

Добрый вечер, друзья!

В ожидании завтрашней статистики по инфляции в США прошу помочь Смарт-лабовцев в разгадке следующей головоломки.

✅ Общеизвестно, что повышение доходности гособлигаций вызывает отток капиталов с рынка акций. Поэтому держатели акций опасаются роста инфляции, поскольку она приводит к увеличению доходности облигаций.

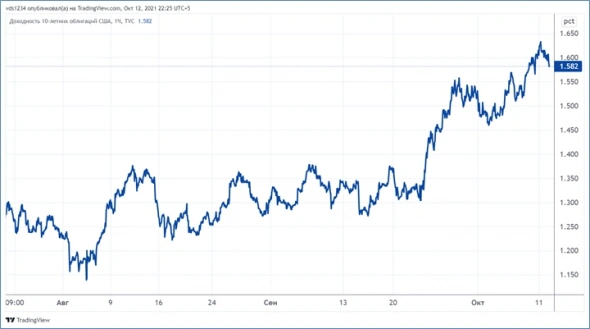

❓ В этом свете не совсем понятно, почему при росте доходности американских 10-леток за последние два месяца с 1,3 до 1,6% годовых (см. график) коррекция индекса S&P 500 оказалось не столь мощной.

Пытаясь понять причины происходящего, я обратил внимание на одну любопытную коллизию.

❗ Как правило, доходность гособлигаций и уровень инфляции находятся примерно на одном уровне. Однако, в настоящее время ФРС при помощи ставок обратного РЕПО искусственно удерживает доходность трежарей значительно ниже инфляции.

( Читать дальше )

⭐️ Американские эмитенты: компания Virtus Investment Partners

- 10 октября 2021, 19:52

- |

Добрый день, друзья!

Несмотря на временную коррекцию, я продолжаю поиск новых инвестиционных идей на американском фондовом рынке – ведь надо будет вновь формировать портфель акций после того, как коррекция завершится.

Компания Virtus Investment Partners (VRTS)оказывает услуги по управлению инвестициями и фондами для физических лиц и организаций. Компания была основана в 1988 году.

Высокий спрос на инвестиционный консалтинг обусловил отличную динамику финансовых результатов Virtus Investment Partners. За последние пять лет (с 2016 по 2020 гг.) годовая выручка компании увеличилась с 330 до 609 млн. USD (в 1,8 раза), годовая чистая прибыль возросла с 49 до 80 млн. USD (в 1,6 раза), а котировки акций выросли с 96 до 214 USD (в 2,2 раза).

📊 Финансовые результаты Virtus Investment Partners за 2 квартал 2021 г. превзошли ожидания аналитиков: прирост выручки к АППГ (

( Читать дальше )

✅ Рынки снижаются: всё идет по плану

- 03 октября 2021, 20:13

- |

Добрый день, друзья!

Вот уже почти месяц как я в ожидании коррекции закрыл свой инвестиционный портфель. За это время индекс S&P 500 снизился на 4,5%, что даёт основания положительно оценивать результаты моего инвестиционно-спекулятивного эксперимента.

Допускаю, что коррекция рынка акций продолжится и далее, поэтому пока остаюсь в кэше.

В то же время, сидеть на заборе уже надоело и поэтому я активно готовлюсь к формированию нового инвестиционного портфеля.

Точку входа буду определять по совокупности следующих критериев:

👉 прекращение роста доходности 10-летних гособлигаций США

👉 отсутствие плохих новостей из Китая (поднебесная еженедельно нас пугает то банкротством Evergrande, то энергетическим кризисом)

👉 хороший отчёт по занятости в США (ожидается в пятницу (08.10), после чего рынок окончательно отыграет неизбежность повышения ставок и сворачивания QE в ближайшее время)

Ещё пару недель назад я планировал откупить тех же эмитентов, которые были у меня в портфеле месяц назад (в нём были в основном высокотехнологичные компании, о которых я рассказываю в своём блоге на Смарт-Лабе:

( Читать дальше )

❓ Глобальный энергетический кризис?

- 29 сентября 2021, 21:52

- |

Добрый день, друзья!

В последние дни заголовки информационных каналов пестрят новостями об энергетическом кризисе в Европе и Китае.

Сначала недальновидная Европа в погоне за экологией стала отказываться от нефти и угля, чем загнала цены на газ на заоблачные высоты.

Теперь к ней присоединился Китай, который выстрелил себе в ногу, введя квоты на эмиссию углекислого газа, тем самым посадив значительную долю своего населения и промышленности на голодный энергетический паёк.

Друзья, мне кажется, что нам что-то недоговаривают.

Я готов поверить в то, что европейцы, впечатлённые рыданиями Греты Тунберг, принимая решение об отказе от традиционных энергоносителей, забыли учесть климатические риски.

А вот в то, что хитрые китайцы не просчитали баланс существующих энергетических мощностей и потребностей своей экономики перед тем, как вводить ограничения на угольную энергогенерацию, я не верю.

( Читать дальше )

❓ Яндекс-доставка: экономическая загадка

- 27 сентября 2021, 19:28

- |

Коллеги, столкнулся с одной экономической загадкой, для разгадки которой требуется Ваша помощь.

Недавно супруга через мобильное приложение заказала доставку на дом продуктов, которые мы еженедельно закупаем в ближайшем супермаркете.

Призна́юсь, первоначально я скептично отнёсся к этой затее, предположив, что за доставку придётся заплатить круглую сумму, либо к доставленным товарам будут претензии по качеству.

✅ Доставка была заказана через приложение торговой сети (не буду указывать её название), а продукты привёз курьер от Яндекс-Доставки. Заказ был выполнен оперативно (в течение часа) и к продуктам не возникло ни одной претензии (молоко свежее, фрукты без порчи, яйца не битые).

И вот здесь начинается самое интересное. За доставку с нас не взяли ни копейки: с карты супруги списалась сумма точно по кассовому чеку торговой сети. При этом цены на продукты были без каких-либо наценок и точно соответствовали тем, по которым мы обычно покупаем в этом супермаркете хлеб и молоко.

( Читать дальше )

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Bristol-Myers

- Cable One

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- кризис

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- ОФЗ

- падение

- ПИФ

- политсрач

- прогноз

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс