Дмитрий Ворожцов

США стремительно захватывают нефтяной рынок

- 25 февраля 2019, 00:52

- |

На ZeroHedge выложили хороший материал о том, как соглашение ОПЕК+ разбивается о суровую реальность. Просто несколько хороших цитат из этой статьи:

Двенадцать супертанкеров совершают рейс длинной в 21 000 миль по маршруту из Азии в США в обход Южной Африки без полезной нагрузки (только небольшое количество морской воды для балласта) поскольку производители ОПЕК ограничили поставки. Тем не менее, растущие объемы американской Light Crude должны быть экспортированы и в Атлантическом океане недостаточно танкеров для этой работы. …

Аналитики подняли свою оценку прибыльности морской доставки сырой нефти на ожидании роста экспорта из США в противовес сокращению экспорта из стран ОПЕК. … По заявлению Espen Fjermestad, нефтяного аналитика из компании Fearnley Securities AS, расположенной в Осло, практически весь доступный тоннаж в Атлантике был выбран. «В связи с тем, что корабли идут с балластом на Запад, ставки фрахта выросли и на Востоке».

( Читать дальше )

- комментировать

- 4.4К | ★1

- Комментарии ( 12 )

FED vs PBoC или тренды монетарной политики 2019

- 18 февраля 2019, 00:15

- |

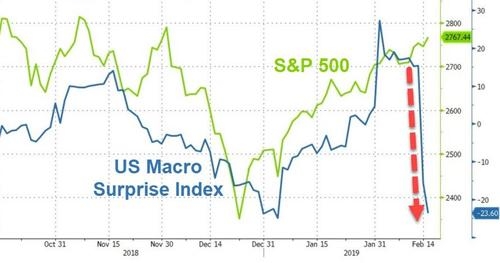

Думаю, имеет смысл сделать небольшой разбор текущей макроэкономической ситуации в мировой экономике и трендами монетарных политик ведущих ЦБ. Ключевая тема — смягчение риторики ФРС на последнем заседании, которое выглядит отнюдь не безосновательным. Последние макроэкономические данные по экономике США выходили разочаровывающими и US Macro Surprise Index (отражающий соответствие выходящих данных с ожиданиями экспертов) испытал значительное падение в феврале:

(US Macro Surprise Index испытал значительное падение в феврале)

( Читать дальше )

Деградация продолжается

- 10 февраля 2019, 16:04

- |

Думаю, пришло время подвести некоторые экономические итоги прошедшего года, исходя из последней отчетности. Экономика нашей страны — это экономика контрастов, так что вперед! Для начала посмотрим на данные по торговому балансу:

В открытом доступе появились материалы Федеральной таможенной службы Российской Федерации. Из них следует, что положительное сальдо торгового баланса России по итогам 2018-го составило 211,6 миллиарда долларов, что в 1,6 раза (на 80,6 миллиарда долларов) превышает показатель за 2017 год. … Экспорт товаров из России вырос на 25,6% — до 452,1 миллиарда долларов, импорт — на 5,1%, до 240,5 миллиарда долларов.

Как и раньше, основой российского экспорта традиционно остались топливно-энергетические товары, доля которых даже выросла и составила 63,7% (в 2017 году этот показатель был 59,3%). Экспорт российской нефти вырос как за счет физического объема (коррекция сделки ОПЕК+, рост за отчетный период на 2,9%, или 260 миллионов тонн), так и за счет стоимостного выражения (прирост на 32%, или на 129 миллиардов долларов). Все очень неплохо и по газу: в частности, доходы «Газпрома» от экспорта газа в 2018-м выросли по сравнению с предыдущим годом более чем на четверть, на нешуточные 27%, и достигли 49,148 миллиарда долларов. Дала свои плоды и работа с угольной отраслью: экспорт Россией углей в 2018-м увеличился по сравнению с 2017 годом также больше чем на четверть и достиг весьма внушительных 17,03 миллиарда долларов.

( Читать дальше )

Развязка все ближе

- 25 декабря 2018, 00:14

- |

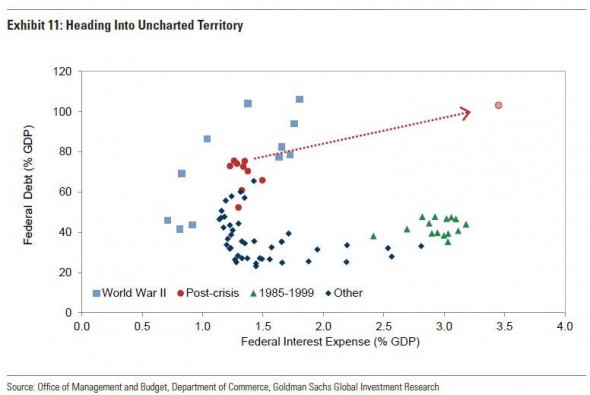

Еще в апреле этого года я опубликовал статью, хорошо описывающую глобальную проблему, нависшую над американской экономикой. Еще раз приведу ключевой график оттуда, он отражает стоимость обслуживания госдолга США по отношению к ВВП:

(Зависимость величины госдолга США (в % от ВВП) от стоимости его фондирования)

Собственно, все достаточно очевидно. Монетарная политика ФРС ведет нас в ту область, в которой состояние экономики США не сможет оставаться стабильным. Таким образом, трек ужесточения монетарной политики должен быть оборван финансовым (а затем и экономическим) кризисом. Именно то, что мы сейчас и наблюдаем на рынках.

Возьмем, например, диаграмму с динамикой вероятности смягчения (красная линия) и ужесточения (черная) политики ФРС в 2020 году. Сейчас эти значения сравнялись, что отражает растущие опасения участников рынка относительно перспектив американской экономики.

( Читать дальше )

Пирамида начинает рассыпаться?

- 21 декабря 2018, 00:08

- |

Свежая статистика по фондовому рынку США с ZeroHedge после заседания ФРС в четверг. Небольшой комментарий по самому событию — Пауэлл предсказуемо поднял ставку, однако дал достаточно жесткий комментарий, который не смог воодушевить рынки (ожидавших совсем не сентенций о двух повышениях ставки вместо трех). Таким образом, общее давление на рынок неумолимо растет. Все это происходит на фоне роста индекса кредитного риска облигаций с инвестиционным уровнем (а значит растет стоимость фондирования корпораций) и снижения объема байбеков на американском рынке до минимумов 2017 года (финансирование байбеков во-многом осуществлялось за счет корпоративных займов на открытом рынке):

(Индекс байбеков на фондовом рынке США (зеленая линия) и кредитный риск облигаций с инвестиционным уровнем (инвертированная динамика, красная линия))

( Читать дальше )

У нас налоги растут, а что там у соседей?

- 20 декабря 2018, 00:10

- |

Свежие новости по Китаю от Вести Экономика:

Москва, 19 декабря — «Вести.Экономика». Китай к концу этого года представит новые правила налоговых вычетов, направленные на снижение налоговой нагрузки на физических лиц, сообщает The Paper. … Как сообщали «Вести.Экономика», по оценкам экспертов, опрошенных Yicai.com, масштабы сокращения налогов в Китае в предстоящем году превысят 1,5 трлн юаней ($220 млрд). … Налог на добавленную стоимость, налог на доходы физических лиц и социальное страхование станут основными источниками снижения налогов и сборов в следующем году.

Подробнее: https://www.vestifinance.ru/articles/112053

Как говорится, почувствуйте разницу. Что самое смешное, рост реальных доходов населения уходит в минус с начала года, вышли свежие данные за ноябрь:

( Читать дальше )

ФРС на распутье… Коррекция или полноценная рецессия?

- 19 декабря 2018, 00:15

- |

На ZeroHedge опубликовали хорошую мысль от CIO (директор по инвестициям) Bank of America Michael Hartnett, который высказал следующее мнение относительно решения ФРС в среду:

Если Пауэлл откажется повышать ставку, это вызовет закономерные опасения участников рынка относительно рисков рецессии («что, если ФРС знает?»). Это может оказать поддержку доллару и поднять доходности трежерис и вызвать распродажу в циклических и зависимых от ставок акциях (циклические акции — зависимые от текущей фазы экономического цикла, как правило это акции компаний, занимающихся продажей дискреционных (т.е. не удволетворящих базовые потребности, напр. смартфоны) товаров — прим. перевод.). В конечном счете, это заставит S&P500 присоединиться к глобальному медвежьему рынку и отправит индекс на тест отметки в 2400 пунктов.

Согласно Michael Hartnett, «бычий сигнал от ФРС» мог бы выглядеть следующим образом: «поднятие ставки на 25 б.п. и комментарий о снижении инфляционных рисков, что позволяет Фед сделать паузу в повышениях ставки и сжатии баланса. Это, в свою очередь, привело бы к давлению на доллар и способствовало восстановлению на фондовом рынке».

( Читать дальше )

Американцы тоже плачут или несколько слов о том, что расстраивает простых обывателей в США

- 16 декабря 2018, 16:34

- |

На смарт-лабе в эти выходные буквально шквал топиков с сентенциями об ужасной жизни в нашей стране, начатый с легкой руки Тимофея Мартынова ("Как ужасно жить в России. Пишу вам с Кипра…"). А что там у них? В проклятой процветающей Америке? Что расстраивает простых американских обывателей и расстраивает ли их вообще хоть что-то? Да пожалуйста, на связи ZeroHedge.

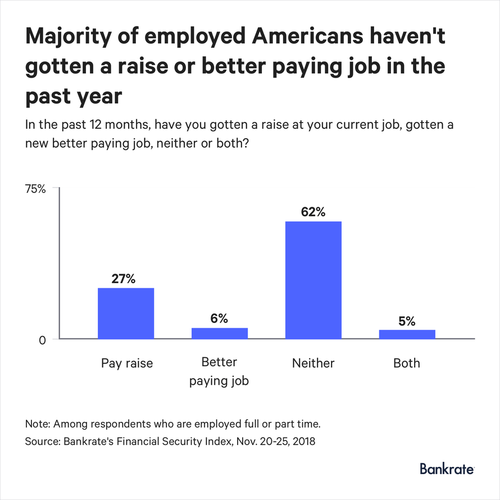

Например, их расстраивают не выросшие за последний год зарплаты (или невозможность найти более высокооплачиваемую работу), вот результаты последнего опроса от Bankrate.com (вопрос: «за последний год ваша зарплата выросла, вы нашли работу с большей оплатой, ни то и ни другое или все вместе?», ответы респондентов слева-направо в той же последовательности):

( Читать дальше )

Как зарабатывать на американском рынке, стратегия на годы вперед

- 15 декабря 2018, 17:16

- |

Наткнулся на ZeroHedge на одну из последних публикаций, где они разбирают торговую систему дававшую прибыль на протяжении многих лет. Фундаментально она представляется крайне интересной, поэтому я решил посвятить небольшую публикацию ее разбору. Суть системы в следующем: мы ожидаем негативного закрытия недельной свечи на S&P500, после чего встаем в покупку на протяжении всего следующего за этой неделей торгового дня. Иными словами, мы занимаемся типичной «покупкой дна» на американском рынке в ожидании «Plunge Protection Team» (изначально вполне себе официальная рабочая группа, однако название давно стало собирательным образом для американских трейдеров. Что-то вроде нашего кукла, только занимающегося поддержкой рынка). Самое смешное, что стратегия работает, вот среднедневной возврат (по факту возврат на одну сделку, т.к. ее продолжительность по системе равняется одному торговому дню) по годам начиная с 1980-х:

( Читать дальше )

США идет по пути Японии

- 13 декабря 2018, 22:03

- |

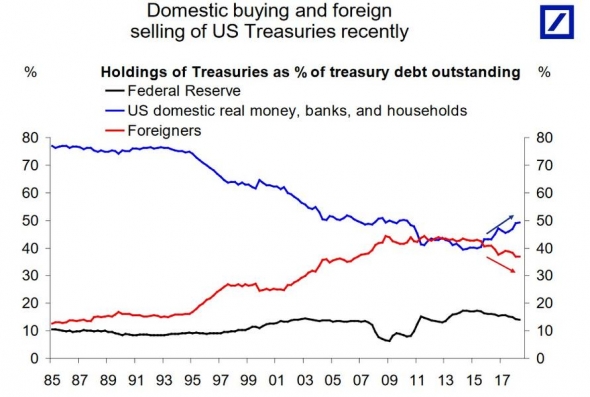

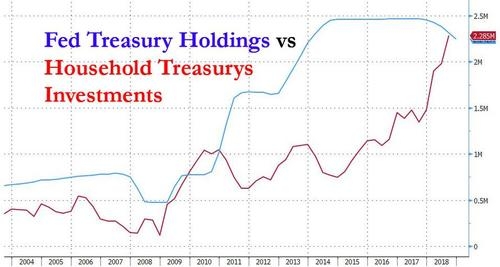

Иностранные вложения в государственные облигации США неумолимо снижаются все последние годы. Все большую роль на рынке госдолга начинают играть резиденты (домохозяйства, банки и нефинансовый сектор — отмечены синей линией на графике):

(Доля владения государственными облигациями США в % от общей величины долга для ФРС (черная линия), нерезидентов (красная линия) и резидентов (синяя линия))

При этом вложения домохозяйств в трежерис по своему абсолютному значению $2,28 трлн (красная линия на диаграмме) превзошли стоимость аналогичных гос. облигаций на балансе ФРС, которая составляет $2,24 трлн.

( Читать дальше )

теги блога Дмитрий Ворожцов

- Brent

- btc

- EPS

- ETF

- NASDAQ

- PMI

- QE

- S&P500

- S&P500 фьючерс

- tesla

- usd

- USDRUB

- vix

- акции

- банки

- биткоин

- Биткойн

- Ближний Восток

- быки

- бюджет

- бюджетный дефицит

- ввп

- волатильность

- выборы

- геополитика

- госдолг

- Девальвация

- дно рынка

- долг

- долговой рынок

- доллар

- ЕС

- ЕЦБ

- занятость

- золото

- инвестиции

- инвесторы

- индекс доллара

- инсайд

- инфляция

- капитализация

- Китай

- коронавирус

- корпоративный долг

- коррекция

- кредитование

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макроэкономика

- Медведи

- Минфин

- мировая экономика

- мировой кризис

- ммвб

- монетарная политика

- Нефть

- Нефтяные войны

- обзор рынка

- Облигации

- общество

- опек+

- опционы

- отрицательные ставки

- отчет

- офз

- оффтоп

- Пауэлл

- потребительские доходы

- прогноз

- промышленное производство

- пузырь

- Путин

- разворот

- реальные доходы

- рецессия

- Россия

- рост рынка

- рубль

- санкции

- Саудовская Аравия

- сланцевая добыча

- Ставки

- статистика

- сша

- торговля

- Трамп

- трежерис

- Украина

- фондовый рынок

- фондовый рынок

- ФРС

- фРТС

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ РФ

- экономика

- экспорт

- юмор