Николай Подлевских

Буровых в США стало меньше еще на 9 шт.

- 22 апреля 2016, 20:04

- |

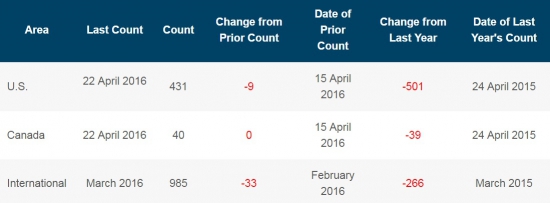

На этот раз общее число буровых в США снизилось еще на 9 штук (-8 шт. буровых на нефть и -1 буровая на газ). В Канаде отмечено небольшое перетекание числа буровых с газа на нефть при формальном сохранении числа действующих установок.

( Читать дальше )

- комментировать

- 6 | ★3

- Комментарии ( 39 )

Запасы в США +2,1 mb, добыча "-"24 тыс.b/d

- 20 апреля 2016, 17:30

- |

Запасы моторного топлива на этот раз за неделю снизились лишь на символические 0,1 миллиона баррелей (до 239,7 с 239,8 млн. бар.). Потребление нефтепродуктов подросло на 242 тыс. b/d (до 20,228 с 19,987 mb/d). Нетто импорт нефти и нефтепродуктов вновь подрос – на этот раз на 17 тыс. b/d (до 6,003 с 5,986 mb/d). Суммарные запасы нефти и нефтепродуктов снизились на 0,4 млн. баррелей (до 2058,6 с 2059 млн. бар.). Недельные данные по снижению общих запасов пока очень осторожные. Хотя тенденцией стало то, что в 2016 году темп роста суммарных запасов оказывается заметно меньшим, чем в 2015 году. Следующие 2-3 недели должны дать ответ на вопрос не сменился ли слабый рост осторожным трендом на снижение.

( Читать дальше )

Главные итоги дня.

- 19 апреля 2016, 21:56

- |

Прошедший день на рынке оказался сугубо оптимистичным. Индекс ММВБ за день прибавил без малого 2%, а прирост долларового индекса РТС и вовсе оказался трехпроцентным. В результате индекс ММВБ все ближе подбирается к своим историческим максимумам, а индекс РТС все дальше пробивается выше осенних максимумов и прицеливается в 1000 пунктов. Эффект роста на рынке получился в основном от сложения двух важных факторов. Во-первых, цены на нефть, как бы игнорируя недавний провал переговоров в Дохе, продолжили рост, начатый сразу после утреннего bottom в понедельник. Способствовали росту известия о продолжающихся перебоях с поставками нефти из Кувейта. Хотя страна нарастила добычу нефти с 1,1 mb/d до 1,5 mb/d, несмотря на массовую забастовку рабочих. Однако против мартовского уровня добычи в 2,8 mb/d выпадающая добыча по-прежнему превышает 1 млн. баррелей. Это много и рынок начинает подстраховывать сложившуюся обстановку повышением цены, закрыв глаза на провал переговоров.

( Читать дальше )

Нефть. Полеты цен с почти нулевой суммой

- 19 апреля 2016, 11:47

- |

Известие о провале переговоров в Дохе привело к эмоциональной реакции и цены нефти с утра в понедельник сильно просели вниз. Однако пока снижение цен не получило дальнейшего развития. Более того, рост цен во второй половине дня почти полностью компенсировал утренней падение. Главным аргументом покупателей нефти стала забастовка работников нефтяной промышленности в Кувейте. Протесты около полутора тысяч работников отрасли против сокращения зарплат и социальных выплат привели к снижению добычи нефти на 1,7 млн. баррелей в сутки. Землетрясение в Эквадоре, который в марте добывал 0,55 млн. баррелей в сутки тоже добавило опасения за снижение поставок нефти и способствовало росту цен. В результате рынки стали свидетелями сильных колебаний цены на коротком промежутке времени.

Между тем продолжается обсуждение провала встречи в Дохе. После возобновления роста цены нефти эти обсуждения стали менее эмоциональными. И немного больше стали обращать внимание на то, что переговорный процесс продолжается. Напомним, что участники переговоров имеют планы вновь обсудить целесообразность возможной заморозки добычи в июне текущего года после саммита ОПЕК. Это, с одной стороны, достаточно близкое время для того, чтобы не растерять сконцентрированный к переговорам запал на заморозку добычи. А с другой стороны, предстоящие пару месяцев добавят ясности в складывающихся трендах нефтедобычи. Иран сделает еще пару существенных шагов по увеличению своей нефтедобычи и существенно приблизит ее к досанкционным уровням. Немного яснее станет динамика добычи в Ираке, который с одной стороны имеет планы по увеличению добычи, а с другой пока по факту в последние два месяца был вынужден ее сократить по инфраструктурным причинам. Произойдет дальнейшее сокращение объемов добычи в США, появится больше ясности в финансовом положении компаний занимающихся добычей сланцевой нефти. Так что фактор предстоящих новых переговоров будет хорошим подспорьем для цен.

( Читать дальше )

Встреча ОПЕК+ будоражила ожиданиями, а теперь будет воздействовать отрицательным результатом

- 18 апреля 2016, 13:20

- |

Прошедшая неделя на рынках проходила под знаком ожидания встречи ведущих нефтеэкспортеров. Хотя цены на нефть по итогам недели показали скромную прибавку, но в конце они немного откатили вниз, оставаясь, впрочем, вблизи максимальных значений. Накал страстей вокруг заседания был запредельным, и некоторые ждали больших чудес от ожидаемой встречи. Хотя малое чудо там все же произошло — во встрече в Дохе принимали участие 11 стран, которые входят в ОПЕК, и 7 стран, которые не входят в эту организацию. Возник и будет продолжаться диалог нефтепроизводителей. Что касается большого чуда – возникновения договоренностей, то здесь все изменялось буквально до последнего дня, оставляя минимальную надежду на положительный исход переговоров. Подготовленный к воскресенью вариант проекта соглашения предусматривал заморозку добычи до 1 октября на уровне января 2016 года. А следить за выполнением договоренностей должен был специально для этого созданный надзорный комитет. Но следить по итогам встречи оказалось не за чем. В воскресенье представители СА, а затем и ряда других стран потребовали изменить подготовленный черновик текста итогового документа. СА по-прежнему не желает замораживать объемы добычи до тех пор, пока другие страны исключают себя из стран, принимающих обязательства. Так что большого чуда на встрече не случилось.

( Читать дальше )

Буровых в США стало меньше еще на 3 шт.

- 15 апреля 2016, 20:02

- |

Общее количество действующих буровых установок в США на этот раз снизилось еще на 3 штуки. Причем снижение было обусловлено только сворачиванием буровой активности на нефть (-3шт. или -0,8%). От максимального уровня осталось действующими только 21,8% буровых установок.

( Читать дальше )

Мартовские расклады ОПЕК перед встречей в Дохе

- 13 апреля 2016, 21:28

- |

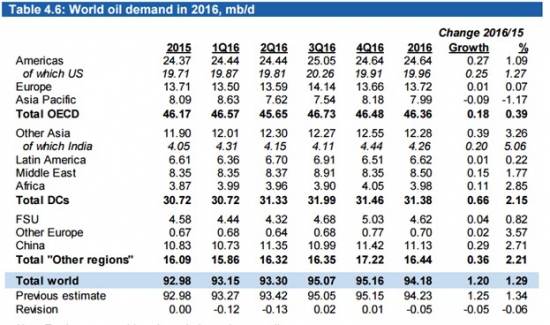

В вышедшем апрельском обзоре ОПЕК интересно посмотреть на две таблицы. Картель прогнозирует, что в 2016 году спрос на нефть вырастет на 1,2 mb/d против роста на 1,54 mb/d за 2015 год. (Добыча нефти вне картеля по прогнозам за год снизится на 0.73 mb/d до 56.39 mb/d). Наиболее быстрый процентный прирост потребления нефти, как и в 2015 году будет наблюдаться в Индии. Однако база, от которой происходит рост спроса в Индии пока не велика, поэтому абсолютный вклад приращения потребления Индии довольно не очень большой (0,2 mb/d) в то время как при потреблении Китая в 11 mb/d и относительном приросте в 2,71% вклад в мировой рост потребления составит 0,29 mb/d. В США прирост потребления в 1,27% приведет к прогнозируемому росту использованных нефтепродуктов на 0,25 mb/d. Остальные предполагаемые точки роста представлены в таблице ниже.

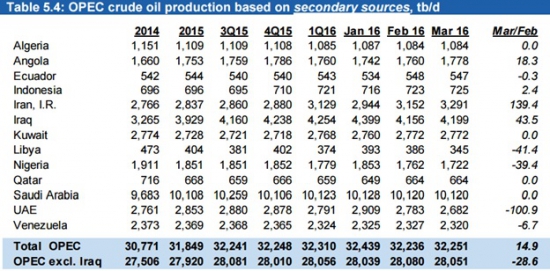

Другая таблица плотно привязана к текущей реальности – это динамика добычи нефти странами ОПЕК. В марте страны картеля добывали на 14 tb/d больше, чем в феврале. Особенно сильно нарастил добычу Иран (+139,4 mb/d). Пытается наверстать упущенную добычу за счет остановки трубопровода Ирак (+43,5 mb/d). Однако уровень январской добычи остается для картеля максимальным. Тогда страны ОПЕК добывали по 32,439 mb/d. Возможно, что о январских уровнях добычи стран ОПЕК речь пойдет и на встрече 17 апреля. Хотя Ирану, например, было бы выгоднее разговаривать с точки зрения именно текущей добычи, поскольку она у страны быстро подрастает и против 4 квартала 2015 года добыча в марте выросла уже на 0,411 mb/d.

Более подробно возникающие к концу недели расклады на рынке с желающими можно будет обсудить на завтрашнем семинаре на ММВБ: https://www.zerich.com/promo/events/4.html

Запасы в США +6,6 mb, добыча "-"31 тыс.b/d

- 13 апреля 2016, 17:30

- |

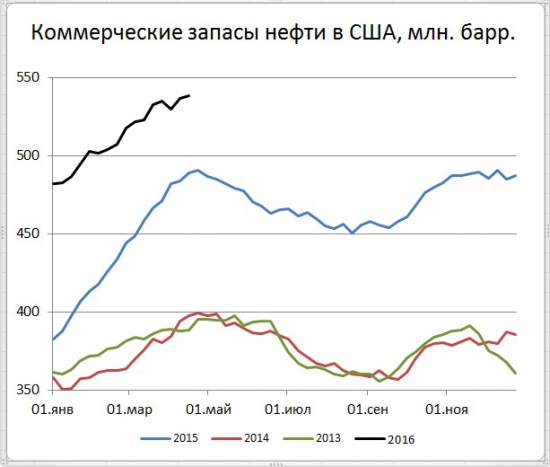

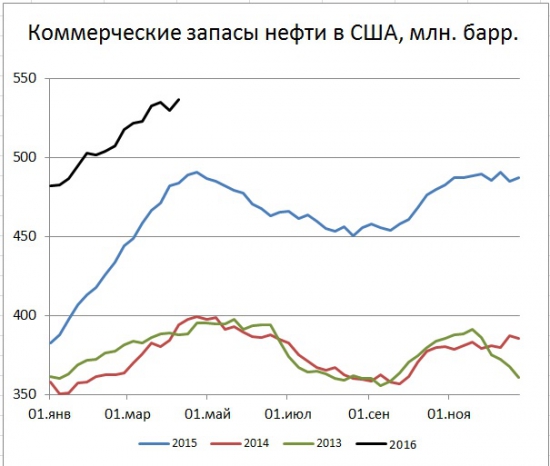

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 8 апреля 2016 года, коммерческие запасы нефти в выросли на 6,634 млн. баррелей (до 536,531 с 529,897 млн. баррелей неделей ранее). Таким образом, запасы сырой нефти установили новый абсолютный рекорд. Теперь вопрос в том, насколько продолжительное время будет сохраняться этот максимум. (В 2015 году максимум запасов пришелся на 23 апреля).

Запасы моторного топлива на этот раз за неделю снизились на 4,2 миллиона баррелей (до 239,8 с 244,0 млн. бар.). Потребление нефтепродуктов подросло +119 тыс. b/d (до 19,987 с 19,868). Нетто импорт нефти и нефтепродуктов вновь вырос – на этот раз на 541 тыс. b/d (до 5,986 с 5,445 mb/d.). Суммарные запасы нефти и нефтепродуктов подросли на 6,9 млн. баррелей (до 2059 с 2052,1 млн. бар.). Как видим, величина роста суммарных запасов подросла значительно – даже немного больше, чем рост запасов сырой нефти. Но пока в 2016 году темп роста суммарных запасов оказывается заметно меньшим, чем в 2015 году. И все же, в условиях приближения запасов к предельным значениям полезно отслеживать общие запасы нефти и нефтепродуктов. Такую динамику можно увидеть на представленном ниже графике. На нем три нижние кривые изображают максимальное, среднее и минимальные значения суммарных запасов за период с 1990 по 2014 год. На трех нижних кривых хорошо видна сезонность, когда запасы подрастают в первой половине года. Так что подобная тенденция и в этом году еще может изрядно попугать рынок.

( Читать дальше )

Цены нефти рванули вверх. Когда же начнет расти сланцевая добыча?

- 12 апреля 2016, 19:50

- |

Цены нефти рванули вверх на новости, что в результате переговоров России и СА сторонам удалось договориться по ключевому вопросу: Саудовская Аравия будет принимать решение по заморозке без учета позиции Ирана. До результатов саммита 17 апреля еще может быть достаточное количество новых поворотов, но уже на сегодня рост цен нефти от минимальных отметок составляет около 60%.

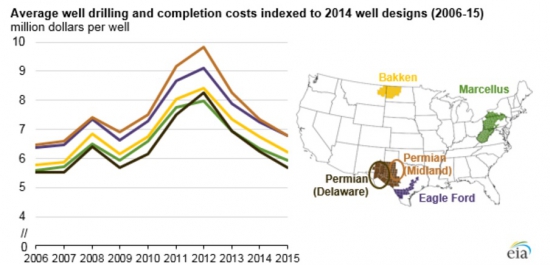

А где же резкий рост добычи из сланцев? Увы, его пока нет. Довольно существенно подросшие нефтяные цены и, правда, постепенно будут ослаблять хватку на горле сланцевой революции. Тем более что в последние годы себестоимость бурения новых скважин заметно снизилась. Так что для растущего числа случаев рост цен будет выводить проекты в зону положительной рентабельности, а затем будет постепенно приводить к росту динамики новых бурений. А это через некоторое время приведет к торможению наблюдающегося в США падения добычи нефти.

( Читать дальше )

К 12 апреля цена нефти сильно поднялись, но до космоса еще очень далеко

- 12 апреля 2016, 09:51

- |

Цены нефти и нефтепродуктов за прошедший день продолжили подскок, который длится уже около недели. В результате недельная прибавка цен по разным позициям уже составила 8-9%. Цена фьючерса на нефть марки Brent приблизилась к 43 долларам за баррель.

Правда, начало торгов 12 апреля уже не столь оптимистично. В связи с приближающейся встречей крупнейших нефтепроизводителей в Дохе, неделя для нефтяного рынка обещает быть очень волатильной. Цены будут реагировать на формулируемые позиции стран-участников переговоров. Вновь очень интересными будут данные из США по запасам и добыче нефти. Вышедшие на прошлой неделе данные о снижении запасов, а так же продолжившееся снижение объемов добычи нефти стали важными факторами наблюдавшегося в последнюю неделю подрастания цен. Теперь участников рынка будет интересовать вопрос о том, не станет ли превращаться в тенденцию наметившееся на прошлой неделе первое снижение запасов после существенного их подрастания с начала текущего года. Такой вопрос тем более не праздный, поскольку именно в апреле в прошлые годы начиналось снижение объемов запасов, связанных с сезонными причинами.

( Читать дальше )

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Акции

- Банк России

- Башнефть

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Крым

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Путин

- Распродажи

- Роснефть

- Россия

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Экспирация

- Энергетика

- Энергоносители

- Южный поток