Мои Инвестиции

🔍Взгляд на компанию: «Норникель» – финансовые результаты ниже консенсуса

- 02 августа 2023, 18:29

- |

📑 «Норникель» сегодня опубликовал финансовые результаты за 1П 2023 г. — хуже ожиданий. Выручка и EBITDA оказались на 5% и 6% соответственно, ниже консенсус прогноза. Свободный денежный поток (FCF) за 1П 2023 г. вышел на 5% ниже наших оценок; при этом высвобождения оборотного капитала пока не произошло.

💰Между тем капитальные затраты компании оказались вблизи наших ожиданий (-2%), но сильно отстали от предыдущего прогноза «Норникеля» на 2023 г. — 4.5 млрд долл. Компания снизила план по капзатратам до 3.5-3.8 млрд долл. ввиду изменения курса рубля и оптимизации условий платежей по ряду проектов.

📃Основной вопрос к инвестиционному кейсу компании — утверждение новой дивидендной политики — остаётся открытым. Напомним, что её предыдущая версия истекла в конце 2022 г., после завершения действия акционерного соглашения с «Русалом». Не ждем решения по промежуточным дивидендам за 2023 г. раньше октября.

🔬Сохраняем осторожный взгляд на «Норникель» ввиду высокой оценки компании. При текущем уровне цен и курсе рубля бумаги компании торгуются с мультипликатором EV/EBITDA 5.5х (немного выше среднециклического уровня в 5.3х) и доходностью FCF в 10%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🛢Взгляд на сектор: Позитивный взгляд на бумаги нефтяного сектора.

- 02 августа 2023, 11:12

- |

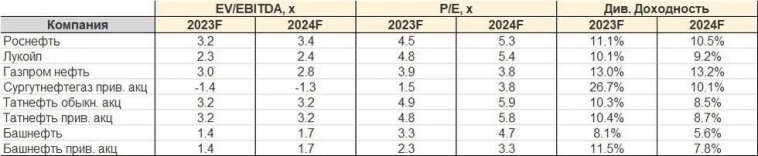

Позитивный взгляд на бумаги нефтяного сектора на фоне роста цен на нефть, ослабления рубля и уменьшения вероятности введения новых налогов до конца года

📈Рост цен нефти Брент на порядка 10 долл./барр. с начала июля при одновременном сокращении дисконта Юралс к Брент с 20 долл./барр. месяц назад до ~15 долл./барр. в начале августа положительно повлияют на финансы российских нефтяных компаний во 2П2023.

💱Сэкономить на затратах при этом помогут ослабевшие c начала июня на ~10% котировки национальной валюты до ~92 руб./долл.

💡Сложившаяся конъюнктура делает привлекательными акции российских нефтяных компаний, которые могут вернуть инвесторам более 10-13% дивидендной доходности инвесторам за 2023 год в среднем (за исключением акций Сургутнефтегаз прив., которые в моменте торгуются с 27%-ой дивидендной доходностью в случае сохранения текущего курса рубля до конца года).

⚠️ Как мы не раз отмечали, важнейшим риском для прибыльности российских нефтяных компаний являются возможные дополнительные налоги. Однако реализация данного риска до конца года на текущий момент представляется нам маловероятной.

( Читать дальше )

🛒 Взгляд на компанию: Х5 покупает «Викторию». Как это скажется на финансовых прогнозах?

- 01 августа 2023, 14:48

- |

✔️Х5 консолидирует 118 магазинов с торговой площадью 92 тыс. кв.м. (+1% для компании). INFOLine оценивает выручку приобретаемых магазинов в 43 млрд руб. по 2022г., или 1,7% от общего показателя Х5.

🚚 В Калининградской области Х5 присутствует с 2020 года, и приобретаемые объекты позволят занять привлекательные локации в регионе. Это также станет заметным усилением формата супермаркет (956 «Перекрёстков» на июнь).

💼 Мы прогнозируем капитальные затраты Х5 в 100 млрд руб. в 2023 году и не включаем тактические покупки. Стоимость приобретения «Виктории» не раскрыта, но мы не видим значительные повышающие риски для нашего прогноза.

( Читать дальше )

Взгляд на компанию: «Мать и дитя» вернулась к росту оборота. Какие перспективы дальнейшего развития?

- 31 июля 2023, 14:49

- |

💊 Компания «Мать и дитя» опубликовала сегодня операционные результаты за 2кв23. Выручка выросла на 11% до 6,6млрд руб. За последние пять кварталов средний темп роста составлял 0% из-за высокой базы с лечением Covid, оттоком клиентов и замедлением спроса на частную медицину. Во 2кв23 влияние этих факторов заметно сократилось.

👶 Количество родов увеличилось на 9% за счет выхода региональных госпиталей (+19%) на плановые показатели и стабилизации московский больниц (0%). Цены в регионах выросли на 16% (203 тыс. руб.) и сократились на 7% в Москве (455 тыс. руб.).

🔬Циклы ЭКО увеличились на 13%, отражая восстановление спроса после пандемийного замедления в московских госпиталях (+18% во 2кв23). Средняя цена по сегменту выросла на 6% до 265 тыс. руб. за цикл.

💼 У компании не было долга, а денежные средства составили 6 млрд руб. на июнь. Мы ожидаем, что эти средства пойдут на возобновление органического роста и станут достаточными для строительства двух мультифункциональных госпиталей. Открытие больницы на Мичуринском проспекте ожидается во 2п23 и потребует почти 3 млрд руб. общих капитальных затрат.

( Читать дальше )

🏗 Взгляд на компанию: «Самолет» раскрыл результаты 1п23. Как изменятся планы на год?

- 28 июля 2023, 14:59

- |

🏢 Продажи выросли на 14% до 550 тыс кв.м. Период показал волатильность с падением на 6% в 1кв23 и ростом на 36% во 2кв23 из-за базы и ажиотажного спроса год назад. Компания увеличила предложение на 66% год к году (новых корпусов на 1 млн кв.м), а динамика продаж отражает непростую рыночную ситуацию с частичным восстановлением в весенние и летние месяцы.

📌 В 1п2023 средняя цена осталась неизменной на уровне 177 тыс руб. за кв.м. У компании не происходит заметного изменения структуры продаж и продукта, а рынок не предоставляет возможности для роста после двух лет агрессивной инфляции (средний темп 20% у «Самолета»).

💼 Выручка и EBITDA выросли на 15% до 102 млрд руб. и 25 млрд руб. соответственно. Рентабельность осталась на высоком уровне (25%), что мы связываем с долгосрочными контрактами с подрядчиками и эффектом масштаба.

✂️ Менеджмент обновил годовой прогноз, понизив его по ключевым показателям по сравнению с прошлым прогнозом в среднем на 17%. Ожидания остаются по-прежнему агрессивными, менеджмент закладывает 60-процетный рост год к году в метриках — до 1,6 млн кв.м. продаж, 290 млрд руб. выручки и 75 млрд руб. EBITDA.

( Читать дальше )

📱Взгляд на компанию: Акции Ozon допущены к торгам на Международной бирже Астаны. Какое будет влияние на цену в Москве?

- 28 июля 2023, 12:09

- |

🌏 В обращении находится около 35% акций Ozon, из которых, по нашим оценкам, большинство — это иностранные фонды на NASDAQ.

В дополнение к небиржевым транзакциям для них появляется возможность выхода через биржу.

🛒 Казахстан становится важным рынком для компании. Ozon присутствует в стране с 2021 года и оперирует двумя крупными складами в Алма-Ате и Астане, а еще один находится на этапе строительства. С маркетплейсом уже работают 15 тыс. локальных продавцов с заметным ростом продаж во всех регионах.

💡Ускорение продаж акций иностранцами и потенциальный дисконт могут результировать в цене на бирже Астаны заметно ниже Московской и оказать дополнительное давление на цену. Мы ожидаем активности иностранных фондов, но не видим будущего резкого перетока ликвидности из-за административных процедур, а также комплаенс и инфраструктурных рисков. Акции Ozon выросли на 73% с начала года и торгуются с мультипликатором EV/GMV 0.42x.

( Читать дальше )

💻 Взгляд на компанию: «Яндекс» опубликовал финансовые результаты за II кв. 2023 г. Что мы думаем о компании?

- 27 июля 2023, 16:16

- |

💪 «Яндекс» опубликовал сильные финансовые результаты за II кв. 2023 г.: выручка выросла на 55% г/г до 182 млрд руб. и оказалась выше наших ожиданий и консенсус-прогноза на 6%, а скорр. EBITDA – выше приблизительно на 52%.

🔍 Во II кв. 2023 г. выручка сегмента «Поиск и Портал» увеличилась на 53% г/г до 78 млрд руб. Этому способствовали продолжающееся восстановление рекламного рынка и инвестиции компании в развитие рекламных технологий, которые более чем компенсировали потери, связанные с деконсолидацией «Дзена». Отметим, что во втором полугодии мы ожидаем постепенной нормализации темпов роста сегмента за счет эффекта высокой базы прошлого года.

🛵 GMV подсегмента «Райдтех» выросла на 42% г/г до 254 млрд руб. на фоне роста числа поездок и частотности использования сервисов мобильности, а также динамического ценообразования. Выручка сегмента увеличилась на 27% г/г до 38 млрд руб.

📦 Темпы роста GMV подсегмента «Электронная коммерция» (включает «Яндекс Маркет», «Лавку» и доставку еды из розничных сетей) ускорились до 89% г/г (по итогам квартала GMV сегмента составила 110 млрд руб.

( Читать дальше )

Взгляд на компанию: «Русагро» раскрыла результаты 2кв23, закрыв слабый с/х год. Что ждет компанию в новом сезоне?

- 24 июля 2023, 14:15

- |

🚜 Выручка сократилась на 10% до 60 млрд руб. во 2кв23. Сопоставимое падение состоялось и для завершившегося сельскохозяйственного года (июль/июнь), отражая сложный период для сектора.

✂️ Основная причина замедления – падение рыночных цен, которое для секторов «Русагро» составило 20% год к году во втором квартале. Основные причины: рекордные урожаи культур, экспортное пошлины, нормализация глобальных рынков.

🌻 Падение цен было частично компенсировано ростом объёмов. В растениеводстве «Русагро» продавала накопившееся запасы зерновых (+58%) и масличных (5.5х). Дальневосточный проект выходит на плановые показатели и производство свинины выросло на 4%.

🌾 В июле рыночные цены по производственной линейке «Русагро» выросли на 10% против июня, а главным драйвером стало зерно. Модификация экспортной пошлины позитивно сказалась на внутренних ценах.

💡Мы ждем улучшение финансовых показателей компании в новом сезоне за счет восстановления цен на фоне нормализации урожаев, изменения экспортных тарифов и ослабления рубля. Расписки добавили 40% за три месяца, справедливо отражая действия этих факторов и уже торгуясь на мультипликаторах близких к высокой границе своего исторического диапазона (6х EV/EBITDA).

( Читать дальше )

ТМК Steel Holding, владеющая контрольным пакетом в ТМК, перерегистрирована в российскую юрисдикцию. Что это может означать для акций ТМК?

- 20 июля 2023, 15:05

- |

Новость выглядит слегка позитивной для держателей акций, так как это может предполагать, что компания собирается в скором времени заплатить дивиденды. Редомициляция основного акционера в этом случае минимизирует риски, связанные с потенциальной заморозкой дивидендов бенефициаров.

У ТМК нет четко выраженной дивидендной политики. Последние три года выплачивалось совокупно порядка 200-250 млн долл. США в год. Исходя из этого паттерна, дивиденды в 2023 году могут составить 16,7 – 20,7 руб./акц. (9,7 – 12,1% дивидендной доходности).

С начала июня цена акции ТМК выросла на 48%, поэтому не ожидаем, что в ближайшей перспективе эта новость окажет влияние на стоимость бумаги.

t.me/omyinvestments

«Мечел» – главный бенефициар ослабления курса рубля

- 19 июля 2023, 18:16

- |

💰Несмотря на снижение объемов производства и мировых цен на уголь, «Мечел» остается привлекательным. В случае ожидаемого роста добычи и благоприятной ценовой конъюнктуры, мультипликатор EV/EBITDA на конец 2024 г. составит 1.8х, а доходность денежного потока превысит 70%.

🍿 Тем временем 1 июля истекло право компаний не публиковать отчетность, действовавшее с начала 2022 г. «Мечел», который не раскрывал финансовые результаты более года, может показать неожиданные для рынка темпы снижения долговой нагрузки после благоприятного 2022 г., когда цены на уголь были на максимумах.

⚙️ На протяжении последних шести лет производство компании падало, однако в последнее время «Мечел» возобновил программу капитальных затрат, направленных на увеличение производства. Считаем, что компания преодолела операционное дно, и ожидаем разворота тренда после разрешения логистических сложностей.

( Читать дальше )

теги блога Мои Инвестиции

- BRU3

- GOOGL

- MSFT

- Ozon

- Polymetal

- Qiwi

- softline

- veon

- VK

- X5

- X5 Retail Group

- yandex

- акции

- алроса

- афк система

- аэрофлот

- банки

- башнефть

- Газпром

- ГМК Норникель

- дивиденды

- запрет на экспорт нефтепродуктов

- зерновая сделка

- икс 5 финанс

- календарь событий

- м.видео

- Магнит

- Мать и Дитя

- металлурги

- Мечел

- Минцифры

- Московская биржа

- налоговая нагрузка

- нефтяной сектор

- Новатэк

- обзор рынка

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- полиметалл

- полюс золото

- полюс пао

- прогноз компании

- прогноз по акциям

- пятерочка

- ростелеком

- русагро

- русал

- самолет

- сбербанк

- Сегежа

- Сегежа групп

- Совкомфлот

- тмк

- ФАС

- форекс

- цены на топливо

- Чижик

- экспорт нефтепродуктов

- Эталон

- Яндекс