Роман Кобленц

Самые дешевые ИТ компании на NASDAQ

- 19 декабря 2019, 12:05

- |

Мы все привыкли к тому, что американские компании по мультипликаторам торгуются дорого, а американские ИТ компании — очень дорого. Однако в основном вся информация, которую транслируют инвестиционные СМИ касаются крупнейших компаний, таких как Apple, Amazon, Google и т.п.

Однако на одном только NASDAQ более 4000 компаний — наверняка среди них есть и те, которые торгуются дешево. Я подумал, что было бы интересно такие компании найти и изучить.

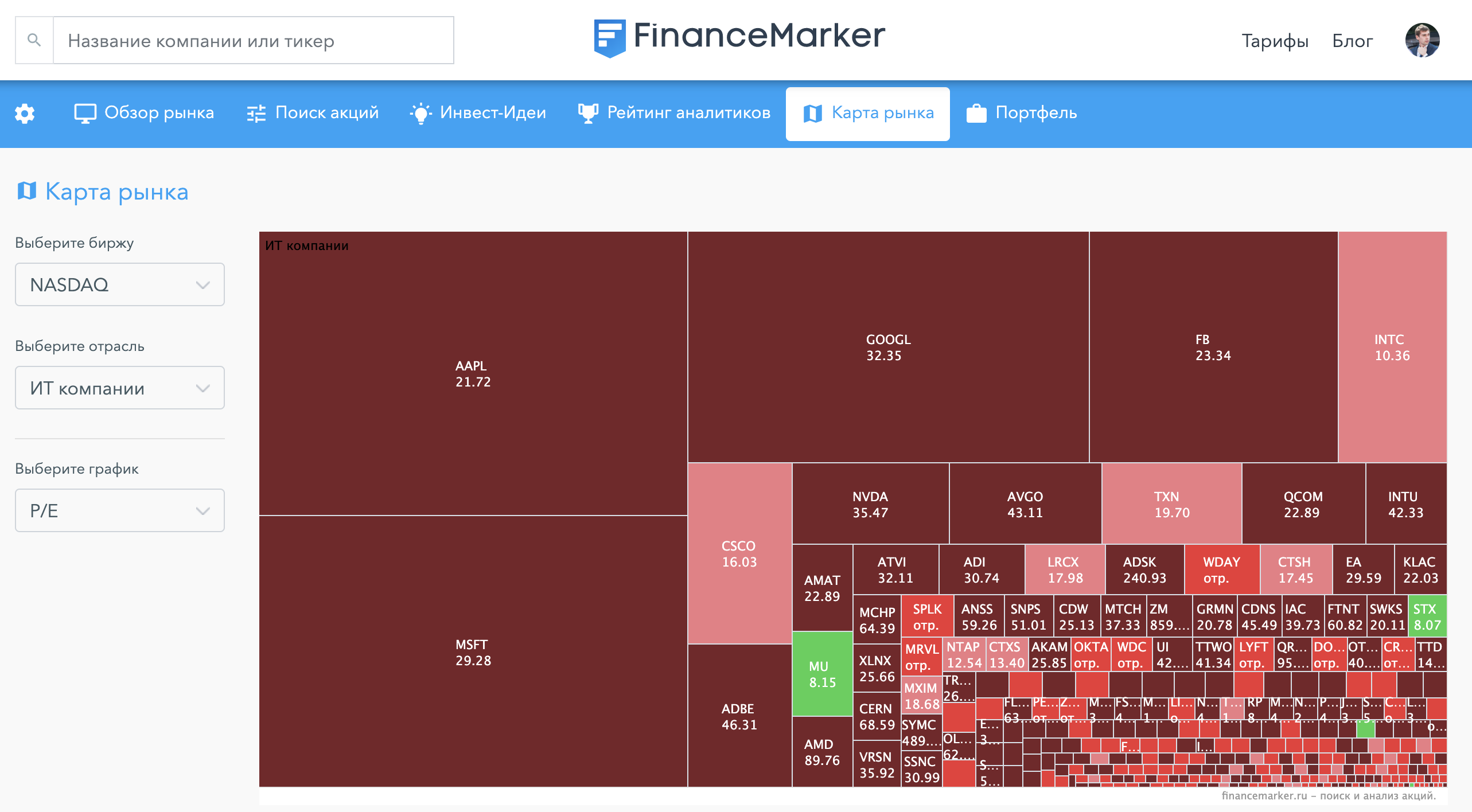

Карта рынка

Чтобы получить нужную мне карту рынка, в левой панели поиска я задал следующие параметры:

- Биржа NASDAQ

- ИТ отрасль

- Карта по мультипликатору P/E (например)

Если с первыми двумя все понятно, то про P/E уточню, чтобы статья была доступна также и для начинающих инвесторов.

P/E — это так называемый мультипликатор, который отражает отношение капитализации компании к ее годовой прибыли. Человеческим языком — значение P/E показывает нам количество лет, за которое компания окупит свою цену за счет чистой прибыли. Чем P/E больше, тем компании дороже.

( Читать дальше )

- комментировать

- 1.1К | ★2

- Комментарии ( 2 )

5 крупнейших компаний США, акции которых выросли на 100% за 2019 год

- 25 ноября 2019, 17:07

- |

В первой серии подборок интересных компаний было 5 крупнейших американских компаний, который платят дивидендами выше 5% годовых в долларах. Если не читали — рекомендую. А здесь продолжим по стандартной схеме.

Как найти компании, которые сильнее всего выросли?

Аналогично, из версии для смарт-лаба, я убираю описание процесса поиска и сразу перехожу к результатам. Если вам интересно прочитать о том, как именно я искал данные компании и какими инструментами пользовался, вы можете прочитать об этом в исходной статье.

5 место - Seattle Genetic (+108% за 1 год)

Seattle Genetic - это крупная биотехнологическая компания, которая занимается исследованиями в области медицины, а именно пытается найти средство лечения рака. Не буду вдаваться с суть деятельности компании, так как без конкретных профильных знаний, здесь очень легко напутать.

( Читать дальше )

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

- комментировать

- 14.5К |

- Комментарии ( 48 )

Как я реализовал рейтинг-аналитиков на своем сайте

- 22 октября 2019, 16:25

- |

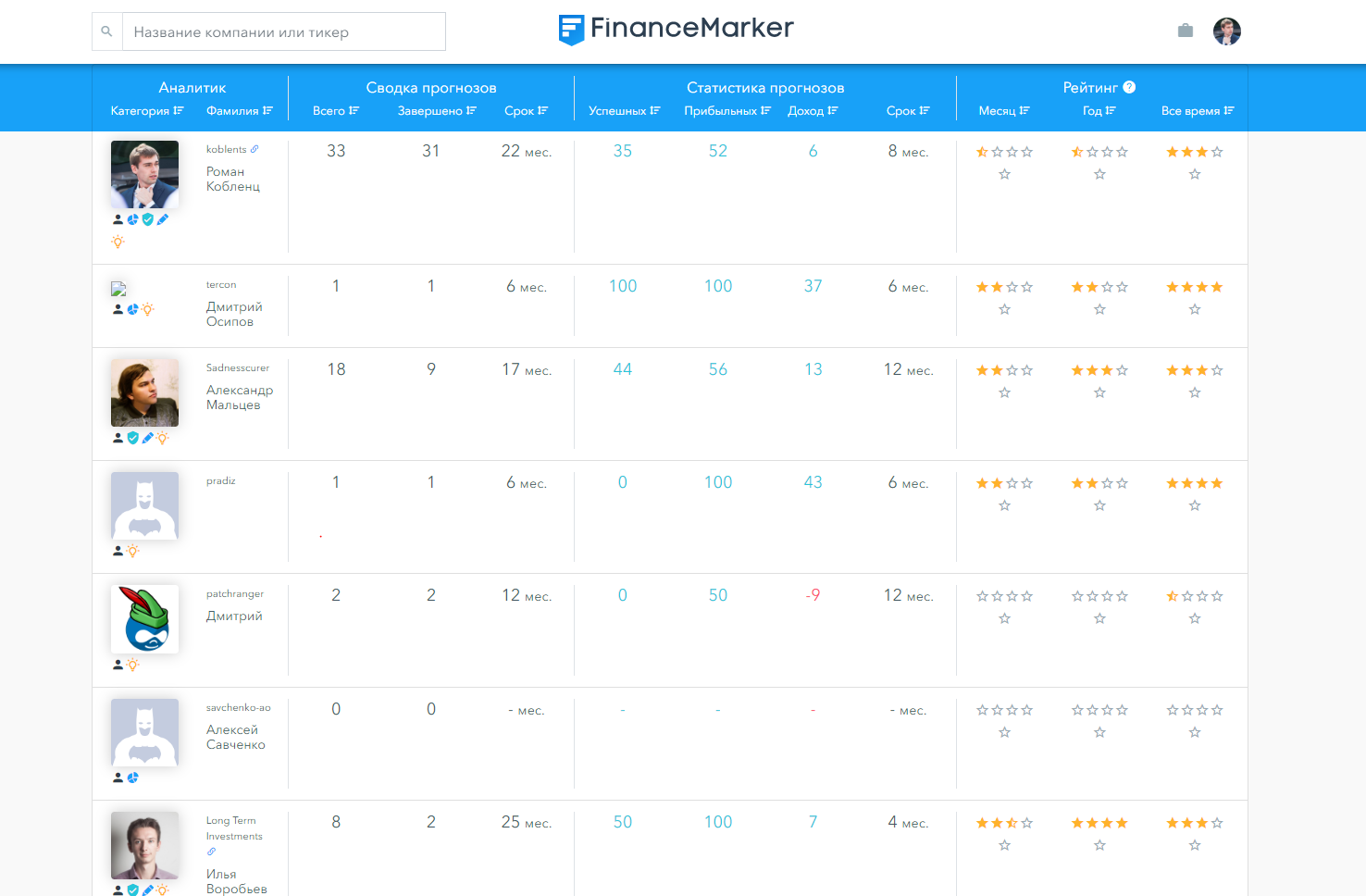

Буквально на днях я опубликовал новую версию financemarker, в которой реализовал полноценный рейтинг-аналитиков — со статистикой, фильтрами поиска и сводным рейтингом. Здесь хочу поделиться некоторыми деталями реализации.

Идея супер проста и не нова (я подсмотрел у tipranks) — брать все рекомендации основных брокеров, инвест-домов, телеграм-каналов и просто популярных частных инвесторов — добавлять их на сайт с привязкой идей к конкретному человеку, кто их давал, отслеживать результаты и на основе этих данных публиковать статистику и рассчитывать собственный рейтинг лучших аналитиков. Продукт достаточно простой (намного проще того же скринера акций), особенно учитывая масштабы российского рынка, однако его польза очень конкретна и понятна.

Вот как это у нас выглядит:

1. Сводная таблица всех аналитиков

2. Чуть выше над этой таблицей фильтры по которым ее можно фильтровать (кэп)

( Читать дальше )

Telegram бот для вашего инвестиционного портфеля

- 02 сентября 2019, 11:51

- |

На днях в нашей группе ВК мы уже сделали определенный вброс информации, а сейчас готовы представить полный анонс новой функциональности нашего сайта.

Если вкратце, мы запустили Telegram бот, который сможет присылать вам все важные новости и обновления по бумагам из ваших портфелей на FinanceMarker.ru

Отличительная особенность бота в том, что его вообще не нужно настраивать — вы один раз присылаете ему свой уникальный код на FinanceMarker.ru (есть у всех зарегистрированных пользователей) и бот начинает работать. Далее вы можете менять свои инвестиционные портфели — бот автоматически будет синхронизировать все изменения, так что информация всегда будет актуальной.

Пользоваться ботом смогут все зарегистрированные на FinanceMarkerпользователи, в том числе те у кого нет платной PRO подписки. Однако в этом случае у вас будет ограничение — 5 бумаг в портфеле. Подробнее о тарифах

( Читать дальше )

Почему я не жду финансовый кризис, который обязательно случится?

- 28 августа 2019, 12:37

- |

Я считаю, что для инвестора нет ничего важнее, чем психологическая устойчивость. Все наши навыки по анализу компаний и управлению активами – пыль, если не удается отделить мух от котлет, а информационный фон от собственной инвестиционной стратегии. Если первое мешает второму – пиши пропало.

Сегодня новости бомбардируют нас негативной повесткой и ожиданием ЧЕГО-ТО неприятного впереди:

Твиты Трампа, торговые войны, ставки ФРС, замедление Китая, кризис в ЕС, стагнация в России и т.д. и т.п.

Почитаешь информационный поток (да ещё подкрепленный многозначительными графиками с какими-то показателями) и кажется, что скорое падение неизбежно. Всё чаще я читаю в блогах коллег-инвесторов обеспокоенность относительно того, что ждёт нас в будущем и не пора ли фиксировать прибыль.

Сам я понятия не имею, каким будет будущее и гадать не хочу. Хотя держу в голове, что когда все ждут кризиса, то он либо не случается вовсе, либо оказывается противоположен ожиданиям.

( Читать дальше )

Cобираем портфель недооцененных акций США на основе мультипликаторов. Kemet Corporation

- 26 августа 2019, 14:08

- |

После добавления в базу данных FinanceMarker компаний с фондовых бирж NYSE, NASDAQ, NYSEMKT — в системе оказалось около 4500 компаний. Это огромное число, которое дает простор для деятельности и фантазии. С таким количеством компаний без скринера акций никак не обойтись.

Что я хочу попробовать — это воспользоваться фильтрами скринера акций FinanceMarker, чтобы найти интересные компании, которые по мультипликаторам будут иметь хорошие перспективы на рост.

Преимущественно буду искать акции американских компаний, так как на российском рынке у меня уже более менее сформирован портфель и так или иначе я за ним, и за событиями рынка слежу. А вот по акциям американских компании нет ни порфтеля, ни понимания того, как вообще все там устроено и какие события происходят на рынке. Так что может получиться интересный эксперимент.

Буду искать через различные фильтры интересные и потенциально прибыльные акции американских компаний, основываясь только на мультипликаторах и данные FinanceMarker и соберу из найденных компаний реальный портфель из 10-15 акций, динамику которого буду отслеживать.

( Читать дальше )

Итоги 1 квартала 2019 года в российском нефтегазовом секторе. Часть 1.

- 24 июня 2019, 09:06

- |

Спешу напомнить, что все финансовые отчеты вы при желании можете найти на обновлённом сайте financemarker.ru

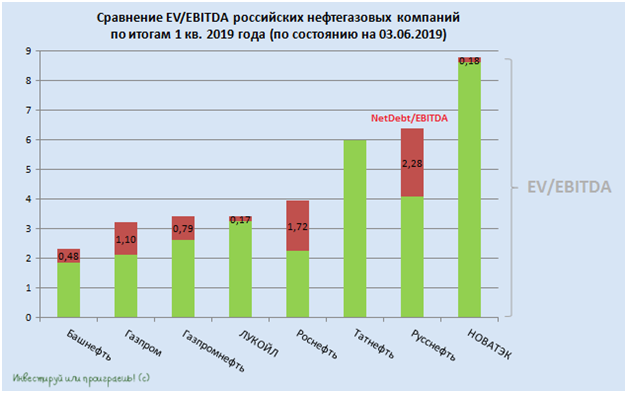

Сравнение EV/EBITDA российских нефтегазовых компаний по итогам 1 кв. 2019 года

Башнефть

Башнефть продолжает уверенно возглавлять рейтинг самых недооценённых российских компаний по мультипликатору EV/EBITDA, а финансовая отчётность компании по МСФО за 1 кв. 2019 года продолжает радовать положительной динамикой: по сравнению с прошлым годом выручка прибавила на 23% до 221 млрд рублей, а чистая прибыль – и вовсе на 66% до 23,3 млрд. Однако это тот самый случай, когда улучшение финансовых показателей не приводит к вполне логичному, казалось бы, росту широкого интереса к акциям компании со стороны инвесторов, и тому есть своё объяснение.

( Читать дальше )

ПИФ "Алёнка-Капитал" - вывел все деньги и закрыл счет с убытком.

- 05 июня 2019, 09:47

- |

теги блога Роман Кобленц

- financemarker

- financemarker.ru

- NASDAQ

- Акции

- алроса

- анализ

- Аналитика

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- Бенджамин Грэхем

- Биржа

- брокер

- брокеры

- ВТБ

- Газпром

- грамотный инвестор

- графики

- Деньги

- дивиденды

- Дмитрий Сухов

- доход

- дюрация

- ИИС

- инвестирование

- инвестиции

- инвестор

- Интер РАО

- как стать богатым

- как стать трейдером

- как стать успешным

- Как стать успешным инвестором

- книги

- коронавирус

- Коршуновский ГОК

- кризис

- лензолото

- лукойл

- ММК

- Мосбиржа

- московская биржа

- МосЭнерго

- мрск волги

- МРСК Центра и Приволжья

- МТС

- мультипликатор

- мультипликаторы

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- недооцененные акции

- недооцененные компании

- НЛМК

- новости

- новый год

- обзор рынка

- Облигации

- обучалка

- обучение

- отчетность

- ОФЗ

- ОФЗ облигации

- оффтоп

- портфель

- прогноз

- разумный инвестор

- распадская

- расчет мультипликаторов

- рекомендации

- Роман Кобленц

- Россети Ленэнерго

- российский рынок

- русполимет

- рынок

- сбербанк

- Северсталь

- семинар

- скринер акций

- спб

- СПб Биржа

- спекулянт

- спекуляции

- сша

- татнефть

- тгк1

- технический анализ

- тинькофф

- Транснефть

- трейдер

- финансовый анализ

- Финансы

- фондовый рынок

- ФСК Россети

- фундаментальный анализ

- фундаментальный обзор

- энергетика

- Юнипро