Блог им. koblents

Cобираем портфель недооцененных акций США на основе мультипликаторов. Kemet Corporation

- 26 августа 2019, 14:08

- |

После добавления в базу данных FinanceMarker компаний с фондовых бирж NYSE, NASDAQ, NYSEMKT — в системе оказалось около 4500 компаний. Это огромное число, которое дает простор для деятельности и фантазии. С таким количеством компаний без скринера акций никак не обойтись.

Что я хочу попробовать — это воспользоваться фильтрами скринера акций FinanceMarker, чтобы найти интересные компании, которые по мультипликаторам будут иметь хорошие перспективы на рост.

Преимущественно буду искать акции американских компаний, так как на российском рынке у меня уже более менее сформирован портфель и так или иначе я за ним, и за событиями рынка слежу. А вот по акциям американских компании нет ни порфтеля, ни понимания того, как вообще все там устроено и какие события происходят на рынке. Так что может получиться интересный эксперимент.

Буду искать через различные фильтры интересные и потенциально прибыльные акции американских компаний, основываясь только на мультипликаторах и данные FinanceMarker и соберу из найденных компаний реальный портфель из 10-15 акций, динамику которого буду отслеживать.

Так что мы узнаем, а можно ли только с помощью мультипликаторов собрать растущий портфель компаний?

Настраиваем мультипликаторы

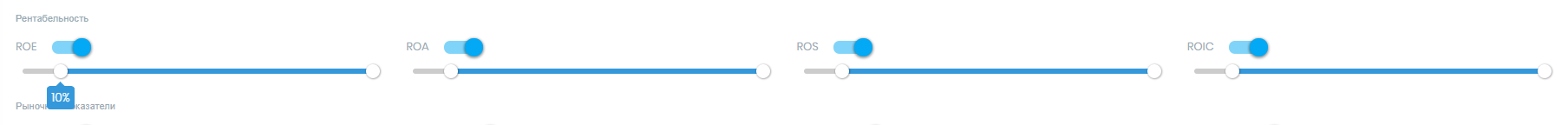

1. Рентабельность

Прошлые статьи в блоге были посвящены рассказу о мультипликаторах, оценивающих рентабельность бизнеса (ROE, ROIC, ROS, ROA). Ну вот я и решил задать их как фильтры:

ROE, ROIC, ROS, ROA >=10%

ROE, ROIC, ROS, ROA >=10%

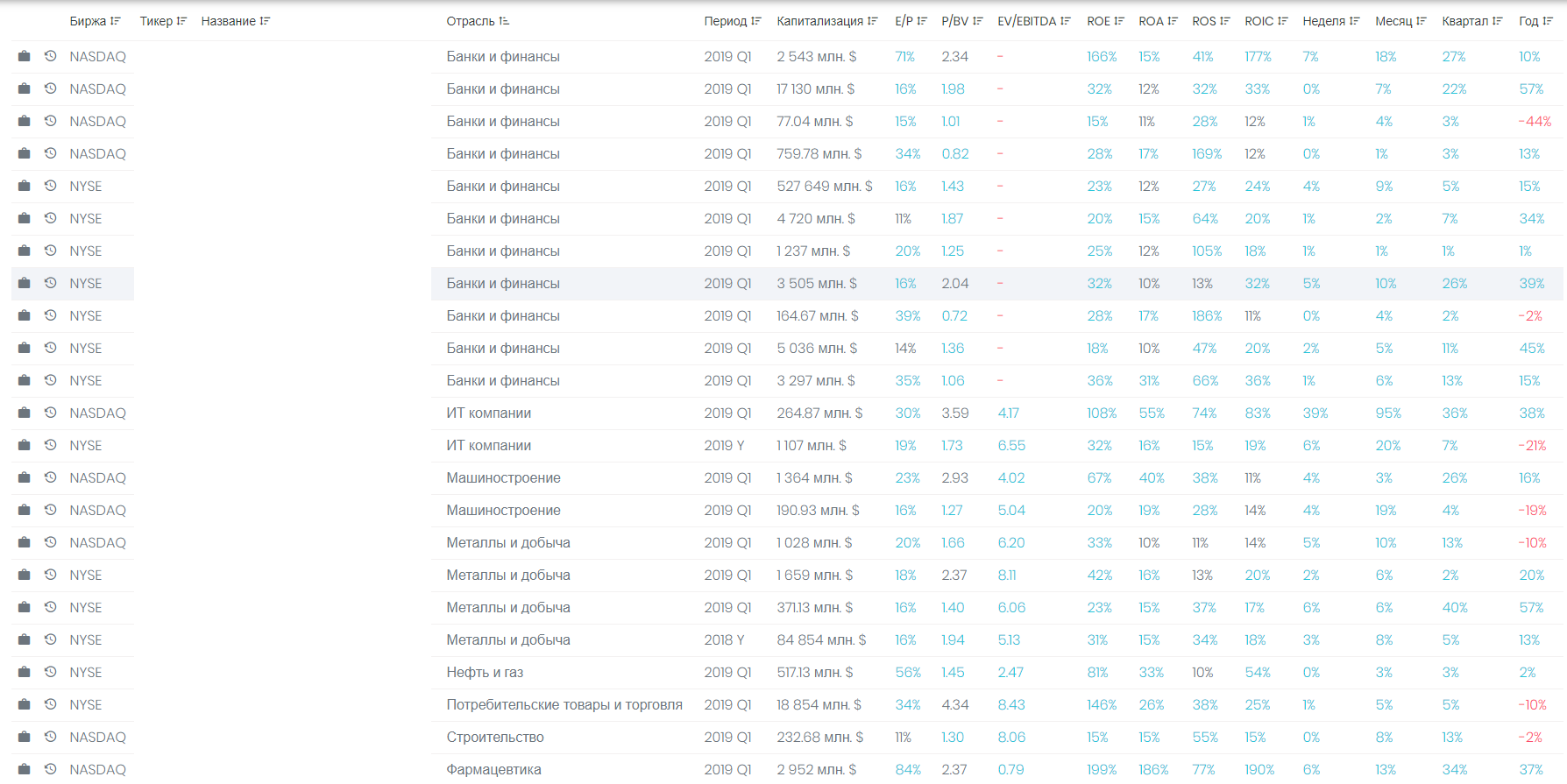

ROE, ROIC, ROS, ROA >=10%Компаний, удовлетворяющих такому фильтру оказалось больше 350. Просматривать такой огромный список желания не было, поэтому я просто начал добавлять новый фильтры, сужая выборку.

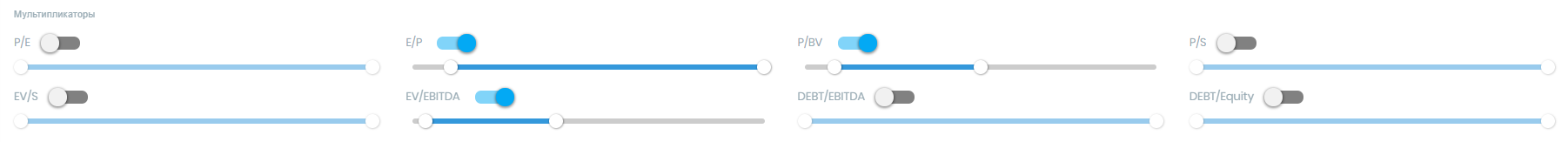

2. Стоимостные мультипликаторы

Здесь я решил воспользоваться недавно рассмотренным мультипликатором E/P, а также авторитетными EV/EBITDA и P/BV

E/P > 10%

0 < EV/EBITDA < 10

0 < P/BV < 5

После добавления новых фильтров, список подходящих компаний сократился до 120 компаний — все еще не мало. Поэтому я решил еще немного сузить выборку — теперь уже на основе рыночных данных.

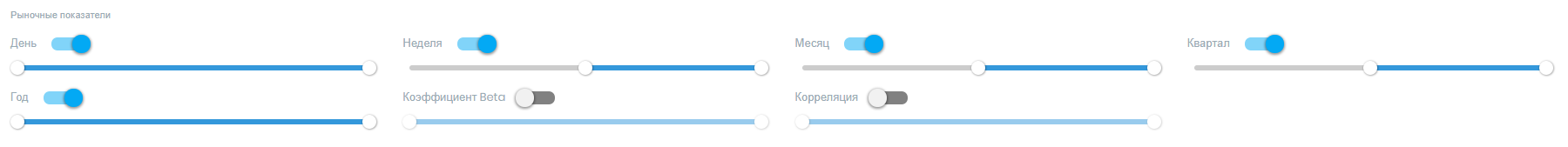

3. Цена акций

Вообще на мой взгляд, это очень удобно и эффективно, когда в рамках одного поиска можно совместить фильтры по мультипликаторам и фильтры, основанные на рыночной стоимости акций.

На FinanceMarker в рыночных фильтрах можно указать любой необходимый диапазон изменения стоимости акций на разных промежутках времени.

Я решил искать те компании, у которых вот-вот намечается восходящий тренд, а значит акции показывают рост на временных отрезках — неделя, месяц и квартал. Эти фильтры я и задал:

Изменение цены акций за неделю > +0%

Изменение цены акций за месяц > +0%

Изменение цены акций за квартал > +0%

Год и день оставил без изменений — вот что получилось.

После такой уже достаточно тонкой выборки, в результатах все равно оказалось 38 компаний.

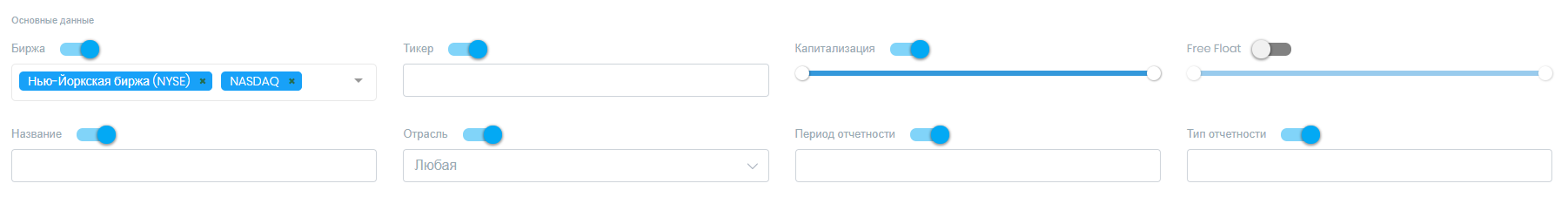

4. Фильтруем по фондовой бирже

В этой выборке были компании со всех доступных фондовых бирж — этот момент я также решил исправить, оставив только биржи NYSE и NASDAQ

Финальный список получился из 28 компаний (на скриншот влезли не все).

Названия компаний удалены

Названия компаний удаленыНазвания компаний удалены — чтобы попробовать собственный поиск с доступом ко всем данным, переходите на FinanceMarker.ru и регистрируйтесь.

Выбираем компанию

Ну а дальше уже осталось всеми правдами и неправдами, выбрать одну из компаний данного списка. Что я делал — это использовал сортировку по разным полям (капитализация и т.п.) и по-немному отмечал фаворитов.

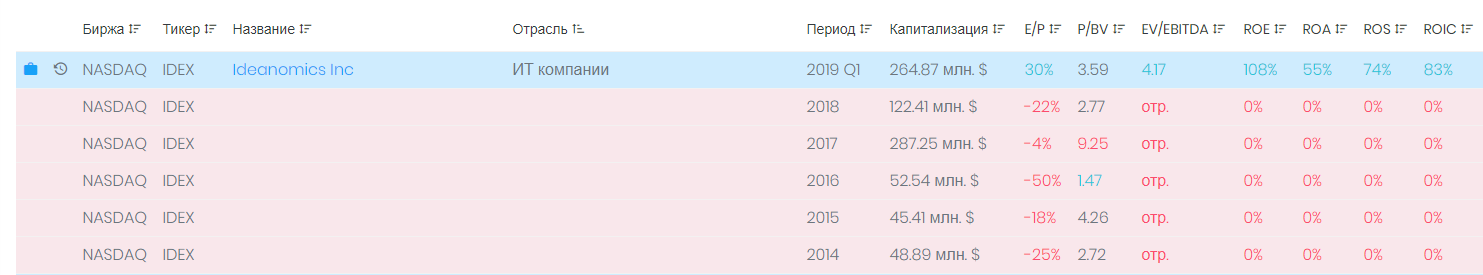

Далее по фаворитам, я смотрел историю изменения их мультипликаторов с единственной целью — убедиться в более менее стабильной динамике измененения мультипликаторов, чтобы исключить какие-то погрешности отдельных отчетов.

Один отчет может сильно искажать результаты реального положения дел и влиять на мультипликаторы. В динамике на основе мультипликаторов получить неверную оценку намного сложнее.

Пример, когда один отчет искажает реальное положение дел компании. В динамике мультипликаторы выглядят совсем иначе.

Пример, когда один отчет искажает реальное положение дел компании. В динамике мультипликаторы выглядят совсем иначе.Ну и наконец по каждому из фаворитов я переходил в подробную карточку компании и смотрел на график, дивиденды и т.п.

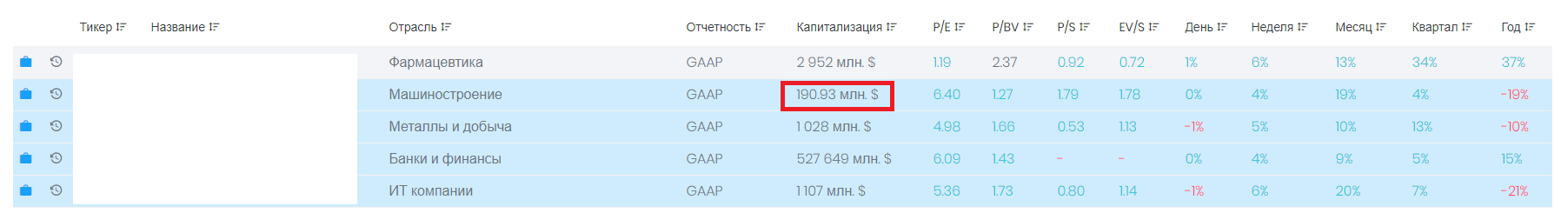

В итоге в моем списке осталось всего 5, а скорее даже 4 компании (5-ую я убрал из-за относительно маленькой капитализации)

С оставшимся списком 4 компаний уже достаточно легко работать — я зашел в карточку каждой компании, посмотрел график, дивиденды и перешел на официальный сайт.

Kemet Corporation

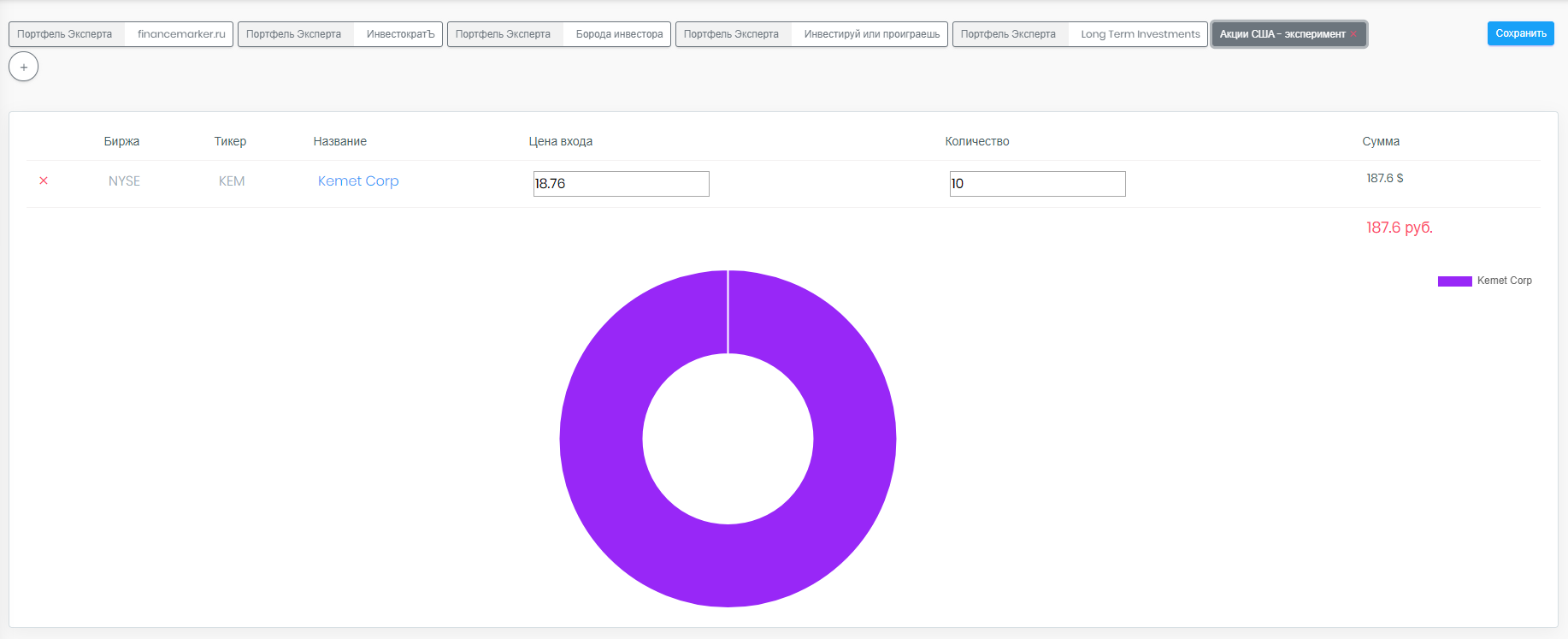

Ну и наконец я выбрал первую компанию для попадания в экспериментальный портфель.

Что повлияло на окончательный выбор:

- Компания удовлетворила всем фильтрам

- Динамика мультипликаторов показывает положительное изменение тренда — последние 3 года компания вышла в плюс и значительно улучшила свои показатели, несмотря на рост капитализации

- Компания начала расти и показывает + на отрезках квартал, месяц, неделя.

- Ну и мне в целом приглянулся продукт, который продает компания (технологии в энергетике), хотя детально я и не погружался в детали.

Вот собственно такой анализ на коленке — суммарно я потратил минут 15-20. Посмотрим что из этого выйдет. Осталось создать новый портфель и добавить туда Kemet Corporation по текущей цене.

А дальше будем смотреть.

Поддержите формат, если вам интересно продолжение.

Эта статья пилотная, поэтому если вам эта тема интересна, обязательно напишите об этом в комментариях. Если я увижу отклик — будем продолжать дальше.

Спасибо!

Представленная информации носит исключительно информационный характер и не является индивидуальной инвестиционной рекомендацией.

Вторая часть

теги блога Роман Кобленц

- financemarker

- financemarker.ru

- NASDAQ

- Акции

- алроса

- анализ

- Аналитика

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- Бенджамин Грэхем

- Биржа

- брокер

- брокеры

- ВТБ

- Газпром

- грамотный инвестор

- графики

- Деньги

- дивиденды

- Дмитрий Сухов

- доход

- дюрация

- ИИС

- инвестирование

- инвестиции

- инвестор

- Интер РАО

- как стать богатым

- как стать трейдером

- как стать успешным

- Как стать успешным инвестором

- книги

- коронавирус

- Коршуновский ГОК

- кризис

- лензолото

- лукойл

- ММК

- Мосбиржа

- московская биржа

- МосЭнерго

- мрск волги

- МРСК Центра и Приволжья

- МТС

- мультипликатор

- мультипликаторы

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- недооцененные акции

- недооцененные компании

- НЛМК

- новости

- новый год

- обзор рынка

- Облигации

- обучалка

- обучение

- отчетность

- ОФЗ

- ОФЗ облигации

- оффтоп

- портфель

- прогноз

- разумный инвестор

- распадская

- расчет мультипликаторов

- рекомендации

- Роман Кобленц

- Россети Ленэнерго

- российский рынок

- русполимет

- рынок

- сбербанк

- Северсталь

- семинар

- скринер акций

- спб

- СПб Биржа

- спекулянт

- спекуляции

- сша

- татнефть

- тгк1

- технический анализ

- тинькофф

- Транснефть

- трейдер

- финансовый анализ

- Финансы

- фондовый рынок

- ФСК Россети

- фундаментальный анализ

- фундаментальный обзор

- энергетика

- Юнипро