Роман Кобленц

Вот почему нельзя продавать (шортить) акции перед дивидендами

- 26 июня 2020, 13:21

- |

Всем привет!

Сегодня будем говорить про то, что вам никогда не стоит делать на фондовом рынке, а именно продавать (шортить) акции перед дивидендами.

Кому удобнее есть видео-формат:

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 28 )

Как легально не платить налоги/налоговые льготы в 2020 году

- 17 июня 2020, 10:32

- |

Всем привет!

Сегодня мы будем говорить про налоговые льготы для частных инвесторов в 2020 году.

Кому удобнее вот видео-формат:

( Читать дальше )

5 грубых ошибок начинающих инвесторов

- 18 мая 2020, 14:16

- |

Решили разобрать 5 грубых ошибок начинающих инвесторов, которых вам стоит избегать, если хотите сэкономить свое время, нервы и деньги.

Кому удобнее вот видео-формат:

( Читать дальше )

Обнуление на фондовом рынке: Booking Holdings

- 09 апреля 2020, 17:03

- |

Сегодня поговорим про самое интересное из рассмотренных мной падений на фондовом рынке. Напомню, что первое авиакомпания Delta Airlines, затем сеть казино Las Vegas Sands и теперь наконец международный гигант в сфере туризма и онлайн бронирования Booking Holdings.

Что такое Booking HoldingsЯ буду просто перечислять названия компаний, а вы загибайте пальцы, если пользовались их услугами:

- Booking

- RentalCars

- Agoda

- Kayak

- OpenTable

- PriceLine

У меня 3 пальца оказались загнуты. Платными услугами сразу 3-х бизнесов одной компании я регулярно пользуюсь. Невероятный показатель, учитывая что это не Google и не Apple.

Беспрецедентное падение акцийВзгляните на падение котировок акций компании

данные financemarker.ru

данные financemarker.ruВ целом внушительно – котировки откатились на уровень 2016 года, то есть почти на 4 года назад. Серьезное падение!

( Читать дальше )

Обнуление на фондовом рынке: Las Vegas Sands

- 27 марта 2020, 16:04

- |

В первой части я уже рассмотрел компанию Delta Air Lines, акции которой в момент упали более чем на 60% и на мой взгляд, выглядели очень интересно для покупки (что я и сделал).

Сегодня еще одна компания, которая также обвалилась более чем на 50%, но рисков у которой, на мой субъективный взгляд, все же меньше, чем у авиакомпаний.

Las Vegas Sands – крупнейшее в мире казиноLas Vegas Sands – компания владеющая сетями казино в США (Лас-Вегас – не был), Макао (был – играл) и Сингапуре – Marina Bay Sands (был – любовался).

Акции компании за последние пару месяцев обвалились более чем на 50%:

Обратите внимание – на текущий момент падение значительно компенсировалось на фоне отскока, продолжавшегося всю неделю.

Изначальный обзор компании я проводил во время YouTube трансляции, как раз в период максимального (пока) падения. Учитывая, что ситуация далее может опять ухудшится, я решил опубликовать данный обзор, несмотря на текущий отскок.

( Читать дальше )

Обнуление на фондовом рынке: Delta Air Lines

- 25 марта 2020, 16:29

- |

Недавно, я проводил YouTube трансляцию, в рамках которой освещал интересные на мой взгляд компании, цены на которые практически “обнулились” и выглядят привлекательно для покупки (не рекомендация). Ситуацию по 3-м, наиболее интересным из рассмотренных компаний, я решил также изложить письменно. Сегодня про Detla Air Lines.

Крупнейший американский авиаперевозчик Detla Air Lines.

Из-за пандемии коронавируса, авиакомпании несут огромные риски и сложности. На фоне этого, их акции в последние месяцы буквально обрушились на 50-80% и торгуются на своих исторических минимумах.

Данные financemarker.ru

Данные financemarker.ruОдновременно такой серьезный обвал, дает и больший потенциал восстановления (если компания переживет кризис).

Delta Air Lines я выделил из всего списка, в первую очередь потому что у них низкая долговая нагрузка (Чистый долг / EBITDA менее 2 и рентабельность капитала выше 20%). Вот какая картина по всей отрасли:

( Читать дальше )

Мультипликаторы – все, что вам нужно знать!

- 03 марта 2020, 15:17

- |

- Понимание мультипликаторов

- P/E – самый просто и универсальный

- EV/EBITDA: преимущества и недостатки

- ДОЛГ и мультипликаторы, которые его оценивают

- Мультипликаторы рентабельности

- Что я понял, 3 года считая мультипликаторы по всем компаниям

Понимание мультипликаторов

Мультипликаторы – это производные финансовые показатели, которые позволяют оценить бизнес компании и сравнить ее с конкурентами.

Суть мультипликаторов в том, что мы приводим рыночную оценку (цена акций) компании и ее бизнес оценку (прибыль, выручка и т.п.) к единому знаменателю.

Условно говоря из двух (и более) цифр, мы получаем одну. И эту одну цифру легко оценить и сравнить с аналогичной цифрой у других компаний.

Поясню на примере:

1. Прибыль компании A – 100 000 рублей

2. Прибыль компании B – 1 000 000 рублей

Вопрос: акции какой компании лучше покупать?

Еще пример:

1. Капитализация компании С – 1 млрд. рублей

( Читать дальше )

Тинькофф VS Сбербанк VS БСП

- 10 февраля 2020, 17:22

- |

Не спрашивайте откуда здесь взялся БСП (Банк Санкт-Петербург).

Вот план сравнения:

- Сравнение по мультипликаторам

- Сравнение по финансовым результатам (темпам роста)

- Сравнение по дивидендам

- Последнее слово и итоги

Для анализа буду использовать financemarker.ru – данных там более, чем достаточно.

Сравнение по мультипликаторамЯ отключил отображение тех мультипликаторов, которые не применимы для компаний из финансового сектора. Здесь поэтому итоговый набор показателей для оценки меньше, а из значимость больше.

На рисунке ниже актуальные мультипликаторы 3-х выбранных нами компаний – рассчитанных на основе данных TTM с последним опубликованным отчетом за 3 квартал 2019 года. (4 квартал 2018 + 1,2,3 кварталы 2019). Капитализация компаний при этом берется текущая, исходя из актуальной цены акций.

Разброс капитализации огромный. Тинькофф стоит в 10 раз больше БСП, а Сбербанк в 20 раз больше, чем Тинькофф и в 200 раз больше, чем БСП.

( Читать дальше )

Как работает биржа СПБ?

- 28 января 2020, 12:41

- |

План статьи:

- СПБ – История создания

- СПБ – Главное преимущество (УТП)

- СПБ – Технология доступа к иностранным бумагам

- СПБ – Налоги

- СПБ – ETF

- СПБ – Риски

- СПБ – Мысли и заключение

Биржа СПБ, которая кстати располагается в Москве (в Москве, Карл!) была основана в 1997 году и в целом развивалась совершенно обычным образом, без каких-либо замашек на иностранные бумаги.

То есть обычные российские компании получали листинг и ими можно было торговать.

В 1997 году именно биржа СПБ организовала у себя площадку для проведения торгов фьючерсами и опционами. Позже ее выкупила Московская биржа (в то время называлась РТС).

Уже на этом этапе можно в целом отметить высокий уровень технологичности биржи СПБ (впрочем как и Московской). Это обусловлено в первую очередь поздним выходом на рынок, когда можно было сразу с нуля брать современные технологии и системы для разработки качественного ПО. (Технологическая биржа NASDAQ для сравнения открылась в 1971 году, а Windows появился только в 1985!)

( Читать дальше )

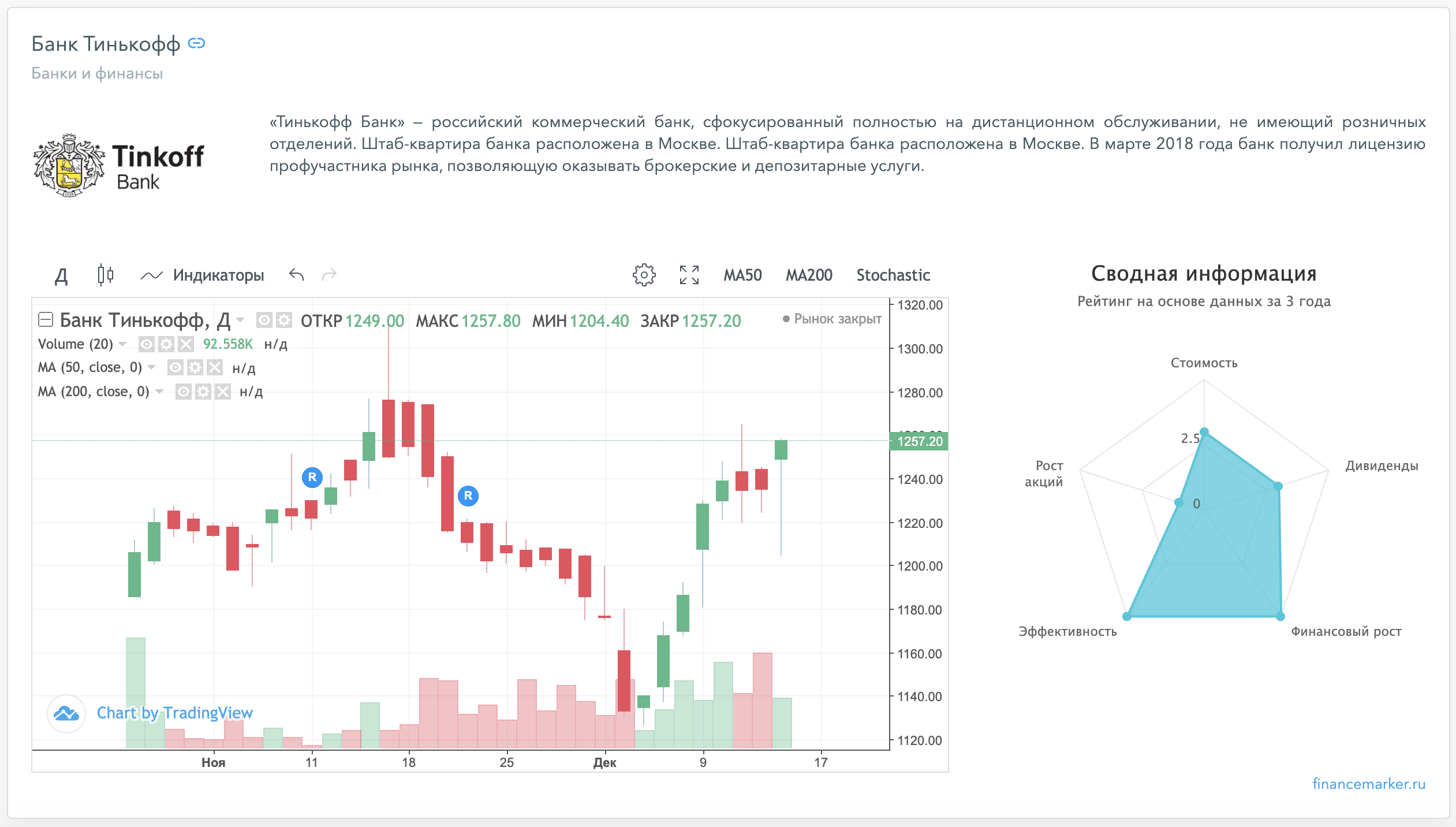

Акции Тинькофф - стоит ли их покупать?

- 30 декабря 2019, 12:42

- |

Акции Тинькофф Банка (для тех, кто не в курсе — это самый большой онлайн банк в Галактике) не так давно стали торговаться на Московской бирже. Точнее не сами акции, а их депозитарные расписки. Тем не менее, сути дела это не меняет — теперь вы можете легко и просто купить акции Тинькофф в свой портфель, а значит неплохо бы разобраться — так ли они хороши, как все говорят.

Чтобы ответить на этот вопрос, я собрал финансовые отчеты банка, начиная с 2012 года, рассчитал по ним мультипликаторы, а также посмотрел, что говорят про банк аналитики. Теперь делюсь результатами такого анализа.

Анализ акций Тинькофф банка

Начнем с заглавного слайда

Торги на Московской бирже начались в ноябре, поэтому пока по графику нельзя даже построить скользящую среднюю на 200 дней. Ничего, будем пока обходиться только цифрами.

Сводная диаграмма показала в сумме 17 баллов из 25 возможных и это при том, что за рост акций компания получила 1 только потому, что нет достаточных данных по графику на Московской бирже:

- Стоимость — 3 балла (компания торгуется по справедливой цене согласно мультипликаторам)

- Дивиденды — 3 балла (компания регулярно платит дивиденды, хотя они и не очень большие)

- Финансовый рост — максимальные 5 баллов.

- Эффективность — также максимальные 5 баллов

- Рост акций — здесь 1 балл, но на самом деле за последний год акции компании хорошо росли, поэтому в действительности здесь будет 4-5 баллов и сумма окажется 20 — 21 балл!

( Читать дальше )

теги блога Роман Кобленц

- financemarker

- financemarker.ru

- NASDAQ

- Акции

- алроса

- анализ

- Аналитика

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- башнефть

- Бенджамин Грэхем

- Биржа

- брокер

- брокеры

- ВТБ

- Газпром

- грамотный инвестор

- графики

- Деньги

- дивиденды

- Дмитрий Сухов

- доход

- дюрация

- ИИС

- инвестирование

- инвестиции

- инвестор

- Интер РАО

- как стать богатым

- как стать трейдером

- как стать успешным

- Как стать успешным инвестором

- книги

- коронавирус

- Коршуновский ГОК

- кризис

- лензолото

- лукойл

- ММК

- Мосбиржа

- московская биржа

- МосЭнерго

- мрск волги

- МРСК Центра и Приволжья

- МТС

- мультипликатор

- мультипликаторы

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- начинающие трейдеры

- начинающий инвестор

- недооцененные акции

- недооцененные компании

- НЛМК

- новости

- новый год

- обзор рынка

- Облигации

- обучалка

- обучение

- отчетность

- ОФЗ

- ОФЗ облигации

- оффтоп

- портфель

- прогноз

- разумный инвестор

- распадская

- расчет мультипликаторов

- рекомендации

- Роман Кобленц

- Россети Ленэнерго

- российский рынок

- русполимет

- рынок

- сбербанк

- Северсталь

- семинар

- скринер акций

- спб

- СПб Биржа

- спекулянт

- спекуляции

- сша

- татнефть

- тгк1

- технический анализ

- тинькофф

- Транснефть

- трейдер

- финансовый анализ

- Финансы

- фондовый рынок

- ФСК ЕЭС

- фундаментальный анализ

- фундаментальный обзор

- энергетика

- Юнипро