Алексей

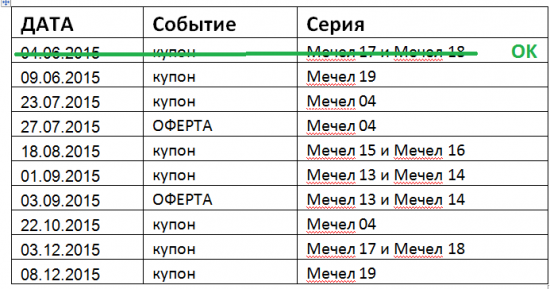

Мечел расплачивается в срок !

- 04 июня 2015, 17:39

- |

Заплатили купон по 17-му и 18-му выпускам. Деньги уже на счету и будут использованы для покупки других интересных активов.

- комментировать

- Комментарии ( 5 )

Причина выхода из облигаций Трансаэро - плохие финансовые показатели за 2014 год

- 27 мая 2015, 19:20

- |

На фоне убытков и роста долга по итогам 2014 года вторая в России авиакомпания «Трансаэро» попыталась исправить ситуацию хотя бы в отчетности, переоценив свой бренд. Его стоимость увеличилась почти в 30 раз, до 61,2 млрд руб. — на 20% дороже, чем, например, бренд «Аэрофлота», примерно на уровне британской Easy Jet и австралийской Qantas. Это позволило перевозчику избежать формирования отрицательного капитала, но вызвало сомнения даже у его собственных аудиторов из «РСМ Русь».Подробнее:http://www.kommersant.ru/doc/2733687

Основные цифры для кредиторов :

Долг (включая аренду) - около

( Читать дальше )

Как сохранить и заработать пока рынок акций падает! Грааль!

- 20 мая 2015, 19:34

- |

Отчёт об итогах размещения смотрим на сайте МинФина — здесь.

Кратко: средневзвешенная цена отсечения 99,753 при объёме размещения по номиналу 10 млрд. рублей.

( Читать дальше )

Ещё одно успешное размещение ОФЗ-ПК

- 13 мая 2015, 18:50

- |

Размещенный объем выпуска составил 15,000 млрд. рублей, выручка от размещения — 15,274 млрд. рублей.

Цена отсечения облигаций была установлена на уровне 98,4600% от номинала, средневзвешенная цена — 98,6273% от номинала. Доходность по цене отсечения составила 11,87% годовых, по средневзвешенной цене — 11,82% годовых.

( Читать дальше )

МинФин разместил ОФЗ с плавающим купоном. Объём спроса почти в 3 раза превысил предложение !

- 06 мая 2015, 17:35

- |

Объем спроса на облигации федерального займа выпуска 29006 на сегодняшнем аукционе составил 28,971 млрд. рублей, говорится в сообщении Минфина РФ. Объем предложения составлял 10,0 млрд. рублей по номинальной стоимости. Цена отсечения облигаций была установлена на уровне 95,0600% от номинала, средневзвешенная цена — 96,6153% от номинала. Доходность по цене отсечения составила 14,04% годовых, по средневзвешенной цене — 13,72% годовых.

Банки, учавствующие в размещении, видимо сразу решили фиксануть прибыль, пока в стакане дают по 98-99…

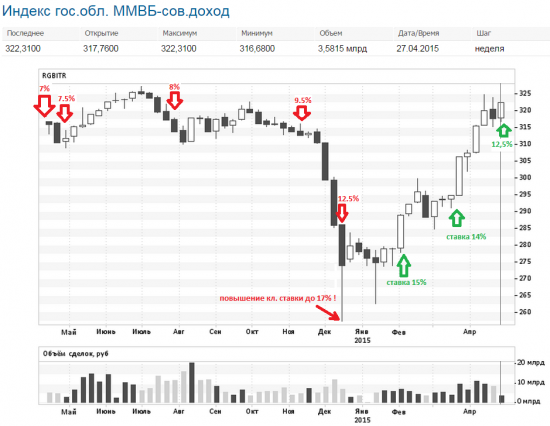

Растущий тренд по гособлигациям ! Будет ли надуваться пузырь ?! :)

- 03 мая 2015, 18:55

- |

Так выглядит график индекса гособлигаций RGBITR по отношению к решениям ЦБ РФ по денежно-кредитной политике

( Читать дальше )

Азартная игра в Мечел !

- 29 апреля 2015, 20:04

- |

Мечел выпустил отчётность US GAAP за 2014 год. Для большинства кредиторов важны следующие цифры:

Основной долг $ 7 млрд. (на 20 апреля 2015);

EBIDTA 2014 г. = 709 млн долларов США.

Расходы по процентам за 2014 г. = 793,2 млн долларов США.

Компания заработала за год меньше, чем ей необходимо заплатить процентов кредиторам! А ведь ещё надо выполнять обязательства по погашению основной части долга… Договориться с банками не удалось! Возникли просрочки и задолженность в отчётах переведена из раздела долгосрочной в краткосрочную. Компания уверенно и упёрто шагает на банкротство. Ввиду такой упёртости основного акционера (нежелание конвертировать долг в акции) и обострения ситуации с банками, мне приходится сокращать долю в облигациях. За год снизил долю в облигациях Мечела почти вдвое и теперь на эмоциях хотелось продать ещё по текущим… Но, начал искать позитивные сигналы и возможно кое-что нашёл.

Надо сказать, что публичный долг (облигационные займы) компания гасила успешно на протяжении всех этих лет. Происходило это за счёт помощи госбанков, которые любезно предоставили новые кредиты для погашения облигаций, сами таким образом только наращивали кредитные портфели. Динамика погашения облигационного долга представлена на следующем слайде.

( Читать дальше )

Доходность около 40% годовых на облигациях крупнейшего частного авиаперевозчика РФ

- 22 апреля 2015, 08:11

- |

Открытое акционерное общество «Авиационная компания „ТРАНСАЭРО“, крупнейшая частная российская авиакомпания, на данный момент имеет два выпуска облигаций, торгуемых на бирже ММВБ.

Первый выпуск компания погасила в начале марта этого года. Второй выпуск уже торгуется выше 93,5 с доходностью 24%, поэтому третий выпуск сейчас интереснее — имеет больший потенциал роста. По третьему выпуску биржа рассчитала доходность на закрытие 21.04.2015 — 38,83%. Это доходность к оферте 02.11.2015. Ставка купона — 12%. Компания готовит ещё биржевые выпуски 4-й и 5-й. Видно, что компания сохраняет интерес к публичному долговому рынку и поэтому есть настрой расплачиваться. Поэтому приближение к октябрю будет являться драйвером для котировок вверх, а пока они не выросли до целевых уровней можно „стричь“ купоны 30.04.2015 и 30.07.2015.

( Читать дальше )

Доходность выше 40% годовых на рисковых облигациях генератора электроэнергии !

- 17 апреля 2015, 22:43

- |

Ставка купона 12% годовых. Следующая дата платежа по погашению основной части долга — 14 октября этого года.

Слежу за компанией и держу данные облигации. Считаю, что после успешной амортизационной выплаты возник потенциал дальнейшего роста котировок до 74-75.

ОФЗ 29006 - Возможность заработать выше депозита.

- 11 апреля 2015, 12:45

- |

На прошлой неделе котировки облигаций федерального займа (ОФЗ) РФ показали рост и соответсвенно падение доходностей. Наиболее интересными ОФЗ на ближайший год для меня — это облигации с переменным купоном: ОФЗ 29006, ОФЗ 29007, ОФЗ 29008, ОФЗ 29009, ОФЗ 29010, ОФЗ 29011. Первая в ряду уже активно проторговывается на ММВБ. Причём первичное предложение состоялось по цене чуть выше 85%. За месяц котировка достигла 93-95%. Почему же эта облигация так быстро выросла и возможно будет ещё расти. Соображения следующие:

Дело в переменном купоне, привязанном к ставке RUONIA.

Прогноз по ставке 3-го купона ОФЗ 29006:

Текущая ставка второго купона уже зафиксирован на уровне 12,66%, что уже выше чем доходности большинства государственных ценных бумаг. Третий купон будет рассчитан как среднее арифметическое значений ставок RUONIA за шесть месяцев до даты определения процентной ставки, увеличенное на 1,20 процентных пункта. То есть, чтобы понять каким будет третий купон надо сделать прогноз по поведению RUONIA примерно с 11.02.2015 по 10.08.2015. Два месяца из шести уже прошло и среднее арифметическое составило около 15% (см. рисунок)

( Читать дальше )

теги блога Алексей

- Apple

- berkshire hathaway

- biogen inc

- china mobile акции

- Cleveland-Cliffs

- Delta Air Lines

- ETF

- FORTS

- interactive brokers

- Intuitive Surgical

- Macerich

- Smartlab

- TransEnterix

- Wells Fargo

- акции

- Акции РФ

- акции США

- американские акции

- аналитика

- баффет

- бизнес

- Брокер

- брокеры

- валюта

- волаильность

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- дивиденды

- долг

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- инвестиции

- инвестор

- Казахстан

- книга

- книги

- лудоман

- лукойл

- маржин колл

- механизм трейдинга

- Мечел

- минфин

- мобильный пост

- Московская биржа

- облигации

- опрос

- опрос онлайн

- опционы

- опционы на акции

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- Пересвет

- президент сша

- прогноз по акциям

- размещение

- РЕВОЛЮЦИЯ

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- санкции

- сбер

- сбербанк

- синтетическая облигация

- СКАЗКА ДЛЯ ВЗОСЛЫХ

- смартлаб

- смартлаб конкурс

- совет директоров

- СПБ биржа

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- трейдинг

- Трейдинг FORTS

- Уоррен Баффет

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- хирургия

- чтиво

- Южная Корея

- юмор

- Яндекс

- Яндекс Дзен