SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. kiselev

Растущий тренд по гособлигациям ! Будет ли надуваться пузырь ?! :)

- 03 мая 2015, 18:55

- |

Гособлигации продолжают уверенный рост с начала этого года. И судя по всему это не предел, т.к. есть ещё драйверы. Рост это хорошо, но не такой безумный с тенденцией на надутие пузыря и полёта в небеса ?!

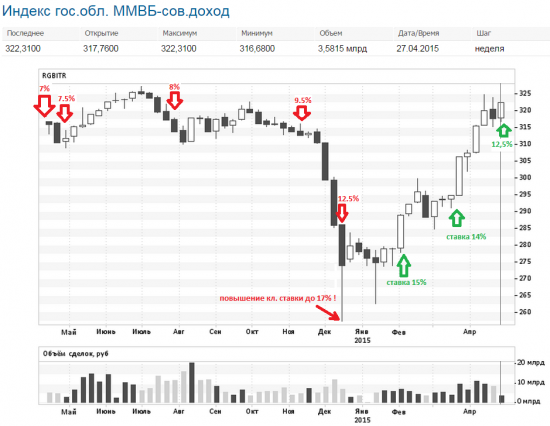

Так выглядит график индекса гособлигаций RGBITR по отношению к решениям ЦБ РФ по денежно-кредитной политике

Как видите рост может продожится… Прежде всего рост в ОФЗ. Сработала моя идея, опубликованная 11.04 по ОФЗ 29006. Не удержался и докупал бумагу выше, по 94-95, после продажи «выстреливших» акций, так как надёжных альтернатив не видел. Средняя покупки около 93.

Новый инструмент (облигации с плавающим купоном), предложенный МинФином пользуется огромным спросом со стороны банков. И сложно представить, что эта бумага теперь будет раздваться ниже 100% с текущей ставкой купона 12,66% и прогнозом на следующий купон на уровне 14,5% при текущей ключевой ставке 12,5% и прогнозами на дальнейшее её снижение. А так хорошая бумага для ИИС, но выше 100 брать точно не буду, а держать ещё можно в расчёте на пузырь и продажу пенсионным деньгам.

Успешных инвестиций в ОФЗ!

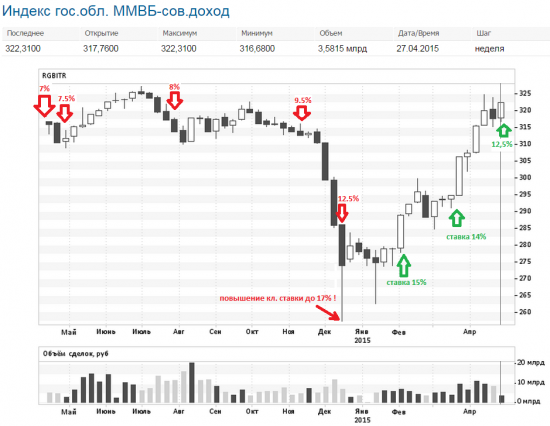

Так выглядит график индекса гособлигаций RGBITR по отношению к решениям ЦБ РФ по денежно-кредитной политике

Как видите рост может продожится… Прежде всего рост в ОФЗ. Сработала моя идея, опубликованная 11.04 по ОФЗ 29006. Не удержался и докупал бумагу выше, по 94-95, после продажи «выстреливших» акций, так как надёжных альтернатив не видел. Средняя покупки около 93.

Новый инструмент (облигации с плавающим купоном), предложенный МинФином пользуется огромным спросом со стороны банков. И сложно представить, что эта бумага теперь будет раздваться ниже 100% с текущей ставкой купона 12,66% и прогнозом на следующий купон на уровне 14,5% при текущей ключевой ставке 12,5% и прогнозами на дальнейшее её снижение. А так хорошая бумага для ИИС, но выше 100 брать точно не буду, а держать ещё можно в расчёте на пузырь и продажу пенсионным деньгам.

Успешных инвестиций в ОФЗ!

104 |

9 комментариев

Хеджировать портфель акций выгоднее, чем покупать облигации!!!

- 03 мая 2015, 18:58

+1

При существующих доходностях гос.облигаций в мире, спекулятивный капитал будет идти в Россию. Керри трейд еще никто не отменял. Другое дело, что при малейшем чихе вывод будет еще более стремительным. А учитывая, что в России политика выше экономики шансы на форс мажор высоки

- 03 мая 2015, 19:06

+1

Руслан Русланов, хороший ответ! плюсанул бы, да опять я без рейтинга :) В общем, инвестиции в ОФЗ — это часть моей текущей тактики, пока рынок выше 200-дневной скользящей средней по индексу ММВБ. Если опять начнёт всё падать из-за политических событий, то расчёт на то, что ОФЗ будут падать меньше, чем акции и здесь получится выходить даже с профитом и входить в интересные акции с дисконтом.

- 03 мая 2015, 19:14

+1

kiselev, Поддерживаю Вашу стратегию. Ажиотаж только начался, так что урвать свою долю шансы неплохие.

- 03 мая 2015, 19:35

+1

На мой взгляд при анализе индексов облигаций лучше использовать индекс чистых цен, т е без накопленных купонов.

- 03 мая 2015, 19:28

Pin314, хорошо. Да, там наверное потенциал видно лучше. По чистым ценам мы ещё не достигли максимумов. Ещё 8,5% до максимумов июня 2014 г. и чуть более 17% до максимумов апреля 2013 г.

- 03 мая 2015, 20:11

+1

kiselev, и лучше смотреть конечно же доходность/кривую доходности. Сейчас она имеет почти плоский вид, и ниже ключевой ставки. На мой взгляд, если ситуация будет нормализироваться, то она должна будет приобрести нормальный вид- короткий конец будет ниже длинного и ниже ключевой ставки. В данном случае считаю лучше покупать дюрацию в районе 2-5 лет, т к там должно быть существенное снижение дохи( не такое как на длинном конце) и можно хорошо заработать на росте цены(что оч сложно в коротких бумагах). Сам покупал 206 серию.

- 03 мая 2015, 22:18

+1

Купил TCS (XS0808636913) в марте по 90 и курю бамбук, доходность к погашению 18,64% в USD. На мой взгляд есть еще, где поковыряться в российских евробондах.

- 04 мая 2015, 02:28

Читайте на SMART-LAB:

Флоатеры 2026: что это и как заработать до 15,7%

Как устроены и насколько актуальны в 2026 г. флоатеры, или облигации с плавающим купоном? Как инвестировать во них легко? Подробно на все вопросы...

11:19

Палладий + масло, на котором жарили котлеты, = ?

🔬 Команда исследователей из Университета Южной Каролины нашла способ с помощью палладия превратить использованное растительное масло в...

10:21

теги блога А.К.

- Apple

- berkshire hathaway

- Delta Air Lines

- ETF

- FORTS

- Intel

- interactive brokers

- Intuitive Surgical

- Macerich

- quik

- Smartlab

- TransEnterix

- акции

- Акции РФ

- акции США

- американские акции

- банки

- баффет

- бизнес

- биржа

- брак

- Брокер

- брокеры

- вопрос

- ВТБ

- ВТБ брокер

- Газпром

- делимся интересными фильмами

- деньги

- дивиденды

- доллар

- доллар - рубль

- Доллар Рубль

- доход

- еврооблигации

- жизнь

- ЗОЖ

- Илон Маск

- импортозамещение

- инвестиции

- инвестор

- Казахстан

- Кино на выходные

- книга

- книги

- конференция смартлаба

- личные финансы

- лукойл

- маржин колл

- маркетинг

- Медицина

- мобильный пост

- Московская биржа

- на пенсию в 35

- НЛМК

- облигации

- опрос

- опционы

- опционы на акции США

- открытие брокер

- ОФЗ

- оффтоп

- политсрач

- прогноз по акциям

- рецензия

- рецензия на книгу

- роботы

- РОСНАНО облигации

- Россия

- сарказм

- сбер

- сбербанк

- синтетическая облигация

- СКАЗКА ДЛЯ ВЗОСЛЫХ

- смартлаб

- совет директоров

- срочный рынок

- срочный рынок FORTS

- Суд с Брокером

- судебная практика

- сша

- ТГК-2

- Тимофей Мартынов

- Тинькофф Инвестиции

- Томск

- торговые роботы

- Трамп

- трейдинг

- Трейдинг FORTS

- Украина

- Уоррен Баффет

- Уоррен Баффетт

- философия

- финам

- форекс

- фьючерсные контракты

- ФЬЮЧЕРСЫ

- чтиво

- юмор

- Яндекс