headlines for traders

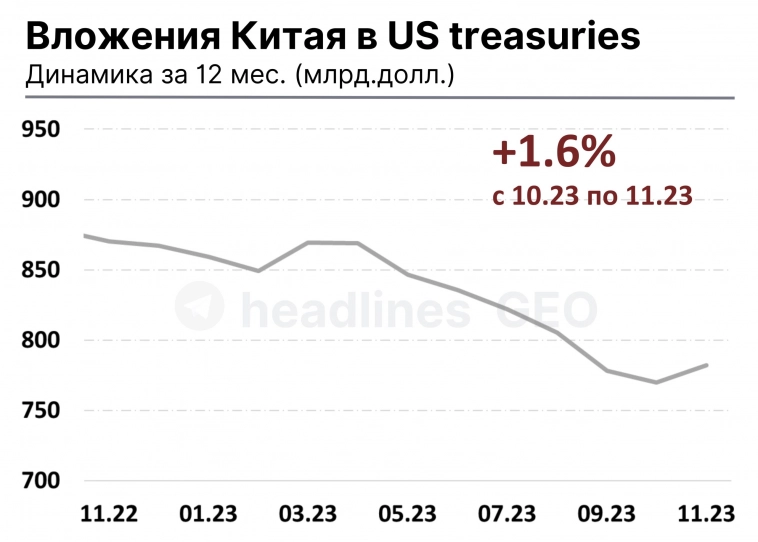

Вложения Китая в US treasuries

- 22 января 2024, 09:36

- |

headlines G:

Вложения Китая в гособлигациях США: $782 млрд (+1.6% с 10.23 по 11.23)

#индикаторы_войны

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

- комментировать

- 311

- Комментарии ( 0 )

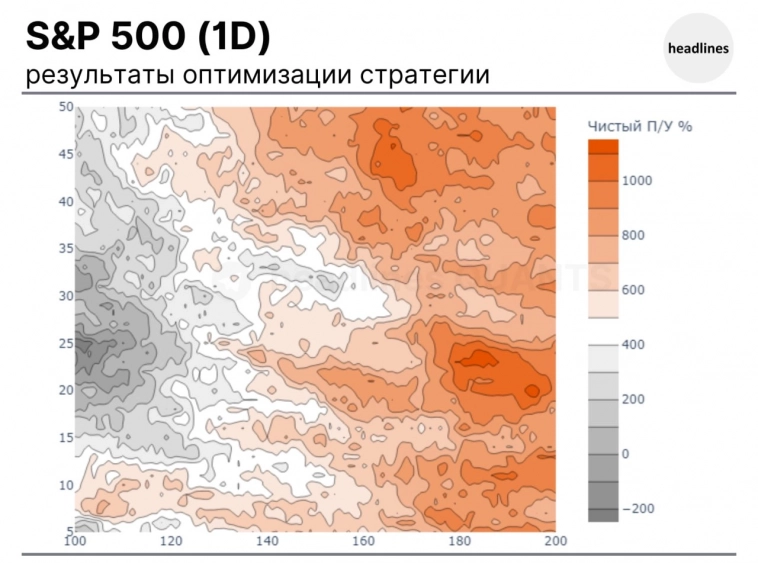

Результаты оптимизации стратегии "пересечение двух SMA"

- 19 января 2024, 12:24

- |

На графике представлены результаты оптимизации стратегии «пересечение двух SMA», лучшие результаты стратегия показывает при SMA №1 = 20-D, SMA №2 = 195-D. Сравнение изначальной (SMA №1 = 50-D, SMA №2 = 200-D) и оптимизированной стратегии проводилось по P&L (Чистый П/У %).

Параметры оптимизации стратегии:

● диапазон SMA №1 — от 5 до 50 торговых дней, с шагом 1 (ось Y);

● диапазон SMA №2 — от 100 до 200 торговых дней, с шагом 1 (ось X);

● максимальное количество проходов в оптимизации = 4646.

инструмент: SPX

данные для теста: с 1990 г.

P&L рынка: 1253.7%

P&L стратегии: 1194.2%

Профит фактор: 3.0

Фактор восстановления: 3.8

При SMA №1 = 20-D и SMA №2 = 195-D стратегия незначительно, но уступает рынку.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Нефть на фоне Иракской войны

- 19 января 2024, 12:21

- |

● Иракская война длилась с 20 марта 2003 по 18 декабря 2011 и была одним из ключевых конфликтов начала XXI века. В нем США и союзники противостояли правительству Саддама Хусейна, а позже повстанцам. Война была частью более широкой кампании США против терроризма после атак 11 сентября 2001. В течение всего конфликта было мобилизовано более 1 млн военных.

● Эта война оказала значительное влияние на мировой рынок нефти, вызвав сильные колебания цен из-за периодических атак на нефтяные объекты, прерывания в поставках и политической нестабильности как в Ираке, так и на всем Ближнем Востоке.

headlines G.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

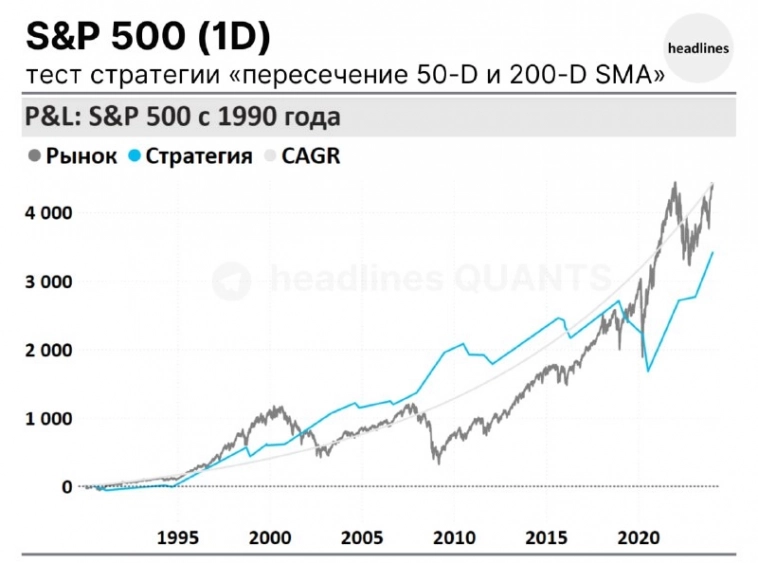

Тест стратегии: S&P500 "Пересечение 50-D и 200-D SMA".

- 18 января 2024, 11:16

- |

стратегия:

● лонг, если 50(D) SMA пересекает снизу-вверх 200(D) SMA

● шорт (и закрытие лонга), если если 50(D) SMA пересекает сверху-вниз 200(D) SMA

● находимся постоянно в позиции

● вход на открытии следующей дневной свечи после пересечения двух SMA

инструмент: SPX

данные для теста: с 1990 г.

P&L рынка: 1253.7%

P&L стратегии: 965.7%

Средний убыток: -8.1%

Средняя прибыль: 25.7%

Профит фактор: 2.7

Фактор восстановления: 3.1

Результаты стратегии намного лучше предыдущей рассмотренной стратегии, но на текущий момент уступают результатам стратегии «buy and hold».

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

IMOEX: топ 10 акций индекса

- 17 января 2024, 12:02

- |

headlines Q. (про топ-10 акций IMOEX):

На начало января вес топ-10 акций индекса Мосбиржи составил 65.4% от всего индекса. По результатам за 2023 год, 6 акций из топ-10 обогнали IMOEX (рез-т индекса в 2023 составил +43.9%). Газпром является единственной акцией из топ-10, которая показала отриц. рез-т в -1.9%.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Акции СПБ Биржи входят в топ-3 лидеров роста на рынке РФ в 2024 году.

- 17 января 2024, 09:27

- |

Акции СПБ Биржи входят в топ-3 лидеров роста на рынке РФ в 2024 году.

С начала года акции выросли на +33.3%

Акции растут на фоне заявлений о том, что в условиях санкций площадка может быть переориентирована на торговлю новыми инструментами, в т.ч. акциями подсанкционных компаний, криптовалютами, ЦФА, а также на работу на внешних рынках дружественных стран.

headlines_for_traders, dohod.ru

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Ожидания рынка по ставке ФРС

- 16 января 2024, 11:03

- |

Рынок закладывает все более жесткое снижение ставки в 2024 году. По сравнению с декабрьскими ожиданиями добавилось еще одно снижение на 0.25% в ноябре.

Сейчас рынок считает, что начиная с марта ФРС будет снижать ставку на 0.25% на каждом заседании, опустив ее тем самым на 1.75% с 5.50% до 3.75%.

cmegroup.com, headlines F.

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Рынок акций Тайваня VS Рынок акций Китая

- 16 января 2024, 09:36

- |

headlines G:

● Индекс акций Тайваня Taiex и индекс акций Китая CSI 300 большую часть десятилетия двигались в одном направлении. Расхождения произошли в конце 2022.

● Разочарования, вызванные недостаточно сильным ростом экономики Китая, нежеланием властей стимулировать ее, проблемами сектора недвижимости и закручиванием гаек в отношении технологических компаний, привели к падению индекса на 17.2% с конца 2022.

● За это же время тайваньский индекс Taiex вырос на 24%, уступив только японскому в звании самого прибыльного рынка Азиатско-Тихоокеанского региона.

headlines G.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

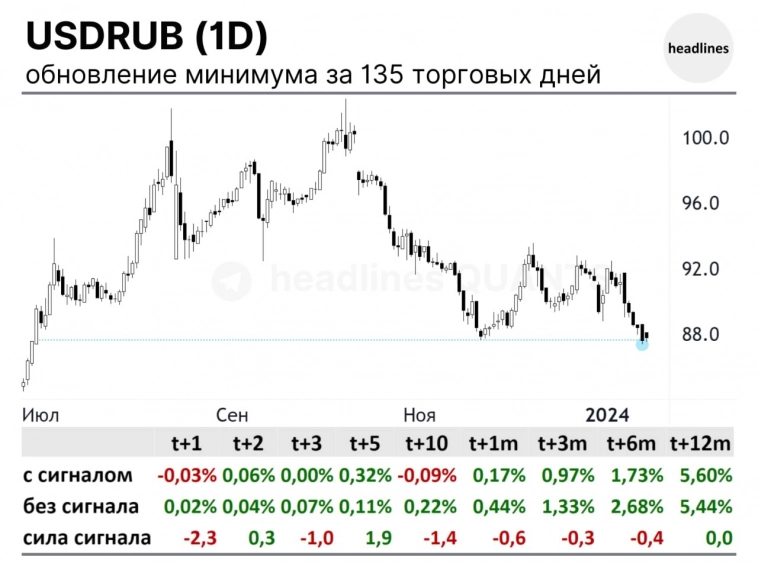

USDRUB - обновление минимума июля 2023г. - сигнал "нейтральный"

- 16 января 2024, 09:33

- |

паттерн: (D) обновление минимума за 135 дней

дата: 15.01.24

инструмент: USDRUB

данные для теста: с 2004 г.

кол-во случаев: 80

частота: 4 раза в год

без сигнала: 5.44%

USDRUB обновил минимум с июля 2023 г. Средние результаты сигнала немного уступают или слабо отличаются от результатов без сигнала. Данный сигнал является нейтральным, USDRUB может сформировать боковик на текущих значениях в среднесрочной перспективе. Похожий сигнал мы рассматривали в ноябре, сигнал сработал.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

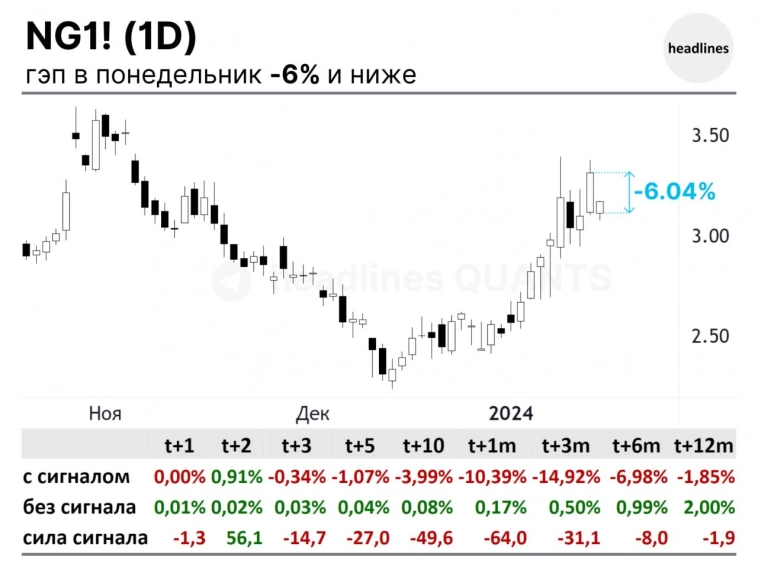

-6% на фьючах природгого газа, что дальше?

- 15 января 2024, 14:04

- |

паттерн: (D)гэп в пн -6% и ниже

дата: 15.01.24

инструмент: NG1!

данные для теста: с 1990 г.

кол-во случаев: 21

частота: 0.61 раз в год

без сигнала: 2.00%

Рассматриваемый паттерн является сильным медвежьим сигналом. В прошлом сигнал отрабатывал отлично.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

теги блога headlines for traders

- alphabet

- Amazon

- Apple

- Binance

- bitcoin

- Brent

- btc

- ChatGPT

- Dow Jones

- DXY

- EURUSD

- FTX

- Gold

- IMOEX

- Microsoft

- nasdaq

- natural gas

- NDX

- ng

- nikkei индекс

- Nvidia

- S&P 500

- s&p-500

- S&P500

- spx

- tesla

- treasuries

- USA

- USDRUB

- акции

- акции США

- вторая мировая война

- Газпром

- геополитика

- госдолг США

- доллар

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- израиль

- Илон Маск

- инвестиции

- Индекс МБ

- иностранные акции

- инфляция

- инфляция в США

- иран

- кейс

- Китай

- китайские акции

- китайский фондовый рынок

- ключевая ставка ЦБ РФ

- криптовалюта

- макро

- мирные переговоры

- МосБиржа

- НАТО

- натуральный газ

- нефть

- Облигации

- отчеты МСФО

- отчёт

- прогноз по акциям

- рецессия

- Россия

- РФ

- рынок США

- санкции

- санкции США

- сбербанк

- СВО

- серебро

- сигнал

- СПБ биржа

- ставка ФРС

- ставка ФРС США

- статисика

- статистика

- статистический анализ

- стратегии

- сша

- Тинькофф

- торговые сигналы

- Трамп

- трейдинг

- Украина

- фондовые рынки

- фондовый рынок

- фондовый рынки

- фондовый рынок

- форекс

- ФРС

- ФРС США

- фьючерс mix

- ЦБ РФ

- экономика России

- экономика США