ch5oh

Криптоопционы Deribit - для тех, кто любит поострее

- 10 июля 2018, 13:19

- |

Если Вы любите опционы, но уже скучаете по высокой волатильности, обратите внимание на биржу Deribit. Она примечательна тем, что позволяет торговать фьючерсами на курс BTC/USD (их номинал достаточно низкий всего 10$) и опционами(!!!). Торговля идет 24 часа в сутки 7 дней в неделю.

Как Вы понимаете, это примерно тоже самое, что взять стаю бешеных псов и вколоть им стероиды, чтобы быстрее бегали.

Биржа предоставляет возможность совершать сделки через веб-интерфейс, имеется тестовый контур, чтобы освоить все нюансы в безопасном режиме. Для разработчиков предлагается соответствующий API.

Самое веселье начинается в тот момент, когда задумываешься об особенностях ценообразования фьючерсов и опционов, а также об их связи между собой. Спецификации контрактов определены нетривиальным образом, что делает весь стандартный опционный софт просто бесполезным. Разумеется, можно торговать статические опционные конструкции или как-то вести учет позиций и планировать финрез в тетрадке.

( Читать дальше )

- комментировать

- 4К | ★12

- Комментарии ( 29 )

Опционы для чайников - опционная змея

- 11 мая 2018, 12:13

- |

Чтобы выйти из небольшого шока, в который меня повергла статья Дмитрий Новиков "Очередное представление зигзага", решил продолжить ковырять различные позиции.

В прошлый раз обсудили бабочку и пришли к выводу, что «халявного счастья снова нет». Тогда будем за него бороться.

Как известно, "Казацкого роду нет переводу", и при соотношении на краях ашви/айви == 25/15 продавец опционов во мне воспрял духом. Снаряд дважды в одну воронку не падает и теперь следующую катастрофу надо ждать в августе, но будем готовиться к ней уже сейчас.

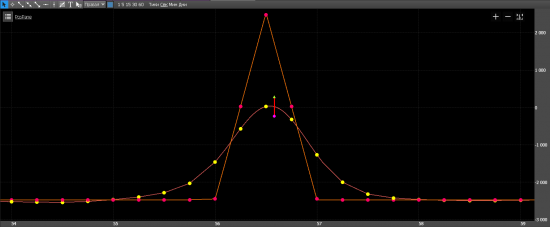

Поэтому при работе с июньской серией РИ (RIM8 21 июнь 2018), хочется не просто продать край, но и прикрыться фиговым листочком. Данную позицию можно встретить на просторах сети под названием "Опционная Змея". По сути, это медвежий пут-спред, на фоне которого продается дополнительное количество голых путов, чтобы поднять кочергу позиции выше нуля.

( Читать дальше )

Три богатыря - купить, продать, напиться?

- 29 марта 2018, 10:21

- |

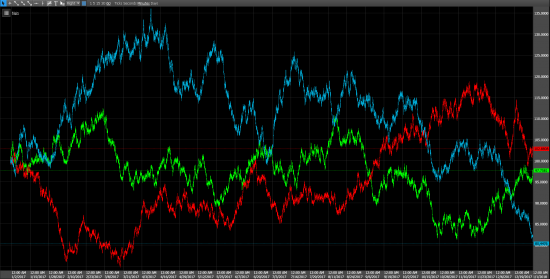

Шерстил тикеры и решил посмотреть как ведут себя «три богатыря» на одном графике.

Отнормировал в начальный момент времени к 100 единицам, 2017 год, часовики H1:

Смотрю на них и думаю: как этот зоопарк запрячь, чтобы мне хорошо было?

Для чистоты обсуждения (чтобы не вдаваться в фундаментальные споры) названия тикеров скрыл.

Коллеги-технические аналитики (и алготрейдеры), что думаете на их счет?

Кого покупать, кого продавать, кого оставить скучать?

Я лично не силен в ТА, но сказал бы, что «красный» на нижней границе восходящего канала долгосрочного и поэтому просится лонг с коротким стопом.

Sergey Pavlov, может быть, Вы скажете свое веское?

Стоит возиться с этим добром и если «да», то какой класс алгоритмов на них натравить?

ПС Если господин Тихая Гавань сможет найти минутку и сделать ТА своим магическим способом,

вышлю исходные данные в CSV.

Опционы для чайников - Ловим бабочек

- 06 марта 2018, 17:32

- |

Раз пошла мода обсуждать всякие опционные идеи и позиции ( тут и там ), задам и я вопрос коллективному разуму.

Думал над стратегией Дмитрий Новиков (когда надо просто сидеть под шапкой и облизывать тету) и прошла у меня другая мысль. Полагаю, весьма не новая.

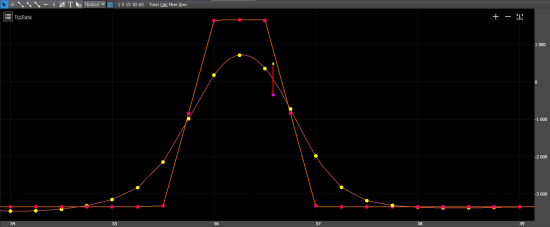

Что если делать эту идею бабочками?

1. Стартуем. Продаем бабочку (так, чтобы тета была в нашу пользу). Ждем.

2. Рынок, понятно, захочет уйти из-под страйка. Допустим, проходит страйк. Окей. Продаем бабочку на новом центре.

Получается, мы снова сидим под шапкой. Это уже будет кондор.

( Читать дальше )

теги блога ch5oh

- Deribit

- easymani

- Exante

- ITinvest

- liquid.pro

- Si

- TSLab

- USDRUB_TOM

- автоследование

- акции

- алготрейдинг

- Алексей Каленкович

- американский рынок

- апдейты

- банки

- биржа

- Блек-Шоулз

- бот

- БОТ-2019

- брокер

- дельта-хедж

- дельтахедж

- Дерибит

- для чайников

- добрый человек

- долгосрочное инвестирование

- доллар

- ду

- единый счет

- живая позиция

- знамение

- игры разума

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- инвесторы россии

- комментарии

- комментарии блогов

- КОНКУРС

- кризис

- кризис 2020

- Крик души

- криптобиржа

- криптовалюта

- Крым

- кукл

- Лига тредеров

- ликвидность

- логика

- МосБиржа

- на память

- НДФЛ

- нейтральные позиции

- некомпетентность

- нефть

- опек+

- опрос

- опционы

- основы

- отзыв

- отзыв лицензий

- оффтоп

- параноя

- позиция

- полуавтоматическая торговля

- правила торговли ртс

- предатели

- предложение

- предложения по смартлабу

- продажа опционов

- развитие рынка

- размер депозита

- реальная позиция

- ренкинг

- ренкинг управляющих

- робот

- роботы

- Россия

- сбербанк

- смартлаб

- совет

- стакан

- статьи

- стоп

- теорцена

- теханализ

- торговля онлайн

- торговые роботы

- торговый алгоритм

- ТСЛаб

- улыбка волатильности

- управление активами

- уроды

- учебник

- учебное пособие

- философия

- ФОРТС

- хедж

- чудеса

- экономика

- Эксанта