SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Национальное Достояние ✔️

Tesla +310 миллиардов за 2 недели

- 30 октября 2021, 12:43

- |

Ранее я уже писал про Теслу и писал снова после Tesla AI DAY

и писал про долгоиграющую разводку инвесторов с Автопилотом. Напишу и сейчас, т.к. хочу запечатлеть в блоге свои мысли и вернуться к ним по прошествии времени.

И так, компания Тесла увеличивает капитализацию на 310 миллиардов долларов за 2 недели. 310 миллиардов долларов это больше, чем 482 компании из S&P500 вместе взятые.

Напомню вам коллеги, что капитализация компании в теории эффективного рынка, есть оценка участниками рынка стоимости имущества компании вместе с её текущей экономической эффективностью и закладываемой в цену потенциальной будущей прибылью.

Несколько простых вопросов которые должен задать стоимостный инвестор:

1. Была ли Тесла недооценена 2 недели назад, при цене 700? Нет.

2. Приобрела ли за это время компания какую-то чрезвычайную ценность(равную аж 482 компаниям из крупнейшего индекса!), повысила ли эффективность, увеличила ли операционную прибыль? Нет.

( Читать дальше )

и писал про долгоиграющую разводку инвесторов с Автопилотом. Напишу и сейчас, т.к. хочу запечатлеть в блоге свои мысли и вернуться к ним по прошествии времени.

И так, компания Тесла увеличивает капитализацию на 310 миллиардов долларов за 2 недели. 310 миллиардов долларов это больше, чем 482 компании из S&P500 вместе взятые.

Напомню вам коллеги, что капитализация компании в теории эффективного рынка, есть оценка участниками рынка стоимости имущества компании вместе с её текущей экономической эффективностью и закладываемой в цену потенциальной будущей прибылью.

Несколько простых вопросов которые должен задать стоимостный инвестор:

1. Была ли Тесла недооценена 2 недели назад, при цене 700? Нет.

2. Приобрела ли за это время компания какую-то чрезвычайную ценность(равную аж 482 компаниям из крупнейшего индекса!), повысила ли эффективность, увеличила ли операционную прибыль? Нет.

( Читать дальше )

- комментировать

- 1.5К

- Комментарии ( 16 )

Сытые годы - уже сейчас.

- 29 октября 2021, 13:00

- |

Кризис в России… сколько раз за последнюю неделю вы уже слышали эту волшебную фразу? Очень просто выключить мозг и как тупая овца повторять о том же самом изо дня в день живя в виртуальном пузыре. Однако давайте объективно взглянем нас мир, не тот, что демонстрируют по телевизору или мрачно рисуют разные неудовлетворенные жизнью личности.

( Читать дальше )

- Нефть по 85, укрепление рубля относительно доллара, падение доллара относительно всех прочих валют.

- Растущие непрекращающимися темпами государственные бюджеты при отсутствии внешнего долга.

- Новые производства, новые экспортные направления. Национальные проекты превращающие шутки про отсталость и плохие дороги в некий неактуальный рудимент.

- Изобилие и доступность продуктов, товаров, услуг. Свежайшие продукты или готовые блюда с доставкой до дома одним нажатием клавиши, просто фантастика! Любые товары с доставкой до двери, только нажми кнопочку — Расскажите про это россиянину из 2001 года.

- Одни нулёвые иномарки кругом о которых раньше и мечтать не могли(Ну правда, Порше, РР, Ягуаром уже никого не удивить, не говоря про всякие БМВ, в каждой деревне!), только слюни пускать на изображение в журналах и клеить наклейки, а теперь мы их меняем каждые 3-5 лет, в пределах гарантии.

- Жилье доступность которого просто поражает воображение, любая молодая семья имеет возможно получить огромный заем льготный и переехать в абсолютно новое жилье. Дешёвые доступные кредиты. Потребительское доверие, страхование вкладов, гарантии и рабочая функционирующая рыночная экономика! При этом — Бесплатная медицина качественная медицина(ДА! Я СДЕЛАЛ СЕБЕ ОПЕРАЦИЮ И ПОЛНОЕ ОБСЛЕДОВАНИЕ ВКЛ. МРТ БЕСПЛАТНО!). Безопасные улицы где больше не стреляют и не воруют с машин магнитолы и дворники.

( Читать дальше )

Ненависть к Газпрому

- 16 сентября 2021, 13:55

- |

$GAZP = 341 руб.

Большинство россиян раздражены рекламой Газпрома, той, что идёт по ТВ в самом дорогом блоке. Это раздражение порой читается даже тут, на смартлабе, люди непонимают посыла, когда видят ничего не продающий по сути ролик про «Силу Сибири» оканчивающийся фразой «Газпром — Национальное достояние». Логика здесь на первый взгляд такая «Кому ты это втюхиваешь дядя, это никакое не моё достояние, это олигархов проворовавшихся достояние, а я сижу тут с тремя микрозаймами/на тупой низкооплачиваемой работе/за рулём такси 8 часов подряд».

Однако я хочу эту ноющую ранку расковырять основательно. Чтобы каждый таксист, каждый слесарь и даже каждый дейтрейдер смогли понять ошибочность суждений.

1. — Пока сейчас в Европе люди начинают потихоньку одновременно замерзать от холода и кипятиться от 900 долларов за тысячу кубометров. Мы, бедные и несчастные россияне платим те же самые 300 рублей за ГАЗ и < 5 рублей за кВт, нам даже в голову не придёт, чтобы что-то пошло не так.

( Читать дальше )

Большинство россиян раздражены рекламой Газпрома, той, что идёт по ТВ в самом дорогом блоке. Это раздражение порой читается даже тут, на смартлабе, люди непонимают посыла, когда видят ничего не продающий по сути ролик про «Силу Сибири» оканчивающийся фразой «Газпром — Национальное достояние». Логика здесь на первый взгляд такая «Кому ты это втюхиваешь дядя, это никакое не моё достояние, это олигархов проворовавшихся достояние, а я сижу тут с тремя микрозаймами/на тупой низкооплачиваемой работе/за рулём такси 8 часов подряд».

Однако я хочу эту ноющую ранку расковырять основательно. Чтобы каждый таксист, каждый слесарь и даже каждый дейтрейдер смогли понять ошибочность суждений.

1. — Пока сейчас в Европе люди начинают потихоньку одновременно замерзать от холода и кипятиться от 900 долларов за тысячу кубометров. Мы, бедные и несчастные россияне платим те же самые 300 рублей за ГАЗ и < 5 рублей за кВт, нам даже в голову не придёт, чтобы что-то пошло не так.

( Читать дальше )

Хундай Крета - Лакмусовая бумажка сегодняшнего дня.

- 14 сентября 2021, 16:05

- |

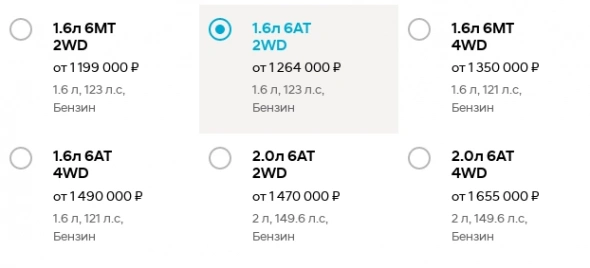

2 миллиона рублей это сегодняшний реальный ценник на перелицованный солярис хетчбек с передним приводом и двигателем 1.6.

Не просто какой-то там невероятно жадный продавец сошёл с ума, нет.

Это чудовищное порождение из глубин кредитного ада. Где-то между кругами субсидируемых ипотечников и МФОшников ака «быстро деньги», находится тот самый уголок льготного кредита на автомобиль, программы «первый автомобиль» или «автомобиль для семьи», языками своего пламени выжигающий весь реальный механизм спроса и предложения на рынке, создающий вакуум вечного дефицита и абсурда.

( Читать дальше )

Как приучить себя не тратить деньги?

- 13 сентября 2021, 11:39

- |

Очень просто приучить, запомните 2 волшебные цифры: 2.4 и 5.74

Первая цифра это число на которое нужно умножить вашу потенциальную сумму расходов чтобы понять, чем бы эта сумма стала через 10 лет с учётом инфляции при консервативном индексном инвестировании.

Вторая цифра это то же самое, но в номинальном размере, без учёта инфляции.

Не заказывая в очередной раз доставку еды на дом, не вызывая такси, не покупая кофе и дорогой ужин, вы сможете легко подсчитать сумму не только экономии, но и заработка.

Первая цифра это число на которое нужно умножить вашу потенциальную сумму расходов чтобы понять, чем бы эта сумма стала через 10 лет с учётом инфляции при консервативном индексном инвестировании.

Вторая цифра это то же самое, но в номинальном размере, без учёта инфляции.

Не заказывая в очередной раз доставку еды на дом, не вызывая такси, не покупая кофе и дорогой ужин, вы сможете легко подсчитать сумму не только экономии, но и заработка.

Тим Кук 20 лет в Apple и Инсайдерская торговля.

- 11 сентября 2021, 10:45

- |

«Суд обязал разрешить прием платежей в App Store через сторонние платежные средства».

История забавная, когда-то разработчика популярной игры Fortnite — EPIC GAMES(Ключевой акционер китайский Tencent), вытурили из App Store(репозиторий эппл) за то, что те предлагали оплату игровых ценности внутри игры, не через внешний платежный терминал Эппл, кончилось это судом, долгими разборками, естественнно Эпплу нужна монополия и абсолютное право на блокировку любых приложений.

Теперь же, сторонние платежные сервисы будут доступны в самом App Store, таким образом откусывая долю рынка и объем, создавая конкуренцию на самой площадке Эппл. Акции отреагировали вниз, НО САМОЕ ИНТЕРЕСНОЕ! Тим Кук за неделю, продал на 750 млн долларов акций Эппл, обещанных ему в рамках работы в кач-ве СЕО. Пища для размышлений, ни то суд оттягивали прежде чем он получит право на слив акций, ни то он их слил зная, от юридического отдела ход судебных разбирательств.

Одно ясно наверняка — Он продает их не спроста.

КС ЦБ. Где правда?

- 11 сентября 2021, 10:29

- |

В новостях объявили о повышении КС на 0.25%, до 6.75%.

Заходим на официальный сайт www.cbr.ru/hd_base/KeyRate/

% годовых

Заходим на официальный сайт www.cbr.ru/hd_base/KeyRate/

% годовых

| Дата | Ставка |

|---|---|

| 10.09.2021 | 6,50 |

| 09.09.2021 | 6,50 |

| 08.09.2021 | 6,50 |

| 07.09.2021 | 6,50 |

| 06.09.2021 | 6,50 |

| 03.09.2021 | 6,50 |

Как я заработал 100 рублей на пассиве, купив бПИФ на корпоративные облигации

- 31 августа 2021, 11:03

- |

Купил я для диверсификации Газпромбанковский GPBM фонд на корпоративные облигации с дюрацией 4 года, ОКОЛО ГОДА НАЗАД и сегодня, наконец-то, был несказанно обрадован положительным результатом аж в 100 рублей, один пай на минуточку стоит 58 тысяч рублей.

Как вам такие профиты? Может книгу написать, Волк с Лахта центра.

Про мега профиты облигационных фондов Сбера я так же писал.Что не так с бПИФами SBGB на ОФЗ?

Как вам такие профиты? Может книгу написать, Волк с Лахта центра.

Про мега профиты облигационных фондов Сбера я так же писал.Что не так с бПИФами SBGB на ОФЗ?

Разумный инвестор про компании коммунального сектора (электричество, газ, связь).

- 28 августа 2021, 12:18

- |

Грэм пишет в «Разумный инвестор»:

Главные жертвы инфляции — компании коммунального сектора (электричество, газ, связь).

Братцы, но как же так? Ведь я был уверен, что именно компании коммунального сектора и естественные монополии всегда хедж от инфляции, коммуналка постоянно растёт, цены на электричество, отопление и т.п. Это прописная истина.

теги блога Национальное Достояние ✔️

- 2008

- bitcoin

- btc

- elon musk

- ETF

- EV

- finex

- FXCN

- GAZP

- IMOEX

- meta

- Musk

- rub

- S&P500

- Tesla

- Tesla Motors

- Toyota

- usa

- usd

- usdrub

- акции

- аналитика

- баффет

- биткоин

- бпиф

- брокер

- брокеры

- валюта

- вклад

- ВТБ

- выборы

- ВЭС

- газ

- Газпром

- германия

- Грэм

- депозит

- дивиденды

- доллар

- доллар рубль

- европа

- ЕТФ

- золото

- Илон Маск

- инвестиции

- Инвестиции в недвижимость

- инвестиция

- инвестор

- Индекс МБ

- инфляция

- история

- Капитализм

- коррекция

- кризис

- криптовалюта

- курс

- лось

- мир

- ммвб

- мнение

- Мосбиржа

- недвижимость

- Нефть

- облигации

- опрос

- офз

- оффтоп

- политика

- прогноз

- Пузырь

- Путин

- Россия

- рост

- рубль

- РФ

- рынок

- санкции

- Сбер

- сбербанк

- сво

- Северный поток

- сп500

- стоимостное инвестирование

- США

- СЭС

- тесла

- торговля

- Трамп

- трейдинг

- Украина

- фондовый рынок

- форекс

- фрс

- фьючерс mix

- ЦБ

- экономика

- Электромобили

- Энергетика

- юмор