ВТБ Мои Инвестиции

X5 разбор слабой отчётности за 4кв22

- 17 марта 2023, 12:55

- |

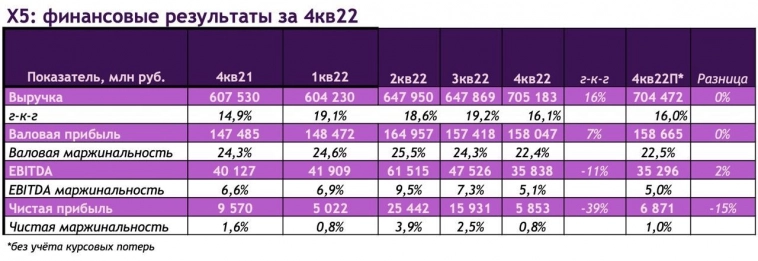

📊 Сегодня, 17 марта, Х5 опубликовала результаты своей работы за 4 кв.22. Результаты соответствуют нашим слабым ожиданиям. EBITDA маржинальность сократилась на 1.5% до 5%, а номинальный показатель упал на 11% г-к-г до 35,8 млрд руб. Чистая прибыль сократилась на 39% г-к-г до 5,9 млрд руб., а компания отразила 1,8 млрд руб. убыток по курсовым разницам из-за ослабления локальной валюты за квартал (на 16%).

🛒 Валовая маржинальность сократилась на 2% до 22,4%, что мы связываем прежде всего слабым потребительским спросом. Он стал основным драйвером снижения рентабельности не только для компании, но и в целом по рынку – новый уровень годовой рентабельности для лидеров продуктовой отрасли ждем не выше 6.5-7% и считаем невозможным возврат к прежним показателям 8%+.

⚙️ Х5 удалось избежать ухудшения оборотного капитала (-5% от оборота) и завершить год с оптимизацией капитальных затрат на 15% до 76 млрд руб. за 2022 год. Свободный денежный поток вырос на 15% г-к-г до 79 млрд руб., что составляет 20% от рыночной капитализации. Чистый долг/EBITDA сократился до 1х против 1.7х год назад. Мы не ждем дивиденды до изменения корпоративной структуры.

( Читать дальше )

- комментировать

- 3.7К | ★2

- Комментарии ( 0 )

🔍 Взгляд на компанию: VK результаты за IV кв. 2022 года: всё не так однозначно, что будет дальше?

- 16 марта 2023, 14:11

- |

📌 VK опубликовала результаты за IV кв. 2022 г. Реклама сохраняет высокий рост, рентабельность под давлением.

🔹 Выручка выросла на 19% г/г до 32 млрд руб, что примерно на уровне консенсус-прогноза.

🔹 Сильную динамику показала онлайн реклама, рост доходов от которой ускорился до 41% г/г ( +29% г/г в III кв. 2022) на фоне замещения зарубежных площадок, а также консолидации Дзен.

🔹 Доходы от образовательных сервисов сократились на 33% г/г. Считаем, что консолидация детской образовательной платформы Учи.ру будет способствовать улучшению динамики данного сегмента.

🔹 Скорр. EBITDA снизилась на 30% г/г до 4,8 млрд руб. и оказалась на 22% ниже консенсус-прогноза. Рентабельность составила 15% (26% годом ранее). Снижению EBITDA способствовали инвестиции в развитие новых сервисов, активные рекламные кампании и найм персонала.

🔹 По итогам всего года скорр. EBITDA выросла на 9% г/г, при этом рентабельность снизилась на 2 п.п. до 20%.

Ожидаем, что в ближайшие несколько кварталов эффект консолидации Дзен будет способствовать хорошей динамике роста рекламных доходов компании, после чего начнется нормализация. Хотя уже со II квартала будет заметно некоторое замедление роста из-за эффекта базы.

( Читать дальше )

🔍 Взгляд на сектор: Американские биржи NASDAQ и NYSE планируют делистинг ценных бумаг «Яндекса», Ozon, HeadHunter, Qiwi и Cian. Что это значит для компаний?

- 16 марта 2023, 09:48

- |

Что произошло?

❗️Американская биржа NASDAQ 15 марта уведомила «Яндекс», Ozon, HeadHunter и Qiwi о делистинге их ценных бумаг с 24 марта 2023 года.

⚠️ Биржа NYSE также сообщила о намерении провести делистинг депозитарных расписок Сian.

⏸️ Напомним, что NYSE и NASDAQ приостановили торги ценными бумагами этих компаний еще в конце февраля 2022 года.

Что будет с акциями на Московской бирже?

В декабре прошлого года Банк России продлил до 1 октября 2023 года временный мораторий на делистинг ценных бумаг иностранных эмитентов, допущенных к публичному обращению в России, в случае их делистинга на иностранной бирже.

Таким образом, несмотря на возможный делистинг на зарубежных площадках, депозитарные расписки и акции (в случае «Яндекса») всех перечисленных компаний продолжат торговаться на Московской бирже в обычном режиме.

Как отреагировали компании?

«Яндекс» заявил о намерении оспорить решение о принудительном делистинге его акций. Кроме этого, компания отметила, что мотивационная программа для сотрудников не привязана к акциям уже с прошлого года, когда опционы были заменены повышенными окладами и премиями.

( Читать дальше )

Полюс – первый взгляд на финансовые результаты за 2П 2022 г.

- 15 марта 2023, 17:52

- |

Сегодня Полюс опубликовал финансовые результаты на уровне ожиданий за 2П 2022 г. Сохраняем позитивный взгляд на акции компании в ожидании роста продаж на 20-25% в 2023 г. благодаря увеличению производства на 10-14% и реализации запасов. EBITDA Полюса во 2П составила 1.37 млрд $ (на 2% ниже консенсус прогноза, но на 7% выше наших ожиданий). Общие денежные затраты (TCC) на производство золота во 2П выросли на 38% г/г до 580 $/унция. В 2023 году компания ожидает TCC на уровне 500-550 $/унция и рост капитальных затрат на 16-25%. Менеджмент не дал рекомендации в отношении дивидендов. Более подробный разбор результатов опубликуем позднее.

Тысячи инструментов на платформе размещений ВТБ Мои Инвестиции.

Открыть счет.

"Селигдар" - дебют на вес золота

- 15 марта 2023, 11:14

- |

🏆 В начале этой недели российский полиметаллический холдинг «Селигдар» объявил о своем решении разместить облигации, номинированные в золоте. Объем зарегистрированной программы (облигации серии 001SLZ) — 60 млрд руб. (или эквивалент в неденежном имуществе). Золотой бонд от «Селигдара» станет дебютным золотым бондом на российском рынке.

🧮 Номинал облигации — 1 грамм, расчеты будут проводиться в рублях на основе учетной цены на золото, установленной ЦБ (на 15.03.2023 — 4 620.57 руб. за грамм).

👀 У «Селигдара» на текущий момент есть действующий кредит в золоте в ВТБ объемом 29 млрд руб. (по состоянию на конец 3к22), привлеченный по ставке 4.95%, с окончательным погашением в конце августа 2024 г. Для золотого бонда компания ранее указывала вероятный ориентир в 4-5%. На мировом рынке самый яркий на сегодняшний день пример таких облигаций — это суверенные золотые бонды Индии (ставка 2.5%) и Турции (ставка 1.5-3%).

👛 У «Селигдара» в обращении находится рублевый выпуск Селигдар1Р (с ним компания дебютировала на рублевом рынке в ноябре 2022 г.), ставка купона по которому составляет 10.8% (текущая цена 99.84% от номинала, доходность 11.16% к погашению 29.10.2025). Таким образом, новый золотой бонд обеспечит компании существенную экономию на процентах, а также естественное хеджирование рисков.

( Читать дальше )

Данные Федеральной таможенной службы – у Русала нет проблем со сбытом

- 14 марта 2023, 16:32

- |

Вчера Федеральная таможенная служба опубликовала итоги внешней торговли за 2022 г. Это первое раскрытие таможенной статистики с февраля 2022 г., но данные не включают направления экспорта/импорта и подробную разбивку по категориям товаров.

Наше мнение

Исходя из данных по экспорту различных металлов:

🚢 У Русала не было проблем с экспортом алюминия в 2022 г. По данным ФТС, экспорт алюминия и изделий из него (в основном эта категория включает продажи Русала) увеличился на 7% г/г, а средняя цена на алюминий в 2022 г., по нашей оценке, выросла на 10% г/г. Мы продолжаем считать, что у компании не возникнет проблем с перенаправлением экспортных объемов из США после введения пошлины (~7% в 1П 22 г.).

🏢 Непроданные в 2022 г. запасы металлов Норильского Никеля, вероятно, включают в себя в основном металлы платиновой группы (платина, палладий), поскольку экспорт никеля и изделий из него в 2022 г. увеличился, в то время как экспорт драгоценных металлов из России снизился.

Взгляд

🔷 Мы считаем акции Русала среднесрочно более привлекательными по сравнению с акциями Норникеля.

( Читать дальше )

Есть идея: продать акции "Распадской" перед отчётностью

- 14 марта 2023, 11:49

- |

📑 Событие: Публикация финансовой отчетности за 2П 2022 г. – четверг, 16 марта

⌛️ Горизонт идеи: 1 неделя

📈 В четверг «Распадская» опубликует финансовые результаты за 2П 2022 г. Акции компании с начала года выросли на 24% в отсутствие роста цен на уголь на внутреннем рынке.

🔍 Наше мнение

📉 Ожидаем, что финансовые результаты «Распадской» за 2П 2022 г. могут разочаровать рынок из-за снижения выручки и роста издержек. По нашей оценке, после сильных результатов в первом полугодии 2022 г. EBITDA компании может снизиться во втором полугодии более чем в два раза П/П: средняя цена на коксующийся уголь на внутреннем рынке снизилась на ~45% П/П.

💸 Кроме того, мы не ожидаем, что компания будет платить дивиденды, поскольку основной акционер (EVRAZ) является нерезидентом

Тысячи инструментов на платформе размещений ВТБ Мои Инвестиции.

Открыть счет.

Есть идея — покупка долларового вечного выпуска Газпрома

- 13 марта 2023, 13:03

- |

На наш взгляд, вечные замещающие облигации Газпрома выглядят недооцененными, несмотря на свою более сложную структуру выпуска.

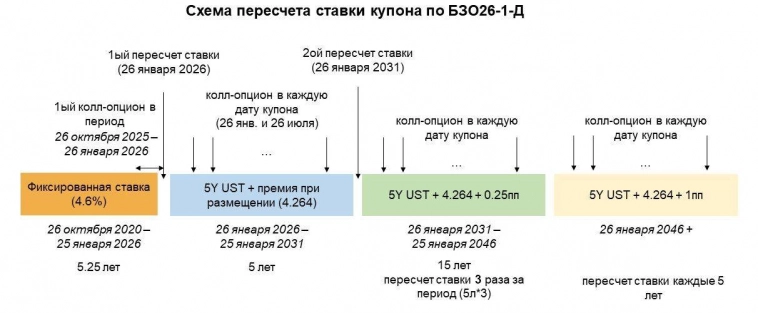

🧮 У нас в фокусе долларовый выпуск БЗО26-1-Д, по которому предусмотрен колл-опцион в январе 2026 г. Текущий купон по нему составляет около 4,6%. Однако если опцион на выкуп не будет исполнен, то ставка купона должна быть пересчитана на следующие пять лет, исходя из доходности UST (расчетный купон составит около 7,9%). Мы полагаем, что удорожание долга будет стимулировать Газпром реализовать колл-опцион.

📆 Если выпуск не будет досрочно погашен в январе 2026 г., то далее Газпром имеет право погасить его каждые полгода — в день выплаты купона. Если этого не произойдет, то в январе 2031 г. произойдёт новый пересчёт купона с дополнительным спредом к базовой ставке. Мы его оцениваем на уровне 8,3%, исходя из форвардных ставок UST.

💡 Не вдаваясь в детали, отметим, что сейчас спред вечных ЗО Газпрома к старшей кривой составляет 700-800 б.п. (к колл-опционам в 2025-26 гг.). При этом до 2022 г. средний спред составлял около 130 б.п. Мы считаем текущие спреды завышенными. По нашим оценкам, цена выпуска БЗО26-1-Д имеет потенциал роста до 81% от номинала (текущая цена 76%).

( Читать дальше )

Сегодня в 17:00 проведем онлайн-встречу в прямом эфире с представителями Банка ДОМ. РФ

- 10 марта 2023, 13:16

- |

🏠 В 2022 году, по данным Банка России, основными источниками роста банковского сектора стали ипотека и финансирование строительства жилья. Государственный Банк Дом. РФ (входит в Группу Дом. РФ) создан для финансирования строительства и покупки жилья и является одним из лидеров этого рынка.

🔑 Что будет с рынком жилья и выгодно ли брать ипотеку сейчас? Для каких целей банку нужные публичные заемные средства, если его прибыль демонстрирует рекордные значения?

🎙 Эти и другие вопросы обсудим с главой рисков Группы ДОМ. РФ, заместителем председателя правления Банка ДОМ. РФ Максимом Грицкевичем и главой рынков капитала Группы ДОМ. РФ Алексеем Пудовкиным в преддверии размещения его субординированных облигаций без возможности отказа от выплаты купонов.

🤖 Во время эфира спикеры также ответят на вопросы читателей «Моих Инвестиций», которые уже сейчас вы можете задать с помощью нашего бота — @My_invest1bot.

📆 Ждем вас сегодня в 17:00

Сбербанк: данные по РСБУ за 2М 2023 подтверждают прогнозы на 2023 год

- 10 марта 2023, 10:36

- |

💰 За два месяца 2023 года Сбербанк заработал 225 млрд руб. прибыли, а рентабельность капитала составила 23,8%. По нашим оценкам, в феврале прибыль выросла на 4% м/м до 115 млрд руб., а рентабельность капитала составила 27,3%. Напомним, что по итогам года менеджмент ожидает рентабельности капитала около 20%, что предполагает прибыль 1,2-1,3 трлн руб.

📈 Доход от основной деятельности показал уверенный рост: чистый процентный доход на 17,5% г/г и чистый комиссионный доход на 13,9% г/г. Среди сопутствующих факторов мы отмечаем уверенный рост кредитного портфеля, а также улучшение чистой процентной маржи (по нашим оценкам, 3-х месячная скользящая ЧПМ выросла на 9бп м/м).

📝 Рост операционных расходов составил всего 5,6% г/г, а трёхмесячная скользящая стоимость риска составила всего 90 б.п. (без учета валютной переоценки), что соответствует целям банка на текущий год и даже говорит об осторожности цели 100-130 б.п. по стоимости риска.

💸 С начала года, несмотря на сезонные факторы, кредиты юридическим лицам выросли на 1,2%, а физическим лицам — на 2,4%. Качество портфеля было неизменным.

( Читать дальше )

Новости тг-канал

Новости тг-канал