boomin

Главное на рынке облигаций на 19.03.2024

- 19 марта 2024, 13:38

- |

- «Евротранс» сегодня начинает размещение семилетних «зеленых» облигаций серии 002P-01 объемом 2 млрд рублей. Регистрационный номер — 4-01-80110-H-001P. Бумаги включены в Первый уровень котировального списка. Ставки 1-12-го купонов установлены на уровне 17% годовых, 13-18-го купонов — 16,5% годовых, 19-24-го купонов — 16% годовых, 25-36-го купонов — 15,5% годовых, 37-48-го купонов — 15% годовых, 49-60-го купонов — 14,5% годовых, 61-77-го купонов — 14% годовых, 78-84-го купонов — 13,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 14 марта. По займу предусмотрена амортизация. Организатор — Газпромбанк. Кредитный рейтинг эмитента — А-(RU) со стабильным прогнозом от АКРА.

- «Хромос Инжиниринг» установил ориентир ставки 1-12-го купонов четырехлетних облигаций серии БО-01 объемом 500 млн рублей на уровне 18,25% годовых, далее — публичная безотзывная оферта.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 18.03.2024

- 19 марта 2024, 13:33

- |

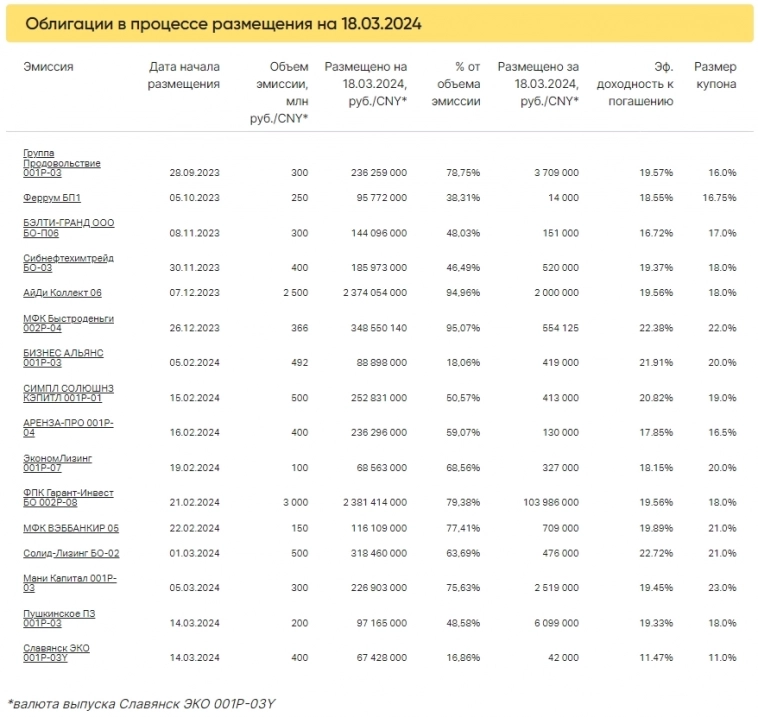

Коротко о торгах на первичном рынке

18 марта новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 413 выпускам составил 1084,3 млн рублей, средневзвешенная доходность — 16,28%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Обеспечить импортозамещение — одна из миссий НЗРМ

- 19 марта 2024, 13:04

- |

В конце 2023 года — начале 2024 эмитент реализовал два новых проекта, которые были предназначены для двух совершенно разных сегментов рынка. В каждом случае НЗРМ смог предложить отечественный аналог позиции, изготовление которой ранее зависело от импорта.

НЗРМ реализовал проект производства открытых бассейнов. Ранее конструкции для них изготавливали из водостойкой импортной стали, которую завозили из Бельгии. Однако после введения санкций поставки материала прекратились.

Для реализации проекта НЗРМ провел ряд встреч с металлургическими комбинатами, подобрав подходящую марку металла. Далее по предоставленным заказчиком чертежам была изготовлена цифровая модель, а после произведена сама конструкция, состоящая более чем из 1 000 элементов.

При сборке каркаса проблем и сложностей не возникло, все детали были изготовлены крайне точно. Как итог, бассейн, конструкция которого была впервые произведена на заводе эмитента, смонтировали с первого раза. Также подготовлена вся необходимая техническая документация.

( Читать дальше )

Александр Рыбин: «Не надо брать все свои деньги, нести их на рынок и вкладывать в ВДО»

- 19 марта 2024, 13:00

- |

Александр Рыбин — частный инвестор, член Совета Ассоциации владельцев облигаций, директор по корпоративным финансам крупной промышленной компании, организатор нескольких IPO на Лондонской бирже, член экспертного совета по листингу Московской биржи — перечислять регалии можно бесконечно… Многие знают его как «Маньку Аблигацию» — автора с искрометным чувством юмора одноименного телеграм-канала, посты которого заставляют краснеть и втягивать голову в плечи многих эмитентов и собирать сотни лайков инвесторов. Об увлечении историей и личной коллекции старинных облигаций, о несложившейся карьере юриста и взгляде на происходящие в современном мире процессы, о первых попытках покорения биржи и о сформированном на текущий момент портфеле, который приносит 40% доходности, о деятельности АВО и о том, как ей удается бесплатно использовать труд высококвалифицированных специалистов, а также о многом другом — в откровенном, искреннем и глубоком интервью для Boomin.

( Читать дальше )

ООО «ХРОМОС Инжиниринг» озвучило предварительные параметры дебютного выпуска

- 18 марта 2024, 14:10

- |

Центральное юридическое лицо ГК «ХРОМОС» — ООО «ХРОМОС Инжиниринг» готовится разместить выпуск биржевых облигаций серии БО-01 – озвучены предварительные параметры дебютного выпуска. В преддверии размещения, 20 марта, эмитент проведет онлайн-встречу и ответит на все интересующие инвесторов вопросы.

Предварительные параметры выпуска: объем — 500 млн руб., номинал одной облигации – 1000 руб., ориентир ставки купонного дохода — 18,25% годовых с 1 по 12 купонный период, далее предусмотрена безотзывная оферта с возможным пересмотром ставки. Доходность (YTM) к оферте — 19,86% годовых, дюрация к оферте — 0,91 лет. Срок обращения составит 1 440 дней, а купонный период 30 дней. Также предусмотрена амортизация: по 10% в даты окончания 36,39,42,45 купонных периодов, 60% — в дату окончания 48 к.п.

Размещение выпуска запланировано на конец марта. Даты регистрации и торгов, окончательные параметры выпуска будут опубликованы дополнительно.

( Читать дальше )

Главное на рынке облигаций на 18.03.2024

- 18 марта 2024, 12:50

- |

- «Евротранс» (развивает сеть АЗС под брендом «Трасса») установил ставку 1-12-го купонов семилетних «зеленых» облигаций серии 002P-01 объемом 2 млрд рублей на уровне 17% годовых. Ставка 13-18-го купонов установлена на уровне 16,5% годовых, 19-24-го — 16% годовых, 25-36-го купонов — 15,5% годовых, 37-48-го купонов — 15% годовых, 49-60-го купонов — 14,5% годовых, 61-77-го купонов — 14% годовых, 78-84-го купонов — 13,5% годовых. Купоны ежемесячные. Сбор заявок на выпуск прошел 14 марта. По займу предусмотрена амортизация. Техразмещение запланировано на 19 марта. Организатор — Газпромбанк. Кредитный рейтинг эмитента — А-(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала двухлетние облигации «Селлер» серии БО-03 объемом 500 млн рублей. Регистрационный номер — 4B02-03-00104-L. Бумаги включены в Третий уровень котировального списка. Бумаги будут размещены по закрытой подписке среди квалифицированных инвесторов. Предусмотрена возможность частичного досрочного погашения облигаций по усмотрению эмитента. Кредитный рейтинг эмитента — ruВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Страхование грузов — конкурентное преимущество «Грузовичкоф»

- 18 марта 2024, 10:39

- |

Оказывая логистические услуги, сервис «Грузовичкоф» берет на себя всю ответственность за груз вплоть до момента его отгрузки получателю, гарантируя надёжность и безопасность доставки, а услуга страхования — эффективный инструмент для этого.

Наибольшее количество запросов на страхование перевозки поступает от В2В-сегмента, что объяснимо, поскольку стоимость грузов корпоративных клиентов, как правило, выше. Эмитенту удалось нарастить объем заказов с услугой страхования, в 2023 году этот показатель составил порядка 9% от общего числа, что значительно больше, чем в 2022 году, когда количество застрахованных заказов не превышало 3%.

Однако, несмотря на увеличение спроса среди клиентов, страхование всё ещё не является популярной услугой — остаётся несколько барьеров на пути развития этой услуги в логистике. Основная преграда — сомнения заказчиков, которые опасаются, что им откажут в возмещении убытков, а также затягивания сроков согласования выплат.

Развитию этой услуги, в том числе, препятствует экономия затрат на логистику со стороны заказчиков. И наконец, барьер, который особенно актуален для сферы e-commerce — большой процент брака товара при отгрузке поставщиком и некачественная упаковка.

( Читать дальше )

Итоги торгов за 15.03.2024

- 18 марта 2024, 07:24

- |

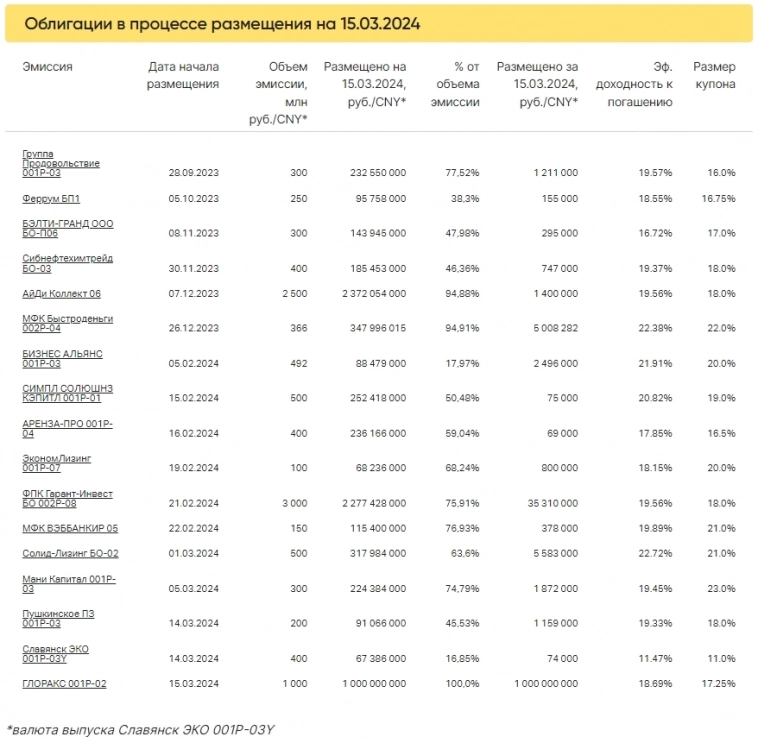

Коротко о торгах на первичном рынке

15 марта стартовало размещение двухлетних облигаций ГЛОРАКС 001Р-02 объемом 1 млрд рублей. Выпуск был полностью размещен вы первый день торгов за 5 067 сделок, средняя заявка 197, 4 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 396 выпускам составил 869,5 млн рублей, средневзвешенная доходность — 15,97%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Global Factoring Network: анализ ключевых показателей за 2023 год

- 15 марта 2024, 14:20

- |

Компания демонстрирует высокие темпы роста, набранные после 2020 г. В сегменте факторинга для МСП эмитент по итогам прошлого года показал результат вдвое лучше рынка.

Рост выше рынка

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» — факторинговая компания, которая предлагает электронный регрессный факторинг в основном региональным торговым компаниям из сегмента МСП преимущественно на территории Центрального, Уральского, Приволжского и Дальневосточного федеральных округов. Структура портфеля: 58% оптовая торговля, 34% — производственные компании и 8% — сфера услуг.

В 2023 г. Global Factoring Network показал лучший рост за весь период доступности отчетности, то есть с 2017 г. В большей степени это связано с расширением клиентской базы и ростом числа профинансированных поставок на 29%. Рынок также растет быстрыми темпами — плюс 57% в суммарном портфеле за 2023 г. Факторингом пользуется всё большее количество компаний. В 2023 г. активных клиентов было ~15 тыс. (+20% год к году).

( Читать дальше )

Главное на рынке облигаций на 15.03.2024

- 15 марта 2024, 14:09

- |

- «Глоракс» сегодня начинает размещение двухлетних облигаций серии 001Р-02 объемом 1 млрд рублей. Регистрационный номер — 4B02-02-00060-L-001P. Ставка купона установлена на уровне 17,25% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 12 марта. Организаторы — БКС КИБ, Газпромбанк и ИФК «Солид». Кредитный рейтинг эмитента — BBB-(RU) с позитивным прогнозом от АКРА.

- «Рекорд трейд» 21 марта начнет размещение трехлетних облигаций серии БО-01 объемом 300 млн рублей. Ставка 1-12-го купонов установлена на уровне 20% годовых. Купоны ежемесячные. Кредитный рейтинг эмитента — B(RU) со стабильным прогнозом от АКРА.

- МФК «КарМани» утвердила программу биржевых облигаций объемом 15 млрд рублей. В рамках бессрочной программы облигации могут быть размещены на срок до 10 лет. Кредитный рейтинг эмитента — ruBB с позитивным прогнозом от «Эксперта РА».

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал