boomin

Коротко о главном на 09.11.2020

- 09 ноября 2020, 10:27

- |

Оферта и регистрация новой программы:

- Сегодня «Пионер-Лизинг» начинает выкуп облигаций серии БО-П01. Срок предъявления бумаг — с 9 по 11 ноября 2020 г. Дата приобретения —7 декабря 2020 г.

- НРД зарегистрировал программу коммерческих облигаций КАО «АЗОТ» объемом 200 млн рублей.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

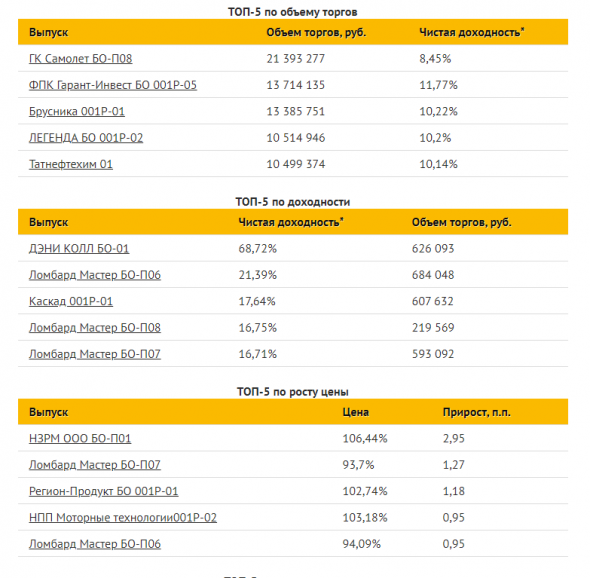

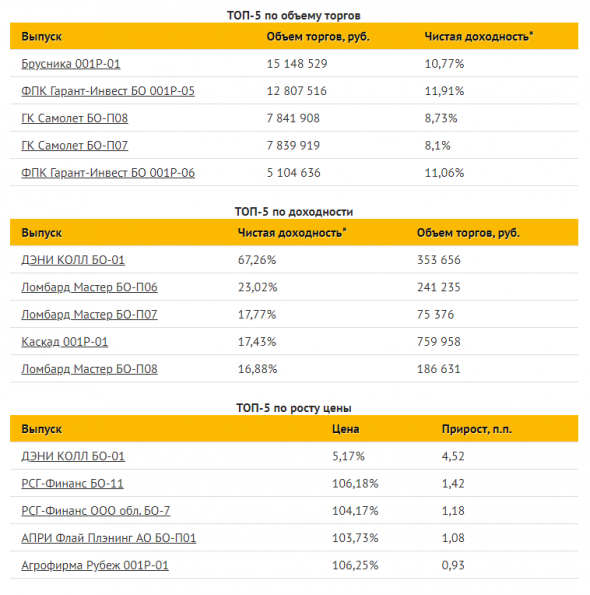

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Коротко о главном на 06.11.2020

- 06 ноября 2020, 14:45

- |

- «Татнефтехим» разместил дебютный выпуск облигаций серии 01 на 200 млн рублей за один день. Срок обращения выпуска составит один год. Ставка купона установлена на уровне 12,5% годовых, купоны ежемесячные.

- АПРИ «ФлайПлэнинг» получил рейтинг кредитоспособности на уровне ruB. Прогноз по рейтингу — стабильный.

- «ДЭНИ КОЛЛ» допустило дефолт по выплате пятого купона по биржевым облигациям серии БО-01. Объем неисполненных обязательств по выплате купонного дохода — 33 млн 660 тыс. рублей.

- «Охта Групп» получила кредитный рейтинг на уровне ruBB-. Прогноз по рейтингу — стабильный.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

«Мосгорломбард»: инвестиции должны начать работать сразу

- 06 ноября 2020, 09:00

- |

В октябрьском интервью Boomin Алексей Лазутин, генеральный директор АО МГКЛ «Мосгорломбард», рассказал о расширении бизнеса за счет открытия новых отделений. На момент выпуска коммерческих облигаций в сети было 17 ломбардов, а сейчас уже в два раза больше — 34. Сегодня мы продолжаем тему открытия новых точек сети.

За последний год «Мосгорломбард» открыл 17 новых отделений, инвестировав порядка 45 млн рублей с учетом оборотных средств, а до конца года планирует вложить еще около 35 млн руб. Открытие каждой точки — это расходы на ремонт, аренду помещения, оформление, оборудование, рекламу и заработную плату персонала. У команды «Мосгорломбарда» большой опыт развития розничных форматов, поэтому они открывают объекты с минимальными рисками, которые начинают приносить операционный доход уже через несколько месяцев. Представители компании отмечают, что есть свои нюансы в подборе локаций и привлечении первых клиентов, которые необходимо учитывать. Например, объект у метро и в спальном районе могут существенно отличаться как по стоимости аренды, так и по вложениям в ремонт, и прибыльнее может оказаться как раз последний.

( Читать дальше )

Коммерческие облигации ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» теперь доступны на платформе Boomerang

- 05 ноября 2020, 12:59

- |

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» и Boomin объявляют о сотрудничестве. Коммерческие облигации единственной факторинговой компании в РФ, имеющей на данный момент официальный кредитный рейтинг, доступны для покупки частным инвесторам в режиме сделок купли-продажи по номиналу на вторичном рынке.

Федеральная факторинговая компания ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» активно работает и развивается на российском рынке с 2015 года. Основное направление деятельности — оперативное финансирование оборотного капитала предприятий под уступку надежной краткосрочной дебиторской задолженности с использованием юридически значимого электронного документооборота (электронный факторинг). По итогам 2019 года компания вошла в ТОП-30 факторинговых компаний России и в ТОП-12 факторов по сделкам с МСП, согласно рэнкингам Ассоциации Факторинговых Компаний (АФК). За пять лет работы «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» профинансировал свыше 40 тысяч поставок. Совокупный объем финансирования клиентов превысил 8,7 млрд рублей.

( Читать дальше )

Коротко о главном на 05.11.2020

- 05 ноября 2020, 11:49

- |

Итоги размещений и кредитный рейтинг:

- «Татнефтехим» разместит дебютный выпуск облигаций серии 01 на 200 млн рублей 5 ноября. Срок обращения выпуска — один год. Ставка купона — 12,5% годовых, купоны ежемесячные.

- «Вита Лайн» закончила размещение пятилетних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена на уровне 9,75% годовых. Купоны ежеквартальные.

- ИТК «Оптима завершила размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей за один день торгов. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- АКРА повысило кредитный рейтинг ПАО «Кировский завод» до уровня «BBB-(RU)» со стабильным прогнозом.

- Московская биржа включила облигации серии 001Р-04 ООО «СофтЛайн Трейд» в Сектор Рынка инноваций и инвестиций.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 03.11.2020

- 03 ноября 2020, 11:50

- |

Начало размещений и дебютный выпуск:

- Сегодня «Вита Лайн» начинает размещение по пятилетним облигациям серии 001Р-02 объемом 500 млн рублей на уровне 9,75% годовых. Купоны ежеквартальные. По выпуску предусмотрена оферта.

- ИТК «Оптима» тоже сегодня начинает размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- «Татнефтехим» планирует разместить дебютный выпуск облигаций серии 01 на 200 млн рублей в начале ноября. Срок обращения выпуска составит один год. Ориентир ставки купона — 12,5% годовых, купоны ежемесячные. По выпуску предусмотрена амортизация.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Что привнесут кредитные рейтинги на рынок ВДО

- 03 ноября 2020, 11:36

- |

Облигаций много, а капитал у инвестора один. И разместить его необходимо именно в те бумаги, которые отвечают потребностям инвестора не только по части доходности, но и по уровню надежности. И если доходность можно выразить одной цифрой, то с надежностью — кредитным качеством — все чуть сложнее. Аналитики компании «Юнисервис Капитал» рассказали о кредитных рейтингах на рынке ВДО.

Иллюстрация: unsplash.com

Чтобы облегчить инвестору выбор и позволить быстро сравнивать между собой облигации по уровню кредитоспособности существуют кредитные рейтинги.

- Кредитные рейтинги повышают доверие инвесторов к эмитенту и позволяют последнему занимать больше под более низкий процент.

- Наличие кредитного рейтинга у эмитентов сегмента ВДО тесно связано с более высокой ликвидностью и более высоким средним объемом выпуска.

- Для эмитентов, привлекающих небольшой объем средств, присвоение рейтинга может быть чревато чрезмерными расходами. Таким компаниям стоит рассмотреть более бюджетные способы повышения лояльности инвесторов.

( Читать дальше )

Коротко о главном на 02.11.2020

- 02 ноября 2020, 11:41

- |

Начало и завершение размещений, кредитный рейтинг и регистрация выпуска нового эмитента:

- Сегодня «Интерлизинг» начинает размещение трехлетних облигаций серии 001Р-01 объемом 1 млрд рублей. Ставка купона установлена на уровне 8% годовых на первый год обращения. «Эксперт РА» присвоило ценным бумагам ожидаемый кредитный рейтинг на уровне ruBBB(EXP).

- «Вита Лайн» установил ставку купона по пятилетним облигациям серии 001Р-02 объемом 500 млн рублей на уровне 9,75% годовых и определил дату начала размещения— 3 ноября.

- Завтра, 3 ноября, ИТК «Оптима» начнет размещение четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- «Татнефтехим» зарегистрировал выпуск биржевых облигаций серии 01. Бумаги включены в третий уровень листинга Московской биржи.

- «Автоэкспресс» завершил размещение трехлетних коммерческих облигаций серии КО-П01 объемом 200 млн рублей. Ставка купона на первый год обращения установлена на уровне 9,5% годовых.

( Читать дальше )

Коротко о главном на 30.10.2020

- 30 октября 2020, 12:11

- |

Банкротство эмитента, досрочное погашение, начало и приостановление размещений, объявление оферты и ее итоги:

- «ДЭНИ КОЛЛ» принял решение о подаче заявления о банкротстве. Решение было утверждено в рамках заседания совета директоров, которое состоялось 26 октября.

- «КарМани» сообщил об итогах оферты по облигациям серии БО-001-02. Владельцы бумаг не предъявили к выкупу ни одной облигации.

- «Инград» объявил оферту по выкупу облигаций серии 001Р-01. Цена приобретения составит 100% от непогашенной части номинальной стоимости биржевых облигаций и накопленного купонного дохода. Срок предъявления бумаг —с 11 по 17 ноября 2020 г. Дата приобретения —20 ноября 2020 г.

- Сегодня «Автоэкспресс» начинает размещение трехлетних коммерческих облигаций серии КО-П01 объемом 200 млн рублей. Ставка купона на первый год обращения установлена на уровне 9,5% годовых, купона ежеквартальные.

- Банк России принял решение о приостановлении эмиссии облигаций серии 02 ПАО «Кировский завод», размещаемых в рамках программы облигаций путем открытой подписки.

- «Диалекс» принял решение досрочно погасить выпуск облигаций серии БО-П01 объемом 300 млн руб.

( Читать дальше )

Коротко о главном на 29.10.2020

- 29 октября 2020, 12:31

- |

Начало размещения, итоги оферты, выплата и ставка купона, перенос даты и итоги размещения:

- Сегодня Завод КЭС начинает размещение выпуска четырехлетних облигаций серии 001P-02 объемом 200 млн рублей. Ставка купона установлена на уровне 14% годовых на весь срок обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация. Размещение пройдет по открытой подписке.

- Интерлизинг установил ставку купона по трехлетним облигациям серии 001Р-01 объемом 1 млрд рублей на уровне 8% годовых. Дата начала размещения по открытой подписке —2 ноября.

- ИТК «Оптима» перенесла размещение выпуска четырехлетних облигаций серии 001Р-01 объемом 65 млн рублей с 29 октября на 2 ноября по техническим причинам, связанным с задержкой регистрации выпуска и присвоением ISIN. Ставка купона установлена на уровне 15% годовых, купоны ежеквартальные.

- Диалекс прошел оферту по выпуску облигаций серии БО-П01 на 300 млн рублей. Эмитент выкупил в рамках оферты 75 облигаций номинальной стоимостью 4 млн рублей каждая, что составляет 100% выпуска. Цена приобретения составила 100% от номинала.

- МСБ-Лизинг в полном объеме разместил выпуск двухлетних биржевых облигаций серии 002Р-03 объемом 100 млн рублей. Ставка купона установлена в размере 12,5% годовых на весь срок обращения бумаг, купоны ежемесячные. По выпуску предусмотрена амортизация.

- ДЭНИ КОЛЛ выплатил купонный доход за четвертый купонный период, окончившийся 28 октября 2020 г., по выпуску коммерческих облигаций серии КО-П02. Сумма выплат на одну бумагу составила 11,92 руб. Общий размер подлежавших к выплате доходов составляет 103 704 руб.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- онлайн микрофинанс

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал